От чего зависит размер ипотечного кредита? Размер ипотечного кредита

Что такое ипотечный кредит - описание и нюансы!

Содержание материала

Сегодня банки предлагают большой выбор программ кредитования, позволяющих решать самые разнообразные проблемы клиентов. Среди всех существующих продуктов отдельного внимания заслуживает ипотечное кредитование. Чаще всего ипотека применяется для покупки жилья, но на практике ее можно использовать и для реализации ряда других задач.

Что такое ипотечный кредит

Предмет ипотеки

Под ипотечное кредитование попадает все недвижимое имущество: строения, здания, дома и сооружения, дачи, гаражи и т.д. Чаще всего в ипотеку покупают жилые дома и квартиры.

Отдельные земельные участки также могут выступать в качестве предмета ипотеки и выполнять функции обеспечения возврата заемщиком кредитных средств, т.е. залога.

Схема ипотечной ссуды

Ипотечная квартира может использоваться как залог по кредиту. При наличии во владении заемщика другого недвижимого имущества, в качестве залога можно использовать и его. Также в виде залога могут выступать нежилые объекты, к примеру, офисные помещения и другая коммерческая недвижимость, транспортные средства, земельные участки.

Схема ипотечного кредитования

В случае если заемщик использует средства, полученные по ипотечному кредиту, на покупку недвижимости, он получает право собственности на объект с момента заключения соответствующего договора.

Таким образом, ипотека позволяет, в первую очередь, решать проблемы с жильем, актуальные для многих граждан.

Достоинства и недостатки ипотеки

Достоинства и недостатки ипотеки

Ипотека позволяет получить в собственность квартиру или даже целый дом, не тратя время на накопление необходимой суммы – это является ее главным преимуществом.

При этом объектом недвижимости, приобретенным в ипотеку, можно будет пользоваться на свое усмотрение сразу после заключения соответствующих договоров – никаких ограничений по эксплуатации жилья нет, за исключением моментов, установленных контрактом.

Ипотечный кредит

Программы ипотечного кредитования составлены так, что заемщик застрахован от возможных рисков (потеря прав собственности, утрата трудоспособности и пр.). Порядок действий в подобных ситуациях устанавливается отдельно банками и дополнительно регулируется на законодательном уровне.

Важным преимуществом для заемщика также является наличие т.н. налогового вычета, в соответствии с которым деньги, потраченные на покупку недвижимости, равно как и проценты по такому кредиту не попадают под налогообложение. Благодаря этому процентная ставка по ипотеке снижается.

Также к числу неотъемлемых преимуществ ипотеки нужно отнести большие сроки кредитования, благодаря чему размер регулярных обязательных платежей получается сравнительно невысоким.

Помимо этого существуют специальные программы ипотечного кредитования для отдельных категорий граждан, к примеру, молодых семей, под материнский капитал и пр. Особенности подобных программ следует изучать в отдельном порядке.

Главным недостатком ипотеки, как и любого кредита, является довольно серьезная переплата. В сумме размер переплаты может даже превышать величину непосредственно кредита. При этом переплата складывается с учетом не только процентов, но и обязательного ежегодного страхования, оплаты услуг специалистов, привлекающихся для оценки недвижимости и сопровождения сделок по ее оформлению и т.д.

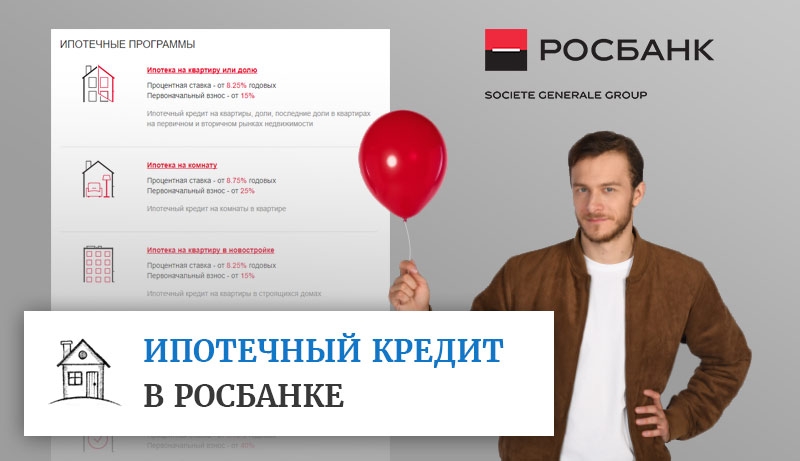

Ипотечные программы и процентные ставки

Также к числу недостатков можно отнести сложность получения такого кредита. Банки, выдающие ипотеку, предъявляют к потенциальным заемщикам очень серьезные требования. Они могут отличаться в разных учреждениях, но общие положения, такие как наличие гражданства и регистрации, справок о доходах, определенного трудового стажа, положительной кредитной истории и т.п. остаются одинаковыми для всех финансовых организаций.

Порядок получения ипотеки

Порядок получения ипотеки

Стандартный порядок оформления ипотечного кредита следующий:

- осуществляется поиск банка с подходящей программой кредитования. На этом этапе нужно обращать внимание не только на особенности доступных продуктов, но и на свое соответствие требованиям финансового учреждения;

- подготавливаются документы о получателе кредита и его поручителях (по требованию банка). Перечень необходимых документов устанавливается финансовым учреждением. На основании полученных данных кредитор сможет установить максимальный размер займа и условия его выдачи;

- заключается договор страхования, обеспечивающий защиту заемщика и объекта, находящегося в ипотеке;

- заключается договор ипотечного кредитования. На этом этапе необходимо внимательно изучить все положения документа, чтобы в дальнейшем не встретиться с неожиданными проблемами.

Как правило, после изучения информации о заемщике и вынесения положительного решения, банк сообщает клиенту о максимально возможном размере кредита и дает определенный срок (устанавливается финансовой организацией) на поиск квартиры или иного объекта для покупки в ипотеку.

Найдя подходящую недвижимость, клиент уведомляет об этом банк. Далее заключаются необходимые договоры. Банк рассчитывается с продавцом недвижимости, а клиент получает информацию о порядке погашения долга.

Документы для получения ипотеки

Документы для получения ипотеки

Пакет документов может меняться в зависимости от требований конкретного банка, но в целом он остается стандартным. Всего нужно подготовить два набора справок: первый – о потенциальном клиенте, второй – о недвижимости, которую планируется купить в ипотеку.

Стандартный набор документов о заемщике включает в себя:

- основные документы: паспорт, код плательщика налогов, военный билет, свидетельство о заключении брака и пр. Полный перечень сообщается отдельно банком;

- документы о трудовой занятости и доходах. В эту категорию, в первую очередь, входят стандартная справка 2-НДФЛ либо же документ по банковской форме, копии трудовых контрактов, документы с места занятости, сведения о других регулярных заработках и пр.;

- документы, подтверждающие наличие в собственности заемщика ценных активов. Сюда относятся: документы на транспортные средства, недвижимое имущество и прочие дорогостоящие вещи, выписки по денежным вкладам, счетам и депозитам, документы о долевой собственности, наличие земельных паев, ценных бумаг и т.д.;

- информация о поручителях. Обычно перечень документов в отношении этих лиц аналогичен пакету для потенциального заемщика.

К числу документов о недвижимом имуществе обычно относятся:

- стандартная правоустанавливающая документация (свидетельства о регистрации, сделках купли-продажи и пр.), а также документы собственников имущества;

- выписки из кадастрового либо технического паспорта. Также по необходимости подается выписка из земельного кадастра;

- справки, подтверждающие отсутствие возможных обременений. К примеру, банк может потребовать подтвердить, что квартира не находится в залоге, у собственника нет долгов по разного рода обязательным платежам и т.д.

Приведенные списки документов могут отличаться от пакета, запрашиваемого конкретно вашим банком. Поэтому необходимый перечень справок лучше уточнить индивидуально. Сотрудники банков обычно не отказывают в помощи и подробно объясняют, где можно получить те или иные необходимые документы.

Когда могут отказать в выдаче ипотеки?

После подачи заемщиком всех необходимых документов и справок, банк выполнит тщательную проверку представленной информации на соответствие действительности.

К примеру, уполномоченные сотрудники могут обратиться с запросом в Пенсионный фонд для уточнения размера отчислений, совершаемых заемщиком и т.д. В случае обнаружения заведомо ложной или ошибочной информации (если неточности имеют место по вине клиента), банк откажет в выдаче денежного займа.

Средний размер ипотечного кредита

Наиболее же частой причиной отказов в выдаче ипотеки является несоответствие доходов заемщика размеру запрашиваемого займа. В подобных ситуациях банк либо отказывает в выдаче займа, либо же предлагает потенциальному клиенту свои условия.

Процентная ставка ипотечного кредитования

Отягощающим фактором при оформлении любых займов является наличие испорченной кредитной истории. Для уточнения такой информации о клиенте банки обращаются в уполномоченную организацию – Бюро кредитных историй. База общая для всех банков, поэтому прошлые нарушения условий сотрудничества с одним финансовым учреждением могут сделать невозможной работу с другой организацией.

Также вы можете получить сведения о своей кредитной истории и оценить шансы на получение ипотеки до посещения банка. Для этого лично явитесь в представительство Бюро кредитных историй и напишите там заявление, либо же направьте онлайн-запрос через официальный сайт Банка России.

Гражданам, получившим отказ по заявке на ипотеку, доступна возможность ее повторной подачи через время, установленное конкретным банком. Чаще всего это 2-3 месяца.

Что такое ипотечный кредит

bank-explorer.ru

От чего зависит размер ипотечного кредита?

Ипотечный кредит, как банковский продукт связанный с кредитованием недвижимости имеет свои особенности, которые выделяют его из общего ряда банковских предложений. Ипотека отличается большим размером кредита и длительным сроком погашения относительно других видов кредитования. От чего же зависит размер ипотеки? Первым из ряда важных показателей, определяющих размер ипотечного кредита, является уровень ежемесячного доход заемщика, либо, если речь идет о семье или нескольких заемщиков – совокупного дохода этих лиц. Часто из дохода заемщика по ипотеке происходят и другие факторы, такие как: срок кредитования, сумма первоначального взноса, стоимость приобретаемой в собственность квартиры или дома, а также стоимость залоговой недвижимости. Предварительная сумма ипотечного кредита может быть рассчитана при помощи ответственного работника кредитного учреждения. И, при предварительных расчетах непременно подтвердится факт: Факт чем выше уровень ежемесячных доходов заемщика либо совокупных доходов семьи, тем на большую сумму кредита можно рассчитывать. Таким образом, клиент, с более высоким уровнем дохода может рассчитывать на меньший срок кредитования, и следовательно, получит дополнительное преимущество в виде сниженной процентной ставки по ипотечному кредиту. Поскольку, чем более долгий срок, на который взят кредит на недвижимость, тем более высоко будет установлена процентная ставка по кредиту. Кроме того, клиент, который готов внести в качестве первоначального взноса по ипотеке не менее 30% может рассчитывать на более лояльное отношение к себе, и с большей вероятностью получит больший кредит на недвижимость. Следует также учесть, что банки в своем большинстве изначально оговаривают и прописывают максимальный размер кредита, на который может претендовать потенциальный клиент по ипотеке. В сложившейся практике величина кредита варьируется в пределах 75-85% от стоимости приобретаемой недвижимости. Следовательно, чем основательней, стабильней будет доход заемщика, тем больший размер ипотечного кредита можно получить. Для достижения этого зачастую заемщик выступает во множественном числе – как созаемщики, которые объединили свои доходы для приобретения недвижимости.

Ипотечный кредит, как банковский продукт связанный с кредитованием недвижимости имеет свои особенности, которые выделяют его из общего ряда банковских предложений. Ипотека отличается большим размером кредита и длительным сроком погашения относительно других видов кредитования. От чего же зависит размер ипотеки? Первым из ряда важных показателей, определяющих размер ипотечного кредита, является уровень ежемесячного доход заемщика, либо, если речь идет о семье или нескольких заемщиков – совокупного дохода этих лиц. Часто из дохода заемщика по ипотеке происходят и другие факторы, такие как: срок кредитования, сумма первоначального взноса, стоимость приобретаемой в собственность квартиры или дома, а также стоимость залоговой недвижимости. Предварительная сумма ипотечного кредита может быть рассчитана при помощи ответственного работника кредитного учреждения. И, при предварительных расчетах непременно подтвердится факт: Факт чем выше уровень ежемесячных доходов заемщика либо совокупных доходов семьи, тем на большую сумму кредита можно рассчитывать. Таким образом, клиент, с более высоким уровнем дохода может рассчитывать на меньший срок кредитования, и следовательно, получит дополнительное преимущество в виде сниженной процентной ставки по ипотечному кредиту. Поскольку, чем более долгий срок, на который взят кредит на недвижимость, тем более высоко будет установлена процентная ставка по кредиту. Кроме того, клиент, который готов внести в качестве первоначального взноса по ипотеке не менее 30% может рассчитывать на более лояльное отношение к себе, и с большей вероятностью получит больший кредит на недвижимость. Следует также учесть, что банки в своем большинстве изначально оговаривают и прописывают максимальный размер кредита, на который может претендовать потенциальный клиент по ипотеке. В сложившейся практике величина кредита варьируется в пределах 75-85% от стоимости приобретаемой недвижимости. Следовательно, чем основательней, стабильней будет доход заемщика, тем больший размер ипотечного кредита можно получить. Для достижения этого зачастую заемщик выступает во множественном числе – как созаемщики, которые объединили свои доходы для приобретения недвижимости.код для вставки на форум - bbCode:[url=/nedvigimost/ot-chego-zavisit-razmer-ipotechnogo-kredita.html]От чего зависит размер ипотечного кредита?[/url]

dom20a.ru

Размер ипотечного кредита на приобретение жилой недвижимости

Оформление ипотечного кредита, направленного на приобретение жилой недвижимости, предполагает, что банком будет выдана ссуда, размер которой поможет покрыть недостающую для покупки часть средств. В отношении расчета размера ипотечного кредита каждый банк-кредитор занимает собственную позицию.

Как правило, размер ипотечного кредита составляет определенную часть от стоимости приобретаемого объекта недвижимости. Чаще всего встречаются программы кредитования, предлагающие предоставление до 85% стоимости жилья. Не исключены варианты, когда ссуда может составлять и до 100% стоимости недвижимости. Также устанавливается и минимальный размер ипотечного кредита, составляющий не менее 30% стоимости.

Размер ипотечного кредита напрямую зависит от целого ряда факторов, к которым можно отнести уровень платежеспособности заемщика, размер его доходов, возраст клиента, сумму единовременного платежа, а также стоимость недвижимости, определенную оценщиком.

Для того чтобы заемщик мог адекватно понять, какую сумму займа ему необходимо получить, а также какой размер ипотечного кредита для него является финансово посильным, ему необходимо провести предварительные расчеты. Посетив наш сайт в интернете, потенциальный заемщик может использовать ипотечный калькулятор для проведения расчетов, а также ознакомиться с условиями выдачи ссуды, которые предлагаются банками страны. Расчеты могут учитывать доход заемщика, его возраст и сумму единовременного платежа. Полученный ориентировочный размер выплат по ипотеке позволит человеку принять адекватное решение об оформлении кредита.

Для расчета размера ипотечного кредита уже в банке обязательно требуется представление полного пакета документов, включающего документ о размере доходов заемщика. На его основании, а также с учетом других факторов специалисты банка предоставят уже реальные сведения о размере ссуды. Как правило, заемщику не может быть предоставлен кредит, размер выплат по которому превышает половину его ежемесячных доходов. Облегчить ситуацию при оформлении ипотеки может наличие созаемщиков или поручителей, доход которых также может быть принят при расчете размера ипотечного кредита.

Значительное влияние на размер ипотечного кредита может оказать определение оценочной стоимости недвижимости, ведь именно на нее, а не на стоимость жилья, указанную продавцом, ориентируется банк при предоставлении ссуды.

Можно заключить, что с учетом целого ряда факторов и нюансов, а также ориентируясь на полученную информацию, необходимо ответственно выбирать кредитную программу, позволяющую получить именно ту сумму, которая необходима заемщику, а также посильна ему для погашения.

www.creday.com

Размер ипотечного кредита

Ипотека – это идеальная возможность обзавестись собственным жильем, причем на довольно выгодных условиях. Конечно, для этого придется приложить некоторые усилия и потратить время, однако это того стоит, не правда ли?

Очень многие современные банки работают с ипотечными программами, совершенствуя их с каждым годом и предлагая населению все более выгодные условия. Это не может не радовать людей, которые только собираются обзаводиться собственным жильем. В последнее время в сфере ипотечного кредитования наблюдаются весьма позитивные тенденции. Например, Сбербанк и ВТБ24 заметно снизили процентные ставки в рамках некоторых программ, сделав их более доступными для широкого населения. То же самое наблюдается и в Газпромбанке, а также в Банке Москвы.Все вышеперечисленное просто не могло не подтолкнуть тех, кто уже давно мечтал взять кредит на жилье. Многие люди после произошедших изменений обратились в финансовые учреждения с целью заключить договор на получение ссуды. Кстати, некоторые банки разработали ряд специальных льготных программ, которые позволяют населению получать займы на более выгодных условиях. Принять в них участие могут люди, которые нуждаются в срочном изменении жилищных условий, например, молодые семьи с ребенком на руках.

Также нельзя не заметить существенное увеличение максимального размера ипотечного кредита в большинстве банков. Теперь население может рассчитывать на более крупные суммы – конечно же, при предоставлении всех необходимых для этого документов. В числе последних обычно значится паспорт, поручительство, справка о доходах, ИНН и чаще всего еще какое-то одно удостоверение личности. Впрочем, многие финансовые учреждения также требуют дополнительные справки, однако об этом уже стоит узнавать в самом банке.

Рассчитать предположительный размер ипотечного кредита сегодня можно несколькими способами. Первый вариант – это обратиться непосредственно в саму организацию, с которой будет заключен договор. В качестве второго способа можно упомянуть получение необходимой информации на тематических сайтах посредством кредитных калькуляторов.

bpf.ru

Размер ипотечного кредита

Ипотека – это идеальная возможность обзавестись собственным жильем, причем на довольно выгодных условиях. Конечно, для этого придется приложить некоторые усилия и потратить время, однако это того стоит, не правда ли?

Очень многие современные банки работают с ипотечными программами, совершенствуя их с каждым годом и предлагая населению все более выгодные условия. Это не может не радовать людей, которые только собираются обзаводиться собственным жильем. В последнее время в сфере ипотечного кредитования наблюдаются весьма позитивные тенденции. Например, Сбербанк и ВТБ24 заметно снизили процентные ставки в рамках некоторых программ, сделав их более доступными для широкого населения. То же самое наблюдается и в Газпромбанке, а также в Банке Москвы.Все вышеперечисленное просто не могло не подтолкнуть тех, кто уже давно мечтал взять кредит на жилье. Многие люди после произошедших изменений обратились в финансовые учреждения с целью заключить договор на получение ссуды. Кстати, некоторые банки разработали ряд специальных льготных программ, которые позволяют населению получать займы на более выгодных условиях. Принять в них участие могут люди, которые нуждаются в срочном изменении жилищных условий, например, молодые семьи с ребенком на руках.

Также нельзя не заметить существенное увеличение максимального размера ипотечного кредита в большинстве банков. Теперь население может рассчитывать на более крупные суммы – конечно же, при предоставлении всех необходимых для этого документов. В числе последних обычно значится паспорт, поручительство, справка о доходах, ИНН и чаще всего еще какое-то одно удостоверение личности. Впрочем, многие финансовые учреждения также требуют дополнительные справки, однако об этом уже стоит узнавать в самом банке.

Рассчитать предположительный размер ипотечного кредита сегодня можно несколькими способами. Первый вариант – это обратиться непосредственно в саму организацию, с которой будет заключен договор. В качестве второго способа можно упомянуть получение необходимой информации на тематических сайтах посредством кредитных калькуляторов.

www.bpf.ru

Как определяется размер ипотеки

Каждому клиенту, заинтересованному в получении кредита на приобретение жилой недвижимости, важно знать, какой размер ипотеки может быть ему предоставлен. На этот вопрос предварительно ответить однозначно сложно. Программы ипотечного кредитования даже одного банка предполагают разнообразные размеры ипотеки. В каждом банке определяется максимальный размер ссуды, которая может быть выдана заемщику при условии соответствия его всем требуемым условиям. Также ряд банков предпочитает определять размер ипотеки в процентном эквиваленте по отношению к стоимости недвижимости. Получить ипотеку, размер которой будет покрывать 100% стоимости недвижимости, – редкий случай, как правило, банки готовы предоставить заемщику ссуду, которая составляет от 70 до 90% стоимости выбранного объекта недвижимости.

Можно отметить, что размер ипотеки находится в прямой зависимости от таких факторов, как доходность заемщика, его возраст, сумма, которая единовременно вносится в качестве первоначального взноса, а также важную роль играет и стоимость жилья, на приобретение которого необходимы средства.

Важно отметить, что размер ипотеки не может превышать половины доходов заемщика, поэтому в обязательном порядке при выдаче ссуды банк ориентируется и на предоставленные сведения заемщика о величине его собственных доходов и доходов семьи. В том случае, если программа банка позволяет, при расчете размера ипотеки могут учитываться и доходы созаемщиков, которые привлекаются заемщиком для того, чтобы иметь право на большую ссуду. Во время оформления ипотеки на семью при расчете размера берется во внимание наличие иждивенцев, поэтому совокупный доход делится на количество всех членов семьи.

После того как банк одобряет право заемщика на ипотеку, заемщик получает право выбрать жилье. Одним из обязательных условий кредитования выступает обязательная оценка недвижимости. Уже на основании полученных сведений банк определяется с размером ипотеки, которая может быть предоставлена заемщику. Именно оценочная стоимость, а не стоимость жилья на рынке является значимой для банка.

Для того чтобы предварительно иметь представление о сумме ипотеки, заемщик может использовать сервис нашего кредитного портала – ипотечный калькулятор. Он поможет самостоятельно рассчитать не только платежи по ссуде, но и размер кредита, который вероятнее всего можно будет получить в банке, к услугам которого заемщик обратится. Однако окончательно объем кредитования будет определен уже в банке.

www.creday.com

Как определяется сумма ипотеки

Размер суммы ипотеки является важной информацией, которая, прежде всего, интересует заемщика, желающего обратиться в банк за оформлением кредита. Определить сумму ипотечного кредита банк первоначально может в процентном соотношении исходя из основной стоимости объекта. В соответствии с различными кредитными программами банки могут предлагать заемщикам сумму, составляющую от 10 до 100 % стоимости жилья. Чаще всего ипотечный кредит предполагает предоставление от 70 до 90% стоимости выбранной заемщиком недвижимости.

В целом можно говорить о том, что размер суммы ипотеки, которая будет доступна заемщику после оформления документов, может зависеть от целого ряда факторов, что должно обязательно учитываться клиентом уже на начальном этапе выбора банка-кредитора. Размер ссуды во многом зависит от размера первоначального взноса, который погашается заемщиком, учитывается также доход клиента и совокупный доход семьи, определенное значение имеет возраст соискателя, а также не последнюю роль играет и стоимость жилья, которая приобретается в ипотеку.

В соответствии с кредитной программой, по которой оформляется ипотека, определяется размер первоначального взноса, который заемщик в обязательном порядке должен погасить за счет собственных средств. Как правило, размер обязательного взноса составляет от 10 до 30% стоимости жилья. Остальная часть может погашаться из расчета банковской ссуды. В редких случаях в соответствии с условиями льготных программ кредитования банки готовы покрыть до 100% стоимости жилья за счет суммы ипотеки.

Исходя из доходности заемщика банком также определяется сумма ипотеки. Сумма, которая по расчетам банка может быть использована на погашение кредита, составляет от 35 до 50% дохода заемщика. Исходя из данного показателя происходит дальнейший расчет максимального размера суммы ипотеки, которая может быть предоставлена клиенту. При этом при проведении расчетов банки принимают только подтвержденные документально или в иной форме проверенные кредитором доходы заемщика и привлеченных им созаемщиков. Совокупный доход семей, имеющих иждивенцев, рассчитывается с их учетом.

Сумма ипотеки конкретно определяется уже на основании стоимости жилья, которое выбирается заемщиком и оценивается оценщиком, с учетом погашения первоначального взноса и совокупного дохода семьи.

Уже на этапе подготовки к оформлению ссуды заинтересованный клиент может воспользоваться кредитным калькулятором и самостоятельно рассчитать сумму ипотеки. На нашем кредитном портале для этого есть и возможности, и необходимая информация.

www.creday.com