Как превратить мечту о собственном жилье в реальность. Стоит ли брать ипотеку

Стоит ли брать ипотеку 🚩 Выгодно ли брать ипотеку в 2017 году и где выгоднее это сделать 🚩 Ипотека

Конечно, не всем по карману просто взять и сразу купить квартиру. Приходится много лет копить или же полагаться на ипотеку. У каждого варианта есть свои преимущества и недостатки. Ипотека привлекает многих тем, что квартиру можно купить почти сразу, тут не нужно копить определенную сумму.

Конечно, не только быстрая покупка привлекает людей, на этом плюсы ипотеки не заканчиваются. Тут вам и более низкие проценты, если сравнивать с потребительским кредитом, и отсрочка платежей при рождении детей либо других важных обстоятельствах. Банки предлагают разные условия ипотеки, но все подобные программы должны быть направлены на облегчение приобретения своей квартиры.

Даже при минимальной процентной ставке готовьтесь к переплате, причем существенной. К сожалению, зачастую людям приходится заплатить в виде процентов сумму равную стоимости самого жилья. Но для людей, которые живут на съемной квартире, ответ очевиден: лучше вкладываться в собственный дом, хоть и переплачивать, чем ежемесячно отдавать большую сумму за жилье, которое по-настоящему вашим никогда не станет. Ну и цены на недвижимость не стоят на месте: вы возьмете квартиру, которая спустя года может стоить опять-таки в два раза дороже.

Стоит помнить, что вы не сможете избавиться от квартиры, взятой в ипотеку: ни подарить, ни продать. Хоть на бумаге она и является вашей, но при этом она же является залогом для банка в случае, если вы вдруг станете неплатежеспособным.

Для многих ипотека является чуть ли не финансовым рабством. Поэтому и начинают копить на свое жилье своими силами. Да, тут не придется выплачивать проценты банкам, но и придется ждать достаточно долго, прежде чем переехать в свою квартиру. Да и срок покупки подгадать сложно, ведь цены растут. Накопление может затянуться на года, а то и десятки лет. Поэтому многие предпочитают рискнуть и взять ипотеку, чтобы уже сразу жить в родных стенах, обустраивая свой уютный уголок.

www.kakprosto.ru

Стоит ли брать ипотеку: мнение экспертов, сейчас

Цены на недвижимость растут, словно на дрожжах, особенно в крупных городах.Приобрести свой угол на собственные средства, тем более для молодежи, является недостижимой целью.Тут и появляются мысли об ипотеке. Несмотря на переплачиваемые проценты, это будет выгодной инвестицией в будущее.

Стоит ли брать ипотеку по мнению экспертов?

↑Нужна ли ипотека на жилье в наше время

Сразу возникает сомнение: смогу ли я выплачивать ипотеку? Так как данный займ является долгосрочной перспективой, вполне естественно, что возникает страх перед высокой стоимостью и большим сроком. То есть длительное время придется производить выплаты, ущемлять другие интересы и быть на плаву, так как от болезней, потери работы и прочих финансовых трудностей никто не застрахован. Но, выбрав ипотеку, решается квартирный вопрос. Вы улучшаете свои жилищные условия, а не тратитесь на аренду чужой квартиры.

Сразу возникает сомнение: смогу ли я выплачивать ипотеку? Так как данный займ является долгосрочной перспективой, вполне естественно, что возникает страх перед высокой стоимостью и большим сроком. То есть длительное время придется производить выплаты, ущемлять другие интересы и быть на плаву, так как от болезней, потери работы и прочих финансовых трудностей никто не застрахован. Но, выбрав ипотеку, решается квартирный вопрос. Вы улучшаете свои жилищные условия, а не тратитесь на аренду чужой квартиры. Существует, конечно, другой вариант, однако, также предполагающий риск. Вы можете, сэкономить, накопив определенную сумму, и купить квартиру на собственные сбережения. Но квадратные метры дорожают, а деньги обесцениваются.

Кроме того, некоторые ипотечные программы подразумевают пониженные ставки (например, для молодых семей и военных), возможностью расплатиться материнским капиталом, возвращенные налоговые вычеты и так далее.

На пути к ипотеке Вас может напугать и сложность оформления, так как Вы должны иметь достаточно оснований для платежеспособности и суметь подтвердить это. Собрать пакет документов, пройти проверку банка и ожидать ответа – всё это потребует не только много времени и сил, но и определенных финансовых затрат.

Взвесив за и против, можно понять, что это достаточно серьезный шаг, имеющий не только положительные стороны, но и отрицательные. Но всё это приводит к одному вопросу: сможете ли Вы, ограничивая себя в чем-то долгое время, уже сегодня жить в собственной квартире? Каждый решает сам.

↑Посмотрите видеоролики этой теме

А что, если не окажется возможности выплачивать кредит?

Как мы говорили выше, что риск при выборе такого кредита всегда существует. А что, если болезнь, если кризис, если потеря работы и так далее. И даже стабильная работа при хорошей должности не дает уверенности в завтрашнем дне.

Как мы говорили выше, что риск при выборе такого кредита всегда существует. А что, если болезнь, если кризис, если потеря работы и так далее. И даже стабильная работа при хорошей должности не дает уверенности в завтрашнем дне. Застраховать себя на форс-мажорные обстоятельства практически невозможно. Возможный вариант – это откладывать деньги, чтобы можно было ими расплатиться в то время, когда Вы в поиске выхода из сложившейся ситуации, например, ищите новую работу.

Также при оформлении ипотеки, можно поинтересоваться у банка, есть ли у них страховые случаи ввиду ипотеки, смогут ли они как-то пойти навстречу в сложных ситуациях, или единственным выходом будет являться продажа ипотечной квартиры с целью кредитования?

↑Что вам еще обязательно надо прочитать:

↑Если хочется квартиру в кредит, то придется экономить!

Затянуть пояса, как бы нам этого не хотелось, всё-таки придется. Собрать денег на кредит и экономить во время выплаты ипотеки – весь смысл данного финансового состояния. Рассмотрим, как же грамотно расходовать деньги, чтобы не жить в страхе каждый день и не отказывать себе в мелочах.

Затянуть пояса, как бы нам этого не хотелось, всё-таки придется. Собрать денег на кредит и экономить во время выплаты ипотеки – весь смысл данного финансового состояния. Рассмотрим, как же грамотно расходовать деньги, чтобы не жить в страхе каждый день и не отказывать себе в мелочах. В первую очередь нужно определиться с целью: для чего копить деньги. В данном случае – накопить на кредит. Так как, имея цель, Вы будете ограничивать себя сегодня, чтобы получить выгоду завтра. Дальше – просто. Необходимо откладывать тот процент от дохода, при отсутствии которого, Вы не будете сильно ущемлять себя.

Необходимо контролировать все свои расходы, самым оптимальным будет – вести домашнюю бухгалтерию. Естественно, существуют такие затраты, исключить которые просто невозможно, например, квартплата, еда, транспорт, обучение и так далее. Такую трату денег необходимо планировать заблаговременно, чтобы уложиться в бюджет.

Расходы на одежду, отдых и развлечения можно значительно сократить, но не исключать, чтобы не превратить свою жизнь в сплошную экономию. На деньги, которые Вы сэкономили, можно открыть вклад. Проценты, чаще всего, несущественные, но это позволит Вам быть более дисциплинированным в этом вопросе, ответственно подойти к делу и исключить незапланированные затраты.

Говоря об ипотеке, стоит упомянуть и о дополнительном заработке. Если хватает сил, и есть желание для этого, то это поможет приблизить Вас к мечте.

Итак, подведя итоги, можно выделить несколько способов экономии денег:

- ведите учет своих денег. Это может быть интернет-кошелек, домашняя бухгалтерия и прочее. Но чтобы в конце месяца Вы видели, на что были потрачены средства, и где можно еще сократить расходы;

- тратить фиксированную сумму в день/неделю/месяц. Планировать свои покупки заранее и не поддаваться порывам купить, как кажется, очень необходимое прямо в магазине (особенно актуально для женщин). Продукты закупайте один раз в неделю. Это поможет экономить не только время, но и деньги;

- экономьте на платежах: уменьшите телефонные разговоры, измените трафик интернета, выключайте свет и воду, если Вы ими не пользуетесь;

- откладывать деньги. Это может быть вклад в банке под проценты или даже обычная домашняя копилка;

- не одалживайте денег и сами не берите в долг, бравируя хотя бы тем, что Вы копите для ипотеки.

Казалось бы, такие мелочи, но именно на них можно сэкономить значительную сумму, которая поможет Вам безболезненно выплачивать ипотеку.

Лучшие статьи на сайте:

↑Ипотека и форс-мажорные обстоятельства

Стоит ли сейчас брать ипотеку? Так может случиться, что нужно отдавать деньги на ипотеку, а их нет. Единственным правильным выходом будет являться немедленное обращение в банк, а не дожидаться негативных последствий для Вас и еще более усугубления обстоятельств.

Стоит ли сейчас брать ипотеку? Так может случиться, что нужно отдавать деньги на ипотеку, а их нет. Единственным правильным выходом будет являться немедленное обращение в банк, а не дожидаться негативных последствий для Вас и еще более усугубления обстоятельств. Банку невыгодно отнимать у Вас квартиру, ему выгодно, чтобы Вы выплатили деньги, поэтому это поможет решить проблему.

Если Вы являлись постоянным клиентом банка с хорошей кредитной историей, то банк предоставит отсрочку, во время которой Вы сможете решить свои временные проблемы.

Так же банк может предоставить иную схему выплаты кредита и увеличить срок ипотеки, соответственно, Вы будете платить меньшую сумму, нежели первоначальную, что облегчит непростую ситуацию.

Бывает и такая ситуация, когда банк не хочет идти навстречу, в таком случае, необходимо обратиться к государству, которое предполагает специальную программу для помощи тем, кто оказался в финансовом затруднении при погашении кредита.

С уверенностью говорить об отсрочке платежа не приходится. Да и заемщику не стоит полагаться на это. А предварительно рассчитать свои возможности и силы.

Мечты о собственном жилье нас толкают на очень ответственный шаг – ипотеку. Постоянно растущие цены на заветные квадраты и ставки ужесточают условия.

Однако это будет являться эффективным вложением денег, так как далеко не всем по силам купить квартиру на собственные средства и не всем жилье достается в наследство. А жить в своем доме и не платить за чужую квартиру, пожалуй, хочется всем.

Лучшие статьи на сайте:

Стоит брать ипотеку или не стоит – дилемма, стоящая перед многими. Этот вопрос требует детального подхода, учитывает Ваши возможности: финансовые, временные и даже моральные, готовы ли Вы экономить и выплачивать часть заработка.

Конечно, это определенный риск, но исключить риск полностью из своей жизни мы вряд ли когда-нибудь сможем.

Как превратить мечту о собственном жилье в реальность

5 (100%) 3 голосовnpfond.com

Стоит ли брать ипотеку?

В современном мире каждый уважающий себя человек хочет иметь свое жилье. Всем недвижимость достается по-разному: кто-то получает ее в наследство, кто-то выигрывает, а кто-то покупает ее на свои честно заработанные сбережения. Но конечно, многие люди такими способами получить свои квадратные метры не могут. Однако, это не лишает их возможности приобрести свое жилье. Для них есть выход из ситуации – ипотека.

Вообще в современных реалиях по статистике со взятием ипотеки сталкивается фактически каждый среднестатистический человек со средним заработком. Связано это напрямую с желанием быстрой покупки чего-либо с уменьшением процентов и, соответственно, экономией собственных средств в будущей при возврате долга. Одним людям все удается сделать успешно, получив от таких действий исключительно положительные впечатления. Другим же не так сильно везет, из-за чего возникают существенные проблемы с финансовым состоянием и последующим возвратом задолженности.

Перед тем, как брать ипотеку, да и вообще думать об этом поступке, рекомендуется хорошенько проанализировать все плюсы и минусы данной процедуры. Также не будет лишним взять консультацию у специалиста по данным делам с образованием юриста и, желательно, личным опытом. Также можете почитать отзывы тех людей, что уже брали ипотеку, ознакомиться с их причинами таких действий, а также всеми последствиями и под итог понять, нужно ли оно вам или нет. В данной статье мы постараемся ответить на вопрос, касающийся того, стоит ли сейчас брать ипотеку.

Особенности ипотеки

Для начала важно определиться с тем, нужна ли вам ипотека в принципе. Конечно, мало кто может вот так легко достать из кармана сумму денег, которой вполне хватит на покупку чего-либо серьезного, особенно если это новенькая квартира или машина, однако крайне важно учитывать всю суть ипотеки.

Заключается весь этот процесс в том, что вы, после взятия определенной суммы денег для каких-либо нужд, обязуетесь возвратить эти деньги кредитору в полном объеме с процентами, зависящими от сроков возврата. Также тут действует определенная процентная ставка, из-за которой сумма денег, требуемая от вас кредитором в качестве возврата, увеличивает мгновенно с момента взятия этой задолженности и не может быть уменьшена, если вы вдруг по каким-то причинам получили возможность закрыть свой долг в полном объеме на следующий же день.

Причины

В последнее время многие покупают квартиры и дома при помощи ипотечного кредитования. Такой способ покупки жилья является наиболее распространенным и доступным. К нему прибегают, если накопленных сбережений недостаточно для покупки жилой площади единовременно и в полном объеме.

Также ипотека является вполне себе приемлемым способом, когда вы собираетесь приобрести машину «за раз», но денег, зарабатываемых вами ежемесячно, попросту недостаточно для проведения такой операции.

Стоит обратить внимание на то, что, как правило, ипотека берется преимущественно на улучшение жилищных условий. Там, в отличие от обычного кредита, действуют уникальные законы скидок и возможности займа крупной суммы денег.

Что такое ипотека

Что же представляет собой эта ипотека? Покупка в собственность недвижимости в ипотеку – это приобретение жил. площади в кредит по условиям, которые устанавливает банк, который и дает вам ипотечный кредит. В свою очередь, покупаемая квартира является одновременно и предметом ипотеки, и залогом на эту же ипотеку.

Недвижимость обеспечивает гарантии по возврату кредита. В договоре на ипотеку указано, что взявший ипотеку, обязан в установленные сроки выплатить в пользу банка долговую сумму и проценты по взятому кредиту.

Если вы настроены морально и готовы материально заключить с банком договор ипотечного кредитования, то нужно выяснить все подробности данной операции. Выгодно ли брать кредит и есть ли в нем достоинства?

Ознакомиться с достоинствами и недостатками ипотечного кредита крайне важно, так как если этого не сделать, то есть большая вероятность возникновения существенных задолженностей в будущем. Узнать все, что необходимо знать об ипотеки вы можете из:

- видео роликов в сети по теме ипотечного кредитования в зависимости от определенного банка;

- консультации со специалистом в делах по кредитам и ипотеки в частности;

- отзывов людей, которые когда-либо уже сталкивались с такой разновидностью кредитования.

Также разобраться с плюсами и минусами этого вида кредитования вы можете без особых проблем самостоятельно или же внимательно изучив представленный на нашем сайте материал по этой теме. Безусловно, лучшим и наиболее идеализированным будет вариант взятия профессиональной консультации, однако это, в свою очередь, потребует дополнительной траты средств, которых у вас может попросту не оказаться.

Плюсы и минусы

Далее в деталях будут разобраны все плюсы и минусы ипотечного кредитования. В целом, все нижесказанное имеет значение как для человека, который уже сталкивался с ипотекой, так и для новичка, который только планирует обзавестись ипотечным кредитом.

Достоинства ипотеки

Среднестатистическому гражданину со средней заработной платой накопить на покупку собственного жилья довольно сложно. Порой это совсем невыполнимая миссия, даже за всю жизнь. Цены на недвижимость неумолимо растут с каждым годом, поэтому угнаться за ними следом довольно трудно.

Ипотека дает возможность не откладывать покупку недвижимости, а приобрести квартиру или дом своей мечты по действующим на текущий момент ценам, а не ждать повышения и копить дальше. Таким образом, если вы хотите свой дом, и задаетесь вопросом стоит ли сейчас брать ипотеку, то стоит отбросить сомнения. Конечно, обязательным для этого является внимательное соблюдение всех условий, чтобы потом не стоять в трудностями.

Большинство банков и компаний, занимающихся строительством жилой недвижимости дают возможность воспользоваться выгодными условиями, приобретая квартиру или другую жилую недвижимость в ипотеку. Это делается с помощью специальных предложений от застройщика.

Такие предложения дают возможность на несколько процентов понизить процентную ставку по ипотечному кредиту. Выбрав для себя подходящее предложение от банка или строительной организации, вы сможете в скором времени стать самым счастливым хозяином своего жилья.

Если на данный момент вы пользуетесь услугами съемного жилья, то иногда ипотека помогает сэкономить на платежах за аренду снимаемого жилья.

Многие банки на сегодняшний день сделали процесс ипотечного кредитования намного проще и уменьшили размер первоначального взноса.

Зная свою материальную и жизненную ситуации, вы сами сможете легко найти и другие преимущества при ипотечном кредитовании.

Можно ли получить еще какие-то преимущества в плане ипотеки вы можете в любом банке у консультанта.

В отличие от начала 2000-х, то есть, 02-09, на момент 2017 года вы получаете гораздо больше возможностей. Современные банки, в большинстве, думают о своих клиентах в первую очередь.

Недостатки ипотеки

Особого внимания при изучении проблемы, требуют недостатки при оформлении ипотеки. Узнав и определив их, вы точно сможете сказать, брать ли на данный момент квартиру в ипотеку или кредит.

Существует некоторый ряд ограничений, которые накладываются на жилое помещение, приобретенное под ипотеку. Есть ограничения по продаже, обмену, оформлению регистрации по месту жительства. Подробнее следует уточнять в банке, где оформляется ипотека и у строительной организации.

Так как недвижимость в нашей стране стоит довольно дорого, то и процент по кредиту на жилье выше, чем в других странах. Помимо самого ипотечного кредита, необходимо будет оплатить все страховые взносы по договору.

Выплата ипотечного кредита занимает длительное время и требует больших денег.

Во время выплаты ипотеки, человек не может менять место жительства. Он привязан к одному населенному пункту, поэтому теряется мобильность.

Если вы более не можете выплачивать деньги за ипотеку, то вашу квартиру или дом банк может продать с торгов. Будьте готовы, что после такой продажи вы получите намного меньше денег, чем вы уже выплатили за жилье.

В ситуации, когда семья, взявшая ипотеку, разводится, то нужно быть готовым к процедуре разделения ипотечного кредита на жилье.

Взятие ипотечного кредита

Вообще, разрешить вопрос стоит ли брать ипотеку в 2017 году, крайне просто. Для этого должны быть соблюдены определенные условия:

- есть острая потребность в покупке своего жилья;

- если квартира или дом в собственность требуются вам в срочном порядке, то кроме ипотеки у вас нет альтернатив;

- плата за ипотечный кредит примерно равняется вашей плате за снимаемую в наем квартиру;

- вы имеете стабильный доход, хорошую работу и уверены, что вас не уволят в ближайшие несколько лет.

Если вы уверены и будете брать сейчас ипотеку, то:

- сначала нужна консультация у специалистов по данному делу;

- узнайте и проанализируйте все за и против;

- посоветуйтесь с членами семьи;

- не переоценивайте своих возможностей и попытайтесь предугадать возможные варианты развития ситуации в будущем;

- уделите большое внимание выбору банка, где будете брать ипотеку или кредит, так как предложения разных банков могут разительно отличаться друг от друга;

- сделайте детальный анализ всех предложений по ипотечным кредитам от банков и со спокойной головой выберите оптимальный для вашей ситуации;

- никогда не следует подписывать договор на ипотеку в первом попавшемся вам по дороге банке, не узнав всех условий кредитования.

Кроме всех вышеназванных советов по ипотечному кредитованию, рекомендуется обратить внимание на сумму ипотеки. Чем она больше, а срок выплаты меньше, тем весомее будут ваши выплаты в пользу банка каждый месяц. Определите для себя нужную сумму и срок, за который вы можете выплатить долг банку с процентами. Это нужно для того, чтобы вам не пришлось предпринимать какие-либо неожиданные действия.

Стоит обратить внимание, что возврат долга должен быть своевременным, чтобы банку не пришлось принимать какие-то особо строгие действия против вас.

Помните о том, что каждый человек, который находиться в черном списке банка, получает запрет на любые виды кредита, в том числе ипотечный.

Всегда внимательно читайте все условия договора, а только потом подписывайте его. Мелким шрифтом может быть написана весьма каверзная для вас информация.

Не забывайте читать отзывы опытных людей, которые также помогут разобраться с тем, выгодно ли сейчас брать ипотеку.

Видео

Крайне рекомендуется обязательно изучить видео по теме, стоит ли сейчас брать ипотеку.

changecurrency.ru

Стоит ли сейчас брать ипотеку?

Ушедший в затяжное пике рубль и нестабильная экономика заставляют задуматься о том, насколько велик запас прочности у рынка недвижимости столичного региона. Будут ли падать цены на квартиры, снизится ли спрос, и насколько велики шансы стать жертвой долгостроя? Эти и другие вопросы задают себе потенциальные ипотечные заемщики, прежде чем переступить порог банка. Но главный вопрос всего один – стоит ли сейчас оформлять ипотечный кредит?

Рекомендуем: Основные виды ипотеки

Как ни странно, весь экономический негатив пока не затронул рынок ипотеки. Ипотечные кредиты продолжают демонстрировать опережающий рост по сравнению с другими видами кредитования населения (автокредиты, потребительское кредитование), объемы которых падают. «Этому во многом способствовал ажиотажный спрос на жилье: население, опасаясь обесценивания сбережений на фоне ухудшения экономической ситуации и стремительного ослабления рубля, не стало откладывать запланированные покупки, в том числе ожидая роста ипотечных ставок», - отмечает Александр Полютов, управляющий по исследованиям и анализу долговых рынков «Промсвязьбанка».

Что происходит с ипотекой?

Однако к концу года ажиотаж спадет и за ним, по мнению экспертов, наступит спад. Правда не понятно, будет ли он глубоким или дело обойдется минимальной коррекцией.

«Рынок ипотеки в начале года показал хороший рост, а сейчас происходит торможение по следующим причинам: во-первых, ставки, как и в целом в банковском секторе, растут, а во-вторых, падают реальные доходы населения, и снижается спрос на недвижимость», - рассказал Сергей Шамин, заместитель председателя правления Банка расчетов и сбережений.

По мнению Олега Репченко, руководителя аналитического центра «Индикаторы рынка недвижимости», снижение притока денег в российскую экономику из-за санкций, снижения цен на нефть, девальвации рубля и растущей инфляции означает дефицит ликвидности. Из-за этого стоимость денег растет, для банков привлечение средств обходится дороже, а они, в свою очередь, повышают ставки по кредитам.

Будут ли расти ставки, будут ли ужесточаться условия?

«Ставки по ипотеке растут, но пока не очень сильно – примерно на 0,5 – 1 процентный пункт с начала года. В конце года АИЖК прогнозирует среднюю ставку по ипотеке на уровне 13 - 13,5%. В будущем году можно ожидать дальнейшего роста ставок», - рассказал Репченко.

Игорь Жигунов, первый заместитель председателя правления «Банк Жилищного Финансирования», прогнозирует средний рост ставок на 1,5-2%. По его словам, до конца года ставки вполне могут подняться до 14-15% для заемщиков со справками 2-НДФЛ, и еще выше для альтернативных вариантов информации о доходах (имеются в виду справки по форме банка для ИП и заемщиков с «серой» зарплатой).

Еще более категоричен Алексей Успенский, заместитель председателя правления Русского ипотечного банка, утверждающий, что ставки однозначно будут расти до уровня 14-16% годовых. Но вероятность того, что цены на квартиры перестанут расти даже в рублях, по мнению эксперта, тоже высока. Недвижимость, например, в московском регионе переоценена, при этом доля ипотеки составляла не менее половины всех сделок с недвижимостью (включая цепочки альтернатив). Если спрос на ипотеку упадет из-за роста ставок и снижения платежеспособного спроса, то это будет фактором, сдерживающим рост цен на недвижимость.

По словам Успенского, условия выдачи ипотечного кредита будут ужесточаться. Так, минимальный первоначальный взнос повысится с нынешних 10-15% до 25-30%, банки будут тщательнее проверять занятость потенциальных заемщиков и более консервативно оценивать уровень их будущих доходов. Последний фактор приведет к уменьшению суммы одобренного банком кредита.

Кроме того, по информации Дениса Бобкова, руководителя аналитического центра ОПИН, всерьез рассматривается вопрос о возвращении в рыночную практику плавающей ставки, что в нестабильных экономических условиях может, прежде всего, ударить по покупателям жилья. Поэтому, считает он, имеет смысл поторопиться «занять» деньги в банке по текущим условиям.

Стоит ли брать ипотеку сейчас или лучше подождать ?

Ставки растут, банки все придирчивее оценивают платежеспособность заемщиков, казалось бы, пора бежать за ипотекой, пока не закрылось окошко выдачи кредитов. Но в реальности не все так однозначно, как может показаться.

«В нынешней ситуации, с одной стороны, вроде бы имеет смысл брать ипотеку сейчас, пока ставки не выросли еще больше. С другой стороны, долларовые цены на недвижимость продолжают снижаться и это устойчивая тенденция, рост рублевых цен остановился, и в будущем цены в рублях также могут пойти вниз. На фоне снижающегося спроса можно ожидать вывода на рынок более бюджетных проектов в следующем году. Тогда снижение цен на жилье может компенсировать рост ипотечных ставок», - предостерегает от поспешных шагов Олег Репченко.

Более того, по его словам, не надо брать ипотеку, с минимальным первоначальным взносом и ежемесячными платежами, превышающими 30% дохода. В текущей нестабильной ситуации никто не застрахован от снижения зарплаты или даже потери работы, поэтому велик риск того, что вы просто не справитесь с платежами.

Другие эксперты более оптимистичны.

«Если вы уверены, что не останетесь без работы, или у вас есть активы и сбережения, которые в случае снижения дохода или потери его источника сможете использовать, то берите — ипотека позволит вам уберечь от инфляции средства, потраченные на первоначальный взнос. К тому же высока вероятность, что процентные ставки продолжат рост», - считает Сергей Шамин из Банка расчетов и сбережений.

По словам Дениса Бобкова из ОПИН, на фоне обесценивания рубля и растущей инфляции (минимум 10% по итогам года), экономически выгодно брать ипотеку в рублях на покупку нового жилья. Новостройки от старта строительства до сдачи в эксплуатацию по-прежнему дорожают на 35-40%.

«Самое время брать ипотеку. Да, ставки слегка повысились, но они могли бы быть больше, и пока нет так называемых заградительных ставок, когда кредит заведомо невыгоден», - уверяет Роман Строилов, руководитель отдела ипотеки и спецпрограмм Tekta Group. По словам эксперта, точка входа идеальна: есть программы, в которых первоначальный платеж составляет 10-15% от суммы кредита - на рынке давно подобного такого не было.

Выбираем ипотечную программу

Итак, доходы посчитаны, накопленные средства для формирования первоначального взноса сняты с депозитов, теперь самое время определиться с валютой кредита и выбрать ипотечную программу.

«Я бы посоветовал очень взвешенно подойти к этому вопросу и брать ипотечный кредит только при условии, что ваши квалификация и опыт работы позволяют вам найти нового работодателя за 2-3 месяца, и на это время у вас есть «подушка ликвидности». Брать кредит следует только в той валюте, в которой вы получаете доход, и приобретать при этом надо высоколиквидное жилье», - советует Сергей Шамин.

Александр Полютов из «Промсвязьбанка» отметил, что многие крупные банки уже начали предлагать программы с более продолжительными сроками кредитования (на 20-30 лет), что может снизить размер ежемесячного платежа. Если планируется покупка новостройки, то лучше покупать жилье с максимально высокой степенью готовности.

Олег Репченко из «Индикаторов рынка недвижимости» предлагает на первичном рынке обратить внимание на специальные совместные программы банков и застройщиков. Кроме того, по информации эксперта, нередко банки предлагают более выгодные условия для своих зарплатных клиентов.

Игорь Жигунов из «Банка Жилищного Финансирования» пророчит активное развитие рынка кредитов под залог недвижимости (это тоже ипотека). По его мнению, для многих заемщиков кредиты под залог имеющихся квартир станут отличным инструментом покупки новостройки, загородного дома, земли без подряда, а также получения средств на расширение и развитие бизнеса. Также будет развиваться рынок льготного кредитования - для получателей субсидий и материнского капитала.

Иван Гидаспов

ЧИТАЙТЕ ТАКЖЕ:

10 признаков кризиса на рынке недвижимости

Выгодно ли погашать досрочно ипотечный кредит?

Что делать с ипотекой, когда дорожает валюта?

realty.mail.ru

Стоит ли брать ипотеку

Приобретение квартиры или дома с помощью ипотеки в настоящее время является одним из наиболее распространенных и, относительно, доступных способов покупки недвижимости, т к. личных сбережений для приобретения жилья зачастую бывает весьма и весьма недостаточно.

Приобретение жилья под ипотеку – это покупка недвижимости в кредит с установленными банком условиями, причем сам предмет ипотеки (квартира или дом) одновременно служит и залогом, т.е. формой обеспечения возвратности данного кредита.

Отсюда вытекает следующее обстоятельство: в течение установленного договором времени заемщик будет обязан вернуть банку не только основную сумму долга, но и заплатить проценты за пользование кредитом.

В связи с этим возникает ряд вопросов, основные из них:

-

В каких случаях стоит брать ипотеку для покупки жилья, а когда лучше будет поискать другие варианты.

-

Как правильно рассчитать свои возможности по выплате кредита.

-

Какие существуют риски.

В любом случае, прежде чем переступить порог банка, необходимо трезво оценить все плюсы и минусы ипотеки.

Плюсы ипотечного кредитования

Аргументы "за":

-

Недвижимость в России стоит весьма дорого и цены на нее все время растут, поэтому накопить деньги на приобретение дома или квартиры рядовому россиянину со «средней» зарплатой достаточно сложно.

В этой ситуации ипотечный кредит позволит приобрести желанную квартиру или жилой дом прямо сейчас, по текущим ценам, не откладывая этот приятный момент на далекое будущее.

-

Многие российские банки и строительные компании проводят рекламные акции, призывающие приобретать жилье в ипотеку на выгодных условиях. Специальные предложения «от застройщиков» позволяют снизить процентную ставку по ипотеке на несколько процентов.

Выбрав наиболее выгодный вариант, Вы сможете в ближайшее время стать счастливым владельцем собственного жилья и сделать, например, в нем ремонт по Вашему вкусу.

-

Если в настоящее время Вы живете на съемной квартире, то в некоторых случаях ипотека поможет неплохо сэкономить на арендных платежах.

-

В настоящее время большинство банков намного упростили процесс выдачи ипотеки, а также снизили первоначальный взнос по кредиту и др. Главное, при этом – не ошибиться с его выбором.

-

Вы можете найти для себя и другие преимущества, зависящие от Вашей конкретной жизненной ситуации.

Недостатки ипотечного кредита

Как всегда на бочку меда найдется и ложка дегтя, поэтому, принимая окончательное решение, особое внимание необходимо уделить недостаткам ипотечного кредита.

Аргументы "против".

-

Квартира или дом, купленные в ипотеку, предполагают наличие некоторых ограничений, налагаемых на пользование и распоряжение данным жилым помещением, например, при оформлении регистрации по месту жительства или по месту пребывания других лиц, продаже, обмене или дарении и другое.

О праве собственности на ипотечное жилье мы рассказывали здесь.

-

Платить по ипотечному кредиту придется длительный срок и достаточно много.

-

Если платить по ипотеке Вы не сможете, то банк имеет право продать Вашу квартиру или жилой дом с торгов, и Вы должны быть готовы к тому, что после продажи Вам вернут гораздо меньшую сумму денег, чем Вы уже заплатили за данное жилое помещение.

-

Наличие ипотеки «привязывает» человека к одному населенному пункту и не дает возможности быть мобильными (т. е. переехать для проживания в другое место, например, при наличии там хорошей работы).

Данный «недостаток» является весьма субъективным и зависит от совокупности жизненных обстоятельств и Ваших желаний.

-

В случае развода супругов придется проходить сложную процедуру раздела ипотечного кредита и т.д.

Стоит ли решаться на ипотеку

Верный подход к оформлению кредита отлично отражает пословица "Семь раз отмерь — один раз отрежь". Особенно это относится к ипотеке, срок кредита в этом случае составляет в среднем 20-30 лет.

Имеет смысл брать ипотеку в случае, если потребность в собственном жилье стоит очень остро, оно действительно необходимо именно сейчас и других вариантов, кроме ипотеки, не существует, выплаты по ипотеке соизмеримы с платой за съемную квартиру, а у заемщика имеется стабильная и хорошо оплачиваемая работа.

Дополнительно следует предусмотреть "пути отхода" на случай различных непредвиденных ситуаций.

Это может быть автомобиль или дача, которые можно продать при необходимости, а также "финансовая подушка", которая сможет выручить в случае потери работы и т.п..

Особенно следует задуматься потенциальным заемщикам, если в семье только один кормилец, имеются другие непогашенные кредиты и т.д.

Не рекомендуется брать ипотеку, если ежемесячный платеж превышает 30% дохода. В этом случае заемщик может просто не справиться с платежами.

Если Вы твердо решили, что ипотеку брать стоит, то сделайте это грамотно:

-

Проконсультируйтесь со специалистами, разыщите и внимательно ознакомьтесь с имеющейся информацией по данному вопросу и (или) еще раз обсудите в кругу близких людей все «за» и «против».

Трезво оцените свои возможности, попробуйте проанализировать возможные запланированные и предугадать незапланированные жизненные ситуации, которые наверняка произойдут или могут случиться в будущем.

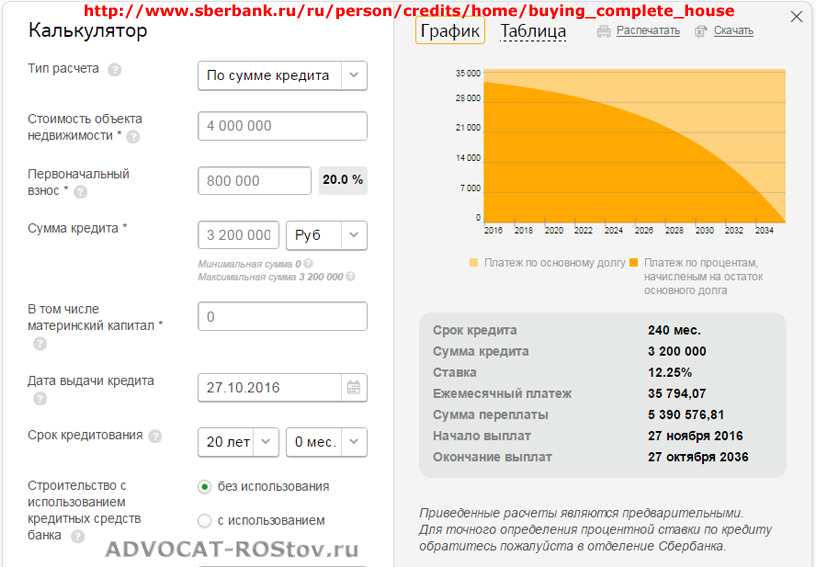

Для расчетов можно использовать кредитный калькулятор.

В качестве примера мы использовали ипотечный калькулятор ПАО Сбербанк, аналогичный сервис имеется и на сайтах большинства крупных банков.

-

Тщательно подойдите к выбору банка.

В разных банках условия могут существенно различаться.

Обязательно обратите внимание на специальные совместные программы банков и застройщиков.

Часто банки предлагают своим зарплатным клиентам более выгодные условия кредитования.

-

Ни в коем случае не соглашайтесь подписывать кредитный договор при первом же визите.

Расспросите сотрудника банка обо всех деталях получения и погашения кредита, не забудьте уточнить вопрос, касающийся штрафных санкций по просроченным платежам.

Вернитесь домой, в спокойной обстановке проанализируйте все условия ипотеки, предлагаемой этим и другими банками и только после того, как убедитесь, что они Вас полностью устраивают, можете повторно отправляться в банк уже для заключения кредитного договора.

-

При оформлении ипотечного кредита не обращайтесь к разного рода посредникам (например, риэлторам и т.д.).

Кредит, полученный с участием посредника, в любом случае будет более «дорогим», чем аналогичный, оформленный Вами без их участия.

-

Сумма кредита – отдельный вопрос. Известно, что чем больше сумма кредита и меньше его срок, тем выше будут ежемесячные выплаты по кредиту.

Не рекомендуем брать кредит в заведомо большей сумме, чем Вы предполагали изначально, даже если Вам его настойчиво предлагают сотрудники банка.

-

Если в данном банке имеется такая возможность, то предпочтение лучше отдавать кредитам со следующей схемой погашения: фиксированная сумма уходит на погашение основного долга, а проценты банка с каждой выплатой постепенно уменьшаются (статья по видам ипотеки в помощь).

-

Перед подписанием ипотечного договора внимательно прочитайте оба его экземпляра (особое внимание при этом обратите на ту его часть текста, которая написана более мелким шрифтом).

Убедитесь, что условия договора те же, которые Вам предлагали ранее.

Внимательно сверьте свои данные.

Обязательно уточните у сотрудника банка, когда (не позднее какого числа) должен быть произведен первый платеж по кредиту.

-

Очень часто при оформлении ипотеки банки дополнительно предлагают клиентам кредитные карточки.

Соглашаться на данное предложение или нет – исключительно Ваше решение, но имейте в виду, что не во всех банках условия погашения таких карточек являются выгодными для клиентов.

Если же Вы запланировали приобретение квартиры или дома на более поздний срок и решили, что ипотеку брать стоит, но не в ближайшем будущем, то имеет смысл сосредоточиться на личных сбережениях.

Накопленная Вами на первоначальный взнос сумма денежных средств позволит в будущем взять ипотечный кредит с меньшими затратами и на более выгодных условиях.

Что выгоднее: аренда, рассрочка, ипотека

Помимо использования ипотечного кредита, решить квартирную проблему возможно также с помощью аренды или рассрочки.

Какой вариант выгоднее?

Специалист анализирует возможные варианты. Подробности смотрите в видео.

advocat-rostov.ru

условия ипотеки, отзывы 🚩 Ипотека

Когда речь заходит о покупке собственного жилья, а средств катастрофически не хватает, у многих встает вопрос, что правильно: копить или взять квартиру в ипотеку? Вопрос достаточно сложный, поскольку оба варианта имеют свои плюсы и минусы, и то, какой из них окажется правильным, покажет только время. Те, кто склоняются к ипотеке, руководствуются главным привлекающим фактором – быстрое приобретение квартиры еще до того, как на руках уже есть необходимая сумма.

Преимущества ипотечного кредитования заключаются не только в скорости заселения в новую квартиру. Тут и низкие проценты в сравнении с обычным потребительским кредитом, и возможность отсрочить платежи в случае рождения ребенка или при других непредвиденных обстоятельствах. У каждого банка свои условия, однако все ипотечные программы направлены на упрощение условий покупки собственной квартиры.

Тем не менее, какова бы ни была минимальная процентная ставка по ипотеке, переплачивать все равно придется, и в большинстве случаев вы заплатите сумму в два раза превышающую сумму кредита. Именно этот фактор, по большей части, отпугивает потребителей. Однако, если вы снимаете жилье, есть повод задуматься, что лучше: платить «в никуда» или переплачивать, вкладываясь в собственную недвижимость? Кроме того, цены на недвижимость неумолимо растут, и высока вероятность того, что, даже переплатив в два раза, вы купите квартиру, которая к моменту полной выплаты ипотеки будет стоить гораздо дороже, чем в момент оформления кредита.

Следует принять во внимание также и то, что вы не сможете продать или подарить вашу новую «ипотечную» квартиру до тех пор, пока полностью не выкупите ее у банка. Формально она будет находиться в вашей собственности, однако такие квартиры являются залоговой гарантией для банков на случай, если вы потеряете платежеспособность.

Те, кто боятся финансовой зависимости от банков и в то же время стремятся купить квартиру, предпочитают копить. С одной стороны, этот вариант хорош тем, что не нужно переплачивать банку, не нужно думать о том, что делать, если не хватит денег на очередной взнос. С другой стороны, придется подождать несколько лет, прежде чем обзавестись собственным жильем, причем не факт, что вы накопите нужную сумму в запланированный срок, ведь цены на недвижимость растут как грибы после дождя. Поэтому накопления не дают гарантию того, что через несколько лет у вас будет квартира. Так что, если есть возможность взять ипотеку, то, пожалуй, стоит рискнуть.

www.kakprosto.ru