Процедура рефинансирования ипотеки в ВТБ глазами заемщиков. Втб 24 отказал в рефинансировании кредитов

Отзывы о ВТБ: «Отказ в рефинансировании ипотеки из-за передачи закладной»

Не думала, что придется писать отрицательный отзыв о банке, с которым я уже 5 лет.С 2013 года четко и без просрочек уплачиваю ипотеку (договор №623/2005-0002636 от 12.12.2013г.), являюсь зарплатным клиентом (ОАО "РЖД"), клиентом по программе Привилегия... С моей стороны все порядочно.

И вот в сентябре 2017 г., как только узнала, что ВТБ 24 стал снижать действующие ипотечные (да и простые потреб.) кредиты, быстренько подала заявление на снижение ставки (сейчас 13,8%, что очень ощутимо - у меня 3-е детей, один из них неработающий студент, и у мужа действующая ипотека в ВТБ24).Заявление приняли в головном офисе г.Ростова-на-Дону, пр-кт Буденновский, и сказали ждать.

В период ожидания, а точнее 08.11.2017г. я получаю смс из банка о том, что мою закладную передали в пользу ООО "ИА Фабрика ИЦБ"! И при этом все условия по ипотеке остаются прежними. Первая мысль - не снизят ставку! Я бегом звонить в Банк ВТБ 24, уточнять, а не откажут ли мне теперь в снижении ставки, на что как минимум 3 специалиста меня уверили, что никак нет! Тем самым введя меня в заблуждение. Они, безусловно, выполняли свою работу, а я потеряла деньги, т.к. собиралась тут же переходить в другой банк... Сказали ждать.

Затем узнаю,что ВТБ 24 ввел мораторий на снижение ставок до 2018 г. Жду. Меня ж обнадежили. 20 января 2018 г. узнаю, что мораторий закончился, снова звоню в банк, мне отвечают, что заявление нужно подавать снова, оно по другой форме, и ждать 60 дней.

И вот я дождалась: вчера поступили списки, мне отказ! И из неофициальных источников я узнала, что причина - передача прав по закладной! Мое мнение: это как минимум непорядочно, так как банк на момент передачи закладной ЗНАЛ о моем намерении снизить ставку имея мое заявление на руках и просто быстренько меня отсеяли, дабы не пришлось потом терять деньги.

Так вот Вы, уважаемый Банк теперь уже ВТБ, благополучно потеряли клиента, на чем спасибо. Хочется пойти в суд.

www.banki.ru

Отказали в рефинансировании ипотеки - что делать?

Политика защиты персональной информации пользователей сайта

1. Общие условия

1.1. Настоящая Политика определяет порядок обработки и защиты Обществом с ограниченной ответственностью «МАС» (далее – ООО «МАС») информации о физических лицах (далее – Пользователь), которая может быть получена ООО «МАС» при использовании Пользователем услуг/товаров, неисключительной лицензии предоставляемых в том числе посредством сайта, сервисов, служб, программ, используемых ООО «МАС» (далее – Сайт, Сервисы).

1.2. Целью настоящей Политики является обеспечение надлежащей защиты персональной информации которую Пользователь предоставляет о себе самостоятельно при использовании Сайта, Сервисов или в процессе регистрации (создании учетной записи), для приобретения товаров/услуг, неисключительной лицензии от несанкционированного доступа и разглашения.

1.3. Отношения, связанные со сбором, хранением, распространением и защитой информации предоставляемой Пользователем, регулируются настоящей Политикой, иными официальными документами ООО «МАС» и действующим законодательством Российской Федерации.

1.4. Регистрируясь на Сайте и используя Сайт и Сервисы Пользователь выражает свое полное согласие с условиями настоящей Политики.

1.5. В случае несогласия Пользователя с условиями настоящей Политики использование Сайта и/или каких-либо Сервисов доступных при использовании Сайта должно быть немедленно прекращено.

1.6. В случае не согласия Пользователя в получении информации от ООО «МАС» Пользователь может отписаться от рассылки: - кликнув по ссылке Отписаться внизу письма - путем направления уведомления на электронную почту [email protected] или при телефонном обращении в контакт-центр. При поступлении уведомлений на электронную почту [email protected] или при телефонном обращении в контакт-центр в специальном программном обеспечении для учета действий по соответствующему Пользователю, создается обращение по итогам полученной от Пользователя информации. Обращение обрабатывается максимум в течение 24 часов. В результате информация о Пользователе не включается в сегмент рассылок по соответствующему региону.

2. Цели сбора, обработки и хранения информации предоставляемой пользователями Сайта

2.1. Обработка персональных данных Пользователя осуществляется в соответствии с законодательством Российской Федерации. ООО «МАС» обрабатывает персональные данные Пользователя в целях: - идентификации стороны в рамках соглашений и договоров заключаемых с ООО «МАС»; - предоставления Пользователю товаров/услуг, неисключительной лицензии, доступа к Сайту, Сервисам; - связи с Пользователем, направлении Пользователю транзакционных писем в момент получения заявки регистрации на Сайте или получении оплаты от Пользователя, разово, если Пользователь совершает эти действия, направлении Пользователю уведомлений, запросов; - направлении Пользователю сообщений рекламного и/или информационного характера — не более 1 сообщения в день; - проверки, исследования и анализа таких данных, позволяющих поддерживать и улучшать сервисы и разделы Сайта, а также разрабатывать новые сервисы и разделы Сайта; - проведение статистических и иных исследований на основе обезличенных данных.

3. Условия обработки персональной информации предоставленной Пользователем и ее передачи третьим лицам

3.1. ООО «МАС» принимает все необходимые меры для защиты персональных данных Пользователя от неправомерного доступа, изменения, раскрытия или уничтожения.

3.2. ООО «МАС» предоставляет доступ к персональным данным Пользователя только тем работникам, подрядчикам, которым эта информация необходима для обеспечения функционирования Сайта, Сервисов и оказания Услуг, продажи товаров, получении неисключительной лицензии Пользователем.

3.3. ООО «МАС» вправе использовать предоставленную Пользователем информацию, в том числе персональные данные, в целях обеспечения соблюдения требований действующего законодательства Российской Федерации (в том числе в целях предупреждения и/или пресечения незаконных и/или противоправных действий Пользователей). Раскрытие предоставленной Пользователем информации может быть произведено лишь в соответствии с действующим законодательством Российской Федерации по требованию суда, правоохранительных органов, а равно в иных предусмотренных законодательством Российской Федерации случаях.

3.4. ООО «МАС» не проверяет достоверность информации предоставляемой Пользователем и исходит из того, что Пользователь в рамках добросовестности предоставляет достоверную и достаточную информацию, заботится о своевременности внесения изменений в ранее предоставленную информацию при появлении такой необходимости, включая но не ограничиваясь изменение номера телефона,

4. Условия пользования Сайтом, Сервисами

4.1. Пользователь при пользовании Сайтом, подтверждает, что: - обладает всеми необходимыми правами, позволяющими ему осуществлять регистрацию (создание учетной записи) и использовать Услуги сайта; - указывает достоверную информацию о себе в объемах, необходимых для пользования Услугами Сайта, обязательные для заполнения поля для дальнейшего предоставления Услуг сайта помечены специальным образом, вся иная информация предоставляется пользователем по его собственному усмотрению. - осознает, что информация на Сайте, размещаемая Пользователем о себе, может становиться доступной для третьих лиц не оговоренных в настоящей Политике и может быть скопирована и распространена ими; - ознакомлен с настоящей Политикой, выражает свое согласие с ней и принимает на себя указанные в ней права и обязанности. Ознакомление с условиями настоящей Политики и проставление галочки под ссылкой на данную Политику является письменным согласием Пользователя на сбор, хранение, обработку и передачу третьим лицам персональных данных предоставляемых Пользователем.

4.2. ООО «МАС» не проверяет достоверность получаемой (собираемой) информации о Пользователях, за исключением случаев, когда такая проверка необходима в целях исполнения обязательств перед Пользователем.

5. В рамках настоящей Политики под «персональной информацией Пользователя» понимаются:

5.1. Данные предоставленные Пользователем самостоятельно при пользовании Сайтом, Сервисами включая но, не ограничиваясь: имя, фамилия, пол, номер мобильного телефона и/или адрес электронной почты, семейное положение, дата рождения, родной город, родственные связи, домашний адрес, информация об образовании, о роде деятельности.

5.2. Данные, которые автоматически передаются Сервисам в процессе их использования с помощью установленного на устройстве Пользователя программного обеспечения, в том числе IP-адрес, информация из cookie, информация о браузере пользователя (или иной программе, с помощью которой осуществляется доступ к Сервисам), время доступа, адрес запрашиваемой страницы

5.3 Иная информация о Пользователе, сбор и/или предоставление которой определено в Регулирующих документах отдельных Сервисов ООО «МАС».

6. Изменение и удаление персональных данных

6.1. Пользователь может в любой момент изменить (обновить, дополнить) предоставленную им персональную информацию или её часть, а также параметры её конфиденциальности, воспользовавшись функцией редактирования персональных данных в разделе, либо в персональном разделе соответствующего Сервиса. Пользователь обязан заботится о своевременности внесения изменений в ранее предоставленную информацию, ее актуализации, в противном случае ООО «МАС» не несет ответственности за неполучение уведомлений, товаров/услуг и т.п.

6.2. Пользователь также может удалить предоставленную им в рамках определенной учетной записи персональную информацию. При этом удаление аккаунта может повлечь невозможность использования некоторых Сервисов.

7. Изменение Политики конфиденциальности. Применимое законодательство

7.1. ООО «МАС» имеет право вносить изменения в настоящую Политику конфиденциальности. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Политики вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Политики. Действующая редакция всегда находится на сайте light-ipoteka.ru.

7.2. К настоящей Политике и отношениям между Пользователем и ООО «МАС» возникающим в связи с применением Политики конфиденциальности, подлежит применению право Российской Федерации.

8. Обратная связь. Вопросы и предложения

8.1. Все предложения или вопросы по поводу настоящей Политики следует сообщать в Службу поддержки ООО «МАС» по электронной почте [email protected] или по телефону 8(495)241-05-53 или путем направления корреспонденции по адресу: г. Москва, ул. Проспект Мира 41, стр. 1

refinansirovanie-ipoteki.ru

Рефинансирование ипотеки в ВТБ 24 отзывы клиентов

23 ноября 2017

1 862

Автор:

Светлана Юрина

Отзывы о рефинансировании ипотеки Сбербанка и других банков в ВТБ 24

При невозможности сделать рефинансирование ипотечного кредита в родном банке заемщики обращаются в другую кредитную организацию, которая предлагает низкую процентную ставку. Сейчас ВТБ 24 обещает перекредитовать чужую ипотеку от 9,7% годовых. И это очень выгодное предложение для тех, кто брал кредит под 12-14%.

Обычно, если все прошло гладко и без претензий к банку и его сотрудникам, клиенты не утруждают себя написанием отзыва на форуме. В основном там строчат жалобы в надежде, что представители банка отзовутся и помогут решить проблему заемщика. В действительности именно так и происходит.

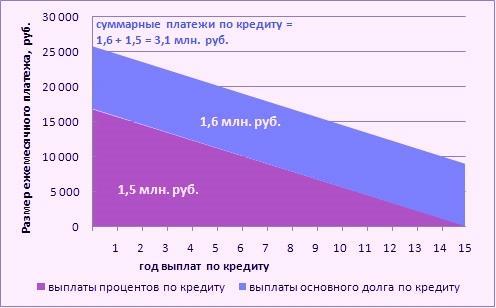

Но попадаются среди отзывов-претензий и позитивные посты. Вот, например, как все прекрасно сложилось у заемщика с рефинансированием ипотеки Сбербанка в ВТБ 24:

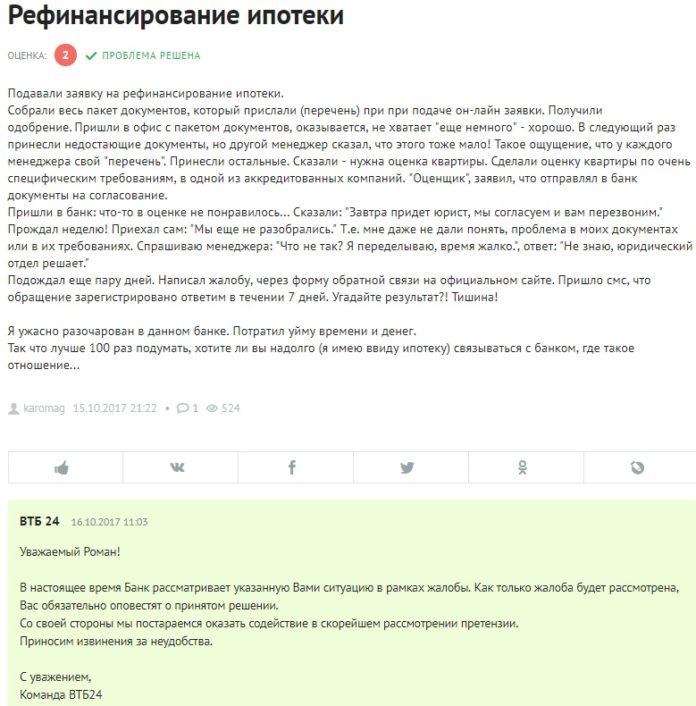

Однако у других клиентов так и не получилось довести процедуру рефинансирования до конца. Заемщики жаловались, что информация, полученная во время консультации по горячей линии банка, не отражает реальное положение дел.

Клиенты старались, тратили деньги, собирали кипы документов. А когда приезжали в отделение банка, им отказывали в рефинансировании. Почему? Причин много, начиная от навязывания страховки и заканчивая несоответствием имеющегося кредита условиям рефинансирования банка. А ведь все эти нюансы можно было бы выяснить по телефону или онлайн. Но заемщиков настоятельно просят собрать документы и прибыть в офис, а там уже пытаются навязать дополнительные услуги. Конечно, клиентам обидно. Конечно, они жалуются и пишут негативные отзывы о неудачных попытках рефинансировать ипотеку в ВТБ 24:

Хорошо еще, что сотрудники банка реагируют на претензии и пытаются решить проблемы заемщиков. Иногда это у них получается!

Отзывы о рефинансировании ипотеки ВТБ 25

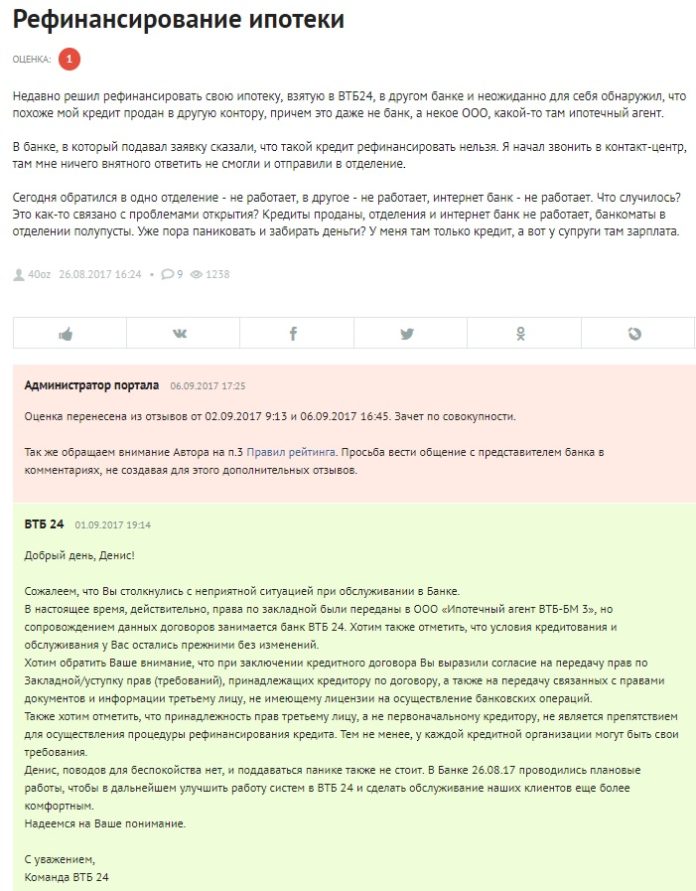

Как такового рефинансирования своей собственной ипотеки в банке ВТБ 24 нет. Зато время от времени появляются предложения снизить процентную ставку по действующему кредиту. Но, согласно отзывам заемщиков, сделать это совсем непросто:

Впрочем, некоторые клиенты банка остались довольны предложением о снижении ставки и тем, как прошло это мероприятие. Скорее всего, причина опять в пресловутом «человеческом факторе» — в компетентности отдельных сотрудников и их клиентоориентированности. И пока ВТБ 24 не проведет работу с людьми на местах, в его адрес таки и продолжат сыпаться подобные жалобы:

Кроме этого, с рефинансированием ипотеки, которую выдал ВТБ 24, могут возникнуть и более серьезные неприятности, связанные с передачей права по закладной:

Хорошо, если это действительно не проблема, но ведь другие банки могут иметь другую точку зрения по данному вопросу. А страдать, как всегда будут простые заемщики!

Светлана Юрина

23 ноября 2017

bankinrussia.ru

Отзывы о ВТБ: «Банк испортил кредитную историю и отказал автоматически в рефинансировании»

Исправно плачу свою ипотеку уже больше чем 1,5 года по ставке 15% годовых. Знакомые не раз советовали обратиться в банк и попросить снизить ставку, решил послушаться и позвонил в банк, по телефону милая девушка сказала, что мой случай подходит для рефинансирования и отправила мне анкету. В тоже время я заполнил, анкету в другом банке на рефинансирование. К моему удивлению, на следующий день мне позвонили из другого банка и сказали, что у меня жуткая просрочка по кредитной истории и банк мне отказывает в рефинансировании, что меня очень расстроило, после чего я повторно позвонил в ВТБ и спросил, что да как. На мои вопросы девушка на телефоне сказала, что у меня все в порядке и составила запрос на проверку.Подумав, что произошла ошибка я решил пойти в отделение и подать заявление на снижение ставки, в отделении сотрудник банка сказала, что меня автоматически проверил робот еще до моего обращения по рефинансированию и отказал мне в рефинансировании. На мой вопрос, а почему об этом не сказали в по телефону, девушка развела руками.

На вопрос, могу ли я все-таки подать заявление на рефинансирование, она сказала, что могу, но она сразу же вдогонку отправит мне отказ в течение минуты. На мой вопрос почему у меня в кредитной истории висит просрочка она сказала, что это возникло из-за того, что я поздно внес платеж. По выписке я его внес в 8 вечера положенного дня, а система его списала только в 2 часа ночи (считайте уже на следующие сутки), т.е. так как система считала деньги со счета своего же банка на 6 часов позже у меня в кредитной истории висит просрочка на 1,5 месяца и все банки мне отказывают в рефинансировании. Просто замечательно.

Честно говоря, я и не знал, что когда я вношу платеж, деньги списываются не сразу, для меня это было открытие и это происходит в рамках одного банка, конечно я бы понял если это происходило между банками, но в рамках одного банка - я такого не ожидал. И из-за такой работы системы у вас будет испорчена кредитная история и вам больше никогда не дадут кредит.

Никому не советую банк ВТБ для получения ипотеки испортите свою кредитную историю даже если вы исправно платите по повышенной процентной ставке и хуже того больше нигде не сможете получить кредит в течение жизни!

www.banki.ru

Как часто отказывает втб в рефинансировании

Но каждый клиент банка, желающий заключить договор рефинансирования, должен понимать, что при снижении платежей увеличивается срок кредитования, а в некоторых случаях и процентная ставка по кредиту, что влечет за собой существенную переплату. Основные требования Когда происходит рефинансирование? Банки (ВТБ 24 в том числе) проводят эту операцию только в том случае, если заемщики отвечают поставленным требованиям организации.

Перевод кредита в втб 24 под 15 процентов: в чем подвох

Информация в нем регулярно обновляется. Памятка для заемщика: 1.

ВажноПлохая кредитная история 2. Низкий уровень кредитоспособности клиента 3.

Квартира упала в цене 4. Заемщик сделал незаконную перепланировку квартиры 5. ИнфоОтсутствие страховки 6. При получении прошлого кредита заемщик использовал маткапитал 7.

ВниманиеКредитный договор клиента не соответствует условиям программы рефинансирования (по сумме, по временнЫм рамкам или по возрасту заемщика) 8.

Цель ипотечного кредита не соответствует условиям программы рефинансирования 9.Клиент обратился за рефинансированием в тот же банк, в котором брал ипотеку 10.

Разница между ставками меньше 1 процентного пункта 11. Развод, если имущество не было разделено по закону 12. Кредит оформлен без залога на недвижимость 13.

13 причин, по которым банки могут отказать в рефинансировании ипотеки

Особенности формирования В качестве ключевых источников формирования этих сведений выступают банковские и микро финансовые организации, которые обязуются передавать данные о заемщиках в БКИ. Туда же может быть передана справка о банкротстве того или иного физического лица.

Хранение этой информации происходит на протяжении 10 лет со дня последнего обновления.

На что влияет КИ Информация, полученная из БКИ, является основным фактором, способствующим принятию решения по выдаче кредита или отказу. С помощью КИ банк в состоянии оценить предсказуемость кредитора, а также провести объективную оценку рисков и принять соответствующее решение.

Люди, история которых не испорчена никакими обстоятельствами, могут рассчитывать на более привлекательные условия займов, нежели те, кто уже запятнал свою репутацию.

Почему банки отказывают в рефинансировании кредита?

Рефинансировать ипотечный кредит возможно, но нужно потратить время, чтобы найти кредитную организацию, которая согласится понизить ставку именно в вашем случае.

Рефинансирование кредита — это возможность ощутимо сократить выплаты за ипотеку.

О тонкостях этого нелегкого и достаточно продолжительного процесса читайте в нашем специальном репортаже «Испытано на себе».

Стоит отнестись к этому шагу серьезно, рассчитать возможную выгоду, учитывая также все сопутствующие расходы.

Узнать, сколько занимает рефинансирование ипотеки, и какие могут быть дополнительные расходы в таких сделках, можно в материале Краткий ликбез.

Ответы на самые важные вопросы про рефинансирование ипотеки.

Здесь вы можете ознакомиться с программами рефинансирования, представленными в Екатеринбурге. Выбрать подходящий вариант поможет подробный разбор банковских программ, который мы публиковали в редакционном блоге.

Credithack.ru

Это связано с тем, что во время перекредитования возникает множество сопутствующих расходов, в том числе на получение платных справок на страхование, а это существенно отражается на экономии, полученной от разницы в ставках. Некоторые банки устанавливают минимальную ставку, при которой сделка возможна.

Например, в ВТБ рефинансирование осуществляется по ставке от 9,7% годовых.

Обратите внимание, что банки могут предлагать более низкие ставки зарплатным клиентам.

11. Развод Это событие тоже может стать препятствием для рефинансирования в том случае, если супруги были созаемщиками, и имущество не было разделено по закону. 12.

Кредит оформлен без залога на недвижимость Одна из самых редких причин отказа в рефинансировании ипотеки — клиент обратился в банк с кредитом, который не является ипотечным.

Рефинансирование в втб: условия и отзывы

Это может быть:

- наличие большого количества крупных кредитов в других учреждениях

- недостаточный набор предоставленных документов

- отсутствие фактических доказательств того, что вы нуждаетесь в рефинансировании займа

- отсутствие в собственности какого-либо ценного имущества

- сомнения банка в вашей открытости и платежеспособности

Вряд ли вам точно скажут, чем именно вы «не понравились» банку.

Но этот момент тоже не следует упускать из вида. Традиционно рефинансирование редко отличается от процедуры выдачи обыкновенных кредитов. Но условия и требования здесь будут более жесткими. Если с вами это произошло, и Сбербанк отказал в рефинансировании кредитов (или любая другая организация), следует принять несколько мер.

- Создать обращение в другую банковскую организацию.

Почему отказывают в рефинансировании кредитов

Мне сложно сказать, в чем конкретно был залог их успеха: неопытность или просто порядочность сотрудника банка, настойчивость и бескомпромиссность клиента, везение или же упоминание о наличии собственного юриста. Также не стоит забывать, что некоторые отзывы могут быть «липовыми», т.е. написанными по заказу кредитных организаций для улучшения своего имиджа. 2 Согласие на коробочную страховку с последующим отказом.

Не секрет, что продажа клиенту страховки выгодна не только банку, но и банковским работникам, которые получают за это дополнительные премии и бонусы.

Неудивительно, что некоторые сотрудники настаивают на том, что без страховок кредит не одобрят.

Дело в том, что от человека, который оформляет Вашу заявку на кредит, тоже во многом зависит, одобрят Вам в итоге заём, или нет.

vipkonsalt.ru

Что делать, если банки отказывают в рефинансировании

Вступление

Вступление

Иногда рефинансирование кредита является единственной возможностью для заемщика не испортить свою кредитную историю и обезопасить себя от судов и коллекторов, которые могут испортить жизнь любому, даже самому порядочному человеку. Однако ответить на вопрос, что делать, если банки отказывают в рефинансировании, может далеко не каждый. Мы готовы помочь вам и предлагаем рассмотреть варианты поведения в данном случае.

Почему банки отказывают в рефинансировании кредитов?

Прежде чем рассмотреть варианты поведения, ответим на вопрос, почему банки отказывают в рефинансировании. Причин такого поведения финансовых учреждений может быть несколько.

- Во-первых, в большинстве случаев действует неписанное правило: на погашение кредита должно идти не более половины чистого дохода заемщика. При этом учитывается не только то рефинансирование, которое собирается получить данный конкретный заемщик, но и все кредиты, которые у него уже есть. Если же общие выплаты по возврату всех без исключения кредитов, включая ипотеку и потребительские займы, будут превышать половину дохода заемщика, то это может послужить веской причиной для отказа.

- Во-вторых, общеизвестно, что заработная плата – величина непостоянная, которая может меняться от месяца к месяцу. И тот факт, что полгода назад вы получали хорошую зарплату, а сейчас у вас не сезон и доходы снизились, не будет иметь значения при определении вашей платежеспособности в случае рефинансирования. И это может четко ответить на вопрос, почему отказывают в рефинансировании.

- В-третьих, если претендент на рефинансирование должен предоставить залог, а его имущество уже числится в залоге по текущему кредиту, то перезаложить его будет достаточно сложно. Вот такой вот «замкнутый круг» получается.

И, вообще, рефинансирование редко отличается по процедуре выдачи от обычных кредитов. Единственный момент заключается в том, что банк, учитывая вашу несостоятельность по оплате уже полученного кредита, будет проверять вас гораздо тщательнее.

Что делать?

Поскольку с причинами отказов нам удалось более-менее разобраться (хотя фантазия банковских кредитных комитетов вряд ли ограничена двумя-тремя причинами), можно смело переходить к рассмотрению того, что делать, если банк отказал в рефинансировании кредита.

На самом деле, вариантов поведения не так уж и много. Однако некоторые лазейки, чтобы не опускать руки и двигаться вперед, решая проблемы своего финансового благополучия, все-таки есть.

Обратитесь в другой банк

Первое и самое правильное, что можно сделать в случае отказа, — это обратиться в другой банк. Как правило, банку выгодно иметь широкий спектр услуг, предоставляемый своим потенциальным и реальным клиентам, однако бывают случаи, когда банковские продукты по рефинансированию предлагаются клиентам, что называется, для галочки. Узнать это можно, ознакомившись с банковской отчетностью и обратив внимание на то, на какую сумму они смогли провести сделки по рефинансированию в прошлом периоде.

После этого обращайтесь к лидерам данного рынка. Их не так уж и много, однако они вплотную занимаются рефинансированием кредитов, а потому могут вам помочь.

В случае, если вам необходимо переоформить ипотечный кредит, то лучшее решение — обращаться в Сбербанк, Россельхозбанк и ВТБ-24. Эти банки уже давно занимаются программами рефинансирования, а потому могут помочь вам в решении ваших вопросов.

Если же ваша цель — это переоформление в другом банке автокредита, то обращайтесь в Райффайзенбанк. Он специализируется именно на этом виде кредитов, и шанс рефинансировать его именно в этом финансовом учреждении достаточно высок.

Возможен еще один вариант – рефинансирование по кредитной карте. Такой вид переоформления кредита предлагают не так много финансовых учреждений, среди которых выделяется Юниаструм Банк.

Главное, что часто переходить от банка к банку в поисках того, кто бы вами заинтересовался в плане перекредитования, не стоит. Невыданные кредиты также отражаются в вашей кредитной истории, так зачем вам череда отказов? С каждой последующей попыткой ваши шансы существенно сокращаются, так что, на самом деле, у вас есть две, максимум три попытки.

Поищите поручителей

Одной из самых главных причин, почему отказывают в рефинансировании кредитов, может стать отсутствие у заемщика нужного залога. Это должна быть не просто машина или какая-либо недвижимость – это должна быть ликвидная недвижимость, которая в случае перехода права собственности от заемщика к банку сможет быть реализована в короткие сроки без существенной потери своей стоимости.

В этом случае может помочь привлечение поручителей. Именно эти люди повышают вероятность возврата кредита в глазах банка до безопасного уровня. В случае, если вы окажитесь неплатежеспособным, они должны будут отвечать по вашим обязательствам в полном объеме. Так что, находясь в поисках ответа на вопрос, что делать, когда отказали в рефинансировании, есть четкий ответ: ищите тех, кто поручится за вас перед банком.

Обратитесь за помощью в свой банк

Если вам отказали в рефинансировании, что называется, на стороне, попытайтесь обратиться за помощью в свой банк, в котором вы уже получили кредит и возвращаете его. Кредит можно не только рефинансировать (то есть создать новый договор) – его можно еще и реструктурировать (то есть изменить условия действующего кредитного договора). Часто банки практикуют реструктуризацию, например, изменяют кредитную ставку, увеличивают срок кредита, предоставляют налоговые каникулы, переводят кредит из долларового в рублевый и т.д. Не исключено, что, проникшись вашим положением и видя вашу положительную кредитную историю, банк не захочет терять вас как клиента и пойдет на уступки.

(Visited 2 646 time, 624 visit today)

Поделись с друзьями!

pr-credit.ru

Почему отказывают в рефинансировании кредитов втб 24

Порой рефинансирование кредита выступает в качестве единственной для заемщика возможности сохранить кредитную историю нетронутой и гарантировать себе безопасность. Но далеко не всегда клиенты банков, обращаясь в эти или в другие организации за рефинансированием, получают положительный ответ. Рассмотрим ситуации, почему банк отказал в рефинансировании кредита, что делать в этой ситуации, и как еще можно решить вопрос. Ведь порой финансовые учреждения отвечают отказом без объяснения каких-либо причин, а мы попробуем рассмотреть самые распространенные факторы. Почему могут совсем отказать в рефинансировании Прежде чем ознакомиться с вариантами поведения при отказе со стороны банков, необходимо изучить, по каким соображениям финансовые учреждения отказывают в выдаче ссуды на погашение прошлого займа. Вот основные причины отказа в рефинансировании кредита.

Почему отказывают в рефинансировании кредитов

Это связано с тем, что во время перекредитования возникает множество сопутствующих расходов, в том числе на получение платных справок на страхование, а это существенно отражается на экономии, полученной от разницы в ставках. Некоторые банки устанавливают минимальную ставку, при которой сделка возможна. Например, в ВТБ рефинансирование осуществляется по ставке от 9,7% годовых. Обратите внимание, что банки могут предлагать более низкие ставки зарплатным клиентам. 11.

Развод Это событие тоже может стать препятствием для рефинансирования в том случае, если супруги были созаемщиками, и имущество не было разделено по закону.

12.

ВниманиеКредит оформлен без залога на недвижимость Одна из самых редких причин отказа в рефинансировании ипотеки — клиент обратился в банк с кредитом, который не является ипотечным.

Вопрос: почему отказали в получении кредитов в втб 24

ИнфоКлиент обратился за рефинансированием в тот же банк, в котором брал ипотеку Рефинансирование собственной ипотеки для банков юридически невозможно.

« Банк не может изменить параметры кредита (процентную ставку, срок и пр.), так как это противоречит условиям договора, — отметила Светлана Ковалева. — В соответствии с действующими нормами кредитный договор не может быть расторгнут (прекращен) без погашения уже имеющейся задолженности по ипотеке». Лишь немногие кредитные организации готовы снижать ставку по своей ипотеке, такая сделка называтся реструктуризацией. 10. Разница между ставками меньше 1 процентного пункта Рефинансирование имеет обоснованный экономический смысл, если разница в ставках составляет как минимум 1 процентный пункт, а лучше — 1,5-2 п.п.Credithack.ru

Поэтому, чтобы повысить свои шансы, необходимо изучить возможные причины отказа.

Условия согласия на рефинансирование и причины отказа банка Считается, что заявка клиента с хорошей кредитной историей однозначно будет одобрена, но это не так.

ВажноСлучается, что даже клиентам с плохой кредитной историей без задержек выдают крупные суммы, а человеку с безупречной репутацией, без просрочек по другим кредитам отказывают.

Попробуем разобраться, каковы возможные причины согласия и несогласия на рефинансирование. Основные условия согласия банка рефинансировать кредит базируются на обоснованности устойчивого финансового положения клиента. Сам факт того, что клиент начал оформление рефинансирования предыдущей невыплаченной задолженности, является признаком его относительной материальной неустойчивости.Почему банки отказывают в рефинансировании кредита?

То, на что не обратил внимание один кредитор, может вызвать неприятие другого. Выделим некоторые распространенные возможные причины, почему могут отказывать в рефинансировании кредитов при условии финансового благополучия должника:

- Характер деятельности. Представители «опасных» профессий, чья работа связана с риском для жизни, вызывают недоверие из-за риска невыплаты долга. К таким относят служащих правоохранительных органов, охранников, военнослужащих, пожарных, спасателей и других.

- Наличие непогашенных задолженностей по некрупным платежам. Неоплаченные штрафы ГИБДД, неоплаченные кредитные карты других банков, задолженности за коммунальные услуги, проблемы с налоговой и так далее.

- Операции по продаже имущества, машины, дачи, квартиры, земельного участка или доли бизнеса.

- Возраст человека.

Отказали в рефинансировании ипотеки. причины отказа. что делать при отказе?

Это может быть:

- наличие большого количества крупных кредитов в других учреждениях

- недостаточный набор предоставленных документов

- отсутствие фактических доказательств того, что вы нуждаетесь в рефинансировании займа

- отсутствие в собственности какого-либо ценного имущества

- сомнения банка в вашей открытости и платежеспособности

Вряд ли вам точно скажут, чем именно вы «не понравились» банку. Но этот момент тоже не следует упускать из вида. Традиционно рефинансирование редко отличается от процедуры выдачи обыкновенных кредитов.

Но условия и требования здесь будут более жесткими. Если с вами это произошло, и Сбербанк отказал в рефинансировании кредитов (или любая другая организация), следует принять несколько мер.

- Создать обращение в другую банковскую организацию.

Как рефинансировать кредит в втб 24 и насколько выгодно это

Туда, как правило, входят:

- Паспорт гражданина РФ со штампом регистрации.

- Справки о доходах, для подтверждения наличия стабильного заработка.

- Страховое свидетельство государственного пенсионного страхования.

- Документы об оставшейся сумме а также об условиях выплат долга от предыдущего кредитора.

- Реквизиты для осуществления операции по погашению долга.

Из перечисленных документов представители банка могут ограничиться только некоторыми, либо затребовать дополнительные по собственному усмотрению.

После оформления заявки время зависит от организации процесса обработки заявок, выносится решение о предоставлении или не предоставлении нового кредита.

В случае отказа банковские служащие зачастую не хотят объяснять, почему не дадут кредит и не рефинансируют, почему не дают разрешение на получение даже небольшой суммы денег.

13 причин, по которым банки могут отказать в рефинансировании ипотеки

Ипотека оформлена менее полугода назад или нарушены другие временнЫе ограничения Срок кредитования может изменяться от нескольких месяцев до 30 лет.

В некоторых банках программа рефинансирования предусматривает увеличение срока кредитования, вне зависимости от первоначального договора.

7.3.

Возраст заемщика не соответствует установленным рамкам Договор рефинансирования могут оформить клиенты разного возраста, но часто в договорах уточняют, что на момент погашения кредита заемщику должно быть меньше 75 лет.

8.

Цель ипотечного кредита не соответствует условиям программы рефинансирования Цель оформления кредита тоже может повлиять на снижение ставки.

Например, вам могут отказать в рефинансировании, если первоначальный кредит был оформлен на покупку дома и земли. 9.

Причины отказов в рефинансировании даже с хорошей кредитной историей

При таком количестве должников неизменно появляются те, кто оказывается в ситуации невозможности отдавать деньги по конкретным срокам выплат, либо те, у кого нет возможности продолжать отдавать большие проценты от доходов для погашения долга.

Как правило, тогда клиент банка ищет способ оформить рефинансирование кредита. Рефинансирование кредита – это программа, по которой различные кредитные организации, в том числе банки, осуществляют выдачу кредита юридическим или физическим лицам для погашение раннее приобретенной задолженности.

Зачастую граждане страны берут деньги у банка. Там же, при необходимости, они оформляют и рефинансирование.

При этом, если рефинансирование оформляется с новым кредитором, долг клиента переходит к банку, от предоставившего возможность рефинансирования.Он, в свою очередь, досрочно погашает предыдущую задолженность, давая клиенту возможность уплаты остальной части денег на новых условиях. В отдельных случаях клиенты не получают право воспользоваться данной программой. Тогда возникает непонимание, почему банки отказывают в рефинансировании даже с хорошей кредитной историей. Как происходит рефинансирование кредита? Рефинансирование кредита осуществляется путем переоформления долга.

Когда это происходит в новом банке, задолженность перекупается новым кредитором.

Приняв решение, клиент подает заявку банку-кредитору, либо при отказе отправляет заявки другим банкам на оформление нового кредита по программе рефинансирования и ожидает решения своего банка.

При обращении в банк, клиент предоставляет пакет документов.

sochi-sps.ru