Как мы прогнозируем цены акций строительных компаний. Акции строительных компаний

Как построить прогноз стоимости акций строительных компаний

Оценить реальную стоимость акций строительных компаний – одна из наиболее сложных задач для инвестора. Это было актуально всегда, поскольку их ценные бумаги никогда не торговались по истинной цене. До кризиса их размещали по чрезвычайно высокой стоимости, в настоящее время они котируются существенно ниже фундаментальной оценки. Данная статья построена на выводах после исследований специфики нескольких крупных строительных компаний. Этот анализ дал возможность построить адекватный алгоритм оценки стоимости их акций.Почему стандартные методики бессильны относительно СК?

Бизнес девелоперов не поддается стандартным подходам в оценке. Например, такой экспонент как выручка для СК не имеет содержания, поскольку без переоценки собственности это индекс отражает лишь то, насколько активно осуществлялись продажи недвижимости из активов в определенный промежуток времени. Если этот показатель у компании X равен нулю, то это значит, что предприятие в отчетный срок занималось исключительно строительством, ничего не продавая в установленный срок. На этом же основании составлять прогноз стоимости акций в будущем через традиционные коэффициенты (P/BV, P/E, P/S и прочие) невозможно.Информация для прогнозирования стоимости акций СК

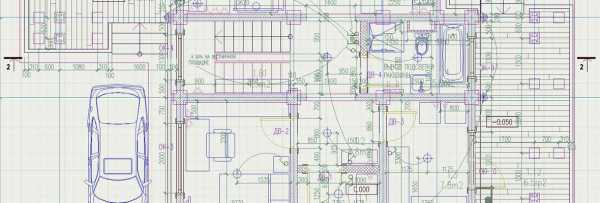

Исходя из вышесказанного, в отношении строительных компаний альтернатива такова – составить прогноз балансовой стоимости конкретной СК в будущем, то есть нужно дать оценку рыночной стоимости в будущем проектов, которые она имеет в настоящий момент. Безусловно, задача более объемна, нежели стандартные методы. Итак, источниками информации по СК должны быть следующие документы: • стандартная бухгалтерская отчетность; • отчеты СК ежеквартальные и годовые; • бухгалтерская отчетность по международным нормам с комментариями; • отчет эксперта-оценщика; • информация, которую СК презентует для инвесторов; • дополнительные источники из открытого доступа: статьи, новостные ленты, форумы и прочее. Возникающие проблемы в обработке информации: • Как правило, стандартная бухгалтерская отчетность СК не консолидирована, то есть каждый строительный объект тождественен новому ЮЛ. • Международные стандарты отчетности так же создают препятствие: объекты гражданского строительства (именно они превалируют в портфеле СК) проходят по статье «Запасы» и оцениваются по реальной себестоимости, а не по справедливой. • Отчет эксперта-оценщика, публикуемый некоторыми компаниями, содержит полный список объектов с базовыми характеристиками и оценками по каждому из них. Но, во-первых, инвестору нужна стоимость акции в будущем, то есть цена портфеля СК в будущем. Во-вторых, параметры, по которым оценщик выводит стоимость объектов, могут быть различны. Инвестору, прежде всего, важен прогноз изменение стоимости на недвижимость и себестоимость строительного объекта. Возвращаясь к кризису, мы помним, что те же самые эксперты либо в течение ряда лет в своих оценках не меняли цен (не смотря на изменчивые тенденции рынка), либо серьезно занижали их в течение года. Поэтому отчеты таких специалистов доверия не заслуживают, а их отчеты можно принимать исключительно, как данные об объекте и его основных параметрах (тип и класс недвижимости, сроки работ, месторасположение, доля СК в проекте и площадь).Алгоритм прогнозирования стоимости акций СК

Исходя из вышесказанного, для возможности оценки стоимости акций строительной компании в будущем необходимо проводить переоценку всего объема недвижимости СК и выразить ее в балансе компании. Для этого нужно произвести следующие действия: 1. Собирается вся доступная информация об объектах СК, обязательная для оценки. 2. Сначала все объекты оцениваются по принадлежности к конкретным сегментам недвижимости. 3. Высчитывается общая стоимость портфеля девелопера. 4. Прогнозируем финансовое положение компании в будущем. 5. Составляются формы: отчетов о прибылях и убытках, а так же баланса. 6. Высчитывается прогнозируемая доходность и ставку собственности ценных бумаг. 7. Высчитываем обобщенную доходность с 1 акции. А теперь рассмотрим детально некоторые аспекты. Оценка объектов жилого сектора Отличительными характеристиками данного сегмента является разница во времени осуществления проекта и времени реальных продаж. Так же нужно отслеживать фактические продажи по отчетности: за месяц, за полгода, за год. Еще одним отличительным моментом является дисконт продаж по этапам, то есть различие стоимости на стадии возведения объекта и рыночной стоимостью возведенного объекта. Объясняется он как со стороны застройщика, так и со стороны дольщика. С позиции первого – это привлечение денежных средств в строительство. Для дольщика дисконт чреват рисками. По мере сооружения объекта недвижимости дисконт и риски уменьшаются. В конечном итоге оценка стоимости объекта сводится к разнице доходов СК от продаж квартир и расходов на строительство. Оценка объектов коммерческого сектора Отличительными характеристиками данного сегмента является: • Наполняемость – часть площадей сданных от общей площади объекта. • Ставка капитализации – отношение аренды недвижимости и ее стоимости (с учетом рыночной конъюнктуры). Коммерческая недвижимость подразумевает два варианта реализации: продажа и аренда. В обоих случаях, кроме дисконта, аналогичного жилой недвижимости, подразумевается дисконт за продажу сразу всех площадей, либо частей площадей крупными объемами. Если помещения будут саны в аренду, высчитываются денежные средства от нее. Объем портфеля девелопера – это сумма готовых объектов и недостроенных. Оценка объектов на стадии проектирования и земли Рассчитывая данные параметры нужно понимать: • И сельскохозяйственные земли и земли под возведение сооружений рассчитываются сравнительным методом. • Продажа земли в загородных поселках рассчитывается в оценке прибыли денежной. • Если реализация проекта не будет начата в течение ближайших лет или не получена конкретная документация по объекту, то он рассчитывается, как земля. Различные модели бизнеса СК Отдельные СК параллельно к основной деятельности ведут дополнительные (чаще смежные). Например, строительная компания производит стройматериалы. В этом случае подсчет может быть различен: 1. Дополнительные направления рассчитываются по отдельности, а по итогу учитываются все составные части. 2. Показатели от всех видов деятельности учитываются в одном отчете об убытках и прибылях. Обобщенная оценка портфеля девелопера На этом этапе суммируются следующие показатели: • Цена недостроенных объектов. • Цена готовых объектов. • Расходы на сооружение объектов. • Доходы от продаж площадей жилого сектора. • Доходы от продаж площадей коммерческого сектора. • Доходы от аренды. На точку прогнозирования два первых показателя отражают балансовый капитал СК в будущем. Прибыль в денежном выражении отражают доходы минус расходы. Часть ее останется не распределенной, и также отражают балансовый капитал СК в будущем. Другая часть – отражает денежные средства необходимые компании для осуществления деятельности. Корректировки по фактической отчетности СК На этом этапе непосредственно переходим к составлению прогноза балансового капитала СК в будущем, для этого сопоставляем его с балансовым капиталом текущим. Переоценке подлежит лишь те объекты, которые существуют на начало срока. Реализация новых объектов – не фиксируется. Далее высчитывается объемы финансирования для осуществления деятельности СК. Их реализация возможна через дополнительный выпуск акций, продажу объектов или долговое управление. Кроме этого, необходимо учесть обязательства СК по налогам, в том числе от продаж. И, наконец, расчет потенциала доходности Итоговый параметр привлекательности СК для инвестора состоит из 2-х частей: ставка владения и потенциальная доходность. • Ставка владения отражает доходность в длительной перспективе. Здесь учитывается каждый из видов недвижимости по своей ставке, которые потом суммируются их пропорциями в портфеле девелопера. Не забываем про корректировку на дисконт. • Потенциальная доходность отражает доходность в краткосрочной перспективе. Здесь сравниваем капитализацию на точку прогнозирования и капитала по прогнозу. Не забываем о ренте СК и нормативе доходности в средней величине. Не забываем про корректировку на дисконт. Правильная оценка доходности СК – достаточно сложная задача. Именно с этим связано неадекватное поведение отдельных инвесторов, которые занимаются ценными бумагами этих компаний. Но, предложенный алгоритм оценки актуален для подсчета реального положения дел в СК - для сокращения рисков инвестора, желающего вложить собственные денежные средства в их ценные бумаги.utmagazine.ru

Акции в компании

Проект дома в подарок!

Проект дома в подарок!

Заказывая строительство дома в нашей компании, вы получаете проект дома в подарок и бесплатный сметный расчет.

Вы предоставляете нам материалы проекта (эскиз, чертежи, ссылка на проект), на основании вашей заявки мы составляем вам предварительный расчет.

После согласования сметы, вы приобретаете проект в архитектурной компании и при подписании договора на строительство дома получаете скидку в размере полной стоимости проекта*

Более подробную информацию вы можете получить по телефону.

*Предложения не суммируются с другими действующими предложениями, выплата в денежном эквиваленте не предусмотрена.

Геологические изыскания в подарок!

Геологические изыскания в подарок!

Компания «СТ-ТЛТ» проводит на бесплатной основе инженерно-геологические изыскания грунтов в ходе комплексных строительных работ!

При подписании договора на строительство загородного дома, Вы получаете скидку в размере полной стоимости инженерно-геологических изысканий, которая вычитается из сметы затрат*

Более подробную информацию вы можете получить по телефону.

*Предложения не суммируются с другими действующими предложениями, выплата в денежном эквиваленте не предусмотрена.

Уважаемые посетители нашего сайта!

С 1 ноября 2017 года началось подписание договоров на 2017 год.

С 1 ноября 2017 года началось подписание договоров на 2017 год.

До 28 марта 2018 года договора на строительство каменных и из блоков домов подписываются по ценам 2017 года со скидкой - 5 %

* Величина скидки зависит от удаленности объекта, состояния подъездных путей и состояния строительной площадки.

Оплата по факту!

Мы работаем без предоплаты. Каждый этап работ вы принимаете и оплачиваете только по его завершению. Кроме того мы не зарабатываем на перепродаже строительных материалов и при желании вы можете полностью или частично покупать их самостоятельно.

stroitelstvo-domov-63.ru

Лучшие акции от застройщиков- 2016

В нынешней ситуации, когда заметно упали доходы покупателей, у застройщиков остается один выход- предлагать покупателям акции и скидки, чтобы выйти хотя бы на безубыточный уровень. Разберемся, какие самые интересные бонусные программы текущего года.Правда, в сравнении с 2013- 2014 годами поток акций существенно сократился. Застройщики уже не дарят автомобили и гаражи. Причина проста- у застройщиков так же выросли расходы и упали доходы. Поэтому сейчас в ходу даже шуточные акции, типа "в подарок прекрасный вид из панорамных окон"

Лучшие акции застройщиков- 2016

1. Скидки при оплате, скидки на часть апартаментов, скидка на площадь

Эти скидки распространены и очевидны. Скидки иногда суммируются и это делает общую разницу серьезной для покупателя. Самые большие скидки- 25% предоставляются в ЖК "Парк мира" и ЖК Sminex. В ЖК Aparthotel Otrada, Golden Mile Private Residences и "Отрада девелопмент"- скидка 10%.2. Скидки в виде гибких схем оплаты: рассрочка, ипотека и trade-in

Беспроцентная рассрочка при оплате 50% предоставляются в пентхаусах TriBeCa и STONE HEDGE. Рассрочка до конца 2016 года предоставляется , в ЖК The Loft Club. Так же существуют различные варианты бонусов, когда застройщик работает с различными ипотечными банками. По программе tradein, к примеру можно обменять квартиру или дом, гараж с доплатой на интересующую новостройку.3. Льготный дизайн-проект, ремонт, отделка и эксплуатация.

Так, в проекте Aparthotel Otrada покупатели получают апартаменты с отделкой. При выборе одного из проектов дизайна можно получить скидку на мебель. К примеру, в The Loft Clubи NAI Becar Apartments, апартаменты продаются с отделкой, в подарок предоставляется услуга: меблировка, аренда паркинга или годовая эксплуатация. Можно отказаться от бонусов и просто получить скидку на покупку квартиры. В ЖК "Smolensky De Luxe" апартаменты продаются с дизайнерской отделкой от мастерской Б. Уборевича. Апартаменты передаются в полностью готовом виде с обстановкой, кухней, мебелью и со встроенной техникой текстильным декором и светильниками.В ЖК "Бунин" апартаменты передаются с полной отделкой, готовыми для проживания. Здесь пол ванных комнат из натурального камня, а пол комнат – из дерева. Так же встроенная кухонная техника и фирменная сантехника.

В ЖК Balchug Viewpoint, Balchug Residence, при покупке апартаментов собственники получат в дизайн-проект квартиры с несколькими вариантами планировок, меблировкой и рекомендациям ремонта. В апарт-хаусе Petrovsky при покупке апартаментов предлагается бесплатный дизайн-проект. 4. Паркинг в подарокПарковочные места высокую стоимость и бонусы и скидки на них – значительный способ привлечения клиента. Паркинги предлагаются бесплатно или со скидкой.

ЖК "TriBeCa" при покупке апартаментов от 150 квадратов собственник получает в подарок машино-место.

В ЖК "Зодиак" скидку 12% дают на паркинг в зависимости от цены, а если будет приобретен пентхаус, машино-место предоставляются бесплатно.В ЖК "Савеловский Сити" машино-места предоставляются со скидкой в 12%.

В ЖК "Парк мира" покупатели пентхаусов машиноместо предоставляется в подарок.5. Розыгрыши и лотереи

Роскошные подарки покупателям новостроек остались в прошлом, но и сейчас к примеру в лотерее от компании "Бэкстон" разыгрывался автомобиль марки Volkswagen Tiguan.

6. Абонементы в спорт-клубы

В рамках набирающего популярность спортивного, здорового образа жизни, абонементы в спортклубы- нужный и не дорогой подарок. Так, компания NAI Becar предлагает всем покупателям квартир в Башне "Восток", абонемент в фитнес-клуб Nebo с бассейном на высоте 280 метров над землей.

В комплексах TriBeCa Apartments, а так же Art Residence, будущие собственники получают в подарок двойной абонемент в фитнес-центр.

В ЖК "Новый Арбат 32" покупатели получат в подарок от трехлетний абонемент в фитнес-центр отеля Marriott. 7. Совместные акцииКомпаниям приходится объединяться- они предлагают удивительные акции- так, приняв участие в акции "ВРЕМЯЖИТЬВРОССИИ" можно бесплатно получить апартаменты в ЖК "Искра парк"

8. Обратный выкуп В ЖК "Сердце столицы", покупателям предлагается гарантия сохранности вложенных средств. Через 3 года застройщик компания обязуется выкупить апартаменты по фиксированной цене. Так же покупатель имеет право отказаться от продажи. В случае, если рыночная цена на квартиру упадет, собственник возвращает ее по более высокой цене, чем купил.www.msknov.ru

Акции, скидки и специальные предложения от компании "Поволжье"

Давно мечтаете построить дом или баню, обновить свой садовый дом, сделать пристрой или террасу на даче? У нас всегда найдётся что-нибудь интересное для вас! Звоните и узнавайте подробности.

| Добро пожаловать в нашу группу ВКонтакте! Вступайте в нашу группу в ВК и для Вас будут доступны дополнительные бонусы! Наконец-то у нас появилась своя группа Вконтакте! Стартанули с классного конкурса репостов, победители выявлены, призы вручены, все довольны. Но впереди много всего интересного, так что вступайте в группу. Будут и конкурсы и репортажи "из-за кулис строительной площадки", да и просто будем общаться. Тем более нашим друзьям мы любим дарить подарки ;).

|

|

Акция "Цена не стена - подвинется!" Если вы уже определились, что точно будете строиться, но ещё не решили кто будет строить, приходите к нам. Мы существенно снизим цену на наши базовые проекты на сайте, вы получите реальную выгоду. Акция только для тех, кто заказывает строительство на этот год. Не тяните, акция может закончиться в любой момент.

|

|

Акция "Лучшие цены плюс гарантия качества" У вас уже есть расчёт строительства от другой строительной компании? Приезжайте к нам и убедитесь, что наши цены доступнее. Мы гарантируем, что дадим вам лучшее предложение, и вы увидите настоящие цены без переплат! Почему мы так уверены? За 8 лет мы не просто построили более 500 домов и бань, мы накопили огромный опыт, максимально эффективно оптимизировали собственное производство, чётко организовали все процессы, обеспечили бескомпромиссный контроль качества на всех этапах. Вы ничего не теряете, отбросьте сомнения и приходите с расчётами, у нас вы получите реальные цены на строительство!

|

|

Акция "Строительство в кредит от нашего партнёра - ПОЧТА БАНК" Мы всегда стремимся к высокому уровню сервиса и комфорта для наших клиентов, поэтому учитывая все сложности и неудобства самостоятельного визита в банк с целью получения кредита, мы решили упростить задачу. Теперь заказать строительство в кредит можно прямо у нас в офисе без похода в банк. Специалист банка подберёт для вас подходящую выгодную кредитную программу, и оформит все документы в кратчайшие сроки. Это не только экономия сил и времени, но и экономия денег. Ведь наш надёжный партнёр ПОЧТА БАНК предлагает одну из самых низких годовых ставок по кредиту на рынке. Теперь даже если у вас нет первоначального взноса, но есть мечта, не откладывайте на потом, осуществите её сегодня!

|

|

Акция "Рассрочка до 12 месяцев без банка и процентов" Уникальное мегапредложение для тех, кто уже накопил часть денег на строительство, или для тех, кому немного не хватает для осуществления своей мечты. Не нужно брать кредит, занимать или откладывать, воспользуйтесь нашей собственной рассрочкой! Никаких банков, справок и процентов, всё по-честному. Делим сумму на количество месяцев и наслаждаемся своим домом или баней! Звоните и узнавайте подробности, предложение ограничено! Акция только для жителей РМЭ.

|

|

Акция "Заборы из профнастила на сваях по цене заборов из профильной трубы" Если покупать забор, то только надёжный у проверенной фирмы да ещё и с гарантией. Мы снизили цены на заборы на винтовых сваях, теперь они стоят у нас как заборы на столбах из профильной трубы. Подробнее. |

В этом разделе Вы также найдёте актуальную информацию о специальных предложениях от нашей компании, которые дадут возможность Вам неплохо сэкономить. Предложения ограничены, поэтому спешите купить по выгодной цене первыми! Все подробности по телефону

www.ooo-skp.ru

Акции на строительство

Цена: 638 000 ₽

ПодробнееЭтот классический дом 150 м2 из бревна запоминается своим простым, но изысканным внешним видом. Проект «Дачная сказка» среднего размера. Семейный дом с рациональной и удобной планировкой, просторными помещениями и привлекательным фасадом по сравнительно низкой цене. Этот проект заинтересует людей, подыскивающие простой и просторный дом из бревна для постоянного и комфортного проживания семьи.

Цена: 1 285 000 ₽

ПодробнееЦена: 627 000 ₽

ПодробнееДеревянный коттедж размером 9х10. Проект среднего дома с оригинальным и современным архитектурным решением, с большим количеством помещений. Все современные понятия о комфортности проживания отображены во внешнем виде и внутреннем содержании этого загородного дома. Проект этого дома из бревна удовлетворит самого взыскательного застройщика.

Цена: 1 497 000 ₽

Подробнее

Цена: 629 000 ₽

ПодробнееКоттедж из бревна. Проект «Загородная сказка» один из самых популярных и который особо востребован последнее время. Внешний вид, цена, форма дома, планировка и скорость возведения - все это привлекает застройщиков. В доме есть двусветное пространство, кухня-столовая совмещена с гостиной, планировки симметричны и удобны. Проект можно легко изменить от пожеланий заказчиков.

Цена: 1 750 000 ₽

ПодробнееЦена: 897 000 ₽

Классический проект семейного дома, размером 9х9. Просторные, простые помещения, удобное расположение комнат и технологичность - именно так характеризуется этот дом из бревна. В проекте имеется все необходимое для постоянного проживания небольшой семьи.

Цена: 1 150 000 ₽

Подробнее

Цена: 698 000 ₽

ПодробнееУютный деревянный дом с мансардой и теплой, застекленной террасой. Большая гостиная выгодно подчеркивает гостеприимность владельцев такого дома. В этом деревянном доме можно хорошо отдохнуть от городского шума и кипящей суетой цивилизации. Стены дома, выполненные из оцилиндрованного бревна, относятся к русскому стилю отделки.

Цена: 814 000 ₽

ПодробнееЦена: 698 000 ₽

ПодробнееЦена: 647 000 ₽

Подробнееssk-stroy.ru

УК «Арсагера» Как мы прогнозируем цены акций строительных компаний

17.04.2012

Эксперт:

Как мы прогнозируем цены акций строительных компаний

Данный материал посвящен одному из самых злободневных и самых сложных вопросов: как оценить истинную стоимость акций строительных компаний.

Это тем более актуально, что на протяжении практически всей своей истории акции публичных строительных компаний, по нашим расчетам, практически никогда не торговались на адекватных ценовых уровнях. Если до кризиса компании размещались на IPO по заоблачным ценам, то сейчас они торгуются значительно ниже своей фундаментальной оценки. Однако чтобы это понять, нам пришлось приложить немало усилий, подробно разобравшись в специфике работы каждой компании. Сейчас мы хотим поделиться с вами своими выводами и рассказать о самом подходе к тому, как правильно анализировать строительные компании.

Необходимость создания отдельной методики возникла не на пустом месте. Стандартные подходы к оценке не позволяют учесть специфику бизнеса девелоперов. В частности, такой показатель как выручка для строительных компаний не имеет большого смысла, так как без учета переоценки имущества этот показатель в основном отражает факт осуществления продаж недвижимости из состава активов. Например, нулевая выручка ничего не значит – компания просто могла осуществлять строительство и ничего не продавать за отчетный период.

По этой же причине не работает наша стандартная методика прогнозирования будущей стоимости акции через прогноз традиционных финансовых коэффициентов (P/E, P/S, P/BV). В поисках истины мы устремили свои взоры на финансовые рынки с богатой историей.

В результате проведенного нами исследования на основе данных западных финансовых рынков было выявлено, что курсовая динамика акций девелоперских компаний определяется их БАЛАНСОВОЙ СТОИМОСТЬЮ. Таким образом, наша задача сводится к прогнозированию будущей балансовой стоимости компании, для чего нам необходимо оценить будущую рыночную стоимость имеющихся у девелопера проектов.

Такая задача резко увеличивает объем информации, который требуется аналитику для оценки компании. В нашем случае источниками информации о компании являются:

- отчетность по РСБУ,

- годовой и ежеквартальные отчеты компании,

- отчетность по международным стандартам и комментарии к ней,

- отчет оценщика,

- информация, предоставленная компаниями на корпоративных сайтах или презентациях для инвесторов,

- иные источники в открытом доступе (специализированные форумы, профильные статьи и новостные сообщения).

Однако здесь возникают новые сложности.

Неконсолидированная отчетность по РСБУ для оценки компании не подходит, поскольку, как правило, каждый проект – это новое юридическое лицо.

Стандарты отчетности МСФО воздвигают перед нами новые препятствия: проекты в сфере жилой недвижимости (а именно они зачастую доминируют в общем портфеле проектов девелопера) учитываются по статье баланса «Запасы» и переоцениваются не по справедливой стоимости, а по фактической себестоимости.

Ряд компаний предоставляют такой документ, как отчет оценщика. Обычно там приводится полный перечень проектов с основными параметрами, а также оценка оценщика по каждому из них. Казалось бы, все просто, берем итоговую цифру оценщика, делим на количество акций и получаем стоимость акции. НО! Во-первых, нам требуется БУДУЩАЯ цена акции, то есть БУДУЩАЯ стоимость портфеля проектов. Во-вторых, у нас могут очень сильно расходиться базовые предпосылки, исходя из которых оценщиком прогнозируется стоимость проектов. Речь идет, прежде всего, о прогнозе вектора цен на недвижимость и себестоимости строительства. В кризис мы были свидетелями того, как оценщики в течение года снижали кратно оценку стоимости проектов компании или наоборот, практически не меняли ее на протяжении ряда лет, несмотря на изменение тенденций на рынке жилья. Доверия к такого рода оценкам у нас нет. Поэтому в рамках построения моделей строительных компаний мы используем отчет оценщика как источник информации о проектах и их основных параметрах, таких как тип недвижимости, местоположение, классность, сроки строительства, полезная площадь, доля в девелопера проекте.

Перейдем к основным моментам, характеризующим наш подход.

В отличие от стандартов МСФО мы проводим переоценку ВСЕЙ недвижимости и отражаем ВСЮ нашу оценку в балансе компании. Общую схему оценки компании можно представить в виде следующего алгоритма.

Наш подход

В рамках нашего подхода мы:

- собираем исходные данные, необходимые для оценки проектов,

- оцениваем проекты в разрезе сегментов недвижимости,

- рассчитываем итоговую стоимость портфеля проектов,

- оцениваем будущее финансовое положение компании,

- cоставляем проформу баланса и отчета о прибылях и убытках,

- рассчитываем потенциальную доходность и ставку владения акции,

- рассчитываем агрегированную доходность акции.

Оценка жилой недвижимости

При оценке мы обращаем внимание на специфические особенности сегмента жилой недвижимости. В частности, учитываем различия в сроках реализации проекта (начало и окончание строительства) и реальных сроках продаж (которые, как правило, сдвигаются). Кроме того, мы стараемся отслеживать фактические объемы продаж (на квартальной, полугодовой или годовой основе). Например, в кризис продажи квартир остановились, и мы учли это в своих прогнозах.

Другой особенностью является дисконт за этапность. Это разница между ценой продажи объекта на стадии строительства и рыночной ценой аналогичного готового объекта. Дисконт за этапность объясняется с двух сторон. С позиции застройщика дисконт – это своеобразная плата за привлеченные средства дольщика (аналогично кредиту). С позиции инвестора дисконт объясняется рисками недостроя, а также возможностью арендовать жилье на период строительства. По мере строительной готовности риски и дисконт снижаются.

Оценка стоимости проекта жилой недвижимости сводится к дисконтированию чистого денежного потока (доходов компании от продажи квартир за вычетом расходов на строительство). Для расчета притока денежных средств необходимо учитывать следующие параметры:

- продаваемая площадь,

- доля девелопера в проекте,

- цена продажи,

- дисконт за этапность.

Для расчета оттока денежных средств на строительство необходимо учитывать следующие параметры:

- построенная площадь,

- доля девелопера в проекте,

- себестоимость строительства.

Оценка коммерческой недвижимости

Специфическими параметрами данного сегмента недвижимости являются заполняемость, ставка аренды, ставка капитализации.

Заполняемость характеризует долю сданных площадей в общей полезной площади объекта.

Ставка капитализации – соотношение аренды и стоимости недвижимости. Она зависит от рыночной конъюнктуры и позволяет оценивать стоимость недвижимости, отталкиваясь от стоимости аренды, и наоборот.

При работе с коммерческой недвижимостью возможны две стратегии – продажа или аренда.

В обоих случаях стоимость недостроя оценивается дисконтированием денежных потоков аналогично жилой недвижимости. При продаже объекта одним лотом или распродаже крупных площадей может использоваться дисконт за объем.

Если в качестве стратегии для реализации проекта выбрана сдача в аренду, мы оцениваем денежные потоки, получаемые от аренды. При этом готовая недвижимость оценивается сравнительным подходом.

Величина портфеля представляет собой суммарную стоимость недостроенных и готовых объектов.

Оценка земли и проектов «бумажной» стадии

Наиболее распространены два вида земельных участков: земли под будущее строительство и сельхозземли. В обоих случаях они оцениваются сравнительным подходом.

Проекты, параметры которых не утверждены, не получена необходимая документация или реализация которых не планируется в ближайшие один-два года , мы оцениваем как землю.

Доходы от продажи земли в коттеджных поселках используются только для оценки денежной прибыли.

Различия в моделях бизнеса

Некоторые предприятия помимо строительства могут заниматься смежными видами деятельности.

В зависимости от масштабов прочих сегментов бизнеса мы используем один из двух подходов:

- оцениваем сегменты компании обособленно, как обычную компанию, а потом учитываем по методу составных частей,

- учитываем показатели сегментов напрямую в отчете о прибылях и убытках.

Первый подход подразумевает оценку методом составных частей. Такая ситуация наиболее характерна для компаний, занимающихся строительством и производством стройматериалов. В таких моделях мы отдельно оцениваем дивизион производства строительных материалов и отдельно портфель проектов. Для получения общей прогнозной капитализации мы складываем эти составляющие.

Кроме того, возникает проблема межсегментных расчетов. Компании производят строительные материалы для себя и для продажи на рынке. Естественным образом в первом случае компании экономят на стоимости СМР. Но зачастую нам тяжело оценить, какая доля произведенных материалов будет использоваться для собственных нужд. В этом случае мы делаем допущение, согласно которому компания все произведенные материалы продает на рынке. И для компенсации устанавливаем рыночную стоимость СМР при расчете себестоимости строительства.

Сводная оценка проектов

После оценки сегментов необходимо рассчитать общую стоимость портфеля проектов и денежные потоки для прогнозирования финансового положения компании. По всем сегментам недвижимости суммируются следующие показатели:

- стоимость недостроя,

- стоимость готового имущества,

- расходы на строительство,

- доходы от продажи жилой недвижимости,

- доходы от продажи коммерческой недвижимости,

- доходы от сдачи в аренду.

Нужно отметить, что если первые два показателя на дату прогноза в полной мере попадают в будущий балансовый капитал, то доходы за вычетом расходов образуют денежную часть прибыли. Только часть из нее становится нераспределенной и также попадает в будущий балансовый капитал, в то время как другая ее часть идет на обеспечение компании средствами, необходимыми для ведения операционной деятельности до даты прогнозирования.

Внесение фактической отчетности. Корректировки.

После оценки будущей стоимости портфеля проектов мы переходим к прогнозированию будущего финансового положения и прежде всего будущего балансового капитала строительной компании. Для этой цели мы прежде всего обеспечиваем сопоставимость будущего и текущего балансового капитала. Как мы уже отмечали, в отличие от международных стандартов мы проводим переоценку всей недвижимости и отражаем всю нашу оценку в балансе. Переоценка включает только ту недвижимость, которая была на начало периода. Соответственно новое строительство, начатое в отчетном периоде, нами исключается. Далее, используя параметры проектов компании, мы прогнозируем ее операционную деятельность и связанную с этим потребность в финансировании. Она может быть реализована компанией через продажу своих проектов, управление долгом или допэмиссию акций. Наконец, параллельно изменению нераспределенной чистой прибыли будут расти отложенные налоговые обязательства, в рамках которых налоги выплачиваются при продаже объектов.

В результате в рамках активов основной прогноз опирается на корректировку статей «Запасы», «Инвестиционная собственность», «Денежные средства»; в рамках пассивов затрагивается раздел «Балансовый капитал», а также статьи долговой нагрузки и отложенные налоговые обязательства.

Расчет потенциальной доходности

Как и по другим компаниям, итоговый показатель инвестиционной привлекательности акций строительных компаний складывается из двух составляющих: потенциальной доходности и ставки владения.

Короткая потенциальная доходность рассчитывается путем сравнения текущей капитализации и прогнозного собственного капитала. При этом мы также принимаем во внимание рентные доходы компании и среднюю норму доходности в секторе коммерческой недвижимости.

Для того чтобы существующий подход учитывал риски корпоративного управления, мы корректируем величину будущего собственного капитала. Компании, где существует больший риск продажи проектов по нерыночным ценам, оцениваются нами с дисконтом, что снижает потенциальную доходность их акций.

Ставка владения, отражающая долгосрочную доходность владения бизнесом, рассчитывается нами также с учетом специфики проектов компании: для каждого вида недвижимости (жилая, офисная, торговая или земля) существует своя ставка владения, которая затем взвешивается на долю указанных видов недвижимости в структуре портфеля компании. Итогом является единая ставка владения по каждой компании.

Поскольку на текущий момент все девелоперские компании торгуются со значительным дисконтом к своей справедливой стоимости, мы корректируем ставку владения на это дисконт.

Агрегированная доходность рассчитывается по стандартной методике с учетом срока прогнозирования компании.

Мы надеемся, что данный ролик объяснит наш особый взгляд на принципы оценки строительных компаний. Мы отдаем себе отчет в том, что адекватная оценка стоимости таких компаний – достаточно сложный труд. Во многом поэтому степень нерационального поведения инвесторов, торгующих акциями строительных компаний, достаточно велика даже на фоне представителей других отраслей российского фондового рынка. Со своей стороны мы надеемся, что наш материал поможет вам научиться оценивать истинный потенциал строительных компаний и использовать эти знания при вложении личных средств.

Удачных инвестиций!

arsagera.ru