В чем разница между аннуитетным платежом и дифференцированным. Что такое дифференцированный платеж

Аннуитетный и дифференцированный платеж - что это? В чем разница и что лучше на 2018 год?

Кредиты играют важную роль в жизни населения со средним достатком. Тем, кто не может позволить себе единовременную оплату из собственных средств при покупке недвижимости или другого дорогостоящего имущества, кредиты очень сподручны. Вот только будущий процесс выплат по таким заёмным средствам для многих изначально остаётся загадкой, и что такое аннуитетный и дифференцированный платёж — знают немногие.

Кредиты играют важную роль в жизни населения со средним достатком. Тем, кто не может позволить себе единовременную оплату из собственных средств при покупке недвижимости или другого дорогостоящего имущества, кредиты очень сподручны. Вот только будущий процесс выплат по таким заёмным средствам для многих изначально остаётся загадкой, и что такое аннуитетный и дифференцированный платёж — знают немногие.

Чтобы сориентироваться в ежемесячных взносах по кредиту и не остаться перед фактом неподъёмных сумм, рассмотрим, какие бывают виды платежей.

Виды платежей по кредитам

Уже после подписания кредитного договора заёмщик вдруг обнаруживает, что первые взносы по кредиту существенно превышают тот возможный лимит, который он может безболезненно выделить на погашение кредитных сумм из своих доходов. В дальнейшем, чтобы сводить концы с концами и не допустить просрочек по оплате, кредитополучателям приходится «затянуть поясок потуже» или занимать у знакомых и друзей недостающие суммы. В чём же разница между аннуитетным и дифференцированным платежами и какой платёж выгоднее?

Дифференцированные платежи

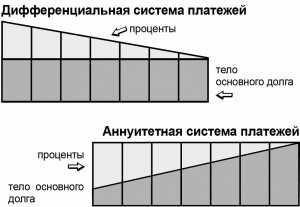

Ещё в недавние времена в российской (советской) практике кредитования применялся только один вид платежей — дифференцированный. Дифференцированный платёж заключается в том, что на первые месяцы выплат приходятся максимальные суммы, в которые входит часть основного долга и проценты по кредиту.

Ещё в недавние времена в российской (советской) практике кредитования применялся только один вид платежей — дифференцированный. Дифференцированный платёж заключается в том, что на первые месяцы выплат приходятся максимальные суммы, в которые входит часть основного долга и проценты по кредиту.

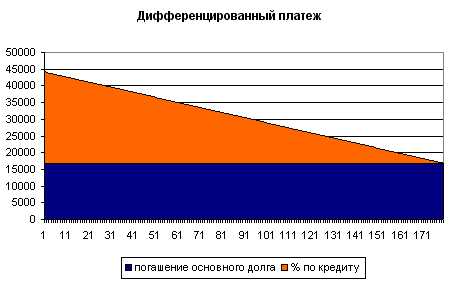

При дифференцированных платежах сумма основного долга, так называемое тело долга, делится равными частями на весь срок платежа, а вот проценты ежемесячно начисляются на остаток долга. Соответственно, в первый месяц суммы платежей наиболее велики, потому что проценты по кредиту существенны.

А к концу срока выплаты будут минимальны. Дифференцированные платежи удобны для тех, у кого доход не носит характер неизменной величины, и через некоторое время может появиться возможность досрочно погасить долг. В этом случае переплата по кредиту будет меньше, чем при аннуитетном расчёте.

Далеко не каждый кредитополучатель может позволить себе выплачивать в первые месяцы суммы, складывающиеся при дифференцированном расчёте платежей. Ему придётся отказаться от подобного кредита, либо взять сумму меньшую, чем необходимо, чтобы беспроблемно расплачиваться по долговым обязательствам. Такому заёмщику больше подойдёт аннуитетный вид платежа.

Аннуитетные платежи

Отличие аннуитетного платежа от дифференцированного в том, что сумма ежемесячного взноса всегда неизменна, но вот структура этой суммы меняется из месяца в месяц. Основную часть в первые месяцы составляют проценты по кредиту, а сумма тела долга — минимальна. Таким образом банк страхует риски недополучения прибыли в случае досрочного погашения кредита заёмщиком. Подобный график погашения платежей с ежемесячной суммой — константа очень выгоден людям, имеющим фиксированный доход:

Отличие аннуитетного платежа от дифференцированного в том, что сумма ежемесячного взноса всегда неизменна, но вот структура этой суммы меняется из месяца в месяц. Основную часть в первые месяцы составляют проценты по кредиту, а сумма тела долга — минимальна. Таким образом банк страхует риски недополучения прибыли в случае досрочного погашения кредита заёмщиком. Подобный график погашения платежей с ежемесячной суммой — константа очень выгоден людям, имеющим фиксированный доход:

- нет необходимости каждый месяц сверяться с графиком платежей, чтобы заранее зарезервировать нужную сумму для оплаты кредита;

- равные доли платежа позволяют исключить возможность остаться без средств к существованию после уплаты ежемесячного взноса.

Формулы расчёта кредитных платежей

Для того, что бы определить для себя, что лучше: аннуитетный или дифференцированный платёж, можно заранее просчитать по формулам ежемесячные суммы:

- общего платёжа;

- начисляемых процентов;

- суммы основного долга;

- остатка кредита на начало и конец месяца.

Формула расчёта дифференцированного платежа:

- НП — начисленные проценты в периоде;

- ОК — остаток кредита в месяце;

- ПС — процентная ставка по кредиту.

Такая формула часто применяется банками и кредитными учреждениями для расчёта дифференцированных платежей. Общую сумму переплаты по этому виду кредита можно увидеть в таблице:

Формула расчёта аннуитетного платежа:

- АП — общий аннуитетный платёж в периоде;

- СК — первоначальная сумма кредита;

- ПС — процентная ставка по кредиту;

- КП — количество месяцев (периодов).

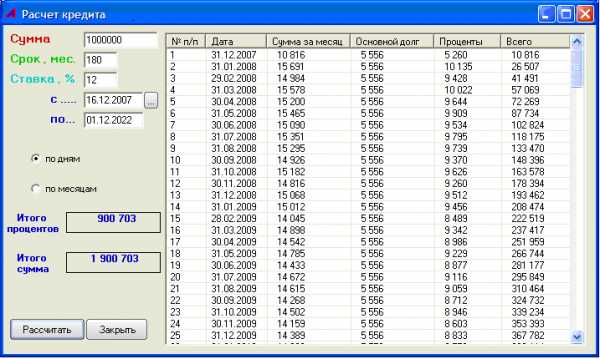

Данная формула считается основной для расчёта аннуитетных платежей и применяется основным количеством банков и кредитных организаций, используясь в большинстве кредитных калькуляторов. Полученные результаты по ежемесячному погашению кредита и сумме переплаты за пользование займом, можно увидеть в таблице:

Из приведённых расчётов видно, что окончательная сумма переплаты по дифференцированному виду платежа несколько ниже, чем при аннуитетном расчёте. Если сумма кредита существенна, то разница будет более чем очевидна. Таким образом, прежде чем заключить договор по кредитованию, необходимо взвесить все плюсы и минусы обоих видов платежей: дифференцированного и аннуитетного.

Видео: Что выбрать — аннуитетный или дифференцированный платеж?

Итого

Предварительный расчёт поможет определить, что выгоднее заёмщику: переплатить в итоге определённую сумму или удовлетвориться фиксированным ежемесячным платежом. В наступившем 2018 году правильный расчёт и определение потенциала своего финансового состояния будет более чем актуально.

Читайте также:

ipoteka-expert.com

Аннуитетные и дифференцированные платежи - что это такое и в чем разница, отличия

Потребительское или ипотечное кредитование сегодня широкого распространено в нашей стране. Для огромного числа людей это наиболее удобная возможность приобрести дорогостоящие вещи — бытовую технику, автомобили или недвижимость. Обычно клиенты знают только о тех схемах и условиях, которые предлагаются банком «по умолчанию».

Так как банковские структуру в основном предлагают аннуитетную схему, то не все осведомлены по дифференцированный платёж, а именно, что это такое и какими особенностями они обладают. Данная статья поможет разобраться в этих вопросах.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону+7 (499) 500-96-41Это быстро и бесплатно!

Особенности аннуитетных платежей

Чтобы понять все основные особенности, необходимо разобраться в том, что представляет собой аннуитетный и дифференцированный платёж и как они рассчитываются. Так, в классическом, наиболее распространённом варианте, при оформлении кредита клиенту сообщают информацию о процентной ставке и делают расчёт платежей на определённый срок. Минимальный размер платежа фиксированный, и его нужно вносить регулярно без просрочек. Такая схема называется аннуитетом.

В первую очередь следует обратить внимание на аннуитет, как наиболее распространённый вид погашения кредитов. Как уже было сказано, этот платеж предполагает взносы одинаковыми долями в течение всего времени кредитования. К его преимуществам можно отнести:

- более понятная для большинства потребителей схема;

- отсутствие необходимости каждый раз сверяться с графиком платежей;

- сбалансированная нагрузка на личный бюджет.

Иными словами, потребителю просто называют минимальную сумму платежа, после чего он вносит её каждый месяц. Ему не приходится сверяться с графиками или созваниваться с менеджерами. Благодаря равным долям, не возникает опасения, что очередной платёж вдруг оставит без средств к существованию до конца месяца.

Однако, в таких стабильных выплатах также есть свои недостатки. Далеко не всегда клиенты банков понимают, за что именно они платят в очередной раз. Дело в том, что в фиксированном платеже всегда часть денег идёт на погашение основного долга, а другая — на погашение процентов. Этим в первую очередь отличаются аннуитетные платежи и дифференцированные платежи.

Однако, в таких стабильных выплатах также есть свои недостатки. Далеко не всегда клиенты банков понимают, за что именно они платят в очередной раз. Дело в том, что в фиксированном платеже всегда часть денег идёт на погашение основного долга, а другая — на погашение процентов. Этим в первую очередь отличаются аннуитетные платежи и дифференцированные платежи.

Обратите внимание: в самом начале большая часть платежа уходит на погашение процентов банку, и лишь небольшая часть идёт на погашение основного долга. Постепенно данное соотношение меняется в обратную сторону, что происходит уже в конце всего срока кредитования. В середине всего периода каждый платёж начинает делиться поровну.

Иными словами, банк вынуждает оплачивать сначала проценты. В этом он видит свою выгоду, если клиент вдруг решит через некоторое время погасить всё досрочно. Аннуитетный платёж предлагает равные платежи, но скрыто вынуждает выплатить сначала то, что выгодно банку. Человека может ждать неприятный сюрприз, когда платит, например, уже 2 года из положенных 4, а основная сумма покрыта не более чем на 15-20%.

Особенности дифференцированных платежей

Если рассматривать аннуитетный и дифференцированный платежи, разница на первый взгляд может быть незаметной. И в том и другом случае всё равно нужно постепенно и своевременно погашать задолженность. Однако главное отличие заключается в том, что при дифференцированной схеме сумма основного долга уменьшается с каждым месяцем.

Выделим две главные особенности такой схемы:

- общая сумма равно делится на все месяцы;

- проценты(%) начисляются каждый платёжный период (раз в месяц) на остаток долга.

Таким образом, с каждого вносимого платежа в счёт закрытия изначальной суммы займа отчисляется всегда равная сумма. При этом процентная часть пересматривается с каждым месяцем.

Подобная система платежей кажется более справедливой и прозрачной по отношению к клиенту, потому что он всегда понимает, за что именно он платит. Выбрав такой вариант, можно сразу же взяться за погашение долга, не задумываясь о переплатах за проценты. Заёмщику не придётся планировать, когда именно ему выгодней всего закрыть долг, когда лучше внести больше, а когда меньше.

Обратите внимание: такой вариант расчёта выгоден тем, кто планирует пораньше закрыть кредит, ведь в случае аннуитета придётся отдать немало денег за проценты.

Недостатки дифференцированной системы

Выбирая аннуитетный или дифференцированный платеж, их отличия порой играют весьма существенную роль. Иногда настолько существенную, что более «справедливая» дифференцированная схема не всегда оказывается действительно удобной и даже выгодной. К основным недостаткам дифференцированной системы обычно относят:

- высокую вероятность отказа в выдаче кредита, так как предъявляются более жёсткие требования;

- уменьшение общей суммы кредитования;

- большая финансовая нагрузка в начале периода кредитования.

Если говорить конкретно, то в первые месяцы заёмщику приходится выплачивать и основную сумму по долгу и самые большие проценты, так что единовременный платёж может стать существенной обузой для человека. Для банков такая форма расчёта несёт дополнительные риски, ведь неравномерный размер платежей может привести к просрочкам.

Сначала заёмщику приходится выплатить наибольшую сумму по долгу и самые большие проценты, что может быть весьма затруднительно для лица с низким доходом

Кроме того, такой вариант не слишком выгоден банку, ведь он лишается возможности получить свои деньги за счёт процентов. В связи с этим велик риск отказа в кредитовании вообще, либо в той сумме, которую хотелось бы получить.

На практике, при подаче заявки банк уже оценивает платежеспособность заёмщика исходя из размера самых первых платежей. При аннуитетной схеме требования заметно ниже, ведь разовые суммы будут не такими большими. Особенно это касается крупных кредитов на ипотеку, автомобили или дорогую технику. В этом как раз и заключается то, чем отличаются аннуитетный от дифференцированного платежа при различных видах кредитования.

Обратите внимание: прочитайте статью о том, как взять беспроцентный займ учредителю от ООО.

Принципы расчёта различных видов платежей

При подаче заявки необходимо уточнить, какие именно варианты предлагает банк своим клиентам. Если есть возможность выбрать тот или иной тип платежей, тогда следует сделать точные расчёты и оценить собственные финансовые возможности. Для этого учитываются следующие ежемесячные суммы:

- общий платёж;

- основная задолженность;

- банковские проценты;

- остаток на начало и конец месячного периода.

Исходя из этого, чтобы узнать, сколько именно начисляется процентов за конкретный месяц, остаток кредита за этот месяц умножить процентную ставку, разделённую на 12 (количество месяцев в году). Именно по такой схеме все банковские структуры и кредитно-финансовые организации делают расчёт дифференцированных платежей для своих клиентов.

Обычно все банки перед оформлением кредита делают расчёт с понятной таблицей. В ней нужно обратить внимание на ежемесячный платёж по основному долгу. Он будет фиксированным, но к нему прибавляются также проценты по имеющей задолженности. С каждым месяцем задолженность будет уменьшаться, поэтому и проценты станут меньше. В этом же случае можно рассчитывать на то, что кредитное бремя постепенно будет уменьшаться.

К дифференциальным кредитам относятся автокредиты и ипотека

Если сравнивать с аннуитетным платежом, то в данном случае будет фиксированной общая сумма платежа, а в графах «начисленные проценты» и «основной долг» значения меняются от месяца к месяцу. Обычно получается, что переплаты по дифференцированной схеме несколько ниже.

Чем выше сумма задолженности, тем больше выгоды. Однако, как уже было сказано, в этом случае возрастает финансовая нагрузка на ранних стадиях, и из-за этого банки иногда отказывают клиентам.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru

Что такое дифференцированный платеж по кредиту?

18.11Главный вопрос, который волнует подавляющее число клиентов при оформлении займа, это не как его оплачивать и каким способом будут начисляться проценты, а одобрят или нет. Кроме того, сложная банковская терминология может запросто сбить с толку, поэтому, даже если сотрудник банка и упомянет сложные понятия о способах возврата долга, многие просто постесняются спросить, что же такое дифференцированный платеж по кредиту и какими еще способами может быть рассчитано погашение.

Какие бывают способы возврата заема?

Сразу хочется оговориться, что речь пойдет не о том, как именно платить за тот или иной денежный займ (в кассе, через интернет или банкомат), а про то, каким способом происходит начисление процентов и как это влияет на размер ежемесячного платежа и переплаты.

В большинстве случаев, банки предлагают схему, по которой клиент каждый месяц в один и тот же день вносит одну и ту же денежную сумму на протяжении всего оговоренного срока, и лишь самый последний взнос может быть немного меньше или больше.

Этот вариант выплат называется аннуитетным. Если же ежемесячные платежи в начале срока кредитования большие, но с каждым месяцем все больше и больше уменьшаются, вам предложен дифференцированный способ.

Аннуитетный

В аннуитетных системах, в каждый ежемесячный платеж включена основная задолженность, процентная ставка в рублях и стоимость дополнительных услуг. При этом, несмотря на то, что на протяжении всего срока выплат до момента их полного прекращения, сумма платежа остается неизменной, то, из чего она состоит, подвергается изменениям. Так, в начале срока, большая часть ежемесячно выплачиваемой суммы – проценты, а основная же задолженность сокращается минимально. Ближе к середине цикла жизни кредитования соотношение процентов и основного долга сравнивается, а в конце выплачивается, в основном, сумма основного долга.

Дифференцированный

В дифференцированной системе оплаты задолженности другая механика исчисления. В этом случае, в начале срока клиент вносит ежемесячные платежи максимально большого размера, а с течением времени их размер все больше уменьшается. В состав каждого платежа на протяжении всего срока, входит в равных долях распределенная сумма основного долга. Это значит, что каждый месяц вы стабильно на одну и ту же сумму уменьшаете основную задолженность. А вот проценты начисляются каждый месяц на остаток долга. Поскольку ежемесячно остаток становится меньше, то и сумма выраженных в рублях процентов тоже буде меньше, поскольку ставка начисляется на остаток, то есть, на регулярно уменьшающуюся сумму. Именно поэтому платежи месяц к месяцу становятся все меньше.

Что выгоднее?

Преимущество аннуитетного способа состоит в том, что он удобен для клиента: каждый месяц, в одно и то же время надо платить одну и ту же сумму. Но вот выгоден ли этот вариант? На самом деле, при кредитах сроком до 5 лет, оба варианта погашения примерно одинаковы, поскольку разница в переплате будет минимальной. Если же речь идет о крупных займах, например, ипотеке, то разница в переплате будет уже ощутимой.

Кроме того, минус аннуитетного способа состоит в том, что делать досрочное погашение бывает максимально выгодно только в начале срока кредитования. Если долгое время платить лишь ежемесячные платежи в указанном банком размере, то за первую половину срока вы выплатите практически все начисленные проценты, а вот сумма основного долга, по большей части, гасится лишь в конце. То есть, в этом случае, досрочное погашение поможет сократить лишь срок кредита, на переплате сэкономить практически не удастся, ведь проценты уже были перечислены банку в первые месяцы.

В случае с дифференцированными платежами, досрочное погашение будет выгодно на любом сроке жизни кредита, что в начале, что в конце, поскольку годовая процентная ставка начисляется на остаток задолженности по факту, и ежемесячно же выплачивается.

Почему же банки, в основном, предлагают аннуитетный вариант возврата долга? Во-первых, так легче оценить, справится ли заемщик с нагрузкой по платежам, поскольку представлены они в равной доле. Во втором же случае, нагрузка приходится на первые дни, поэтому не факт, что клиент может с ней справиться. Если не брать во внимание этот фактор, то дифференцированные выплаты, объективно, более выгодны, а никакой банк не хочет работать себе в убыток. Поэтому, если вам предложат выбор между этими системами, можете смело соглашаться на подобный вариант.

wsekredity.ru

Аннуитетный платеж и дифференцированный: разница

Для большинства граждан Российской Федерации оплатить целиком дорогостоящую покупку не представляется возможным. В этом случае на выручку приходит услуга кредитования от банковских учреждений или микрофинансовых организаций. Однако, при возмещении заемных средств многие сталкиваются с определенными трудностями при выборе способа возврата денег. Аннуитетный платеж и дифференцированный: разница в этих понятиях может повлиять на величину переплаты по кредиту и значительно осложнить жизнь заемщику.

Классификация платежей по кредитам

В некоторых случаях заемщики сталкиваются с затруднениями возврата заемных сумм, связанных с тем, что размер регулярных взносов оказывается несколько больше тех, которые они могут вносить без ущерба для своего бюджета.

Как следствие, приходится пересмотреть свои личные затраты, чтобы соблюдать установленный банком график погашения кредита. Чтобы не оказаться в подобной ситуации, рекомендуется изучить классификацию платежей по займам.

Аннуитетные платежи

Что это такое? Суть аннуитета заключается в том, что величина выплаты по займу каждый месяц остается одинаковой. Меняется лишь соотношение ее составных частей. В первые несколько месяцев большую часть суммы составляет процент за пользование займом, а остаток – основной долг. Эта стратегия банков направлена на минимизацию рисков потери доходности от выдачи займа в случае его досрочного погашения.

Выбор способа погашения кредита может снизить размер переплаты по займу

Клиенты, имеющие стабильный постоянный доход, зачастую выбирают именно этот вид выплат, поскольку он позволяет упростить калькуляцию обязательных ежемесячных платежей. Достаточно выделить требуемую сумму из доли заработной платы и направлять ее в банк в установленные сроки (можно даже подключить услугу автоплатежа). Плюс риск остаться без денег после внесения выплаты по займу сводится к минимуму, поскольку она фиксирована на всем протяжении срока кредитования.

Дифференцированные платежи

До недавнего времени на территории стран бывшего Советского союза применялся только этот вид погашения кредитов. Его суть заключается в том, что в первые несколько месяцев банк назначает к оплате максимальные суммы средств, сочетающих в себе основное тело кредита (большая часть) и проценты за его использование.

Это связано с тем, что общая сумма задолженности делится на срок предоставления займа равными частями, а проценты начисляются ежемесячно на величину остатка невыплаченной задолженности. Получается, что в начальный период, когда долг еще только начинает погашаться, выплаты будут наиболее объемными, постепенно уменьшаясь к окончанию срока кредитования.

Этот вариант наиболее предпочтителен для тех, у кого уровень дохода колеблется и есть возможность в будущем погасить кредит досрочно. Тогда переплата по займу будет значительно меньше. Именно в том заключается отличие аннуитетных платежей от дифференцированных.Но следует заранее просчитать, получится ли осилить повышенные начальные выплаты по кредиту. В противном случае придется либо занимать у банка меньшую сумму, либо проводить реструктуризацию кредита.

Формулы расчета

Если величина займа крупная, то переплата при разных способах выплат довольно значительная

Наиболее явно понять, чем отличается аннуитетный от дифференцированного платежа по кредиту, можно из формул вычисления каждого вида.

Дифференцированный платеж можно определить путем вычисления:

Нп = Оз*Пс/12, где:Нп – величина процентов за использование заемных средств, начисленные за расчетный период;Оз – остаток суммы займа в текущем месяце;Пс – процентная ставка по займу.

Это наиболее распространенный вид уравнения, применяемый банками и финансовыми организациями для определения величины дифференцированных выплат.

Расчет аннуитетного платежа выглядит несколько сложнее:

Ап = К * Ск, где:Ап – величина аннуитетного платежа;К – коэффициент аннуитета;Ск – сумма кредита.

А формула расчета коэффициента аннуитета выглядит следующим образом:

K = i*(1+i)n / (1+i)n-1, где:i – процентная ставка по кредиту, определяемая путем деления годовой ставки на 12;n – количество временных периодов, на протяжении которых происходит погашение займа.

Перед оформлением кредита рекомендуется уточнить в банке о возможности выбора способа его погашения

Подставив имеющиеся значения, можно вычислить все необходимые параметра будущего кредита:

- общее тело долга;

- полная сумма переплаты по кредиту;

- величина совокупных платежей;

- остаток по выплатам в каждый расчетный период.

В сети имеется множество сайтов, предлагающих произвести вычисления по формулам с помощью калькуляции кредитных выплат в режиме онлайн. Это намного быстрее и проще, чем производить расчеты самостоятельно. Остается лишь подставить требуемые цифры и проанализировать результат.

В любом случае, размер переплаты по кредиту при дифференцированном подходе всегда немного меньше. Если общая величина займа составляет крупную сумму, то и разница будет существенной.

Можно ли выбрать вид расчета самостоятельно

При необходимости оформить кредит, предварительно рекомендуется тщательно просчитать возможные сценарии его погашения. В этом на помощь придут сервисы онлайн калькуляции.

Однако не всегда банки предоставляют возможность клиентам самим выбрать способ погашения долга. Это зависит от внутренней политики учреждения. Несколько лет назад в политике кредитования применялся лишь дифференцированный способ, но в последнее время распространение получил и аннуитет.

Следует ознакомиться с правилами банка и узнать, предоставляют ли они возможность выбрать удобный для клиента вид осуществления выплат.

Будучи осведомленными в отличиях аннуитетного и дифференцированного платежей, заемщики могут значительно сэкономить на переплатах по полученным займам. Выбрав оптимальный способ погашения кредита, клиент банка может самостоятельно контролировать процесс выплаты задолженности и эффективно планировать свой бюджет.

Интересное по теме:

Вконтакте

Google+

denegkom.ru

Дифференцированный платеж и аннуитетный способ погашения — что это?

При оформлении кредита, банки предлагают возможность выплаты долга аннуитетными или дифференцированными платежами. В чем разница между этими вариантами, и стоит ли выбирать именно аннуитетный платёж в рамках оплаты банковских услуг?

Что такое аннуитетный платеж

Аннуитетный платеж обеспечивает одинаковые выплаты по кредиту на протяжении всего срока. Оговоренная сумма не будет меняться до тех пор, пока необходимые средства не будут выплачены в полном объеме. Большинство заемщиков выбирают данный вариант погашения займа из-за его стабильности. К плюсам и минусам аннуитетных платежей относят.

Преимущества Равные суммы платежей

Стабильность — основное преимущество, актуальное для людей, ежемесячно получающих одинаковую сумма денег.

По причине отсутствия превышения показателей в начале выплат, требования к зарплате заемщика не окажутся чрезмерно высокими. В целом, аннуитетные платежи отличаются демократичностью и имеют комфортные условия для погашения.

Идеально людей с ограниченным бюджетом

Аннуитетная форма погашения кредита подходит для плательщиков с ограниченным бюджетом и позволяет заранее контролировать свои средства.

При равных ежемесячных выплатах, в первые месяцы основная часть средств идет на погашение процентов за весь период. Далее погашается сумма, составляющая тело долга. Получив выплаты за первые месяцы, банк обретает некоторые гарантии, а равные суммы погашения исключают необходимость высоких требований к финансовому положению заемщика.

Подходит для длительного кредитования

Многие люди выбирают аннуитетный платёж по кредиту именно по этой причине — никакого «перекоса» в суммах за весь срок кредитования не возникает.

Недостатки

Значительные переплаты

Выбирая форму аннуитетных платежей заемщик сталкивается с серьезными переплатами по общей сумме кредита.

Большие сроки до выплаты тела кредита

Выплата самого кредита откладывается, так как первоочередно банк берет средства в счет погашения процентов за весь период. И уже после этого выплачивается основная часть тела кредита.

Невыгодное досрочное погашение

Имея возможность досрочного погашения кредита, вы обнаружите, что несмотря на продолжительный срок своевременных платежей, тело долга остается практически неоплаченным.

Конечно, можно вернуть часть процентов и обеспечить возврат средств за неиспользованный период, но для этого придется писать отдельное заявление, а порой даже судиться с банком. Разбираясь, что такое аннуитетный платеж, стоит помнить об этом.

Дифференцированный платеж

Разобравшись с тем, что такое аннуитетный платеж, необходимо рассмотреть и альтернативный вариант погашения займа — дифференцированные платежи. В данном случае, размер ежемесячных платежей будет уменьшаться к концу срока кредитования.

Преимущества

Это более дешевый по процентам вариант кредитования. При осуществлении всех выплат в итоге окажется, что переплаты были минимальными. Именно это считается главным преимуществом дифференцированной формы погашения кредита.

Недостатки

Основным минусом дифференцированного платежа является необходимость выплачивать крупные суммы на начальных сроках кредитования. Контролировать размер ежемесячного платежа также придется самостоятельно.

Различия дифференцированной и аннуитетной системы - Выплата тела долга и процентов. Дифференцированное решение обеспечивает равномерное погашение долга и процентов, в то время как аннуитетная система, в первую очередь, делает ставку на погашение процентов и только потом гасит сам долг.

- Зависимость размера выплаты от срока кредита. Размер ежемесячных выплат при дифференцированной системе изначально оказывается высоким и снижается постепенно. Аннуитетный платеж по кредиту предполагает ежемесячное внесение одинаковых сумм на протяжении всего срока кредитования.

- Переплата по кредиту. При аннуитетных платежах, на полную выплату кредита уходит больше средств, нежели при дифференцированной системе. Поскольку изначально погашаются проценты, начисления идут практически на все тело долга, повышая стоимость кредита. Дифференцированные выплаты идут на погашение процентов и тела долга одновременно, обеспечивая снижение долга и минимизацию начислений.

eurocredit.ru

сущность, основная характеристика и отличия

Банки — это прекрасная возможность сконцентрировать немалую сумму капитала в кратчайшие сроки. Речь идет, конечно же, о кредитном механизме, который несмотря на свои недостатки все еще остается, пожалуй, одним из немногих способов быстро получить доступ к денежным средствам обычному человеку. Кредит универсален, ликвиден, объемен и доступен каждому. Собственно говоря, найти человека, который хотя бы не задумался о взятии кредита достаточно трудно. При всех своих недостатках не существует более универсального способа аккумуляции капитала. Впрочем, вместе с капиталом и немалыми возможностями приходят и серьезные обязательства.

Обязательства заемщика серьезно зависят от вида ссуды и классификации банковской структуры. Комиссионные, залог, поручительство, целевая трата ссуды – все это серьезные сдерживающие факторы, которые не позволяют кредитному механизму развернуться в полную силу. Далеко не всегда заемщик согласен переносить такие неудобства, даже ради аккумуляции капитала. Такой сдерживающий фактор не позволяет банку получить доступ к категории потенциальных заемщиков, которые в первую очередь ценят собственное понятие о свободе. Однако, все вышеупомянутые обязательства не идут в никакое сравнении с ежемесячными платежами.

Банки, как и любые предприятия, заинтересованы в получении экономического блага. В этом случае в прибыли. С наиболее простой точки зрения прибыль для банка – это разница между процентными ставками, поэтому эта финансовая структура так заинтересована в погашении ежемесячных платежей заемщиком. При этом мысль о том, что банки заинтересованы в скорейшем погашении ссуды не совсем верна. Банки – это прекрасный пример тщательно выверенной структуры с наиболее эргономичным и эффективным подходом. То есть в первую очередь банк ценит педантичность заемщика в соблюдении условий договора. Ежемесячная выплата – это прекрасный пример такой синергии.

Что такое ежемесячная выплата?

Ежемесячная выплата более известна как процентная ставка, задача которой обеспечить банку стабильный и пропорциональный доход. По сути процентная ставка – это плата за использование денег банка заемщиком. Банки, со своей точки зрения, считают, что процентная ставка – это законное требование, погашение которого должно быть соразмерным предоставленной ссуде. С точки зрения заемщика процентная ставка – это невероятно раздутая комиссия банка. Если рассмотреть отечественные банки поближе, до действительно становиться ясно, что процентная ставка в национальной экономике непомерно велика.

Каковы причины такого положения вещей? Во-первых, необходимо понимать, что процентная ставка – это сложная структура, которая включает в себя множество разнообразных факторов, рисков и переменных. В первую очередь банк рассчитывает получить соразмерную плату за то, что принимает риск потерять свой капитал без возврата вообще. Во-вторых, речь идет об экономическом цикле, отсутствие предсказуемости и стабильности которого ставит любое предприятие в неблагоприятное положение. Планировать деятельность в условиях серьезных экономических колебаний невероятно трудно, и более того, даже при наиболее эффективном менеджменте просчитать абсолютно все возможности очень трудно.

В-третьих, банки, формируя процентную ставку, учитывают также особенности ссуды. К примеру, если кредит нецелевой, то заемщик обязан оплатить такую относительную свободу. Или же, если речь идет о краткосрочном займе на карточку клиенту, то оплачивается уже срочность. То есть ежемесячная выплата – это обязательная к оплате категория, которая неотрывно следует за ссудой. Если заемщик хочет получить доступ к капиталу финансовой структуры, то ему придется считаться с таким обязательством. Оплачивать ежемесячное отчисление необходимо, в противном случае заемщик становится целью целого спектра различных штрафных санкций.

Какие бывают виды такого обязательства?

Процентная ставка – это понятие неоднородное. Банки очень часто используют разные виды ставок для того, чтобы более эффективно оперировать ссудами. В этом вопросе банки редко придерживаются полной специализации. Каждая из финансовых структур придерживается разнообразных взглядов на формирование процентной ставки. В зависимости от необходимости ежемесячный платеж может быть аннуитетным и дифференцированным. Аннуитетный ежемесячный платеж наиболее распространен в банковской сфере. его вполне можно назвать данью консерватизму. Главный недостаток аннуитетных платежей – это невозможность уменьшить сумму процентных отчислений. Такой минус аннуитетных платежей не позволяет предоставлять кредит на долгосрочной перспективе.

Аннуитетный платеж рассчитан на одномоментный займ, поэтому чаще всего потенциальный заемщик обходит его своим вниманием. Дифференцированные платежи гораздо более привлекательны для должника, так как позволяют тому уже на моменте второго или третьего погашения процентов уменьшить общую сумму затрат. Это позволяет заемщику более эффективно формировать свой бюджет, рассчитывать на дальнейшее погашение кредита. При этом, сказать абсолютно точно, что дифференцированные платежи менее выгодны для банка нельзя, так как точно сформировать количество потенциальных должников, которые пришли в банк в поисках кредитам именно с прогрессивной ставкой очень трудно.

Помимо базы начисления, отличие аннуитетных платежей от дифференцированных заключается в сроке погашения ссуды. Это не значит, что кредит с аннуитетным платежом оформляется на более короткий срок, вовсе нет. К примеру, платежи по ипотеке более выгодны в виде дифференцированных обязательств, так как позволяют заемщику на протяжении всего срока погашения обязательства не переплачивать. Определится с типом ставки поможет кредитный калькулятор.

Предварительный расчет ежемесячного платежа по ипотеке вполне может уберечь заемщика от проблем с нехваткой капитала в дальнейшем. Впрочем, это можно сказать в любом случае, имеет ли дело заемщик с ипотекой или другим кредитом. Результаты расчета ежемесячного платежа станут прекрасным подспорьем в принятии решения о целесообразности ссуды. По своей сути дифференцированные отчисления — это та же рассрочка платежа, которая позволяет заемщику дробить первоначальную сумму ссуды.

В чем заключаются особенности дифференцированного платежа?

Дифференцированные платежи отличаются от аннуитетных базисом начисления процентов. Аннуитетный платеж начисляется на первоначальную сумму ссуды. То есть со временем, в процесс погашения ссуды аннуитетный платеж не уменьшается, сумма платежа остается прежней. Дифференцированный платеж по кредиту со временем уменьшается, так как начисляется на сумму кредита за вычетом уже выплаченной части. То есть дифференцированный платеж заемщику более выгоден, так как позволяет со временем уменьшать сумму ежемесячных платежей. Расчет дифференцированного платежа базируется именно на принципе прогрессивного уменьшения. При этом такое преимущество дифференцированных платежей сохраняется вне зависимости от вида кредита.

К примеру, ипотечный кредит вполне может быть выплачен дифференцированными платежами. Размер платежа можно рассчитать самостоятельно воспользовавшись обычным аналоговым калькулятором. С другой стороны, можно воспользоваться кредитным калькулятором, который позволяет рассчитать любую сумму платежа и срок погашения ссуды. Калькулятор такого рода доступен любому заинтересованному в этом сервисе лицу. Ипотечный кредит – это лишь одна из возможностей такого сервиса, овердрафт, автокредит и прочие виды ссуды находится в абсолютно свободном доступе. Помимо ориентировочной суммы платежа, такой калькулятор позволяет проанализировать график отчислений. Такой график необходим для корректного соотношения источника дохода и ежемесячных затрат.

Если же рассматривать ссуду в целом, то отличие дифференцированных платеже от аннуитетных заключается в весомой ориентации на долгосрочную перспективу. От года к году процентная ставка изменяется и становится более приемлемой для заемщика, конечно, это существенно увеличивает срок погашения ссуды, однако, если речь идет о значительной сумме, то уменьшение затрат более приоритетно. Обращаясь к кредиту заемщик в первую очередь рассчитывает получить денежные средства по наиболее мягким условиям. Если же к кредиту заемщик пришел по острой необходимости, то, пожалуй, процентная ставка неважна.

Стоит ли отдать предпочтение именно этому виду процентной ставки?

Главный вопрос, который беспокоит большинство экономических агентов, это в чем заключается выгода субъекта. В отличие от социальной сферы, экономическая целевая ориентация человека значит, что-то стремится к выгоде как для себя, так и для ближайшего окружения. Кредит в первую очередь интересен для человека как источник выгоды, а не средство достижения благосостояния банка. Погашение кредита дифференцированными платежами позволяет человеку более эффективно направить свои деньги на выполнение обязательств. Возможности дифференцированных платежей более масштабны, чем узконаправленный и специализированный аннуитетный платеж. Если же заемщик все еще не решился на оформление ссуды, то стоит провести расчет ежемесячного платежа по конкретному кредиту, проанализировать его и сопоставить со своими доходами.

Аннуитетные и дифференцированные платежи характеризуются простым процессом расчетов, что позволяет совершить их практически каждому. Если же затронуть конкретику, то кредит с дифференцированными платежами более выгоден человеку в долгосрочной перспективе, однако, далеко не всегда банк предоставляет ссуду с таким ежемесячным платежом. Перед тем, как ответить на вопрос о том, что такое дифференцированный платеж по кредиту необходимо тщательно проанализировать свои финансовые возможности. Аннуитетный или дифференцированный платеж – этот выбор далеко не всегда делает заемщик, зачастую тот даже не знает к какому виду относиться процентная ставка в его случае.

Если же заемщик все же получил возможность оперировать именно с прогрессивной ставкой, то в первую очередь необходимо провести предварительный расчет дифференцированных платежей по кредиту. Поможет потенциальному заемщику в этом калькулятор дифференцированных платежей. Все что требуется от человека – это заполнить несколько форм, в которых идет речь о сущности займа. Вне зависимости используются ли в ссуде аннуитетные платежи, дифференцированные платежи или разнообразные комиссии, калькулятор одинаково эффективен в любом случае. Кредит по ипотеке или другой целевой трате всегда нуждается в тщательном анализе. Расчет ежемесячной выплаты – это прекрасная база для такого анализа.

economyz.ru

Дифференцируемый платеж по кредиту

При оформлении кредита в некоторых случаях встаёт вопрос о форме выплат по кредиту. Среди возможных вариантов дифференцированный и аннуитетный платежи. Многие утверждают, что выплаты по дифференцированной схеме более выгодны для плательщика. Так ли это, попробуем разобраться в нашей статье.

Что означает дифференцированный платёж и когда он используется

В большинстве случаев клиенту предлагают выбор системы погашения кредита, и одним из вариантов будет дифференцированная система платежей. Что же такое дифференцированный платёж?

Дело в том, что вся сумма кредита будет состоять из основной суммы (тела кредита), которую клиент занял у банка и суммы процентов, которую он согласился платить за пользование средствами банка.

Внимание! Могут существовать ещё и другие платежи, например, страховка на случай утери работы. Которые в сумму основного долга входить не будут, но обязательны к оплате.

Так вот, при выборе схемы дифференцированного платежа необходимо ежемесячно платить одинаковую сумму от основного кредита и проценты, которые насчитываются на остаток долга.

Эта система оплаты долга предполагает постепенное уменьшение выплат. Так, самые большие суммы придутся на первое время, так как размер тела кредита будет большой, а значит и проценты, насчитанные на него тоже немалыми. Нередко сумма процентов в это время значительно превышает сумму погашаемого кредита.

В дальнейшем по мере погашения долга соотношение процентов и основного долга будет изменяться и в конце выплат составляющая процентов будет незначительной.

Хотя считается, что такая система выплат более выгодна для заёмщика, следует помнить, что значительные выплаты могут оказаться слишком высокими.

Важно! При расчёте суммы ежемесячных платежей будет обязательно учтён суммарный доход заёмщика, так как законодательно предусмотрено, что платёж не может превышать 50% ежемесячного дохода.

Это требование делает возможность получения выплат по дифференцированной системе сложными, так как требуют значительных официальных доходов.

Формула дифференцированного платежа

При расчёте суммы по дифференцированному платежу важны три составляющих: общая сумма долга, выплатной период и процентная ставка. Ежемесячная выплата будет состоять из двух частей: части основного долга и процентов.

Расчёт основного долга ОД к ежемесячному возврату исчисляется по простой формуле разделения взятого кредита ВК на количество периодов выплаты ПВ

ОД =ВК/ПВ

При этом одни банки периоды выплаты исчисляются в месяцах и делят на 12, а другие в днях (на 365).

Расчёт процентов (РП) проводится так: остаток суммы кредита ОК в текущем месяце умножается на процентную ставку ПС и на соотношение дней месяца Д до годовых, например 30/365. Отсюда формула выглядит так:

РП = ОК х ПС х (Д / 365)

Общая сумма (ОС) будет состоять из двух составляющих: основной долг плюс проценты

ОС = ОД + РП

Расчёт дифференцированного платежа с примером

Дифференцированный платёж всегда будет выгодным при долгосрочных выплатах на 5 и более лет, при этом с увеличением периода выплат будет увеличиваться начальная сумма платежей.

Расчёт дифференцированного платежа на калькуляторе приведён здесь:

Расчёт наглядно показывает, что в первые месяцы выплаты проценты составили 200% от суммы основного долга, но по мере его выплаты и сумма процентов уменьшается.

Здесь же хорошо видно, что долгосрочный кредит предполагает в данном случае выплату процентов в сумме, соотносимой с суммой взятых кредитных средств. Процентов за 180 месяцев выплачено 900 703 р. а кредита взято 1 000 000 р.

Чем дифференцированный платёж отличается от аннуитетного?

При расчёте кредитной ставки банками рассматривается 2 варианта выплат: аннуитетные дифференцирование. Основное их отличие в сумме ежемесячных выплат.

При аннуитетной выплате просчитывается вся сумма долга и проценты на неё, а после результат делится на период выплаты. Такая схема позволяет платить одинаковую сумму по кредиту как вначале выплат, так и в конце, что делает выплаты меньшими в первое время по сравнению с дифференцированным платежом. Здесь первое время будут выплачиваться в основном проценты по кредиту, и малая часть основного долга, постепенно сумма основного долга будет увеличиваться, а проценты уменьшаться.

Многие финансисты утверждают, что этот вид выплат более дорогостоящий для должника. На практике, это оправдывает себя в случаях долгосрочных кредитов (более 60 месяцев).

Важно! При аннуитетных выплатах ежемесячный взнос будет изначально меньшим, что позволит при одинаковых условиях заёмщика (заработная плата, залог) получить большую сумму кредита.

Влияет ли кредитная история на получение кредита? Мы расскажем, как узнать свою кредитную историю.

Как торговать и заработать на бинарных опционах, читайте в нашем обзоре.

Как торговать акциями на бирже: http://money-budget.ru/multiply/binary/kak-torgovat-aktsiyami-na-birzhe.html

Как рассчитать досрочное погашение кредита при дифференцированных платежах?

Кредит, даёт возможность получить желаемое, не откладывая очень долго. Так при покупке товара или недвижимости в кредит появляется возможность пользоваться им уже на протяжении выплаты долга. Платой за эту возможность станут проценты по кредиту.

Поэтому прежде чем брать кредит в банке обязательно нужно учесть несколько факторов:

- наличие дохода, позволяющего платить ежемесячные взносы по кредиту;

- это возможность должна быть рассчитана при учёте всех семейных и других домашних обстоятельств;

- получение кредита может потребовать дополнительных расходов, среди которых окажутся рассмотрение заявки кредитной комиссией, справки и экспертизы;

- наличие поручителей или залога;

- кредитные обязательства повлекут за собой и ряд других трат, например, страховка, которая в общую сумму выплат по кредиту не входит.

Просчитать сумму ежемесячных выплат можно исходя из расчётов, которые приведены выше. Следует также учесть, что в случае залоговых кредитов (машина, квартира) необходимо внести первичный взнос, который определяется банком (или не менее его).

Рассчитывая сумму ежемесячных выплат необходимо сумму первичного взноса отнять, но не забудьте о дополнительных платежах.

И ещё уточните у банка-кредитора, предоставляют ли они возможность дифференцированных платежей. Возможно, нужно поискать другой банки или другой способ выплат.

Советы

- Система оплаты кредитных платежей выбирается до подписания договора кредитования и прописывается в нём.

- Многие банки не предоставляют клиенту возможности выбора системы оплаты долга, и предлагают только аннуитетную форму платежей.

- Даже выбрав дифференцированный вид платежей, обратите внимание, предусмотрено ли договором кредитования возможность погашать долг раньше оговорённого срока, например, выплачивать суммы большие, чем оговорённые в договоре.

- Обязательно просчитайте ежемесячные взносы и свои семейные доходы.

Смотрите также видео о том, какой платеж по кредиту выбрать (дифференцированный или аннуитетный):

Воспользуйтесь нашим бесплатным сервисом подбора наиболее выгодных кредитных предложений:

Полезные статьи:

money-budget.ru