Расчет кредита в excel: скачайте готовые формулы и калькуляторы. Формула для расчета аннуитетного платежа в excel

Расчет кредита в Excel

Кто как, а я считаю кредиты злом. Особенно потребительские. Кредиты для бизнеса - другое дело, а для обычных людей мышеловка"деньги за 15 минут, нужен только паспорт" срабатывает безотказно, предлагая удовольствие здесь и сейчас, а расплату за него когда-нибудь потом. И главная проблема, по-моему, даже не в грабительских процентах или в том, что это "потом" все равно когда-нибудь наступит. Кредит убивает мотивацию к росту. Зачем напрягаться, учиться, развиваться, искать дополнительные источники дохода, если можно тупо зайти в ближайший банк и там тебе за полчаса оформят кредит на кабальных условиях, попутно грамотно разведя на страхование и прочие допы?

Так что очень надеюсь, что изложенный ниже материал вам не пригодится.

Но если уж случится так, что вам или вашим близким придется влезть в это дело, то неплохо бы перед походом в банк хотя бы ориентировочно прикинуть суммы выплат по кредиту, переплату, сроки и т.д. "Помассажировать числа" заранее, как я это называю :) Microsoft Excel может сильно помочь в этом вопросе.

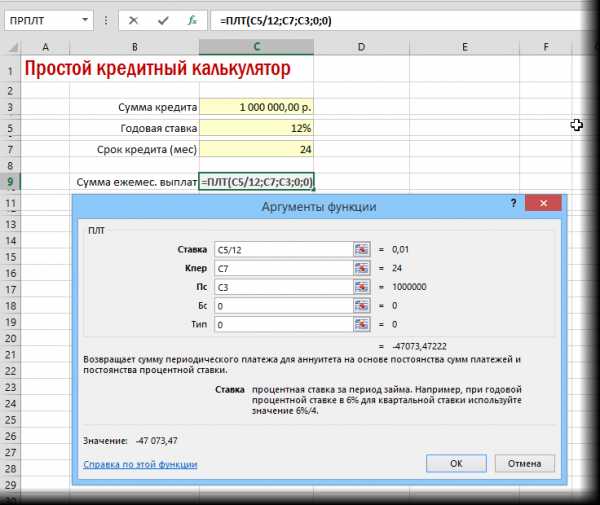

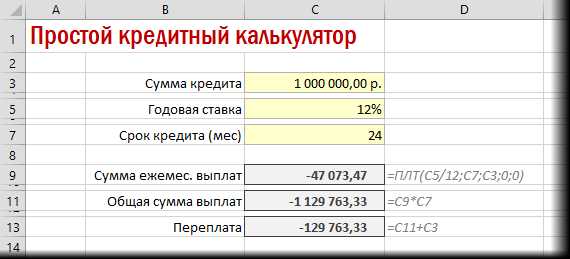

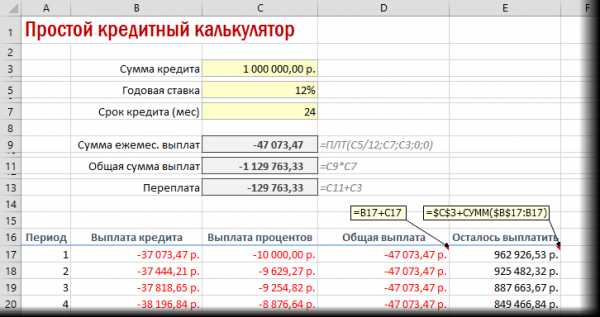

Вариант 1. Простой кредитный калькулятор в Excel

Для быстрой прикидки кредитный калькулятор в Excel можно сделать за пару минут с помощью всего одной функции и пары простых формул. Для расчета ежемесячной выплаты по аннуитетному кредиту (т.е. кредиту, где выплаты производятся равными суммами - таких сейчас большинство) в Excel есть специальная функция ПЛТ (PMT) из категории Финансовые (Financial). Выделяем ячейку, где хотим получить результат, жмем на кнопку fx в строке формул, находим функцию ПЛТ в списке и жмем ОК. В следующем окне нужно будет ввести аргументы для расчета:

- Ставка - процентная ставка по кредиту в пересчете на период выплаты, т.е. на месяцы. Если годовая ставка 12%, то на один месяц должно приходиться по 1% соответственно.

- Кпер - количество периодов, т.е. срок кредита в месяцах.

- Пс - начальный баланс, т.е. сумма кредита.

- Бс - конечный баланс, т.е. баланс с которым мы должны по идее прийти к концу срока. Очевидно =0, т.е. никто никому ничего не должен.

- Тип - способ учета ежемесячных выплат. Если равен 1, то выплаты учитываются на начало месяца, если равен 0, то на конец. У нас в России абсолютное большинство банков работает по второму варианту, поэтому вводим 0.

Также полезно будет прикинуть общий объем выплат и переплату, т.е. ту сумму, которую мы отдаем банку за временно использование его денег. Это можно сделать с помощью простых формул:

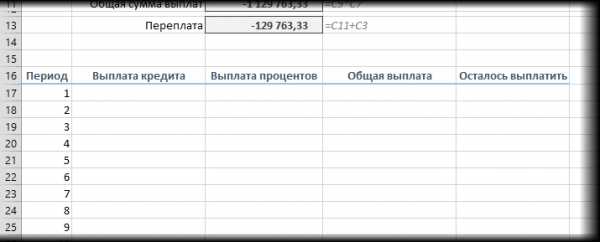

Вариант 2. Добавляем детализацию

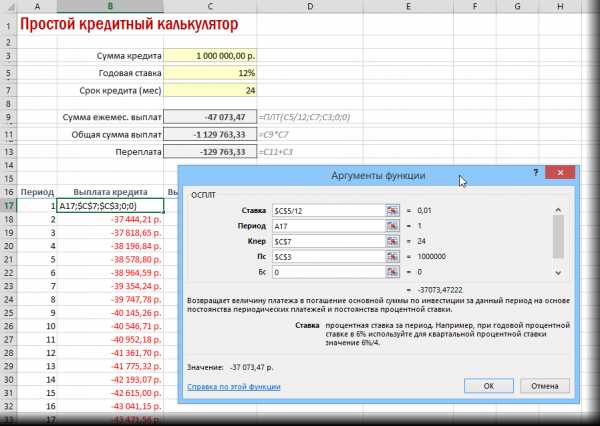

Если хочется более детализированного расчета, то можно воспользоваться еще двумя полезными финансовыми функциями Excel - ОСПЛТ (PPMT) и ПРПЛТ (IPMT). Первая из них вычисляет ту часть очередного платежа, которая приходится на выплату самого кредита (тела кредита), а вторая может посчитать ту часть, которая придется на проценты банку. Добавим к нашему предыдущему примеру небольшую шапку таблицы с подробным расчетом и номера периодов (месяцев):

Функция ОСПЛТ (PPMT) в ячейке B17 вводится по аналогии с ПЛТ в предыдущем примере:

Добавился только параметр Период с номером текущего месяца (выплаты) и закрепление знаком $ некоторых ссылок, т.к. впоследствии мы эту формулу будем копировать вниз. Функция ПРПЛТ (IPMT) для вычисления процентной части вводится аналогично. Осталось скопировать введенные формулы вниз до последнего периода кредита и добавить столбцы с простыми формулами для вычисления общей суммы ежемесячных выплат (она постоянна и равна вычисленной выше в ячейке C7) и, ради интереса, оставшейся сумме долга:

Чтобы сделать наш калькулятор более универсальным и способным автоматически подстраиваться под любой срок кредита, имеет смысл немного подправить формулы. В ячейке А18 лучше использовать формулу вида:

=ЕСЛИ(A17>=$C$7;"";A17+1)

Эта формула проверяет с помощью функции ЕСЛИ (IF) достигли мы последнего периода или нет, и выводит пустую текстовую строку ("") в том случае, если достигли, либо номер следующего периода. При копировании такой формулы вниз на большое количество строк мы получим номера периодов как раз до нужного предела (срока кредита). В остальных ячейках этой строки можно использовать похожую конструкцию с проверкой на присутствие номера периода:

=ЕСЛИ(A18<>""; текущая формула; "")

Т.е. если номер периода не пустой, то мы вычисляем сумму выплат с помощью наших формул с ПРПЛТ и ОСПЛТ. Если же номера нет, то выводим пустую текстовую строку:

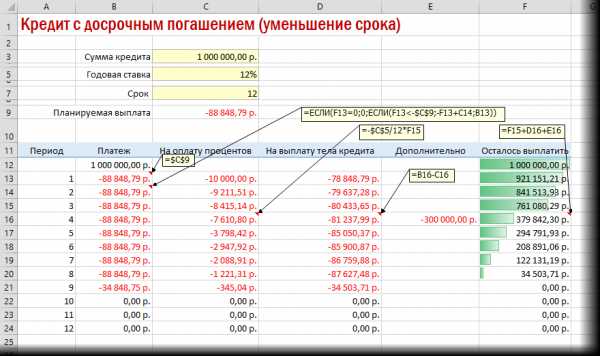

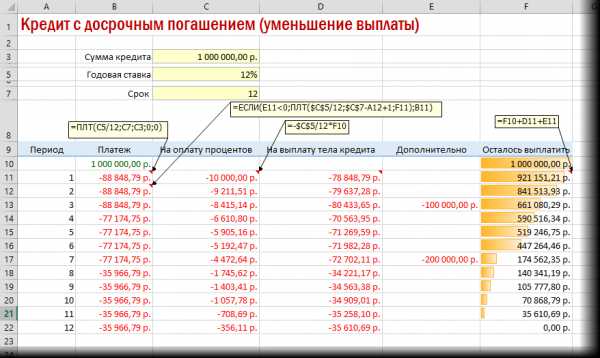

Вариант 3. Досрочное погашение с уменьшением срока или выплаты

Реализованный в предыдущем варианте калькулятор неплох, но не учитывает один важный момент: в реальной жизни вы, скорее всего, будете вносить дополнительные платежи для досрочного погашения при удобной возможности. Для реализации этого можно добавить в нашу модель столбец с дополнительными выплатами, которые будут уменьшать остаток. Однако, большинство банков в подобных случаях предлагают на выбор: сокращать либо сумму ежемесячной выплаты, либо срок. Каждый такой сценарий для наглядности лучше посчитать отдельно.

В случае уменьшения срока придется дополнительно с помощью функции ЕСЛИ (IF) проверять - не достигли мы нулевого баланса раньше срока:

А в случае уменьшения выплаты - заново пересчитывать ежемесячный взнос начиная со следующего после досрочной выплаты периода:

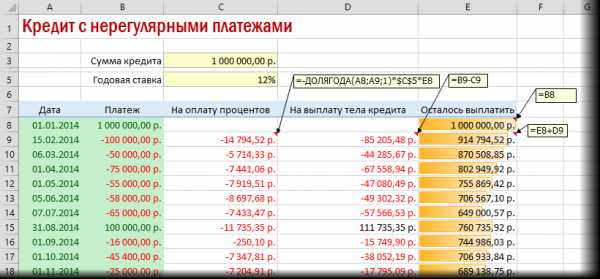

Вариант 4. Кредитный калькулятор с нерегулярными выплатами

Существуют варианты кредитов, где клиент может платить нерегулярно, в любые произвольные даты внося любые имеющиеся суммы. Процентная ставка по таким кредитам обычно выше, но свободы выходит больше. Можно даже взять в банке еще денег в дополнение к имеющемуся кредиту. Для расчета по такой модели придется рассчитывать проценты и остаток с точностью не до месяца, а до дня:

Предполагается что:

- в зеленые ячейки пользователь вводит произвольные даты платежей и их суммы

- отрицательные суммы - наши выплаты банку, положительные - берем дополнительный кредит к уже имеющемуся

- подсчитать точное количество дней между двумя датами (и процентов, которые на них приходятся) лучше с помощью функции ДОЛЯГОДА (YEARFRAC)

www.planetaexcel.ru

Расчет кредита в excel: скачайте готовые формулы и калькуляторы

Финансирование бизнеса » Анализ кредитных предложений банков »

Если вы хотите расчитать платежи по кредиту (аннуитетные или дифференцированные), переплату и график платежей по месяцам в excel, то скачайте следующие xls-файлы:

Альтернатива использованию MS Excel - кредитный калькулятор on-line (функционал практически такой же, ничего качать на компьютер не нужно: все операции выполняются на нашем сайте).

Расскажем о файлах подробнее: дадим мини-инструкции.

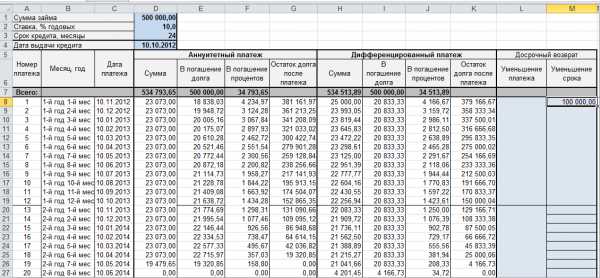

Кредитный калькулятор в Excel

Умеет:

- Считать оба вида платежей.

- Показывать полный график платежей.

- Разбивать сумму выплаты на "погашение долга" и "погашение процентов".

- Учитывать досрочные возвраты (отдельно для уменьшения срока и уменьшения размера выплат).

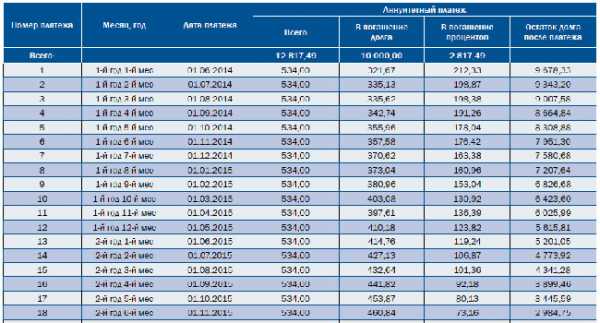

Пользоваться файлом довольно удобно: вбиваете значения в верхние четыре поля (сумма, процентная ставка, срок в месяцах, дата получения - последнее нужно для определения точного графика) и умное детище Билла Гейтса тут же заполняет все графы таблицы актуальной информацией.

Простая функция для платежей

Вы и сами может сконстурировать подобный расчет - подробно это описано в статье про расчет по формуле аннуитета. Ничего сложного нет, но для удобства мы подготовили специальный файл.

Содержит всего одну функциональную ячейку:

Поменяйте значения на свои (вместо 14 - свою ставку, вместо 12 во втором случае - свой срок кредита в месяцах, вместо 100000 - свою сумму займа).

После смены данных достаточно нажать на "Энтер", чтобы получить результат:

Напоминаем, ссылки на оба xls-файла представлены в начале страницы.

Желаем успешного использования!

biznes-kredit.info

Ипотечный кредитный калькулятор в Excel.

Когда вы взяли кредит, вы так или иначе думаете о досрочном погашении.Есть люди которые платят кредит и все. А есть те, которые каждый раз смотрят, сколько осталось платить, какая сумма основного долга. Я отношу себя ко второму типу людей, я смотрю сколько сейчас сумма основного долга, пытаюсь рассчитать, сколько будет платеж, если я сделаю досрочное погашение.На данный момент у меня есть два калькулятора кредита для своих расчетов. Оба калькулятора сделаны в Excel. Калькуляторы позволяют достаточно быстро и просто рассчитать ипотеку.Читайте также: Как рассчитать кредит в Excel самому?

Скачать кредитный калькулятор в Excel

Первый кредитный калькулятор в Excel можно скачать по ссылке.Но Excel есть не на всех компьютерах. Пользователи MAC и Linux не пользуются Excel обычно, т.к. это продукт Microsoft.Можно воспользоваться кредитным калькулятором Сбербанка онлайн.На основе этого калькулятора был разработан ипотечный калькулятор для Android и iPhone. Разработанный ипотечный калькулятор является универсальным, так как подходит включает в себя расчет кредита с учетом комиссий, страховки и графики сравнения кредитов до и после досрочных погашений.Данный калькулятор идеально подходит для расчета ипотечного кредита и эмуляции наличия досрочных погашений.Построенный при расчете график совпадает с моим графиком платежей.

Достоинства данного калькулятора:

- Кредитный калькулятор в Excel практически точно считает аннуитетный график платежей и дифференцированный график платежей

- Изменения в графике платежей — учет досрочных погашений в уменьшение суммы основного долга

- Построение и расчет графика платежей в виде таблицы в Excel. Таблица графика платежей может также редактироваться

- При расчете учитывается високосный и невисокосный год. За счет этого сумма начисленных процентов практически совпадает с значениями, рассчитываемыми ВТБ24 и Сбербанком

- Точность расчетов — рассчеты совпадают с расчетами кредитного калькулятора ВТБ24 и Сбербанка

- Калькулятор можно редактировать под себя, задавая разные варианты расчета.

Недостатки калькулятора

- Нет учета возможное изменение процентной ставки во время выплат кредита

- Если сделать расчет, делая досрочные платежи в изменение срока и суммы, то расчет будет неверным

- Если сумма процентов, начисленных за период больше суммы аннуитетного платежа, то расчет будет не верным

- Не рассчитывается вариант — первый платеж только проценты. В случае когда дата выдачи не совпадает с датой первого платежа, вам нужно будет заплатить проценты банку за период между датой выдачи и датой первого платежа.

- Расчет производится для процентой ставки с 2мя знаками после запятой.

Всех выше названных недостатков лишен кредитный калькулятор для iPad/iPhone. В целом недостатки не сильно критичны и они присущи любому кредитному калькулятору онлайн.Другой кредитный калькулятор в Excel можно скачать по данной ссылке. Данный кредитный калькулятор не позволяет рассчитать досрочное погашение. Однако его плюс в том, что он рассчитывает кредит с несколькими процентными периодами. Если сумма процентов по кредиту за данный месяц больше суммы аннуитетного платежа, то график для первого кредитного калькулятора в excel строится некорректно. В графике получаются отрицательные суммы.

Попробуйте посчитать к примеру кредит 1 млн. руб под 90 процентов на срок 30 лет.У второго калькулятора нет данного недостатка. Однако он делит кредит на 2 периода, т.е. возможно что после деления в графике снова будут отрицательные значения. Тогда график платежей нужно делить на 3 и более периода.Естественно сам файл также можно отредактировать под свои нужды.

Полезное по теме

Копирование материалов с сайта без согласия автора запрещено. Более подробно на http://mobile-testing.ru/rulesmobile-testing.ru

Аннуитетные платежи - расчёт, формула

Аннуитетный платеж — вариант ежемесячного платежа по кредиту, когда размер ежемесячного платежа остаётся постоянным на всём периоде кредитования.

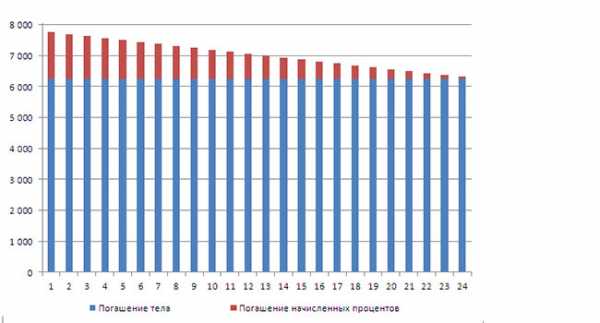

Ежемесячный платёж, при аннуитетной схеме погашения кредита состоит из двух частей. Первая часть платежа идёт на погашение процентов за пользование кредитом. Вторая часть идёт на погашение долга. Аннуитетная схема погашения отличается от дифференцированной тем, что в начале кредитного периода проценты составляют большую часть платежа. Тем самым сумма основного долга уменьшается медленно, соответственно переплата процентов при такой схеме погашения кредита получается больше.

При аннуитетной схеме выплат по кредиту, ежемесячный платёж рассчитывается как сумма процентов, начисленных на текущий период и суммы идущей на погашения суммы кредита.

Для расчёта размера ежемесячного платежа можно воспользоваться кредитным калькулятором. С помощью калькулятора кредитов можно определить размер начисленных процентов, а так же сумму, идущую на погашение долга. Кроме того, можно взять в руки обычный калькулятор и рассчитать график платежей вручную.

Расчёт аннуитетного платежа

Рассчитать месячный аннуитетный платеж можно по следующей формуле:

| , где x – месячный платёж, S – первоначальная сумма кредита, P – (1/12) процентной ставки, N – количество месяцев. |

Формула, для определение того, какая часть платежа пошла на погашение кредита, а какая на оплату процентов является достаточно сложной и без специальных математических знаний простому обывателю будет сложно ей воспользоваться. Поэтому мы рассчитаем данные величины простым способом, дающим такой же результат.

Для расчета процентной составляющей аннуитетного платежа, нужно остаток кредита на указанный период умножить на годовую процентную ставку и всё это поделить на 12 (количество месяцев в году).

| , где – начисленные проценты, — остаток задолженности на период, P – годовая процентная ставка по кредиту. |

Что бы определить часть, идущую на погашение долга, необходимо из месячного платежа вычесть начисленные проценты.

| s = x — , гдеs – часть выплаты, идущая на погашение долга, x – месячный платёж, — начисленные проценты, на момент n-ой выплаты. |

Поскольку часть, идущая на погашение основного долга зависит от предыдущих платежей, поэтому рассчёт графика, по данной методике вычислять последовательно, начиная с первого платежа.

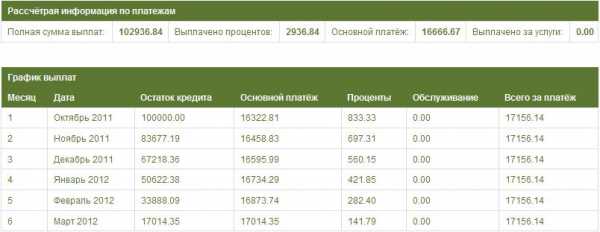

Пример расчёта графика выплат по аннуитетному кредиту

Для примера рассчитаем график платежей по кредиту в размере 100000 р. и годовой процентной ставкой 10%. Сроком погашения кредита возьмём 6 месяцев.

Для начала рассчитаем ежемесячный платёж.

Затем рассчитаем по месяцам процентную и кредитную часть аннуитетного платежа.

| 1 месяц Проценты: 100000 * 0,1 / 12 = 833,33Основной долг: 17156,14 – 833, 33 = 16322,812 месяцОстаток кредита: 100000 – 16322,81 = 83677,19Проценты: 83677,19 * 0,1/12 = 697,31Основной долг: 17156,14 – 697,31 = 16458,833 месяцОстаток кредита: 83677,19 — 16458,83 = 67218,36Проценты: 67218,36 *0,1/12 = 560,15Основной долг: 17156,14 – 560,15 = 16595,994 месяцОстаток кредита: 67218,36 — 16595,99 = 50622,38Проценты: 50622.38 * 0,1/12 = 421.85Основной долг: 17156,14 – 421,85 = 16734,295 месяцОстаток кредита: 50622,38 — 16734,29 = 33888,09Проценты: 33888,09 * 0,1/12 = 282,40Основной долг: 17156,14 – 282,40 = 16873,746 месяцОстаток кредита: 33888.09 — 16873.74 = 17014,35Проценты: 17014,35 * 0,1/12 = 141,79Основной долг: 17156,14 – 141,79 = 17014,35 |

Если интересно узнать размер переплаты по аннуитетному кредиту, необходимо ежемесячный платёж, умножить на количество периодов и из получившегося числа вычесть первоначальный размер кредита. В нашем случае переплата будет следующей:

| 17156,14 * 6 – 100000 = 2936,84 |

Результат подсчётов по нашему примеру на сайте www.platesh.ru будет выглядеть так:

Форма ввода данных для расчёта аннуитетного платежа Пример графика аннуитетных платежей

Пример графика аннуитетных платежей

Что подтверждает правильность наших расчётов.

www.platesh.ru

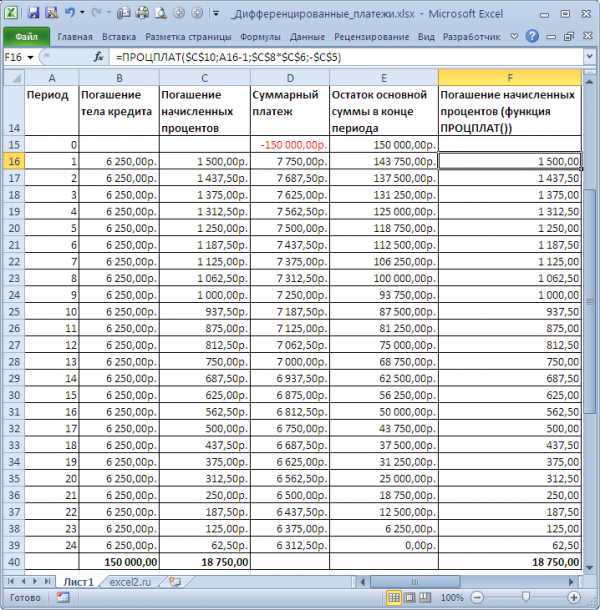

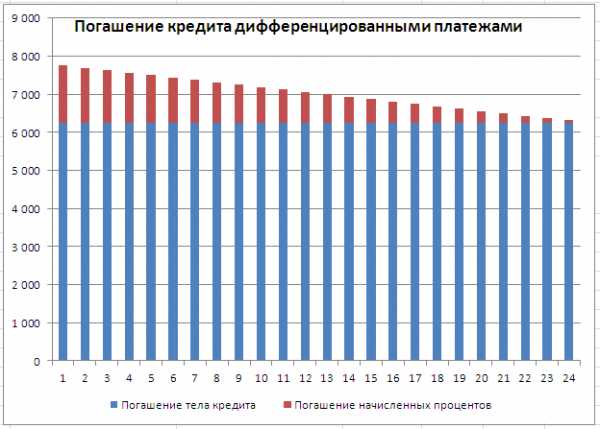

Дифференцированные платежи по кредиту в MS EXCEL. Примеры и методы

Составим в MS EXCEL график погашения кредита дифференцированными платежами.

При расчете графика погашения кредита дифференцированными платежами сумма основного долга делится на равные части пропорционально сроку кредитования. Регулярно, в течение всего срока погашения кредита, заемщик выплачивает банку эти части основного долга плюс начисленные на его остаток проценты. Если кредитным договором период погашения установлен равным месяцу, то из месяца в месяц сумма основного долга пропорционально уменьшается. Поэтому при дифференцированных платежах основные расходы заемщик несет в начале кредитования, размеры ежемесячных платежей в этот период самые большие. Но постепенно, с уменьшением остатка ссудной задолженности, уменьшается и сумма начисленных процентов по кредиту. Выплаты по кредиту значительно сокращаются и становятся не такими обременительными для заемщика.

Примечание. При расчете кредита дифференцированными платежами сумма переплаты по процентам будет ниже, чем при аннуитетных платежах. Не удивительно, что сегодня практически все российские банки применяют в расчетах аннуитетную схему погашения кредита. Сравнение двух графиков погашения кредита приведено в статье Сравнение графиков погашения кредита дифференцированными аннуитетными платежами в MS EXCEL.

График погашения кредита дифференцированными платежами

Задача. Сумма кредита =150т.р. Срок кредита =2 года, Ставка по кредиту = 12%. Погашение кредита ежемесячное, в конце каждого периода (месяца).

Решение. Сначала вычислим часть (долю) основной суммы кредита, которую заемщик выплачивает за период: =150т.р./2/12, т.е. 6250р. (сумму кредита мы разделили на общее количество периодов выплат =2года*12 (мес. в году)).Каждый период заемщик выплачивает банку эту часть основного долга плюс начисленные на его остаток проценты. Расчет начисленных процентов на остаток долга приведен в таблице ниже – это и есть график платежей.

Для расчета начисленных процентов может быть использована функция ПРОЦПЛАТ(ставка;период;кпер;пс), где Ставка - процентная ставка за период; Период – номер периода, для которого требуется найти величину начисленных процентов; Кпер - общее число периодов начислений; ПС – приведенная стоимость на текущий момент (для кредита ПС - это сумма кредита, для вклада ПС – начальная сумма вклада).

Примечание. Не смотря на то, что названия аргументов совпадают с названиями аргументов функций аннуитета – ПРОЦПЛАТ() не входит в группу этих функций (не может быть использована для расчета параметров аннуитета).

Примечание. Английский вариант функции - ISPMT(rate, per, nper, pv)

Функция ПРОЦПЛАТ() предполагает начисление процентов в начале каждого периода (хотя в справке MS EXCEL это не сказано). Но, функцию можно использовать для расчета процентов, начисляемых и в конце периода для это нужно записать ее в виде ПРОЦПЛАТ(ставка;период-1;кпер;пс), т.е. «сдвинуть» вычисления на 1 период раньше (см. файл примера).Функция ПРОЦПЛАТ() начисленные проценты за пользование кредитом указывает с противоположным знаком, чтобы отличить денежные потоки (если выдача кредита – положительный денежный поток («в карман» заемщика), то регулярные выплаты – отрицательный поток «из кармана»).

Расчет суммарных процентов, уплаченных с даты выдачи кредита

Выведем формулу для нахождения суммы процентов, начисленных за определенное количество периодов с даты начала действия кредитного договора. Запишем суммы процентов начисленных в первых периодов (начисление и выплата в конце периода):ПС*ставка(ПС-ПС/кпер)*ставка(ПС-2*ПС/кпер)*ставка(ПС-3*ПС/кпер)*ставка…Просуммируем полученные выражения и, используя формулу суммы арифметической прогрессии, получим результат.=ПС*Ставка* период*(1 - (период-1)/2/кпер)Где, Ставка – это процентная ставка за период (=годовая ставка / число выплат в году), период – период, до которого требуется найти сумму процентов.Например, сумма процентов, выплаченных за первые полгода пользования кредитом (см. условия задачи выше) = 150000*(12%/12)*6*(1-(6-1)/2/(2*12))=8062,50р.За весь срок будет выплачено =ПС*Ставка*(кпер+1)/2=18750р.Через функцию ПРОЦПЛАТ() формула будет сложнее: =СУММПРОИЗВ(ПРОЦПЛАТ(ставка;СТРОКА(ДВССЫЛ("1:"&кпер))-1;кпер;-ПС))

excel2.ru

Формула расчета ипотеки: ипотечный калькулятор в excel

Уменьшить беспокойство, облегчить жизнь молодой семье при выплате ипотечного кредита поможет приведенная ниже формула расчета ипотеки. Последняя необходима для планирования семейного бюджета, часть которого будет уходить еще продолжительное время для погашения займа. Не лишней окажется данная опция, чтобы предварительно высчитать сумму отдачи финансовым учреждениям, которые прячут повышенные проценты за витиеватыми обещаниями и красивыми словами о низкой тарифной ставке. Ведь никому не хочется подписываться на одни обязательства, а выплачивать деньги по совершенно другим, тем более, умышленно завышенным.

Параметры для расчета

При расчете будущих платежей необходимо учесть некоторые обязательные факторы, помогающие правильно вывести требуемые данные.

Стоимость квартиры

Ее значение играет огромную роль в получении ипотечного кредита. Высокая стоимость жилья обернется не только повышенными платежами, но и большой процентной ставкой.

Первоначальный взнос

Данная опция определит сумму и количество будущих выплат. Чем больше заявитель оплатит сразу, тем меньше ему придется в дальнейшем урезать семейный бюджет. Да и конечным результатом будет не такая уж большая сумма переплаты. Обычным условием банка представляется авансовый платеж размером 20%, однако он может быть и больше по желанию клиента.

Срок

Продолжительность погашения ссуды варьируется от одного года до 30 лет, минимальная — 1-3 года. С одной стороны, увеличенная длительность погашения гарантирует меньшие платежи, чем короткий срок займа, другой — повышается процент за ссуду денег. Основные заявители ипотеки делают акцент на 10-25 лет. Вот здесь и пригодится формула расчета платежа по ипотеке.

Платежеспособность

Положительный результат получения денег зависит от платежеспособности их потребителя. Большая сумма ежемесячного погашения является негативной стороной предоставления ипотеки, и уменьшают шансы получения последней. Взнос не должен превышать половину официального дохода заявителя. Зарплата для ипотеки может быть как официально подтверждена, так и нет в определенных случаях.

Процентная ставка

Пожалуй, эта самый весомый коэффициент при взятии кредита, он будет определять цену денежной ссуды банка. Финансовая организация может назначить одну из двух видов ставок:

- фиксированную;

- плавающую.

Преимущество первой выражено тем, что заявитель знает постоянную сумму погашения, вплоть до закрытия кредита. Подобный расклад позволит ему без труда рассчитать всю задолженность перед банком обычным ее делением на продолжительность займа.

Плавающая ставка процента состоит из постоянной и переменной величин. Ее размер периодически пересматривается через определенные промежутки процентного периода, согласованного дебитором и кредитным учреждением, что указывается при заключении договора. Постоянная величина всегда остается неизменной, на переменную влияет экономическая ситуация государства.

Обычно плавающая ставка несколько ниже фиксированной, но никто не может дать гарантию, что она останется таковой до полного погашения кредита. Ее возможное повышение является защитой банка от экономических катаклизмов, инфляции. Актуальные ставки по ипотеке вы можете посмотреть у нас на сайте.

Тип платежа

Погашение ипотеки может различаться, зависимо от индивидуальных финансовых возможностей дебитора. Процесс заключения договора обусловливает график выплат, которые имеют две разновидности:

- аннуитетную;

- дифференцированную.

Первая предусматривает ежемесячную фиксированную сумму, где основные средства идут на погашение ставки процента. Такой вид оплаты кредита происходит довольно продолжительное время.

Дифференцированная — разграниченная ставка, уменьшает ежемесячно именно тело кредита, однако отличается высокими нестабильными выплатами начального периода. Поэтому заемщику необходимо постоянно уточнять сумму взноса. Конец месяца знаменуется процентами на остаток тела долга. Исходя из этого, высокие первоначальные взносы со временем значительно уменьшаются, чего не происходит при аннуитете.

Формула расчета с дифференцированными платежами

Вычислить разграниченный ежемесячный взнос по ипотеке помогут пользователю следующие формулы:

- — данное выражение подскажет сумму оставшегося тела долга после каждой уплате;

- ОСХ*ПрС*x/z — функция рассчитает количество денег для уплаты в конкретном случае.

Данные формулы используют:

- ОСЗ — остаток ежемесячной кредитной линии;

- ПрС — общая ставка процента по ипотечному договору;

- y — количество календарных месяцев до полного погашения займа;

- x — количество дней текущего месяца внесения взноса;

- z — общее количество дней платежа в текущем году.

Положительными качествами вышеприведенных расчетов считается начисление процентов только за основной оставшийся долг. Подобное скажется на постоянно уменьшающейся сумме выплат.

Приведенная схема уплаты банковской ссуды выражается максимально лояльными условиями, но строгим постоянным контролем текущего состояния баланса.

Формула расчеты под аннуитет

Практически, все кредитные учреждения предлагают воспользоваться данной формулой, т. к. она наиболее благоприятствует обеим сторонам — дебитору и кредитору. Клиенту предоставляется четкий график погашения фиксированной суммой долга, переходящей в каждый месяц. Однако этот способ оплаты включает и проценты за ссуду денег, что предоставляет определенную выгоду банку. Здесь сумма переплаты увеличивается по сравнению с дифференцируемой схемой. Здесь же представлена формула для расчета ипотеки.

- где Х — сумма взноса, которую нужно вносить ежемесячно;

- S — общая сумма кредитной линии;

- P — 1% от годовой ставки процента;

- ^ — производное число к степени;

- M — общий ипотечный период в месяцах.

Облегчить расчет погашения долга позволяет наш ипотечный калькулятор. Он так же поможет рассчитать проценты. Если же полученные данные не будут соответствовать банковским, следует обратиться к служащему финансового учреждения и перепроверить существующий результат.

Калькулятор Excel

Настоящий ипотечный калькулятор представлен универсальным средством, который включает расчет ссуды, учитывая комиссии, страховки. Дополняют калькулятор графики сравнения займа до и после преждевременных платежей, подойдет для расчета погашения займа, воспроизведения запланированных досрочных платежей.

Основными достоинствами калькулятора считаются:

- точный расчет аннуитетного, дифференцированного графиков погашения;

- калькуляция преждевременных платежей с одновременным уменьшением суммы тела долга;

- создание, расчет графиков погашений в форме Excel таблицы;

- учет високосного календарного, невисокосного года, что практически сопоставимо со значениями предоставляемыми Сбербанком, ВТБ24.

К сведению клиентов — калькулятор редактируется, производит вычисления под индивидуального пользователя, настраивается под разные типы расчета.

Сделать вычисление в Экселе вы можете, если скачаете этот ипотечный калькулятор. Там же сможете посмотреть формулу.

Заключение

Рассчитать ипотечный кредит в состоянии каждый потенциальный заявитель. Для этого ему предлагается калькулятор в excel, который поможет справиться с ежемесячными погашениями. Универсальное средство учитывает не только тело кредита, но и ставку процента.

Используйте наш ипотечный калькулятор с досрочным гашением, чтобы сравнить ваши результаты, а также прочитайте информацию о том, стоит ли брать ипотеку в 2018 году.

Ждем ваших вопросов в комментариях.

Запись на бесплатную консультацию в специальной форме в углу.

Просьба оценить пост и нажать кнопки соцсетей.

ipotekaved.ru