Содержание

инструкция и документы для возврата НДФЛ

Налоговый вычет — это возможность вернуть часть уже уплаченного налога или освободить от налога свой текущий доход от инвестиционных сделок. С помощью ИИС можно получить один из этих вычетов на ваш выбор.

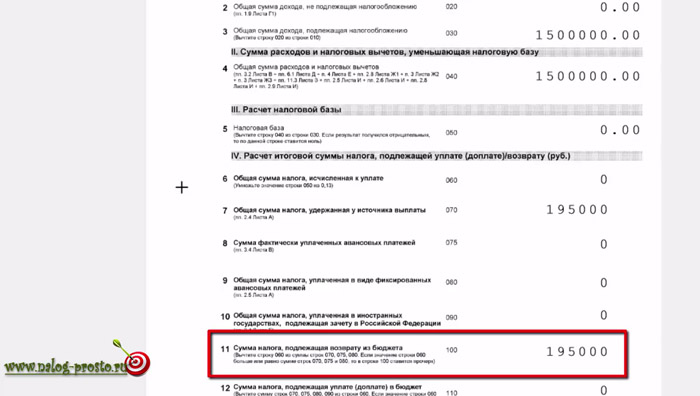

Возврат уже уплаченного налога (вычет типа А). Если в определенном году вы платили НДФЛ и пополняли ИИС, то часть денег можно вернуть. Сумма возврата рассчитывается так: 13% от пополнения ИИС, но не более 52 000 ₽ и не более суммы уплаченного НДФЛ.

Например, если внести на ИИС 50 000 ₽, то можно получить: 50 000 × 13% = 6500 ₽.

Максимальная сумма вычета — 52 000 ₽. Ее можно получить, если пополнить ИИС на 400 000 ₽.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Получать вычет типа А можно ежегодно, если в прошедшем году вы пополняли свой ИИС и платили НДФЛ. Получить вычет можно через личный кабинет на tinkoff. ru и через личный кабинет налогоплательщика на сайте ФНС. Подробнее про процесс получения вычета

ru и через личный кабинет налогоплательщика на сайте ФНС. Подробнее про процесс получения вычета

Если закрыть ИИС раньше 3 лет с момента его открытия, то полученные вычеты придется самостоятельно вернуть налоговой.

Освобождение дохода от налога (вычет типа Б). Если с момента открытия ИИС вы ни разу не получали вычета типа А, то ваш доход от операций с ценными бумагами на ИИС будет освобожден от налога. Какой тип вычета выгоднее

Получить этот вычет можно при закрытии ИИС, если продержите его открытым не менее 3 лет.

В дополнение к налоговому вычету деньги на ИИС можно инвестировать в валюту, золото, серебро и ценные бумаги: государственные облигации и облигации компаний, акции, фонды. Про то, как получать доход с этих активов, рассказали в бесплатном курсе «А как инвестировать». Из него вы узнаете, как избежать самых частых ошибок начинающих инвесторов, защитить деньги от инфляции и собрать свой первый диверсифицированный портфель. Посмотреть курс

Вычет на взнос на ИИС (тип А) — вид налогового вычета, при котором можно вернуть до 52 000 ₽ год. Это 13% от суммы, внесенной на ИИС в течение календарного года, при этом в расчет идет пополнение максимум на 400 000 ₽ в год. Вычет типа А можно получить уже по итогам первого года жизни вашего ИИС, но для этого нужно платить НДФЛ.

Это 13% от суммы, внесенной на ИИС в течение календарного года, при этом в расчет идет пополнение максимум на 400 000 ₽ в год. Вычет типа А можно получить уже по итогам первого года жизни вашего ИИС, но для этого нужно платить НДФЛ.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Вычет на доход по ИИС (тип Б) — это вид налогового вычета, при котором можно освободить весь доход, полученный по ИИС, от уплаты налога в 13%. Этот вычет можно получить только при закрытии счета и не раньше, чем через 3 года с момента его открытия. Подробнее о том, как выбрать тип вычета по ИИС

Тип налогового вычета не обязательно выбирать сразу — это можно сделать через три года после открытия ИИС или в момент, когда решите получить один из вычетов. Тогда вы сможете оценить доходность своих инвестиций и посчитать, какой тип вычета для вас выгоднее. Какой тип вычета по ИИС выгоднее

Одновременно можно использовать только один тип вычета — если вы оформили вычет типа А на взносы, уже не получится освободить доход по ИИС от налога с помощью вычета типа Б, и наоборот.

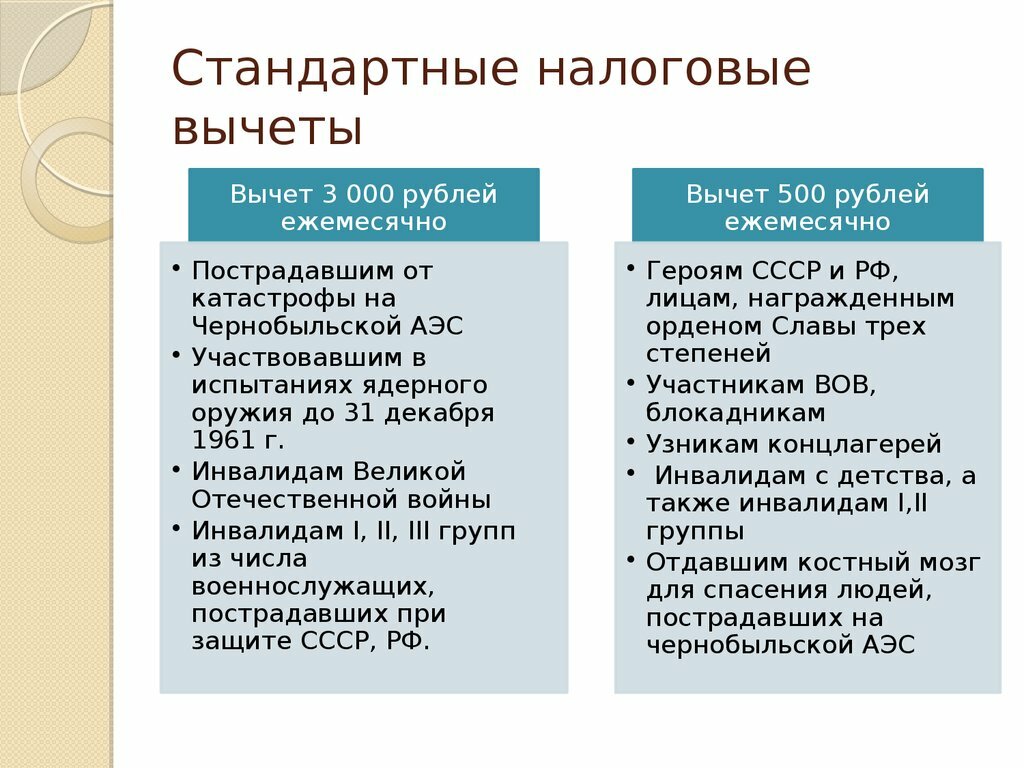

В российском законодательстве существует несколько типов налоговых вычетов:

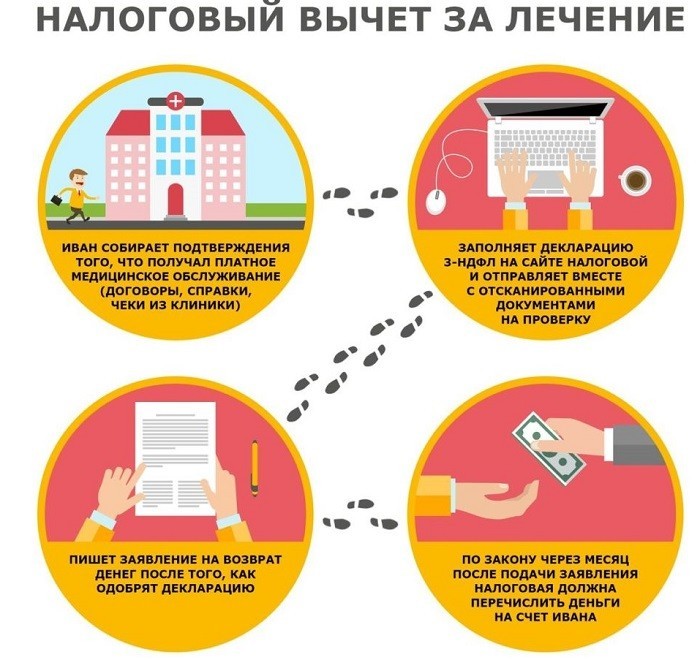

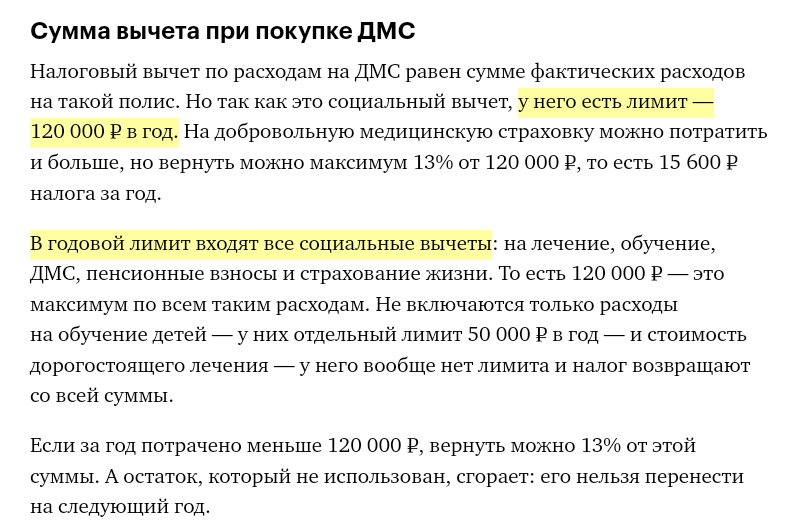

- социальный — например, за лечение и обучение;

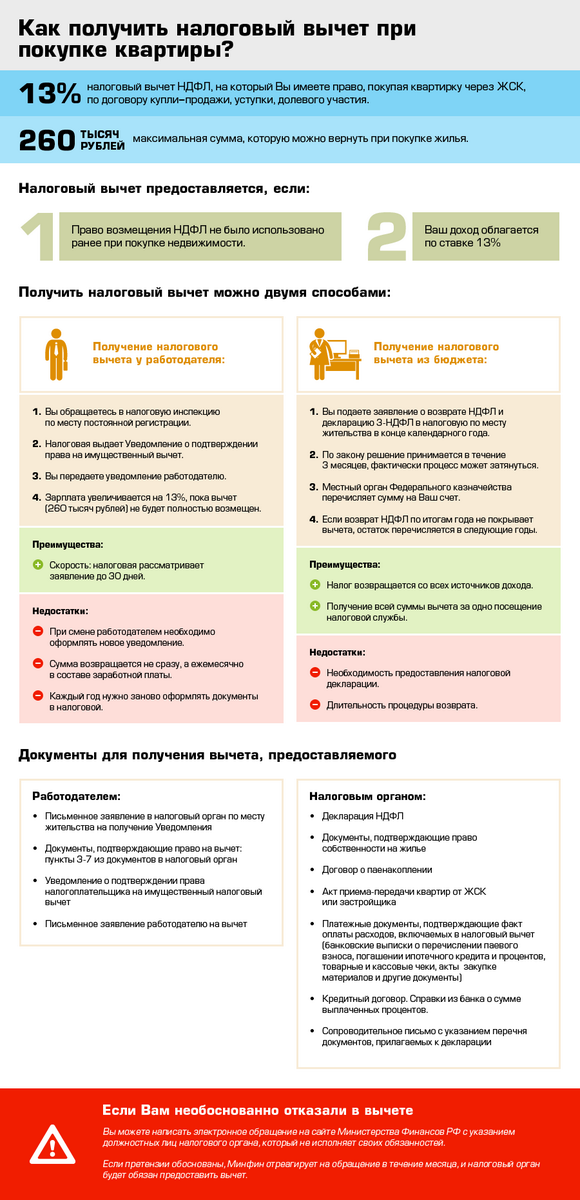

- имущественный — например, вычет за покупку квартиры;

- инвестиционный — вычет за внесение денег на ИИС или за доходы от торговли на бирже.

Эти типы вычетов можно совмещать, но есть один нюанс: вычет — это возврат уже уплаченных вами налогов, поэтому больше, чем вы отдали в казну за год, по которому хотите получить вычет, вам не вернут.

Например, ваш НДФЛ за 2019 год составил 40 000 ₽. В том же году вы внесли на ИИС 300 000 ₽ и потратили на платное лечение еще 100 000 ₽.

Получается, что с помощью вычета типа А по ИИС вы можете вернуть 39 000 ₽ и еще 13 000 ₽ за платное лечение — в сумме это 52 000 ₽. Но налоговая вернет лишь 40 000 ₽ — столько, сколько с вас удержали НДФЛ за этот год.

С вычетом типа Б немного по-другому: он просто освобождает доход, полученный вами на ИИС, от налога в 13%. Правда, налог с дивидендов все равно будет удержан.

Правда, налог с дивидендов все равно будет удержан.

Вычет типа Б доступен только при закрытии ИИС, поэтому никак не связан с имущественными или социальными вычетами, а еще он никак не ограничен по сумме. Какой тип вычета выгоднее

Но важно помнить, что если по действующему ИИС вы уже хотя бы раз получили вычет типа А, то вычет типа Б при закрытии счета вы оформить не сможете. Как выбрать тип ИИС и когда это нужно сделать

Для вычета типа А — налог к возврату рассчитать достаточно просто: это всегда 13% от суммы пополнения ИИС до 400 000 ₽ за календарный год. При этом сумма вычета не может быть больше 52 000 ₽, а у вас должен быть налогооблагаемый доход за тот же год.

Например, в 2021 году вы внесли на ИИС 100 000 ₽, а ваш НДФЛ за тот же год — 20 000 ₽. В 2022 году можно запросить у налоговой возврат 13 000 ₽ — это 13% от 100 тысяч. Чтобы вернуть все 20 тысяч налога, надо было внести на ИИС почти 154 000 ₽.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Подробнее про увеличенный вычет

Для вычета типа Б — размер не ограничен и зависит только от суммы дохода, который вы получили от сделок на ИИС. Вычет типа Б нельзя получить раньше, чем через 3 года после открытия ИИС.

Например, в начале 2018 года вы открыли ИИС и внесли на него 300 000 ₽. Вы рискнули и удачно вложились в акции, которые вскоре заметно подорожали. В начале 2021 года решили продать акции и закрыть ИИС. После продажи акций на счете стало 900 000 ₽, то есть ваш доход после вычета комиссий — около 600 000 ₽, налог с которого составит 78 000 ₽. Так как вы выбрали вычет типа Б, платить налог не нужно и деньги останутся у вас.

Тип налогового вычета не обязательно выбирать сразу — сначала вы можете оценить потенциальную доходность своих инвестиций и посчитать, какой тип вычета для вас выгоднее. Какой тип ИИС выгоднее

Алгоритм действий будет зависеть от того, какой тип налогового вычета вы оформляете.

Вычет типа А — подайте заявку на упрощенный вычет через личный кабинет на tinkoff. ru. Это самый простой и быстрый способ, при котором не нужно собирать комплект документов. Либо вы можете подать заявление на вычет через личный кабинет налогоплательщика на сайте ФНС.

ru. Это самый простой и быстрый способ, при котором не нужно собирать комплект документов. Либо вы можете подать заявление на вычет через личный кабинет налогоплательщика на сайте ФНС.

Как подать заявление на вычет

Вычет типа Б — на него можно подать через вашего брокера непосредственно перед закрытием ИИС либо в налоговой инспекции — также лично или онлайн.

Если подадите заявку через брокера, то при закрытии счета он просто не спишет с вас налог на доход от инвестиций. Если подадите заявку напрямую в ФНС, брокер сначала спишет налог, а потом налоговая всё проверит и начислит сумму вычета вам на карту. Обычно второй вариант занимает больше времени.

Список документов для вычета по ИИС будет зависеть от того, какой тип вычета вы хотите получить.

Упрощенный вычет типа А — самая простая и быстрая процедура получения вычета. Для его оформления не нужно собирать комплект документов. Просто подайте заявку на упрощенный вычет через личный кабинет на tinkoff. ru и зарегистрируйтесь в личном кабинете налогоплательщика на сайте ФНС. Как написать заявление на вычет

ru и зарегистрируйтесь в личном кабинете налогоплательщика на сайте ФНС. Как написать заявление на вычет

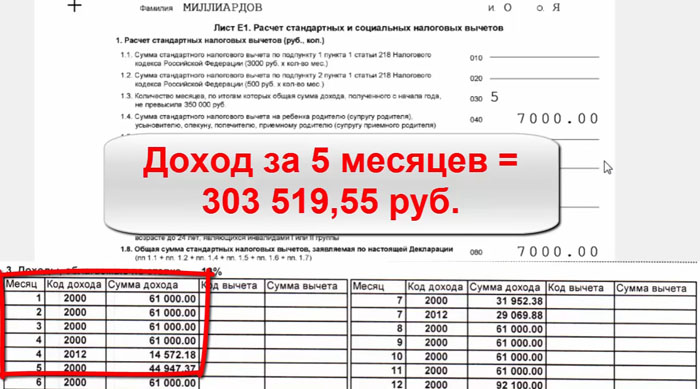

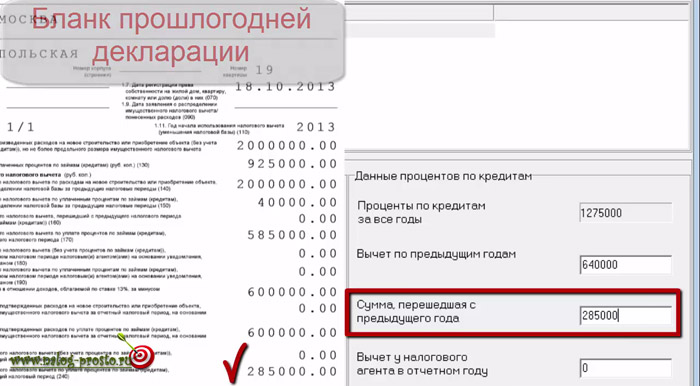

Вычет типа А — для него потребуется собрать такой пакет документов:

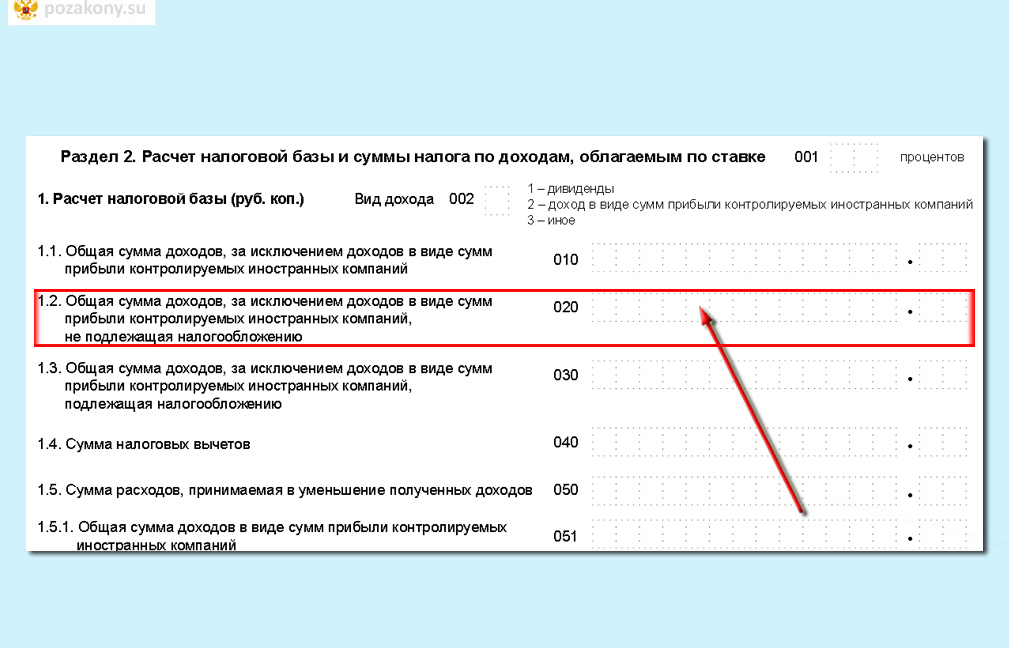

- Декларация 3-НДФЛ — она заполняется онлайн, в личном кабинете на сайте налоговой. Это не сложно, в Тинькофф-журнале есть пошаговая инструкция о том, как быстро заполнить налоговую декларацию.

- Справка 2-НДФЛ — нужна за год, в котором вы вносили деньги на ИИС. Она подтверждает, что вы получали доход и платили налог по ставке 13% в этом налоговом периоде. Справку можно получить в бухгалтерии по месту работы. Если у вас было несколько источников дохода, например две работы, 2-НДФЛ нужно получать отдельно по каждому из них.

- Пакет документов от брокера — мы подготовим его, как только закончится текущий календарный год действия вашего ИИС. Вам останется только скачать эти документы в приложении Тинькофф Инвестиций или в личном кабинете на tinkoff.ru, а потом загрузить их в форму на сайте налоговой.

В приложении Тинькофф Инвестиций перейдите на вкладку «Еще» и выберите блок «Документы для вычета по ИИС»

Если в налоговой у вас попросят отчет о сделках и операциях, заверенный печатью, напишите в чат службы поддержки в приложении Тинькофф Инвестиций или на сайте tinkoff.ru. Мы подготовим этот документ в течение 10 рабочих дней и отправим вам Почтой России на любой адрес. Как правило, письма приходят в течение 1—2 недель. Как получить документы по ИИС

Если у вас несколько источников дохода и вы не хотите получать справку 2-НДФЛ по каждому из них, можно дождаться, когда эти данные появятся на сайте налоговой, — тогда их можно будет автоматически подгрузить при заполнении декларации. Как правило, ФНС выгружает данные за нужный год после 1 апреля следующего за ним года.

Вычет типа Б — для него нужно зайти в личный кабинет на сайте tinkoff.ru и закрыть ИИС с применением вычета типа Б. Мы закроем ИИС без удержания налога и в течение 30 дней переведем деньги и ценные бумаги на отдельный брокерский счет в Тинькофф.

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

Упрощенный вычет типа А — это самая простая и быстрая процедура получения вычета.

Упрощенный вычет можно оформить, даже если вы планируете подавать декларацию 3-НДФЛ или получать другие виды вычетов

В таком случае отдельно подайте заявку на упрощенный вычет типа А в личном кабинете на tinkoff.ru, а при заполнении декларации 3-НДФЛ на сайте налоговой просто не указывайте инвестиционные налоговые вычеты.

Как подать заявку на упрощенный вычет на tinkoff.ru ↓

Стандартный вычет типа А — на него можно подать через личный кабинет на сайте ФНС.

Как оформить вычет типа А по обычной процедуре ↓

Вычет типа Б — в Тинькофф на него можно подать через личный кабинет на tinkoff.ru. Этот способ полностью дистанционный и не требует справок из налоговой и бумажных документов. Вычет типа Б можно оформить, если вы ни разу не получали вычет типа А и срок жизни ИИС составляет 3 года и более.

Как подать на вычет типа Б ↓

Это зависит от типа вычета.

Вычет типа А — можно получать ежегодно, пока пользуетесь индивидуальным инвестиционным счетом. Но для этого нужно платить НДФЛ и ежегодно вносить деньги на ИИС, потому что вычет рассчитывается из суммы пополнения счета за каждый год его действия.

Также важно помнить, что правом на вычет за текущий год можно воспользоваться только в течение следующих 3 лет, иначе оно пропадет.

Например, вы открыли и пополнили ИИС в 2020 году. Значит, на налоговый вычет за 2020 год вы сможете подать в 2021, 2022 и 2023 году.

Вычет типа Б — можно оформить только один раз, при закрытии ИИС. Но в нем будет учтен доход, который вы получили от инвестиций в течение всего срока действия счета.

По одному ИИС можно получить только один из этих типов вычета. То есть если по действующему ИИС вы уже хотя бы раз получили вычет типа А, то вычет типа Б вы оформить уже не сможете. Когда нужно выбрать тип вычета

Да, налоговый вычет типа А можно получать по ИИС каждый год. Чтобы не потерять право на вычет, нужно не закрывать ИИС минимум три года. Но когда этот срок пройдет, вы можете продолжить пользоваться счетом и всеми преимуществами, которые он дает.

Чтобы не потерять право на вычет, нужно не закрывать ИИС минимум три года. Но когда этот срок пройдет, вы можете продолжить пользоваться счетом и всеми преимуществами, которые он дает.

Да, будет. Данный тип вычета учитывает сумму, которую вы внесли на свой индивидуальный инвестиционный счет в течение календарного года. То, какие именно бумаги вы покупали, при этом значения не имеет.

Но в целом на ИИС вы можете торговать любыми видами активов, которые доступны для сделок в приложении Тинькофф Инвестиций и на сайте tinkoff.ru.

Нет, так сделать не получится. На ИИС действуют только два налоговых вычета: тип А и тип Б. Вычет за долговременное владение ценной бумагой — когда вы не платите НДФЛ при продаже бумаги, если владели ею дольше 3 лет, — действует только на брокерском счете. В Тинькофф-журнале есть подробная статья, где описываются сходства и различия двух этих налоговых льгот.

Но при закрытии ИИС вы можете перевести ценные бумаги на брокерский счет. При переводе бумаг срок, в течение которого вы ими владели, не прервется: его будут отсчитывать с момента их покупки на ИИС. Открыть брокерский счет в Тинькофф

Открыть брокерский счет в Тинькофф

Standard Deduction 2022-2023: Сколько это стоит

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Стандартный вычет на 2022 год составляет 12 950 долларов США для лиц, подающих документы в одиночку, 25 900 долларов США для лиц, подающих совместную регистрацию, или 19 400 долларов США для глав домохозяйств.

Автор NerdWallet

Отзыв:

Лей Хань

В NerdWallet мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Эта статья обновлена для 2022 налогового года.

Стандартный вычет — это определенная сумма в долларах, которая уменьшает ваш налогооблагаемый доход. В 2022 налоговом году стандартный вычет составляет 25 900 долларов США для лиц, подающих совместную декларацию, 19 400 долларов США для глав домохозяйств и 12 950 долларов США для лиц, подающих документы в одиночку, и лиц, состоящих в браке, подающих отдельные декларации.

Статус регистрации | 2022 налоговый год | 2023 налоговый год |

|---|---|---|

Одноместный номер | 12 950 долларов США. | 13 850 долларов. |

Женат, подаем совместно | 25 900 долларов. | 27 700 долларов. |

Женат, подается отдельно | 12 950 долларов. | 13 850 долларов. |

Глава семьи | 19 400 долларов США. | 20 800 долларов. |

В 2023 году (налоги, поданные в 2024 году) стандартный вычет увеличится до 27 700 долларов США для лиц, подающих совместную декларацию, 20 800 долларов США для глав домохозяйств и 13 850 долларов США для лиц, подающих декларацию в одиночку и состоящих в браке, которые подают раздельно.

Как работает стандартный вычет

Даже если у вас нет других квалификационных вычетов или налоговых кредитов, IRS позволяет вам воспользоваться стандартным вычетом без лишних вопросов. Стандартный вычет уменьшает сумму дохода, с которого вы должны платить налоги.

Вы можете либо воспользоваться стандартным вычетом, либо указать детали в своей налоговой декларации — вы не можете сделать и то, и другое. Детализированные вычеты — это в основном расходы, разрешенные IRS, которые могут уменьшить ваш налогооблагаемый доход.

Использование стандартного вычета означает, что вы не можете вычитать проценты по ипотеке или использовать многие другие популярные налоговые вычеты — например, медицинские расходы или благотворительные пожертвования. (Но если вы детализируете, вы должны хранить записи, подтверждающие ваши вычеты, на случай, если IRS решит вас проверить.)

Если кто-то может объявить вас иждивенцем, вы получите меньший стандартный вычет.

В 2022 налоговом году вы можете добавить дополнительные 1400 долларов США к вашему стандартному вычету, если вы старше 65 лет или слепы; если вы также не состоите в браке и не являетесь пережившим супругом, эта сумма подскакивает до 1750 долларов. В 2023 налоговом году эти две дополнительные суммы стандартных вычетов увеличатся на 100 долларов США до 1500 и 1850 долларов США соответственно.

Когда подавать стандартный вычет

Подведем итог: если ваши стандартные вычеты меньше ваших постатейных вычетов, вам, вероятно, следует детализировать и сэкономить деньги. Если ваши стандартные вычеты больше, чем ваши детализированные вычеты, возможно, стоит воспользоваться стандартом и сэкономить время.

Попробуйте эту быструю проверку. Хотя использование стандартного вычета проще, чем перечисление, если у вас есть ипотечный кредит или ссуда под залог дома, стоит посмотреть, сэкономит ли перечисление ваши деньги.

Используйте цифры, указанные в форме IRS 109.8, отчет о процентах по ипотечному кредиту (обычно вы получаете его от своей ипотечной компании в конце года). Сравните сумму вычета процентов по ипотеке со стандартным вычетом. Налоги на имущество, государственные подоходные налоги или налоги с продаж, а также благотворительные пожертвования также могут подлежать вычету, если вы перечислите их по пунктам.

Используйте цифры, указанные в форме IRS 109.8, отчет о процентах по ипотечному кредиту (обычно вы получаете его от своей ипотечной компании в конце года). Сравните сумму вычета процентов по ипотеке со стандартным вычетом. Налоги на имущество, государственные подоходные налоги или налоги с продаж, а также благотворительные пожертвования также могут подлежать вычету, если вы перечислите их по пунктам.Запустите числа в обе стороны. Если вы используете налоговое программное обеспечение, вероятно, стоит потратить время на ответы на все вопросы о постатейных вычетах, которые могут относиться к вам. Почему? Программное обеспечение (или ваш специалист по налогам) может обработать вашу декларацию в обоих направлениях, чтобы увидеть, какой метод дает меньший налоговый счет. Даже если вы в конечном итоге примете стандартный вычет, по крайней мере, вы будете знать, что выходите вперед.

| |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

|

В том же духе…

Получите больше умных денежных движений – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также другими способами чтобы помочь вам получить больше от ваших денег.

12 распространенных налоговых списаний, которые можно вычесть из ваших налогов — Forbes Advisor

Опубликовано: 26 октября 2022 г., 15:41

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Налогоплательщики могут иметь возможность воспользоваться многочисленными вычетами и зачетами своих налогов каждый год, что может помочь им платить меньшую сумму налогов или получать возмещение от IRS.

Вы можете списать следующие двенадцать общих списаний, которые включают как налоговые кредиты, так и вычеты. Кроме того, вы можете иметь право на списание ваших налогов штата, поэтому проверьте веб-сайт налогового департамента вашего штата, чтобы узнать, соответствуете ли вы требованиям.

1. Налоги на имущество

Налоги на имущество могут подлежать вычету, если вы перечислите их постатейно, но здесь действует ограничение.

В рамках масштабной налоговой реформы, которая была принята в 2017 году, вычитаемые налоги штата и местные подоходные налоги (SALT), включая налоги на имущество, ограничены 10 000 долларов США.

Ограничение должно действовать до 2025 налогового года, если Конгресс не продлит его.

2. Проценты по ипотеке

Проценты, которые вы платите по ипотеке, могут быть вычтены из ваших налогов. Списание ограничено процентами до 750 000 долларов США (375 000 долларов США для налогоплательщиков, состоящих в браке и подающих отдельные декларации) ипотечного долга, возникших после 15 декабря 2017 года9.0006

3. Уплаченные налоги штата

Опять же, вы можете вычесть уплаченный подоходный налог штата, но списание ограничено до 10 000 долларов США, включая все вычитаемые налоги штата и местные налоги.

4. Вычеты домовладельцев

Вы можете вычесть страховые взносы по ипотечному кредиту, проценты по ипотечному кредиту и налоги на недвижимость, которые вы платите в течение года за свой дом.

5. Благотворительные взносы

Как правило, вы можете вычесть благотворительные взносы в виде наличных в размере до 60% от вашего скорректированного валового дохода или AGI. Пожертвования предметов или имущества также считаются вычитаемыми благотворительными взносами.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Datalign Advisory

Найти консультанта

На веб-сайте Datalign Advisory

Доступ к тысячам финансовых консультантов.

Экспертиза от выхода на пенсию до планирования недвижимости.

Подберите предварительно проверенного финансового консультанта, который подходит именно вам.

Ответьте на 20 вопросов и найдите соответствие сегодня.

Свяжитесь со своим партнером, чтобы позвонить бесплатно и ни к чему не обязывает.

6. Медицинские расходы

Медицинские и стоматологические расходы подлежат налоговому вычету, однако вы можете вычесть только те расходы, которые превышают 7,5% вашего AGI.

Чтобы указать расходы на медицинское обслуживание в налоговой декларации за 2022 год в следующем году, они должны быть оплачены в 2022 году, если только они не были списаны с кредитной карты. В этих случаях вы можете вычесть расходы в том году, когда вы списали деньги с карты, а не в том году, когда вы их погасили.

Поездки к врачу или приемы в больнице засчитываются в счет медицинских миль. В 2022 году вы можете вычесть 18 центов за милю за поездки, совершенные вами в медицинских целях, до июня 2022 года. Сумма увеличилась до 22 центов за милю с 1 июля 2022 года и до конца года.

7. Кредит на обучение в течение всей жизни Кредит на образование

Кредит на обучение в течение всей жизни позволяет людям претендовать на налоговый кредит за посещение занятий в местном колледже, университете или другом высшем учебном заведении. Максимальная сумма расходов, которую вы можете вычесть, составляет до 10 000 долларов США в течение неограниченного количества лет. Однако максимальный кредит, который вы можете получить за налоговую декларацию, составляет 2000 долларов.

Однако максимальный кредит, который вы можете получить за налоговую декларацию, составляет 2000 долларов.

Кредит позволяет снизить в долларах сумму причитающихся налогов. Расходы могут включать плату за обучение, плату за обучение и необходимые книги или расходные материалы для получения высшего образования для себя, супруга или ребенка-иждивенца. Кредит не подлежит возврату, что означает, что его можно использовать для уплаты любых налогов, которые вы должны, но вы не можете получить их в качестве возмещения.

Сумма вашего кредита зависит от вашего дохода. Вы должны проверить публикацию IRS 170, чтобы определить квалификацию дохода.

Примечание. Этот зачет не может быть заявлен в том же году, что и американский налоговый зачет с использованием тех же расходов.

8. Американская льгота по уплате налога на возможности для образования

Американская льгота по уплате налога на возможность дает налоговые льготы в течение первых четырех лет обучения в высшем учебном заведении. Максимальный годовой кредит составляет 2500 долларов США на одного подходящего студента. Если сумма налогов, которую вы должны, равна нулю из-за этого кредита, IRS говорит, что вам может быть возвращено 40% любой оставшейся суммы кредита (максимум 1000 долларов США).

Максимальный годовой кредит составляет 2500 долларов США на одного подходящего студента. Если сумма налогов, которую вы должны, равна нулю из-за этого кредита, IRS говорит, что вам может быть возвращено 40% любой оставшейся суммы кредита (максимум 1000 долларов США).

Кредит составляет 100% от первых 2000 долларов США расходов на квалифицированное образование, выплаченных за каждого отвечающего критериям учащегося, и 25% следующих 2000 долларов США расходов на квалифицированное образование.

«Если вы, ваш супруг или ребенок учитесь в школе, обязательно внимательно изучите кредиты на образование», — говорит Дэниел Фан, управляющий директор и глава отдела планирования благосостояния в First Foundation Advisors, финансовом учреждении из Ирвина, Калифорния. «Для студентов, которые учатся в колледже первые четыре года, этот кредит может обеспечить большую экономию налогов, чем кредит на обучение в течение всей жизни».

Квалификационные расходы включают плату за обучение, плату за обучение и необходимые книги или расходные материалы для получения высшего образования для себя, супруга или ребенка-иждивенца.

Сумма вашего кредита определяется вашим доходом. Этот кредит не может быть запрошен в том же году, что и зачет на обучение в течение всей жизни.

9. Пенсионные кредиты

Взносы, которые вы делаете в пенсионный план, такой как 401 (k), традиционный или Roth IRA, дают вам налоговый кредит в размере 50%, 20% или 10%, в зависимости от вашего скорректированного валового дохода. которые вы указываете в форме 1040. Любые пролонгированные взносы не имеют права на получение кредита.

Максимальная сумма взноса, на которую распространяется право на получение кредита, составляет 2000 долларов США (4000 долларов США при совместной подаче заявления в браке), что делает максимально возможный кредит 1000 долларов США (2000 долларов США при совместном подаче заявления в браке). IRS имеет диаграмму, чтобы помочь рассчитать ваш кредит.

Ищете финансового консультанта?

Свяжитесь с предварительно проверенным финансовым консультантом в течение 3 минут

Найдите финансового консультанта

10.

Взносы IRA

Взносы IRA

Максимальный взнос на 2022 год в рамках традиционного IRA или Roth IRA составляет 6000 долларов плюс еще 1000 долларов для людей в возрасте 50 лет и старше. Ваши взносы в традиционную IRA не облагаются налогом.

11. Медицинские страховые взносы для самозанятых

Если вы работаете не по найму, вы можете вычитать 100 % страховых взносов, которые вы платите ежемесячно за себя, своего супруга и своих иждивенцев, независимо от того, перечисляете ли вы отчисления постатейно. Роберт Чаррон, дипломированный бухгалтер, отвечающий за налоговый отдел нью-йоркской бухгалтерской фирмы Friedman.

Если у вас есть дети младше 27 лет на конец 2022 года, вы также можете вычесть их страховые взносы, даже если они не являются иждивенцами.

Однако вы не можете претендовать на этот вычет, если вы имеете право на участие в субсидированном плане медицинского обслуживания от работодателя для себя, своего супруга, иждивенцев или детей до 27 лет.

12.

Проценты по студенческой ссуде

Проценты по студенческой ссуде

Проценты по студенческой ссуде могут быть списаны с ваших налогов, но максимальный процент, который вы можете вычесть, составляет 2500 долларов США. Сумма, которую вы можете списать, зависит от вашего дохода. Просмотрите ранее упомянутую публикацию IRS 970 для получения дополнительной информации.

Предложения избранных партнеров

1

TurboTax Deluxe

1

TurboTax Deluxe

Узнать больше

На сайте intuit

2

0 Taxlayer0005 2

TaxSlayer Premium

Узнать больше

На веб-сайте TaxSlayer

3

Налоги в приложении Cash

3

Налоги в приложении Cash

Узнать больше

На сайте Cash App Standard 90 Deduction1303

Стандартный вычет — это автоматический вычет из вашего налогооблагаемого дохода, который вы можете получать без какой-либо детализации.

Прежде чем принять решение о стандартном вычете, рекомендуется сравнить сумму стандартного вычета с общей суммой постатейных вычетов.

Для 2022 налогового года (имеется в виду налоги, которые вы будете подавать в 2023 году), стандартные суммы вычетов составляют: :

- 12 950 долларов США для одиноких и состоящих в браке налогоплательщиков, подающих отдельные декларации

- 19 400 долларов США для налогоплательщиков на главу семьи

- 25 900 долларов США для состоящих в браке налогоплательщиков, подающих совместную или подходящую вдову (вдову)

Советы по списанию расходов и благотворительных пожертвований

Ведение надлежащего учета ваших доходов и вычитаемых расходов в электронной таблице в течение года может значительно упростить и ускорить подачу налоговой декларации.

«Подготовка и организация всего для ваших налогов может показаться сложной задачей, но многие люди сталкиваются с одними и теми же распространенными ошибками», — говорит Фан. «Не забывайте всегда включать все источники дохода, убедитесь, что вы ищете и включаете все возможные вычеты, и понимаете разницу между вычетом и кредитом».

Некоторые распространенные ошибки, которые допускают люди, включают:

- Не указание всех доходов

- Неучет всех возможных вычетов

- Неиспользование взносов на пенсионные счета для увеличения необлагаемых налогом взносов.

Если вы подаете налоговую декларацию с несколькими вычетами, начните со сбора всех необходимых документов, таких как форма 1098 для вычета процентной ставки по ипотеке. Для других вычетов, основанных на расходах или взносах, ведите точный учет.

«Если вы перечисляете свои отчисления, то следите за квалифицированными медицинскими расходами, сделанными благотворительными взносами или любыми другими отчислениями, которые можно перечислить», — говорит Фан. «Если вы, вероятно, примете стандартный вычет, то ведение учета не будет таким важным».

Ищете финансового консультанта?

Свяжитесь с предварительно проверенным финансовым консультантом в течение 3 минут

Найдите финансового консультанта

Ищете финансового консультанта?

Свяжитесь с предварительно проверенным финансовым консультантом в течение 3 минут

Найдите финансового консультанта

Через рекомендации Dataalign

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Эллен Чанг — независимый журналист из Хьюстона, пишет статьи для US News & World Report. Ранее Чанг освещал вопросы инвестирования, выхода на пенсию и личных финансов для TheStreet. В своих статьях она фокусируется на акциях, личных финансах, энергетике и кибербезопасности. Ее подпись появилась в национальных деловых изданиях, включая USA Today, CBS News, Yahoo Finance, MSN Money, Bankrate, Kiplinger и Fox Business. Она гордая выпускница Университета Пердью и любитель случайных добрых дел, волонтерства и кошек и собак. Подпишитесь на нее в Твиттере @ellenychang и в Instagram @ellenyinchang.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Используйте цифры, указанные в форме IRS 109.8, отчет о процентах по ипотечному кредиту (обычно вы получаете его от своей ипотечной компании в конце года). Сравните сумму вычета процентов по ипотеке со стандартным вычетом. Налоги на имущество, государственные подоходные налоги или налоги с продаж, а также благотворительные пожертвования также могут подлежать вычету, если вы перечислите их по пунктам.

Используйте цифры, указанные в форме IRS 109.8, отчет о процентах по ипотечному кредиту (обычно вы получаете его от своей ипотечной компании в конце года). Сравните сумму вычета процентов по ипотеке со стандартным вычетом. Налоги на имущество, государственные подоходные налоги или налоги с продаж, а также благотворительные пожертвования также могут подлежать вычету, если вы перечислите их по пунктам. Бесплатная версия доступна только для простых возвратов.

Бесплатная версия доступна только для простых возвратов.