Содержание

Как снизить процентную ставку по ипотеке через ДомКлик и другими способами

Для многих семей в России ипотечное кредитование является единственным доступным способом приобрести жилье или усовершенствовать жилищные условия. Договора с банками заключаются на продолжительный период времени, из-за чего покупки выполняются с большими переплатами. По данной причине клиенты выплачивают кредиторам суммы, которые могут в несколько раз превышать первоначальный займ. Совсем не вызывает удивлений, что люди стараются снизить процентные ставки по ипотекам и защититься от лишних растрат.

Подробнее про возможность снижения ставки по ипотеке

Когда может понадобиться снижение ставки по ипотеке?

Способы снизить ставку

Шансы на снижение ставки

Можно ли снизить ставку по уже действующей ипотеке?

Закон о снижении ставки по ипотеке

Подробнее про возможность снижения ставки по ипотеке

Специалисты финансовой, экономической сферы делятся советами относительно снижения процентных ставок по ипотеке. Сделать это могут при желании многие заемщики, которые не хотят терять лишние средства при оплате кредитов. Снизить процентную ставку получится, если пользоваться такими простыми советами:

Сделать это могут при желании многие заемщики, которые не хотят терять лишние средства при оплате кредитов. Снизить процентную ставку получится, если пользоваться такими простыми советами:

- Нужно изначально подходить со всей внимательностью к выбору кредитного продукта, кредитора. Рекомендуется посетить банковское отделение, где у клиента имеется зарплатный счет. Там он сможет рассчитывать на получение привлекательных условий кредитования. В свою очередь процентная ставка может автоматически снизиться на пару пунктов.

- Если брать кредит по ипотеке, важно наличие хорошей кредитной истории. Хорошо, если она будет в том банке, где клиент планирует заключить договор. К примеру, он может взять займ на небольшую сумму или кредитку. После того, как долг погашен в срок, у клиента есть все надежды рассчитывать на жилищное кредитование с пониженной процентной ставкой.

- При покупке недвижимости следует внести первоначальный платеж. Желательно, чтобы он был максимально надежным.

Ставка снизится в том случае, если риски для кредитора сократятся.

Ставка снизится в том случае, если риски для кредитора сократятся. - Рекомендуется заручиться поддержкой платежеспособного поручителя, в роли которого может выступать близкий друг, родственник.

- Предоставление залога под ипотеку, к примеру, другого объекта недвижимости или авто.

- Участие в программе «ипотека с государственной поддержкой». Рассчитывая на бюджетные субсидии, можно надеяться на снижение ипотечных ставок. Тем не менее, семья, которая претендует на получение поддержки от государства, обязательно должна соответствовать определенным критериям, а также иметь документацию, которая подтверждает права на льготы.

Зная, как сократить процентную ставку, клиент банка сможет реализовать данные рекомендации на практике. Важно отметить, что совсем не обязательно переплачивать банку. Лучшие найти компромиссные условия сотрудничества и заключить соглашение, по которому каждый ежемесячный платеж будет заемщику по карману.

Когда может понадобиться снижение ставки по ипотеке?

К изменению ставки не всегда ведет ухудшение материального положения семьи, иногда причиной может стать его улучшение. Как правило, на практике выделяются такие причины:

Как правило, на практике выделяются такие причины:

- повышен размер заработной платы или уменьшен по причине смены должности, а также сокращения;

- в семье появляются иждивенцы, рождаются дети, планируется отпуск по уходу за малолетним ребенком, декрет;

- выход на пенсию, получение пособий от государства;

- другие причины, которые вызвали изменение состояния материального положения.

При появлении различных финансовых проблем банки готовы предложить такие варианты:

- увеличение срока, когда должен быть выплачен долг по кредиту на период трех-десяти лет, по причине чего будет уменьшена сумма выплаты на каждый месяц;

- ипотечные каникулы – отсрочка по выплатам на два года. В течение всего периода времени выполняется выплата процентов. Что касается тела кредита, то основной долг можно будет погасить несколько позже;

- разработка индивидуального режима по выплатам с учетом особенностей финансового положения человека, который выплачивает долг;

- возможность оплачивать взносы в счет погашения задолженности за квартал, но не ежемесячно, как установлено по договору с учетом наличия стандартного графика оплаты долга;

- кредитные каникулы – специалисты банка детально изучают финансовое положение заемщика и все существующие уважительные причины, которые стали основанием для получения данной льготы.

При участии в госпрограмме процентная ставка снижается;

При участии в госпрограмме процентная ставка снижается;

Сбербанк предлагает снижать процентную ставку в том случае, если услуга была оформлена в электронном виде. Подробности можно узнать на официальном сайте банковского учреждения. Заемщику выделяется персональный менеджер. Услуги оплачиваются при регистрации. Заявка в Росреестр подается online.

Способы снизить ставку

По-другому рекомендуется действовать в том случае, если кредит оформлен, а банковская организация хочет сократить процентную ставку. Заемщик испытывает разочарование – он поспешил с заключением соглашения. Впрочем, из такой ситуации также имеется выход, поскольку переплата снижается по существующему ипотечному кредиту в том случае, если обратиться в кредитную организацию.

Как же сэкономить на процентной ставке, когда кредит уже получен? Доступны такие схемы ее снижения.

Рефинансирование

Берется «кредит на кредит». Делается это в том банке, в котором оформлялась ипотека.![]() Тогда у заемщика не будет необходимости собирать большой пакет документов, производить оценку недвижимости, теряя на эти процедуры много времени. Обратившись в другой банк, нужно предварительно просчитать и выяснить, будет ли экономия существенной, а заключение соглашения на кредит — выгодным.

Тогда у заемщика не будет необходимости собирать большой пакет документов, производить оценку недвижимости, теряя на эти процедуры много времени. Обратившись в другой банк, нужно предварительно просчитать и выяснить, будет ли экономия существенной, а заключение соглашения на кредит — выгодным.

Желательно выполнить рефинансирование ипотечного займа, если разница в ставке будет в районе 1%.

Реструктуризация

Данная процедура дает возможность уменьшить/увеличить ежемесячный платеж и выиграть на переплате. Если доход заемщика увеличился, в таком случае стоит подать заявку в банк и приложить к ней документы, которые подтверждают данный факт. Аналогичные действия также проводятся и в случае досрочного погашения – сокращается срок соглашения, производятся выплаты большими суммами.

Субсидирование

Начать участвовать в государственных социальных программах никогда не поздно. Если заемщик является членом молодой семьи или поступил на военную службу, он может рассчитывать на субсидии от государства, а также снижение процентов. При рождении второго ребенка будет получен документ на материнский капитал. Данные средства можно использовать, чтобы снизить процентную ставку по ипотеке.

При рождении второго ребенка будет получен документ на материнский капитал. Данные средства можно использовать, чтобы снизить процентную ставку по ипотеке.

Суд

Во многих ситуациях нарушителем договора кредитования становится не только клиент, но и сам банк. Если права заемщика не соблюдены или он нашел определенную лазейку в документе, в таком случае ему рекомендуется обратиться в судовую инстанцию. Грамотный подход к судовому разбирательству позволяет снизить общую переплату по ипотеке. Тем не менее, заемщик обязательно должен быть уверен в личной правоте. В противном случае ему еще придется оплатить судебные издержки. Стоит отметить, что в момент судовых разбирательств нужно продолжать выплачивать задолженность по кредиту согласно графику, иначе банк в отношении должника будет проводить санкции.

Относительно утраты прав собственности на жилье следует сказать, что некоторые банки обязательно требуют застраховать данный риск на период ипотечного кредитования (где-то на три года – период исковой давности по действительным сделкам). Если же жилье было приобретено в новостройке, то данный титул страховать не обязательно.

Если же жилье было приобретено в новостройке, то данный титул страховать не обязательно.

Как правило, все тарифы на страховку рисков в первую очередь определяются индивидуально для всех заемщиков.

Страхование любого жилья полностью зависит от тех факторов, какие у здания перекрытия, наличие отделки, общее состояние жилья (техническое) и прочее.

Другие способы

Если квартира покупалась в новостройке, некоторые банки на момент строительства готовы дать ипотеку под достаточно высокую процентную ставку. Заемщик может после ввода нового дома в эксплуатацию оформить документ о собственности, оценить квартиру, застраховать ее и предоставить пакет документации в банк для снижения ставки до 3%.

Шансы на снижение ставки

Несомненно, шансы на понижение ставки есть всегда. В настоящее время доступно огромное количество способов, снижающих проценты по действующему кредиту. Тем не менее, важно помнить, что самым популярным методом является рефинансирование. Кроме того, рождение детей в семье также позволяет экономить на процентах по ипотеке.

Кроме того, рождение детей в семье также позволяет экономить на процентах по ипотеке.

Можно ли снизить ставку по уже действующей ипотеке?

Чтобы получить льготы по оплате, нужно подать заявление в банк, в котором будут обосновываться причины изменения ипотечного соглашения. Без данного документа банковская организация не начнет разрабатывать дополнительный договор в рамках существующих программ по рефинансированию, реструктуризации задолженности.

Другой вариант – обращение в организацию, которая функционирует при господдержке (АИЖК). При наличии соответствующей возможности подается заявление на участие в программе господдержки для получения субсидирования, что позволит погасить часть долга. Как правило, деньги передаются банку напрямую, если они были накоплены на определенных счетах, которые финансируются федеральным бюджетом.

В случае соответствия требованиям программы по господдержке заемщик может получить выплату до 20% от общего размера займа. Важно, чтобы недвижимость подпадала под характеристики, которые указаны в правилах. Также должны иметься реальные подтверждения сложившейся сложной ситуации у должника и точное обоснование невыплаты задолженности.

Также должны иметься реальные подтверждения сложившейся сложной ситуации у должника и точное обоснование невыплаты задолженности.

Заемщик может самостоятельно подавать в финансовое учреждение заявление, в котором заключено соглашение ипотечного кредитования. Данный метод снижения процентов крайний, используется в том случае, когда рефинансирование/реструктуризация недопустимы по причине определенных нарушений по соглашению, наличию просрочек, появлению долгов по обязательным выплатам.

Закон о снижении ставки по ипотеке

История с поднятием ключевой ставки с 10,5 до 17 % Центробанком в 2014г осталась позади для ипотечного рынка кредитования. На заседании в декабре 2017 правительство сократило ключевую ставку на 0,5 пунктов до 7,75%. Эксперты говорят о том, что в наступившем 2018 году Центробанк будет продолжать снижать ключевые ставки, благодаря чему банки смогут сократить размеры ипотечных ставок, а также увеличить спрос на недвижимость.

По прогнозам специалистов, в будущем рост рынка ипотечного кредитования только продолжится, в частности и благодаря программе государственных субсидий, которая была анонсирована Президентом РФ. Она будет доступна для семей, у которых с 1 января родится второй/третий ребенок. По ожидаемым прогнозам, средняя ставка сократится практически до 8%.

Она будет доступна для семей, у которых с 1 января родится второй/третий ребенок. По ожидаемым прогнозам, средняя ставка сократится практически до 8%.

От ЦБ ждут снижения ключевой ставки. Банки готовят более дешевую ипотеку

22 июля ЦБ примет очередное решение по уровню ключевой ставки. В банковском сообществе прогнозируют, что она снизится на 0,5-1 п.п. После этого пойдут вниз и ставки по кредитам на жилье, рассказали «Газете.Ru» представители шести банков из топ-50 по активам. По их прогнозам, к концу года ставки по ипотеке упадут до 9% годовых. Снижение ставок может увеличить спрос на недвижимость на десятки процентов, считают эксперты.

Крупные банки — «Московский кредитный банк», «Дом.РФ», «Росбанк», «МТС Банк», «Зенит» и «Абсолют-банк» — готовы снизить ставки по ипотеке в августе. Об этом их представители сообщили «Газете.Ru». В кредитных организациях пояснили, что скорректируют действующие условия вслед за снижением ключевой ставки ЦБ, которое, по прогнозам, произойдет 22 июля. Как ранее сообщала «Газета.Ru», регулятор может уменьшить ставку с текущих 9,5% до 8,5-9% годовых.

Как ранее сообщала «Газета.Ru», регулятор может уменьшить ставку с текущих 9,5% до 8,5-9% годовых.

«Мы ожидаем, что регулятор снизит ключевую ставку на ближайшем заседании на 0,5 процентных пункта. На сопоставимую величину будут снижены и ставки по ипотеке.

В рамках акции — с 20 июля по 7 августа — банк уже снизил ставку по программе на покупку вторичной жилой недвижимости на 0,5 п.п. В результате минимальная ставка по собственным программам банка вернулась в область однозначных цифр — 9,69%», — отметил зампред «Абсолют-банка» Антон Павлов.

В других кредитных организациях также заявили о намерении снизить ставки по ипотеке, но не назвали конкретных параметров снижения.

«МТС Банк» готов пересматривать процентные ставки по ипотеке при условии снижения ключевой. Новые ставки будут зависеть от уровня снижения показателя», — указала руководитель ипотечного кредитования «МТС Банка» Татьяна Акрамова.

Аналогичную позицию высказали в остальных банках. По прогнозам «Абсолют-банка», «МТС Банка» и «Совкомбанка», средневзвешенная ставка по ипотеке в августе составит 10% годовых, к концу года — 9%.

Замдиректора Института налогового менеджмента и экономики недвижимости НИУ ВШЭ Татьяна Школьная назвала решение банков снизить ставки по ипотеке в августе ожидаемым.

«Обычно ставки по ипотеке оперативно реагируют на изменения уровня ключевой ставки. Скорее всего, и в этот раз будет так же», — объяснила она.

Начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин спрогнозировал значительное увеличение спроса на недвижимость в рамках снижения ставок.

«Снижение ставки на 1 п.п. в текущих условиях упавшей базы может приводить к росту спроса на ипотечные продукты даже на десятки процентов», — заключил эксперт.

С ним согласилась директор по банковским рейтингам агентства «Эксперт РА» Ксения Якушкина. «Уже сейчас стоимость ипотечных кредитов находится на достаточно комфортном уровне, о чем свидетельствует произошедшее в июне оживление спроса. Тем не менее новое снижение ставок приведет к дополнительному росту объема выдач», — считает Якушкина.

Школьная при этом отметила, что комфорт — понятие относительное.

«В конечном итоге заемщику нужна не ипотека, а жилье. Ипотека — лишь инструмент. Сейчас уровень комфорта будет определяться тремя показателями: уровнем реальных доходов, ценой недвижимости и уровнем ипотечной ставки. Комфортные условия — это когда на содержание жилья (ипотека либо аренда), включая оплату коммунальных услуг, семья тратит не более 40% своего дохода. Цены на жилье были сильно задраны во время пандемии, а реальные доходы населения сейчас снижаются. Поэтому ставку в 9-10% по ипотеке можно назвать заградительной для большинства российских семей», — указала Школьная.

Доцент кафедры экономической теории РЭУ им. Г.В. Плеханова Татьяна Скрыль отметила, что сейчас объем предложения на рынке недвижимости существенно превышает значение аналогичного периода прошлого года — примерно на 35%. Предложение квартир на рынке значительно больше, чем спрос, добавила она.

«Негативное влияние на ипотеку оказывает то, что рынок ожидает дальнейшего снижения ставок, формируется отложенный спрос на ипотеку. Также важный фактор ослабления спроса на ипотеку — снижение доходов населения. Но в целом позитивные факторы оказываются сильнее. Поэтому можно ожидать восстановления рынка ипотеки после обвала в апреле-мае», — резюмировал начальник аналитического управления банка «БКФ» Максим Осадчий.

Также важный фактор ослабления спроса на ипотеку — снижение доходов населения. Но в целом позитивные факторы оказываются сильнее. Поэтому можно ожидать восстановления рынка ипотеки после обвала в апреле-мае», — резюмировал начальник аналитического управления банка «БКФ» Максим Осадчий.

Как процентные ставки влияют на рынки США

Изменения процентных ставок могут иметь как положительное, так и отрицательное влияние на рынки. Центральные банки часто меняют свои целевые процентные ставки в ответ на экономическую активность: повышают ставки, когда экономика слишком сильна, и снижают ставки, когда экономика вялая.

В США Совет Федеральной резервной системы (ФРС) отвечает за установление целевой процентной ставки, по которой банки занимают и ссужают деньги друг другу (известной как ставка по федеральным фондам), и это оказывает волновое воздействие на всю экономику. Хотя обычно требуется не менее 12 месяцев, чтобы изменение этой процентной ставки оказало широкое экономическое воздействие, реакция фондового рынка на изменение часто бывает более быстрой.

Помимо ставки по федеральным фондам, Федеральная резервная система также устанавливает учетную ставку; или процентная ставка, которую сама ФРС взимает с банков, которые заимствуют у нее напрямую. Эта ставка, как правило, выше, чем целевая ставка по федеральным фондам (частично для того, чтобы побудить банки брать кредиты у других 90 007 банков по более низкой ставке по федеральным фондам).

Понимание взаимосвязи между процентными ставками и фондовым рынком может помочь инвесторам понять, как изменения могут повлиять на их инвестиции. Они также могут быть лучше подготовлены к принятию более эффективных финансовых решений. Ниже мы рассмотрим, как процентные ставки могут влиять на экономику в целом, рынки акций и облигаций, инфляцию и рецессии.

Ключевые выводы

- Когда центральные банки, такие как ФРС, изменяют процентные ставки, это оказывает волновое воздействие на всю экономику в целом, по-разному влияя как на фондовый рынок, так и на рынок облигаций.

- Снижение ставок делает заимствование денег дешевле. Это стимулирует потребительские и деловые расходы и инвестиции и может привести к росту цен на активы.

- Однако снижение ставок может также привести к таким проблемам, как инфляция и ловушки ликвидности, которые подрывают эффективность низких ставок.

- Более высокие процентные ставки отрицательно сказываются на доходах и ценах на акции (часто за исключением финансового сектора).

- Любое влияние на фондовый рынок изменения процентной ставки ощущается достаточно быстро; Между тем, для остальной экономики может потребоваться около года, чтобы увидеть какие-либо широкомасштабные последствия.

Как процентные ставки влияют на рынки США

Ставка по федеральным фондам

Процентная ставка, влияющая на фондовый рынок, — это ставка по федеральным фондам. Ставка по федеральным фондам — это процентная ставка, которую депозитарные учреждения — банки, ссудо-сберегательные и кредитные союзы — взимают друг с друга за ссуды овернайт (тогда как учетная ставка — это процентная ставка, которую Федеральные резервные банки взимают, когда они предоставляют обеспеченные ссуды — обычно овернайт). — в депозитные учреждения).

— в депозитные учреждения).

Федеральная резервная система влияет на ставку по федеральным фондам, чтобы контролировать инфляцию. Повышая ставку по федеральным фондам, Федеральная резервная система фактически пытается сократить предложение денег, доступных для совершения покупок.

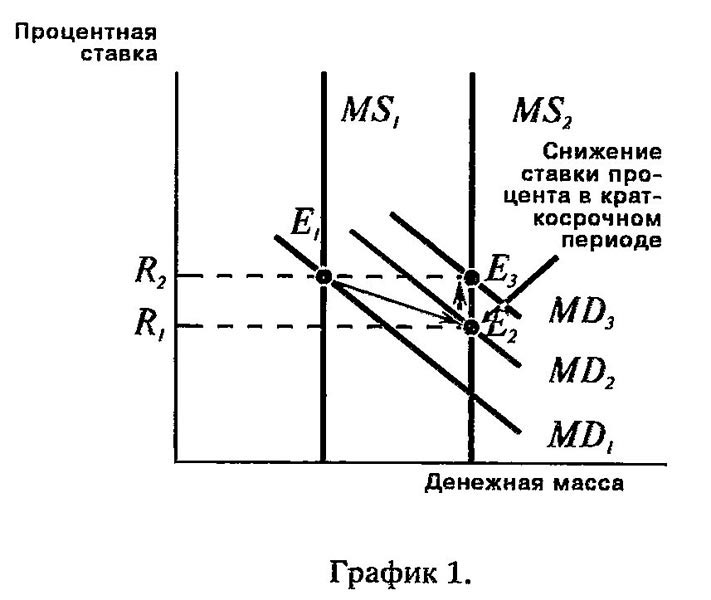

Это, в свою очередь, делает получение денег более дорогим. И наоборот, когда Федеральная резервная система снижает ставку по федеральным фондам, она увеличивает денежную массу. Это стимулирует расходы, удешевляя заимствование. Аналогичные схемы действуют и в центральных банках других стран.

Ставка по федеральным фондам имеет большое значение, поскольку основная процентная ставка — процентная ставка, которую коммерческие банки взимают со своих наиболее кредитоспособных клиентов — в значительной степени основана на ставке по федеральным фондам. Он также формирует основу для ставок по ипотечным кредитам, годовых процентных ставок по кредитным картам (APR) и множества других ставок по потребительским и бизнес-кредитам.

Как процентные ставки влияют на расходы

С каждым кредитом есть некоторая вероятность того, что заемщик не вернет деньги. Чтобы компенсировать кредиторам этот риск, должно быть вознаграждение: проценты. Проценты — это сумма денег, которую кредиторы зарабатывают, когда они предоставляют ссуду, которую заемщик погашает, а процентная ставка — это процент от суммы ссуды, который кредитор взимает за ссуду.

Наличие процентов позволяет заемщикам тратить деньги немедленно, вместо того, чтобы ждать, чтобы накопить деньги для совершения покупки. Чем ниже процентная ставка, тем охотнее люди берут деньги взаймы для крупных покупок, например, домов или автомобилей.

Когда потребители платят меньше в виде процентов, это дает им больше денег для трат, что может создать волновой эффект увеличения расходов по всей экономике. Предприятия и фермеры также выигрывают от более низких процентных ставок, поскольку это побуждает их делать крупные закупки оборудования из-за низкой стоимости кредита. Это создает ситуацию, при которой выпуск продукции и производительность увеличиваются.

Это создает ситуацию, при которой выпуск продукции и производительность увеличиваются.

И наоборот, более высокие процентные ставки означают, что потребители не имеют такого большого располагаемого дохода и должны сокращать расходы. Когда более высокие процентные ставки сочетаются с повышенными стандартами кредитования, банки выдают меньше кредитов.

Это влияет не только на потребителей, но и на предприятия и фермеров, которые сокращают расходы на новое оборудование, тем самым снижая производительность или сокращая количество сотрудников. Более жесткие стандарты кредитования также означают, что потребители будут сокращать расходы, и это повлияет на прибыль многих предприятий.

При сравнении средней дивидендной доходности по акциям «голубых фишек» с процентной ставкой по депозитному сертификату (CD) или доходностью по облигациям Казначейства США (казначейские облигации) инвесторы часто выбирают вариант, обеспечивающий наибольшую процентную ставку. возвращаться. Текущая ставка по федеральным фондам, как правило, определяет, как инвесторы будут вкладывать свои деньги, поскольку эта ставка влияет на доходность как по депозитным сертификатам, так и по казначейским облигациям.

Текущая ставка по федеральным фондам, как правило, определяет, как инвесторы будут вкладывать свои деньги, поскольку эта ставка влияет на доходность как по депозитным сертификатам, так и по казначейским облигациям.

Влияние процентных ставок на инфляцию и рецессии

Всякий раз, когда процентные ставки растут или падают, вы обычно слышите о ставке по федеральным фондам. Это процентная ставка, по которой банки кредитуют друг друга. Она может меняться ежедневно, и, поскольку движение этой ставки влияет на все другие ставки по кредитам, она используется в качестве индикатора, показывающего, растут или падают процентные ставки.

Эти изменения могут повлиять как на инфляцию, так и на рецессии. Под инфляцией понимается рост цен на товары и услуги с течением времени. Это результат сильной и здоровой экономики; однако, если инфляцию не остановить, это может привести к значительной потере покупательной способности.

Чтобы помочь держать инфляцию под контролем, ФРС следит за такими показателями инфляции, как индекс потребительских цен (ИПЦ) и индекс цен производителей (ИПЦ). Когда эти показатели начнут расти более чем на 2-3% в год, ФРС поднимет ставку по федеральным фондам, чтобы держать рост цен под контролем.

Когда эти показатели начнут расти более чем на 2-3% в год, ФРС поднимет ставку по федеральным фондам, чтобы держать рост цен под контролем.

Ставка по федеральным фондам влияет на основную ставку, которая является базовой ставкой, на основе которой определяются другие процентные ставки, такие как ставки по ипотечным кредитам и ставки по личным кредитам.

Поскольку более высокие процентные ставки означают более высокие затраты по займам, люди в конечном итоге начнут тратить меньше. Тогда спрос на товары и услуги упадет, что приведет к падению инфляции.

Хороший пример этого произошел между 1980 и 1981 годами. Инфляция была на уровне 14%, а ФРС повысила процентные ставки до 19%.%. Это вызвало серьезную рецессию, но положило конец растущей инфляции в стране.

Точно так же для борьбы с ростом инфляции в 2022 году ФРС в течение года повышала ставки.

И наоборот, падение процентных ставок может привести к прекращению рецессии. Когда ФРС снижает ставку по федеральным фондам, заимствование денег становится дешевле; это побуждает людей снова начать тратить.

Хороший пример этого произошел в 2002 году, когда ФРС снизила ставку по федеральным фондам до 1,25%. Это в значительной степени способствовало восстановлению экономики в 2003 году. Повышая и понижая ставку по федеральным фондам, ФРС может предотвратить безудержную инфляцию и уменьшить серьезность рецессии.

Влияние процентных ставок на рынки акций и облигаций США

Акции

Когда процентные ставки растут, это также делает привлечение капитала для компаний более дорогим. Например, им придется платить более высокие процентные ставки по выпускаемым ими облигациям. Увеличение затрат на привлечение капитала может негативно сказаться на перспективах будущего роста, а также на краткосрочной прибыли. Результатом может быть пересмотр в сторону понижения ожиданий по прибыли в будущем по мере повышения ставок.

Если считается, что компания сокращает свой рост или становится менее прибыльной — либо из-за более высоких расходов по долгу, либо из-за меньшего дохода — предполагаемая сумма будущих денежных потоков снизится. При прочих равных это снизит цену акций компании.

При прочих равных это снизит цену акций компании.

Если у достаточного количества компаний произойдет снижение цен на акции, весь рынок или ключевые индексы, которые многие люди отождествляют с рынком, — промышленный индекс Доу-Джонса, S&P 500 и т. д. — упадут. При снижении ожиданий роста и будущих денежных потоков компании инвесторы не получат такого большого роста от повышения курса акций. Это может сделать владение акциями менее желательным. Кроме того, инвестирование в акции может рассматриваться как слишком рискованное по сравнению с другими инвестициями.

Тем не менее, некоторые отрасли могут выиграть от повышения процентных ставок. Одним из секторов, который, как правило, приносит наибольшую пользу, является финансовый сектор. Доходы банков, брокерских контор, ипотечных компаний и страховых компаний часто увеличиваются — по мере повышения процентных ставок — потому что они могут взимать более высокую плату за кредитование.

Облигации

Процентные ставки также влияют на цены облигаций. Между ценами на облигации и процентными ставками существует обратная зависимость, означающая, что при повышении процентных ставок цены на облигации падают, а при снижении процентных ставок цены на облигации растут.

Между ценами на облигации и процентными ставками существует обратная зависимость, означающая, что при повышении процентных ставок цены на облигации падают, а при снижении процентных ставок цены на облигации растут.

Причина этого на самом деле довольно проста. Скажем, по облигации номинальной стоимостью 1000 долларов выплачивается 5% годовых (50 долларов в год) по фиксированной процентной ставке. Он выдается, когда преобладающие процентные ставки также составляют 5%. Скажем, через год процентные ставки вырастут до 10%. Инвестор в облигации теперь мог купить новую облигацию за 1000 долларов и получать 100 долларов в год за ее хранение.

Это означает, что старая облигация, по которой выплачивается всего 50 долларов в год, должна стоить меньше; таким образом, единственный способ, которым кто-то мог бы купить 5%-ную облигацию, был бы со скидкой на рынке. Теперь скажем, что процентные ставки вместо этого упадут до 1%. Новая облигация, купленная за 1000 долларов, принесет держателям облигаций только 10 долларов в год. Старая, которая платит 50 долларов, теперь очень привлекательна, и рынок поднимет цену, так что она будет продаваться с премией на рынке.

Старая, которая платит 50 долларов, теперь очень привлекательна, и рынок поднимет цену, так что она будет продаваться с премией на рынке.

Чувствительность цены облигации к изменениям процентной ставки известна как «дюрация». Чем дольше срок погашения облигации, тем больше она будет колебаться по отношению к процентным ставкам.

Одним из способов получения денег правительствами и предприятиями является продажа облигаций. По мере роста процентных ставок стоимость кредита становится дороже. Это означает, что спрос на облигации с более низкой доходностью упадет, что приведет к падению их цены.

Когда процентные ставки падают, становится легче занимать деньги, и многие компании выпускают новые облигации для финансирования расширения. Это приведет к увеличению спроса на облигации с более высокой доходностью, что приведет к росту цен на облигации. Эмитенты отзывных облигаций могут рефинансировать свои существующие облигации, чтобы зафиксировать более низкую процентную ставку.

Для инвесторов, ориентированных на доход, снижение ставки по федеральным фондам означает уменьшение возможности зарабатывать деньги на процентах. Недавно выпущенные казначейские облигации и аннуитеты не будут платить столько. Снижение процентных ставок побудит инвесторов переместить деньги с рынка облигаций на рынок акций. Вместо этого приток нового капитала может привести к росту фондовых рынков.

Эффект ожиданий

Рост или падение процентных ставок также влияет на психологию потребителей и бизнеса. Когда процентные ставки растут, и предприятия, и потребители сокращают расходы. Это приведет к падению доходов и снижению цен на акции. С другой стороны, когда процентные ставки значительно упали, потребители и предприятия увеличат расходы, что приведет к росту цен на акции.

Но на самом деле ничего не должно происходить с потребителями или компаниями, чтобы фондовый рынок реагировал на предполагаемые изменения процентных ставок. Даже до того, как Федеральная резервная система объявит о повышении, как предприятия, так и потребители могут упредить эту возможность и сократить расходы.

Это может привести к падению доходов и цен на акции, а рынок может рухнуть в предвкушении. С другой стороны, если люди ожидают, что Федеральная резервная система вместо этого объявит о снижении ставки, предполагается, что потребители и предприятия увеличат расходы и инвестиции. Это может привести к росту цен на акции.

Однако если ожидания существенно отличаются от действий ФРС, рынок может остро отреагировать. Например, предположим, что Федеральная резервная система, как ожидается, снизит процентные ставки на 50 базисных пунктов на своем следующем заседании, но вместо этого они объявят о снижении всего на 25 базисных пунктов. Эта новость может фактически привести к падению акций, потому что предположение о сокращении на 50 базисных пунктов уже было учтено рынком.

Что происходит с рынками при повышении процентных ставок?

Когда процентные ставки растут, стоимость заимствования денег становится дороже. Это делает покупку товаров и услуг более дорогой для потребителей и бизнеса. Например, покупка дома становится дороже по мере роста ставок по ипотечным кредитам, а финансирование роста бизнеса также становится дороже по мере увеличения ставок по кредитам. Когда это происходит, потребители тратят меньше, что приводит к замедлению экономики.

Например, покупка дома становится дороже по мере роста ставок по ипотечным кредитам, а финансирование роста бизнеса также становится дороже по мере увеличения ставок по кредитам. Когда это происходит, потребители тратят меньше, что приводит к замедлению экономики.

Когда процентные ставки падают, обычно происходят противоположные эффекты.

Как процентные ставки влияют на инфляцию?

Обычно рост процентных ставок сдерживает инфляцию, а снижение процентных ставок ускоряет инфляцию. Когда процентные ставки снижаются, потребители тратят больше, поскольку стоимость товаров и услуг становится дешевле, поскольку финансирование становится дешевле. Увеличение потребительских расходов означает увеличение спроса, а увеличение спроса увеличивает цены. И наоборот, когда процентные ставки растут, потребительские расходы и спрос снижаются, денежные потоки меняются, а инфляция несколько снижается.

Как процентные ставки влияют на акции?

В целом, рост процентных ставок вредит динамике акций. Если процентные ставки растут, это означает, что люди увидят более высокую отдачу от своих сбережений. Это устраняет необходимость для отдельных лиц брать на себя дополнительный риск, инвестируя в акции, что приводит к снижению спроса на акции.

Если процентные ставки растут, это означает, что люди увидят более высокую отдачу от своих сбережений. Это устраняет необходимость для отдельных лиц брать на себя дополнительный риск, инвестируя в акции, что приводит к снижению спроса на акции.

Практический результат

Процентные ставки влияют на экономику, влияя на акции, процентные ставки по облигациям, потребительские и деловые расходы, инфляцию и рецессии; однако важно понимать, что в экономике обычно существует 12-месячный лаг, а это означает, что потребуется не менее 12 месяцев, чтобы последствия любого повышения или снижения процентных ставок стали ощутимыми.

Регулируя ставку по федеральным фондам, ФРС помогает поддерживать баланс экономики в долгосрочной перспективе. Понимание взаимосвязи между процентными ставками и экономикой США позволит инвесторам понять общую картину и принимать более обоснованные инвестиционные решения.

Хотя связь между процентными ставками и фондовым рынком довольно косвенная, они имеют тенденцию двигаться в противоположных направлениях. Как правило, когда Федеральная резервная система снижает процентные ставки, это вызывает рост фондового рынка; когда Федеральная резервная система повышает процентные ставки, это вызывает падение фондового рынка. Но нет гарантии того, как рынок отреагирует на любое данное изменение процентной ставки.

Как правило, когда Федеральная резервная система снижает процентные ставки, это вызывает рост фондового рынка; когда Федеральная резервная система повышает процентные ставки, это вызывает падение фондового рынка. Но нет гарантии того, как рынок отреагирует на любое данное изменение процентной ставки.

Силы, вызывающие изменения процентных ставок

Процентная ставка – это стоимость займа денег. Или, с другой стороны медали, это компенсация за услугу и риск одалживания денег. В обоих случаях это поддерживает движение экономики, побуждая людей брать взаймы, давать взаймы и тратить. Но преобладающие процентные ставки всегда меняются, и разные типы кредитов предлагают разные процентные ставки. Если вы кредитор, заемщик или и то, и другое, важно, чтобы вы понимали причины этих изменений и различий. Они также оказывают сильное влияние на торговлю редкими металлами, включая запасы серебра.

Силы, стоящие за процентными ставками

Основные выводы

- Процентная ставка — это стоимость займа денег.

- Проценты обеспечивают определенную компенсацию за риск.

- Уровни процентных ставок являются фактором спроса и предложения кредита.

- Процентная ставка по каждому типу кредита зависит от кредитного риска, времени, налоговых соображений и конвертируемости конкретного кредита.

Кредиторы и заемщики

Кредитор берет на себя риск того, что заемщик может не вернуть кредит. Таким образом, проценты обеспечивают определенную компенсацию за риск. В сочетании с риском дефолта существует риск инфляции. Когда вы даете деньги взаймы сейчас, цены на товары и услуги могут возрасти к тому времени, когда вам вернут деньги, поэтому первоначальная покупательная способность ваших денег уменьшится. Таким образом, проценты защищают от будущего роста инфляции. Кредитор, такой как банк, также использует проценты для обработки расходов по счету.

Заемщики платят проценты, потому что они должны платить за получение возможности тратить сейчас, вместо того, чтобы ждать годы, чтобы накопить достаточно денег. Например, человек или семья могут взять ипотечный кредит на дом, за который они в настоящее время не могут полностью заплатить, но кредит позволяет им стать домовладельцами сейчас, а не в далеком будущем.

Например, человек или семья могут взять ипотечный кредит на дом, за который они в настоящее время не могут полностью заплатить, но кредит позволяет им стать домовладельцами сейчас, а не в далеком будущем.

Предприятия также занимают для будущей прибыли. Они могут занять сейчас, чтобы купить оборудование, чтобы они могли начать получать эти доходы сегодня. Банки берут кредиты для расширения своей деятельности, будь то кредитование или инвестирование, и выплачивают клиентам проценты за эту услугу.

Таким образом, проценты можно рассматривать как расходы для одного субъекта и доход для другого. Это может представлять собой упущенную возможность или альтернативную стоимость хранения ваших денег в виде наличных денег под матрасом, а не их ссуды. И если вы занимаете деньги, проценты, которые вы должны заплатить, могут быть меньше, чем стоимость отказа от возможности иметь доступ к деньгам в настоящем.

Как определяются процентные ставки

Спрос и предложение

Уровни процентных ставок являются фактором спроса и предложения кредита: увеличение спроса на деньги или кредит повысит процентные ставки, а снижение спроса на кредит снизит их. И наоборот, увеличение предложения кредита снижает процентные ставки, а уменьшение предложения кредита увеличивает их.

И наоборот, увеличение предложения кредита снижает процентные ставки, а уменьшение предложения кредита увеличивает их.

Увеличение количества денег, предоставляемых заемщикам, увеличивает предложение кредита. Например, когда вы открываете счет в банке, вы даете деньги в долг банку. В зависимости от типа счета, который вы открываете (депозитный сертификат дает более высокую процентную ставку, чем текущий счет, с помощью которого вы можете получить доступ к средствам в любое время), банк может использовать эти деньги для своей коммерческой и инвестиционной деятельности. Другими словами, банк может ссужать эти деньги другим клиентам. Чем больше банки могут кредитовать, тем больше кредита доступно для экономики. А по мере увеличения предложения кредита цена заимствования (проценты) снижается.

Кредит, доступный для экономики, уменьшается, поскольку кредиторы решают отсрочить погашение своих кредитов. Например, когда вы решите отложить оплату счета по кредитной карте за этот месяц до следующего месяца или даже позже, вы не только увеличите сумму процентов, которые вам придется заплатить, но и уменьшите сумму кредита, доступного на рынке. Это, в свою очередь, повысит процентные ставки в экономике.

Это, в свою очередь, повысит процентные ставки в экономике.

Инфляция

Инфляция также повлияет на уровень процентных ставок. Чем выше уровень инфляции, тем выше вероятность роста процентных ставок. Это происходит потому, что кредиторы будут требовать более высоких процентных ставок в качестве компенсации за снижение покупательной способности денег, которые им будут выплачиваться в будущем.

Правительство

Правительство имеет право голоса в том, как влияют процентные ставки. Федеральная резервная система США (ФРС) часто делает заявления о том, как денежно-кредитная политика повлияет на процентные ставки.

Ставка по федеральным фондам или ставка, которую учреждения взимают друг с друга за чрезвычайно краткосрочные кредиты, влияет на процентную ставку, которую банки устанавливают на деньги, которые они ссужают. Затем эта ставка постепенно переходит в другие ставки по краткосрочным кредитам. ФРС влияет на эти ставки с помощью «транзакций на открытом рынке», то есть покупки или продажи ранее выпущенных ценных бумаг США. Когда правительство покупает больше ценных бумаг, в банки вливается больше денег, чем они могут использовать для кредитования, и процентные ставки снижаются. Когда правительство продает ценные бумаги, деньги из банков расходуются на транзакцию, в результате чего в распоряжении банков остается меньше средств для кредитования, что приводит к повышению процентных ставок.

Когда правительство покупает больше ценных бумаг, в банки вливается больше денег, чем они могут использовать для кредитования, и процентные ставки снижаются. Когда правительство продает ценные бумаги, деньги из банков расходуются на транзакцию, в результате чего в распоряжении банков остается меньше средств для кредитования, что приводит к повышению процентных ставок.

Проценты поддерживают движение экономики, побуждая людей брать взаймы, давать взаймы и тратить.

Виды кредитов

Из факторов, описанных выше, спрос и предложение, как мы подразумевали ранее, являются основными силами, определяющими уровни процентных ставок. Однако процентная ставка для каждого типа кредита зависит от кредитного риска, времени, налоговых соображений (особенно в США) и конвертируемости конкретного кредита.

Под риском понимается вероятность возврата кредита. Большая вероятность того, что кредит не будет погашен, приводит к более высоким уровням процентной ставки. Если, однако, ссуда «обеспечена», то есть существует какой-то залог, который кредитор приобретет на случай, если ссуда не будет возвращена (например, автомобиль или дом), процентная ставка, вероятно, будет ниже. Это связано с тем, что фактор риска учитывается залогом.

Это связано с тем, что фактор риска учитывается залогом.

Для государственных долговых ценных бумаг риск, конечно же, минимален, поскольку заемщиком является государство. По этой причине, а также потому, что проценты не облагаются налогом, ставка по казначейским ценным бумагам, как правило, относительно низкая.

Время также является фактором риска. Долгосрочные кредиты имеют больше шансов не быть погашенными, потому что есть больше времени для невзгод, которые приводят к дефолту. Кроме того, номинальная стоимость долгосрочного кредита по сравнению с краткосрочным кредитом более уязвима к влиянию инфляции. Следовательно, чем дольше заемщик должен погасить кредит, тем больше процентов должен получить кредитор.

Наконец, некоторые ссуды, которые можно быстро конвертировать обратно в деньги, практически не несут потерь по основной сумме займа. Эти кредиты обычно имеют относительно более низкие процентные ставки.

Практический результат

Поскольку процентные ставки являются важным фактором дохода, который вы можете получить, ссужая деньги, цен на облигации и суммы, которую вам придется заплатить, чтобы занять деньги, важно, чтобы вы понимали, как меняются преобладающие процентные ставки: в первую очередь под действием сил спрос и предложение, на которые также влияют инфляция и денежно-кредитная политика.

Ставка снизится в том случае, если риски для кредитора сократятся.

Ставка снизится в том случае, если риски для кредитора сократятся. При участии в госпрограмме процентная ставка снижается;

При участии в госпрограмме процентная ставка снижается;