Таблица погашения кредита в excel. Аннуитетный платеж: что это, пример и формула расчета. Кредитный калькулятор в Excel. Таблица расчета аннуитетного платежа в excel

что это, пример и формула расчета. Кредитный калькулятор в Excel

Каждому из нас наверняка рано или поздно приходит мысль о кредите. Кому нужно машину, кому квартиру. И тут уже надо считать. Когда мы только прицениваемся к кредиту, то достаточно тех калькуляторов, что есть в сети. Хотя и они отвечают не на все вопросы, к ним адресованные. Но когда мы уже берем кредит, то без расчета графика платежей не обойтись.

То есть, мы будем запрашивать кредит для банковского лица в размере € Количество лет продолжительности кредита. Этот интерес колеблется ежедневно, но для расчетов с ипотекой следует использовать среднее значение 5%. Как часто оплачиваются взносы: например, мы выбрали ежемесячную оплату платежей, мы отмечаем 1. Введите устав и расходы на открытие. Они составляют% от суммы финансирования. То есть, банк взимает с нас комиссию в размере 0, 5% на сумму € 000, финансируемую за счет изучения и формализации банковского кредита.

- Введите сумму, которая будет финансироваться в евро.

- Например, введите сумму кредита в%.

- Пожалуйста, проконсультируйтесь с нами, чтобы уточнить концепции.

Чтобы подготовить график платежей, нам понадобится дата выдачи кредита.

Небольшое отступление по досрочному погашению . Досрочное погашение уменьшает сумму основного долга, поэтому после него обычно пересчитывается ежемесячный платеж или меняется срок кредита.

Переходим ко второму листу.

Чтобы понять, что такое логика, запрограммированная в макросах, мы должны понимать. Для финансовой математики и временной стоимости денег мы будем перемещать отдельные денежные потоки, размещенные в разные моменты времени, с формулой составных процентов, используя номинальная процентная ставка 5%. Когда вы решаете кредит, первое, что мы должны вычислить, - это плата за оплату. . Это книга, состоящая из трех листов. На листе «Имитация займа» мы будем использовать его в течение фиксированного периода времени, но путем изм

kamstat.ru

Кредитный калькулятор с убывающими платежами Excel

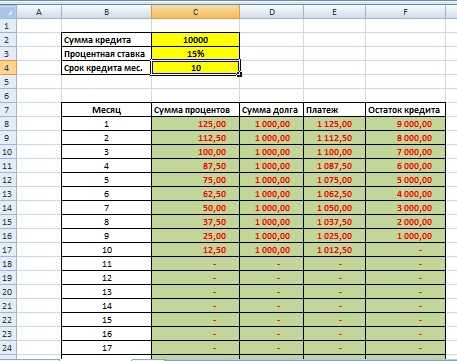

Создание кредитного калькулятора в Excel с расчетом платежей по классическому методу. Данный кредитный калькулятор подразумевает уменьшение платежа с каждым предыдущим периодом. Данный метод начисления процентов и оплаты по кредиту применяется в основном в кредитах на недвижимость, реже на автокредиты.

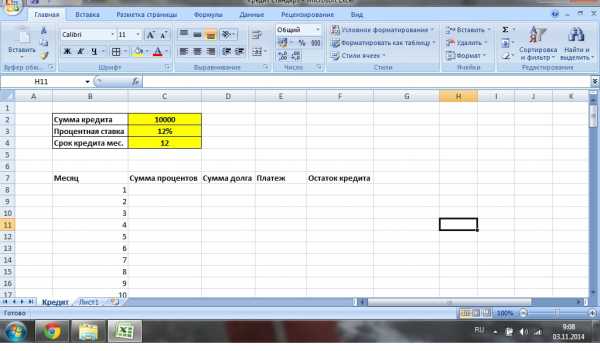

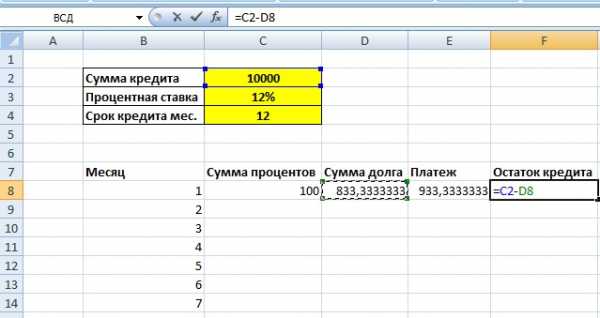

Шаг 1. Создание таблицы.

В новом документе Excel создаем таблицу с кредитными условиями:

- Сумма кредита;

- Процентная ставка;

- Срок кредитования.

А также создаем таблицу с расчетами, которые будем производить:

- Месяц;

- Сумма процентов;

- Сумма оплаты дол;

- Сумма погашения кредита;

- Платеж;

- Остаток кредита.

В строке месяц в примере указано 120 месяцев (10 лет), при необходимости можно делать больше

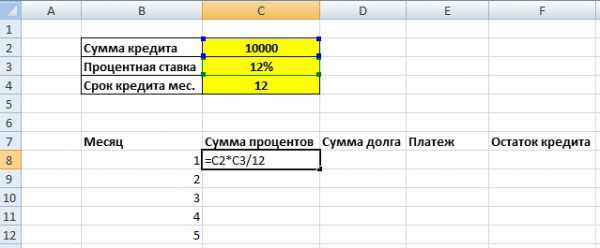

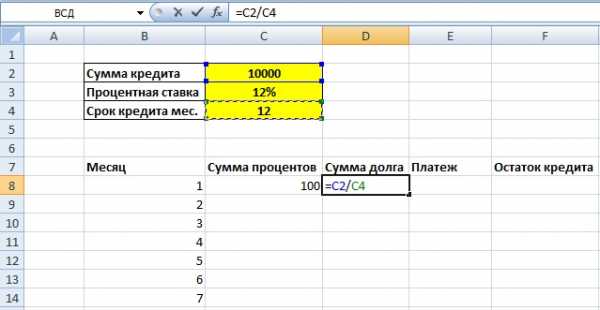

Шаг 2. Рассчитываем первую строку по условиям.

Сумму процентов рассчитываем путем умножения годовой процентной ставки по кредиту деленной на 12 ( так как рассчитываем ежемесячный платеж) на сумму кредита.

Обязательную сумму погашения основного долга рассчитываем путем деления всей суммы кредита на срок кредитования.

Обязательную сумму погашения основного долга рассчитываем путем деления всей суммы кредита на срок кредитования.

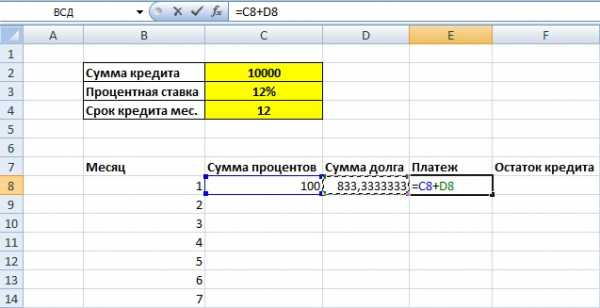

Ежемесячный платеж равен сумме процентов и ежемесячного погашения основного долга.

Остаток по кредиту рассчитывает вычитанием из всей суммы кредита сумму месячного погашения кредита.

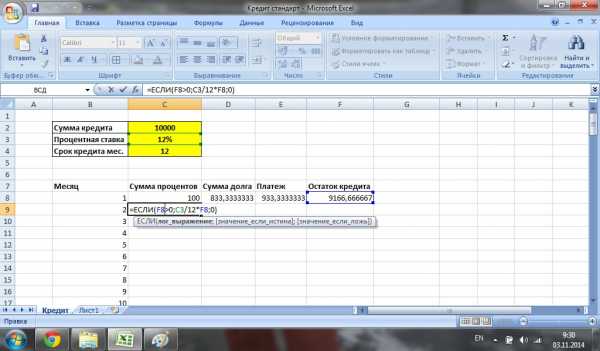

Шаг 3. Расчет второй строки по условиям.

Сумму процентов рассчитываем исходя из условия, что остаток по кредиту больше нуля, так как нам необходимо рассчитывать проценты именно из остатка кредита.

В данном случае используем функцию «ЕСЛИ»:

Аргументы функции:

- Лог_выражение — Остаток по кредиту больше значения «0»

- Значение_если_истинна — расчет суммы процентов. Умножение месячной процентной ставки на остаток по кредиту. В формуле на картинке значение «C3» необходимо заключить в знак «$», для того чтобы при перемещении формулы значение процентной ставки бралось строго с обозначенной ячейки.

- Значение_если_ложь — в противном случае, значение равно «0», то есть сумма процентов равна нулевому значению.

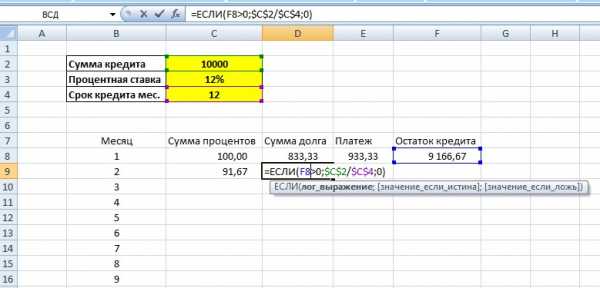

Расчет суммы погашения для основной суммы кредита производим также с использованием логической функции «ЕСЛИ».

Аргументы функции:

- Лог_выражение — Остаток по кредиту больше значения «0»

- Значение_если_истинна — расчет суммы погашения основного долга. Деление всей суммы кредита на срок кредита. В формуле на картинке значение «C2» и «C4» необходимо заключить в знак «$», для того чтобы при перемещении формулы значение процентной ставки бралось строго с обозначенной ячейки.

- Значение_если_ложь — в противном случае, значение равно «0», то есть погашение по кредиту уже не производится.

Платеж по кредиту как и выше будет равен сумме процентов и ежемесячного обязательного погашения основного кредита.

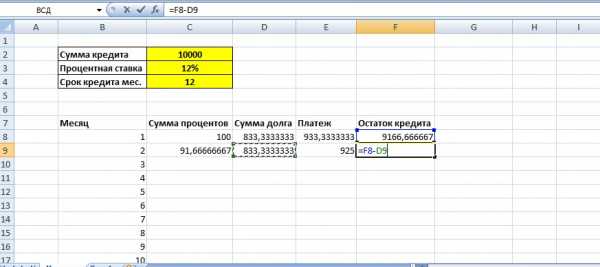

Остаток по кредиту рассчитываем как разница между суммой остатка по кредиту с прошлого месяца и суммой обязательного ежемесячного погашения тела кредита.

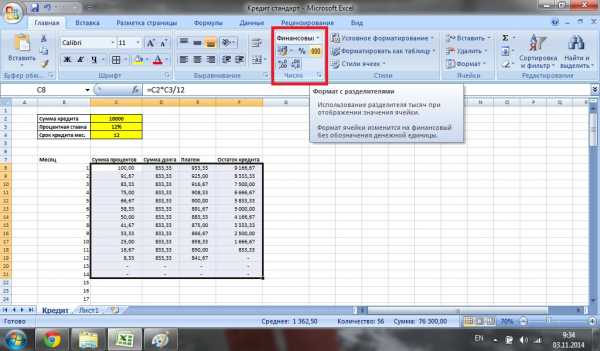

Шаг 4. Оформление кредитного калькулятора.

После введения формул во второй строке с расчетами переносим их на все периоды, в файле примера 120 мес. После чего всем значениям устанавливаем формат «Финансовый».

Оформляем кредитный калькулятор по собственному желанию с использованием шрифтов, заливок, выделений и т.д.

wpcalc.com

Делаем кредитный калькулятор в Excel

Всем вам наверняка рано или поздно приходит мысль о кредите. Кому нужно машину, кому квартиру. Сам проходил, знаю . И тут уже надо считать. Когда вы только прицениваетесь к кредиту, то достаточно тех калькуляторов, что есть в сети. Хотя и они отвечают не на все вопросы, к ним адресованные. Но когда вы уже берете кредит, то без расчета графика платежей никуда. Поэтому предлагаю завести собственный кредитный (ипотечный) калькулятор у себя в книге Excel.

Итак, любой кредит имеет 4 основных параметра:

- Срок

- Сумма

- Ставка

- Ежемесячный платеж. Состоит из части погашения основного долга и процентов, набежавших по нему за прошедший период.

Так же есть две формы платежей – аннуитетные (когда вы каждый месяц платите одну и ту же сумму) и дифференцированные (когда постоянной остается часть ежемесячного платежа – та, которая погашает основной долг, а вторая часть регулярно пересчитывается).

Если вы знаете 3 показателя, то сможете подобрать четвертый.

Мы сделаем сначала калькулятор. За расчет всех четырех показателей отвечают эти функции:

- Срок – Функция ПС()

- Сумма – Функция КПЕР()

- Ставка – Функция СТАВКА()

- Ежемесячный платеж – Функция ПЛТ()

Параметры функций одни и те же – знаете три из 4-х показателей, соответствующая функция выдаст 4-й. Нагляднее смотрите первый лист файла.

Чтобы подготовить график платежей, нам понадобится дата выдачи кредита.

Небольшое отступление по досрочному погашению. Досрочное погашение уменьшает сумму основного долга, поэтому после него обычно пересчитывается ежемесячный платеж или меняется срок кредита.

Переходим ко второму листу.

Первая строчка графика – дата выдачи, поэтому тут будет только первоначальная сумма кредита.

На второй строке –

- Дата – определяется как то же число, что и выдача кредита, но следующего месяца. Используем функцию ДАТА, где год и число те же, что и в предыдущем периоде, а месяц на один больше. Но есть нюанс – банк ведь не примет платеж в выходной день. Поэтому делаем корректировку числа с помощью функции ДЕНЬНЕД. Важно: дату можно корректировать вручную, на следующую дату влияния не окажет.

- Сумма ежемесячного платежа (которая определяется по функции ПЛТ).

- Сумма погашения процентов как умножение величины прошедшего периода на соответствующий процент. Используется функция ДОЛЯГОДА, чтобы убрать последствия високосности. Банки скрупулезно подходят к расчетам, поэтому период считается в днях, иначе можно было бы сделать проще – взять годовой процент, поделить на 12 месяцев и умножить на сумму.

- Сумма погашения основного долга – берется как разница ежемесячного платежа и суммы погашения процентов.

- Досрочное погашения и его дата ставятся произвольно. Единственное условие – ставится в тот период, где дата или меньше или совпадает с датой досрочного погашения.

- Сумма долга после платежа определяется как сумма предыдущего периода за вычетом погашения основной части и суммы досрочного погашения.

И последний нюанс построения графика – на третьей строчке мы меняем немного формулу ежемесячного платежа – ставим условие, что если было досрочное погашение, то сумма пересчитывается по функции ПЛТ, а если нет, остается как в предыдущей строке.

Теперь сделаем такой же график для дифференцированных платежей.

Меняем две формулы:

1) Сумму погашения основного долга. Она будет неизменной - сумма долга разделить на количество периодов (месяцев).

2) Ежемесячный платеж определяем как сумму двух частей - погашений основного долга и процентов.

Разница двух форм по сути в том, что вы больше платите в месяц по дифференцированному платежу, но быстрее расплачиваетесь и поэтому в итоге платите меньше процентов.

Какие еще можно вытащить показатели, которые важны нам, но не учитываются в доступных калькуляторах?

Для меня это была обоснованность взятия кредита. Я тогда снимал квартиру и поэтому мне нужно было рассчитать цену кредита. Цена кредита для меня равнялась сумме выплаченных процентов за минусом арендных платежей за весь период кредита. Если сумма небольшая или вообще отрицательная, то кредит брать стоит. Бонусом для меня было проживание в СВОЕМ (!) доме, где я знал, что могу забить гвоздь в МОЮ стенку, да и вообще психологическое влияние большое.

Если кому нужно более наглядно, то вот здесь видео, где этот файл и формировался.

Эксель Практик

«Глаза боятся, а руки делают»

P.S. Я веду рассылку, где идет немного другой формат подачи информации, поэтому если интересно - подписывайтесь на рассылку, форма в правой части страницы. Тем более, что сразу после подписки вы получите бонус - мой видеокурс о 10 полезных инструментах Excel, которые не всякому известны.

P.P.S. Для тех, кто хочет экстренно быстро изучить Excel, я специально сделал практикум-самоучитель, можете посмотреть его описание по вот этой ссылке.

excelpractic.ru

Посчитать проценты по кредиту. Калькулятор расчета кредита в Excel и формулы ежемесячных платежей. Какая схема, дифференцированная или аннуитетная, более выгодна заемщику.

Просматривая кредитные продукты разных организаций, все невольно акцентируют внимание на величине процентной ставки. Это не удивительно, поскольку стоимость ссуды имеет принципиальное значение при принятии окончательного решения. Однако размер процентов не всегда расскажет вам об объеме переплаты. Чтобы привлечь клиентов банки иногда снижают процентную ставку и устанавливают комиссию за обслуживание счета или выдачу кредита. Прежде чем взяться за калькулятор, нужно изучить информацию о составляющих выплат.

Как вы уже можете себе представить, если мы хотим изменить нашу таблицу амортизации на 36 ежемесячных платежей, необходимо будет вручную добавить новые записи и скопировать формулы вниз. В момент нажатия кнопки формулы будут вставлены в соответствующие ячейки.

С этим мы завершили разработку одного, который будет функционировать, чтобы узнать детали платежей, необходимых для погашения долга. Вы можете, который содержит два листа, в первом вы найдете решение, которое имеет только формулы и на втором листе, который содержит макрос.

Эти формулы применяются, когда они являются квотами, оплата которых происходит по истечении каждого периода. Таким образом, квоты называются «подлежащими погашению» или «подлежащими уплате до истечения срока». Например, кредит получен и должен быть погашен ежемесячными платежами.

Из чего состоит ежемесячный платеж по кредиту

Возможно, вы считаете, что ежемесячная сумма платежа состоит всего из двух составляющих: основного долга и процентов. Такое мнение не совсем верное, поскольку составляющих у ежемесячного платежа может быть на много больше:

- Сумма основного долга - это и есть те деньги, которые вы , а теперь постепенно возвращаете. Если вы заключили договор на 100 тыс. р., то это и есть ваш основной долг. Каждый месяц вы выплачиваете его часть, соответственно, он уменьшается.

- Проценты за пользование средствами - это ваше вознаграждение банку за то, что вы пользуетесь его деньгами. Размер этого платежа соответствует процентной ставке. Если вы взяли 100 тыс. р. под 12% годовых, то каждый месяц вам нужно будет уплатить 1 тыс. р. процентов.

- Комиссия может влиять на величину ежемесячного платежа. Ее присутствие не обязательно. Банк может взять деньги за свою работу, начисляя комиссию за рассмотрение вашей заявки или оформление кредита, за открытие и обслуживание счета или расчетно-кассовые операции. Банки зачастую устанавливают дополнительную комиссию тогда, когда вы не расплачиваетесь кредитной картой, а снимаете средства в банкомате. Комиссия может начисляться в виде определенной суммы или процентов. Учтите, что если банк берет всего 0,9% за обслуживание вашего счета, то для вас это выльется в 10,8% годовых переплаты по займу. Эти деньги будут списаны с вашего счета помимо указанной процентной ставки.

- Штраф и пеня. Начисляются за нарушение кредитного договора, просрочку платежей. Устанавливаются различными банками в разных размерах, и детально прописываются в кредитном договоре.

- Дополнительные платежи. Определенные кредитные программы требуют дополнительных финансовых вложений. Например, если вы оформляете ссуду под залог, то вам придется оплатить услуги оценщика. Большинство банков потребует приобрести страховку при покупке недвижимости или автомобиля в кредит.

Как правильно рассчитать сумму ежемесячного платежа

Чтобы вы могли оценить свои финансовые возможности, Центральным Банком России был выпущен указ, который обязывает кредитно-финансовые организации указывать в соглашении эффективную процентную ставку. Этот показатель поможет вам понять, насколько дорого обойдутся заемные средства.

Чтобы вы могли оценить свои финансовые возможности, Центральным Банком России был выпущен указ, который обязывает кредитно-финансовые организации указывать в соглашении эффективную процентную ставку. Этот показатель поможет вам понять, насколько дорого обойдутся заемные средства.

Для применения этой формулы необходимо учитывать, что частота квот должна гармонизировать с применяемой процентной ставкой, то есть, если, например, ежемесячные сборы - это ставка, которая должна применяться, должна быть эффективной ежемесячно, если они Полугодовой, будет эффективным полугодовым, и если они будут годовыми, ежегодная эффективность должна быть рассмотрена.

Эта модальность состоит из серии платежей, каждая из которых выполняется в конце последовательных периодов. Таким образом, первый платеж производится в конце первого периода, второй платеж в конце второго периода и так далее. Если мы рассмотрим гра

buhof.ru

Расчет кредита в Excel | ИКТ

Кто как, а я считаю кредиты злом. Особенно потребительские. Кредиты для бизнеса - другое дело, а для обычных людей мышеловка"деньги за 15 минут, нужен только паспорт" срабатывает безотказно, предлагая удовольствие здесь и сейчас, а расплату за него когда-нибудь потом. И главная проблема, по-моему, даже не в грабительских процентах или в том, что это "потом" все равно когда-нибудь наступит. Кредит убивает мотивацию к росту. Зачем напрягаться, учиться, развиваться, искать дополнительные источники дохода, если можно тупо зайти в ближайший банк и там тебе за полчаса оформят кредит на кабальных условиях, попутно грамотно разведя на страхование и прочие допы?

Так что очень надеюсь, что изложенный ниже материал вам не пригодится.

Но если уж случится так, что вам или вашим близким придется влезть в это дело, то неплохо бы перед походом в банк хотя бы ориентировочно прикинуть суммы выплат по кредиту, переплату, сроки и т.д. "Помассажировать числа" заранее, как я это называю 🙂 Microsoft Excel может сильно помочь в этом вопросе.

Вариант 1. Простой кредитный калькулятор в Excel

Для быстрой прикидки кредитный калькулятор в Excel можно сделать за пару минут с помощью всего одной функции и пары простых формул. Для расчета ежемесячной выплаты по аннуитетному кредиту (т.е. кредиту, где выплаты производятся равными суммами - таких сейчас большинство) в Excel есть специальная функция ПЛТ (PMT) из категории Финансовые (Financial). Выделяем ячейку, где хотим получить результат, жмем на кнопку fx в строке формул, находим функцию ПЛТ в списке и жмем ОК. В следующем окне нужно будет ввести аргументы для расчета:

- Ставка - процентная ставка по кредиту в пересчете на период выплаты, т.е. на месяцы. Если годовая ставка 12%, то на один месяц должно приходиться по 1% соответственно.

- Кпер - количество периодов, т.е. срок кредита в месяцах.

- Бс - начальный баланс, т.е. сумма кредита.

- Пс - конечный баланс, т.е. баланс с которым мы должны по идее прийти к концу срока. Очевидно =0, т.е. никто никому ничего не должен.

- Тип - способ учета ежемесячных выплат. Если равен 1, то выплаты учитываются на начало месяца, если равен 0, то на конец. У нас в России абсолютное большинство банков работает по второму варианту, поэтому вводим 0.

Также полезно будет прикинуть общий объем выплат и переплату, т.е. ту сумму, которую мы отдаем банку за временно использование его денег. Это можно сделать с помощью простых формул:

Вариант 2. Добавляем детализацию

Если хочется более детализированного расчета, то можно воспользоваться еще двумя полезными финансовыми функциями Excel - ОСПЛТ (PPMT) и ПРПЛТ(IPMT). Первая из них вычисляет ту часть очередного платежа, которая приходится на выплату самого кредита (тела кредита), а вторая может посчитать ту часть, которая придется на проценты банку. Добавим к нашему предыдущему примеру небольшую шапку таблицы с подробным расчетом и номера периодов (месяцев):

Функция ОСПЛТ (PPMT) в ячейке B17 вводится по аналогии с ПЛТ в предыдущем примере:

Добавился только параметр Период с номером текущего месяца (выплаты) и закрепление знаком $ некоторых ссылок, т.к. впоследствии мы эту формулу будем копировать вниз. Функция ПРПЛТ (IPMT) для вычисления процентной части вводится аналогично. Осталось скопировать введенные формулы вниз до последнего периода кредита и добавить столбцы с простыми формулами для вычисления общей суммы ежемесячных выплат (она постоянна и равна вычисленной выше в ячейке C7) и, ради интереса, оставшейся сумме долга:

Чтобы сделать наш калькулятор более универсальным и способным автоматически подстраиваться под любой срок кредита, имеет смысл немного подправить формулы. В ячейке А18 лучше использовать формулу вида:

=ЕСЛИ(A17>=$C$7;"";A17+1)

Эта формула проверяет с помощью функции ЕСЛИ (IF) достигли мы последнего периода или нет, и выводит пустую текстовую строку ("") в том случае, если достигли, либо номер следующего периода. При копировании такой формулы вниз на большое количество строк мы получим номера периодов как раз до нужного предела (срока кредита). В остальных ячейках этой строки можно использовать похожую конструкцию с проверкой на присутствие номера периода:

=ЕСЛИ(A18<>""; текущая формула; "")

Т.е. если номер периода не пустой, то мы вычисляем сумму выплат с помощью наших формул с ПРПЛТ и ОСПЛТ. Если же номера нет, то выводим пустую текстовую строку:

Вариант 3. Досрочное погашение с уменьшением срока или выплаты

Реализованный в предыдущем варианте калькулятор неплох, но не учитывает один важный момент: в реальной жизни вы, скорее всего, будете вносить дополнительные платежи для досрочного погашения при удобной возможности. Для реализации этого можно добавить в нашу модель столбец с дополнительными выплатами, которые будут уменьшать остаток. Однако, большинство банков в подобных случаях предлагают на выбор: сокращать либо сумму ежемесячной выплаты, либо срок. Каждый такой сценарий для наглядности лучше посчитать отдельно.

В случае уменьшения срока придется дополнительно с помощью функции ЕСЛИ (IF) проверять - не достигли мы нулевого баланса раньше срока:

А в случае уменьшения выплаты - заново пересчитывать ежемесячный взнос начиная со следующего после досрочной выплаты периода:

Вариант 4. Кредитный калькулятор с нерегулярными выплатами

Существуют варианты кредитов, где клиент может платить нерегулярно, в любые произвольные даты внося любые имеющиеся суммы. Процентная ставка по таким кредитам обычно выше, но свободы выходит больше. Можно даже взять в банке еще денег в дополнение к имеющемуся кредиту. Для расчета по такой модели придется рассчитывать проценты и остаток с точностью не до месяца, а до дня:

Предполагается что:

- в зеленые ячейки пользователь вводит произвольные даты платежей и их суммы

- отрицательные суммы - наши выплаты банку, положительные - берем дополнительный кредит к уже имеющемуся

- подсчитать точное количество дней между двумя датами (и процентов, которые на них приходятся) лучше с помощью функции ДОЛЯГОДА (YEARFRAC)

СКАЧАТЬ задание credit

Поделиться ссылкой:

Похожее

i-k-t.ru