Содержание

Налоговый вычет при покупке квартиры: как оформить и получить

Полезная информация

Лайфхаки

Обновлено: 14 сентября 2022

Тех, кто покупает жильё, ждут большие траты: деньги уйдут и на саму недвижимость,

и на оформление сделки.

Имущественный вычет поможет вернуть часть денег. В этой статье мы расскажем обо всех нюансах возврата

НДФЛ. Как

получить максимальную выгоду не только при покупке, но и при продаже недвижимости?

Что такое налоговый вычет?

Налоговый вычет — это возможность вернуть часть уплаченного в бюджет НДФЛ. Согласно налоговому

кодексу

предусмотрено 5 групп налоговых вычетов:

стандартные

социальные

инвестиционные

профессиональные

имущественные

Далее мы подробнее поговорим именно об имущественных вычетах, которые можно вернуть после покупки

квартиры и

погашения ипотеки.

Какие есть условия для получения налогового вычета?

Необходимо быть налоговым резидентом РФ, т. е. проживать в стране не менее 183 дней

в году и уплачивать налог со

своей заработной платы. Кроме того, важно иметь документальное подтверждение своей занятости и налоговых

отчислений в бюджет.

Если же вы ИП или самозанятый на упрощённой системе налогообложения, то вычет,

к сожалению, получить нельзя, так

как НДФЛ вы не уплачиваете.

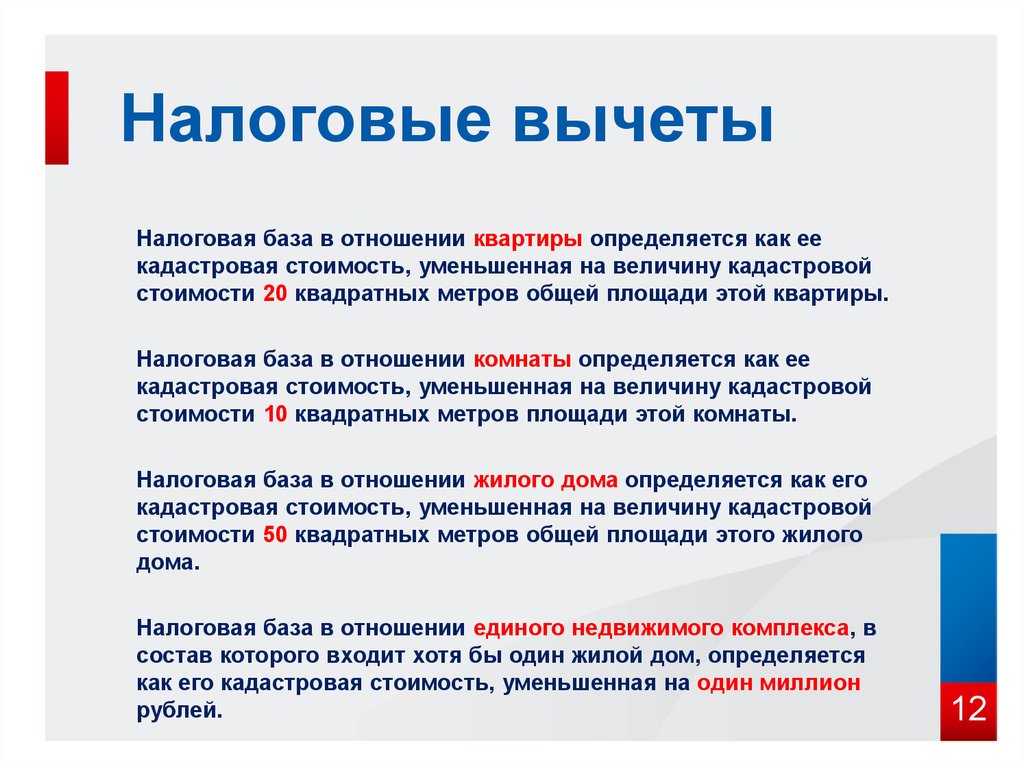

Как рассчитать сумму имущественного налогового вычета?

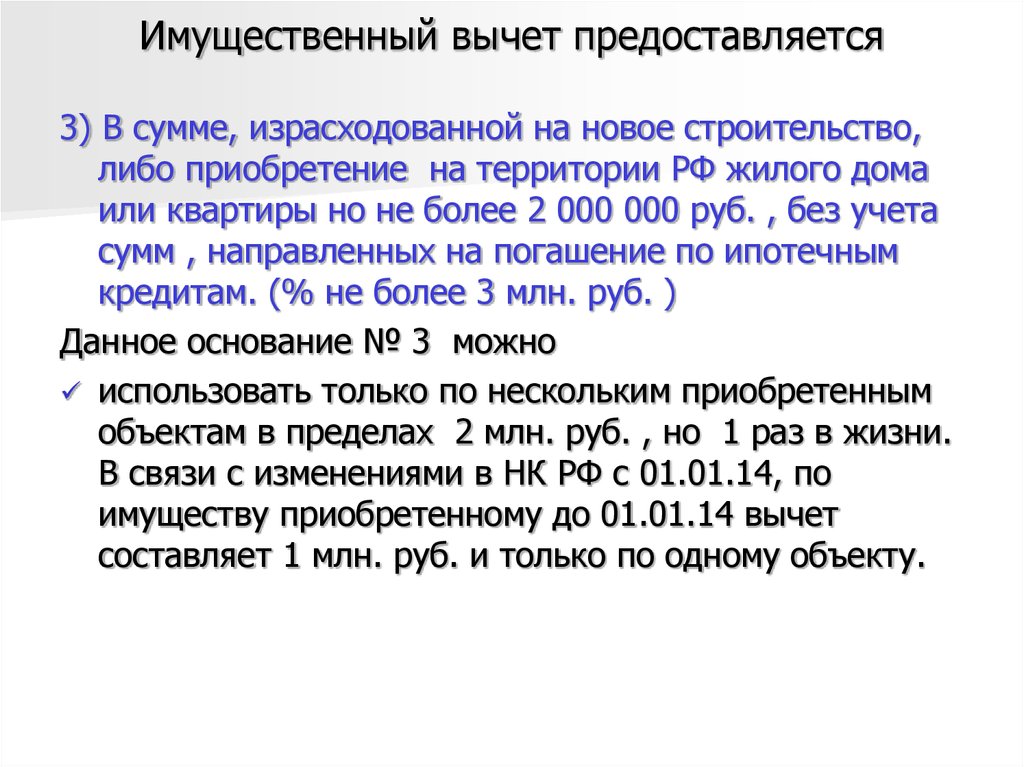

Имущественный налоговый вычет предоставляется только один раз. Лимиты, с которых получится вернуть налог,

бывают

двух типов:

2 млн ₽ — на приобретение жилья и строительство дома

3 млн ₽ — на погашение процентов по ипотеке

Следовательно, максимальные суммы ограничиваются:

260 тыс. ₽ — за покупку недвижимости и строительство

₽ — за покупку недвижимости и строительство

390 тыс. ₽ — с уплаченных процентов по ипотеке

В итоге совокупная сумма имущественного налогового вычета может составить до 650 тыс. ₽. При

этом, если цена

квартиры менее 2 млн ₽, то имущественный вычет считается от стоимости покупки,

а оставшуюся часть можно

перенести на приобретение других объектов, пока вся сумма лимита не будет исчерпана. Однако, если

квартира была

куплена до 1 января 2014 года, то остаток вычета перенести на другую недвижимость

не получится.

Если недвижимость приобретена в браке, то право на вычет имеют оба супруга. Таким образом,

максимально семейная

пара сможет вернуть 1,3 млн ₽ — по 260 тыс. ₽ на каждого за покупку

жилья и по 390 тыс. ₽ с уплаченных процентов

по ипотеке.

Когда нельзя получить налоговый вычет?

1

Если оплата производится за счёт:

материнского капитала

средств работодателя

бюджетных средств (именно по этой причине в рамках программы военной ипотеки

не предусмотрен

вычет: её

участникам часть денег даёт государство)

2

При покупке жилья у родственников (взаимозависимых лиц)

К ним относятся:

супруг/супруга

дети, в том числе усыновлённые

родители, в том числе усыновители

родные/сводные братья и сёстры

опекун (попечитель) и подопечный

3

Если недвижимость подарена или унаследована

Какие необходимы документы для имущественного вычета?

Вычет оформляется после приобретения жилья. Затем владелец недвижимости получает подтверждение от налоговой

Затем владелец недвижимости получает подтверждение от налоговой

о

наличии такого права.

Для возврата налогов при покупке квартиры нужны:

паспорт

свидетельство о праве собственности или выписка ЕГРН

акт приёма-передачи квартиры или доли в ней налогоплательщику

договор купли-продажи жилья

декларация о налогах 3-НДФЛ и справка о доходах 2-НДФЛ

договор с банком (понадобится при оформлении ипотеки)

свидетельство о браке (если жильё куплено в браке)

Чтобы получить вычет за проценты по ипотеке, понадобятся:

договор с банком

график погашения кредита

Можно ли вернуть НДФЛ при строительстве дома или покупке апартаментов?

Практически за любое жильё можно получить налоговый вычет — за таунхаус, долю в жилом

помещении или даже

комнату. Право на возврат налога сохраняется и при приобретении земельного участка или строительстве

дома.

Получить его можно только после оформления права собственности.

Налоговый кодекс предусматривает следующий перечень расходов, по которым можно оформить имущественный

вычет:

покупка земли под ИЖС

покупка дома на стадии строительства

отделочные работы

подключение к инженерным сетям

составление проектно-сметной документации

приобретение строительных материалов

Однако за покупку апартаментов налоговый вычет получить нельзя, так как они считаются нежилым помещением.

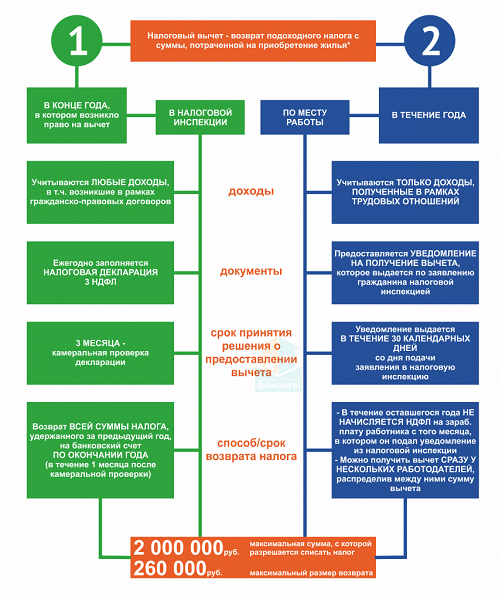

Как получить налоговый вычет через работодателя?

В этом случае работодатель не будет удерживать НДФЛ с заработной платы, пока не выплатит

необходимую сумму

вычета. Документы можно подавать, не дожидаясь окончания года, в который была куплена недвижимость.

Как оформить налоговый вычет на работе:

1

Напишите заявление в налоговую о наличии права на имущественный вычет.

2

Предоставьте в налоговый орган документы, подтверждающие право на имущественный вычет.

3

Через месяц получите в налоговой инспекции уведомление о праве на налоговый вычет.

4

Предоставьте уведомление работодателю.

Как получить имущественный вычет через налоговую?

Дождитесь конца года, в который было куплено жильё, после чего обратитесь в налоговый орган

и предоставьте

необходимые документы. Их проверят и вынесут решение о возврате НДФЛ. В случае одобрения

деньги в течение месяца

поступят на ваш счёт.

Как это сделать?

1

Получите справку по форме 2-НДФЛ из бухгалтерии по месту работы.

2

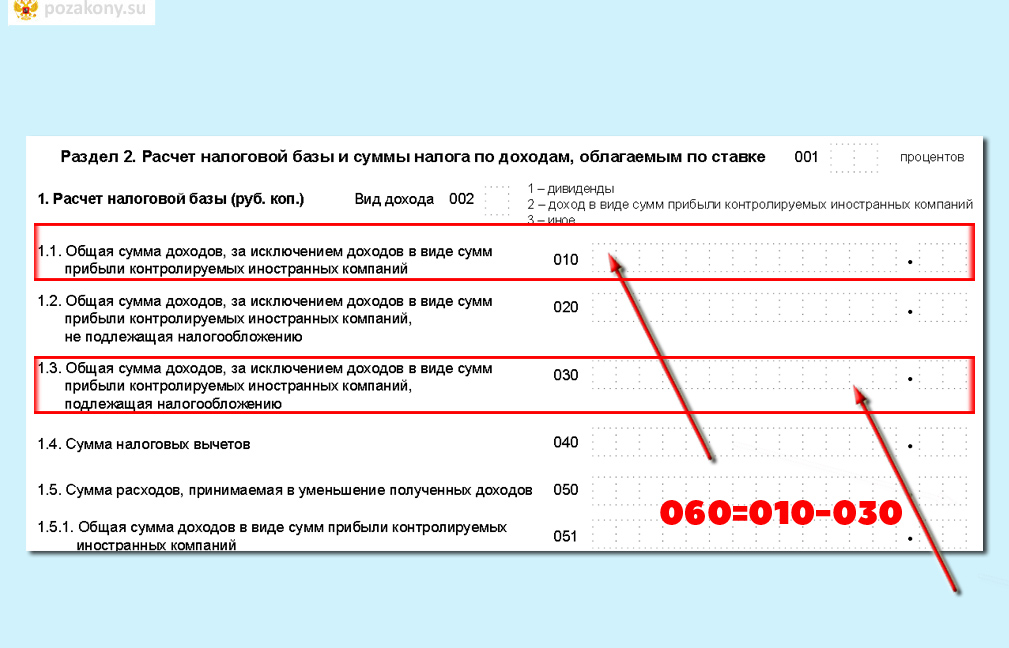

Заполните налоговую декларацию по форме 3-НДФЛ.

3

Соберите документы, которые подтверждают право на недвижимость.

4

Подготовьте копии платёжных документов.

5

Предоставьте собранные документы в налоговую инспекцию по месту жительства.

Если вы приобретали жильё в совместную собственность, то дополнительно понадобится свидетельство

о браке и

письменное соглашении супругов о распределении между ними суммы имущественного вычета.

Как получить вычет в упрощённом порядке?

Механизм действия этого способа такой же, как и при получении вычета через налоговую, только требует

гораздо

меньшего количества документов. Заполните заявление на вычет в личном кабинете налогоплательщика,

и оно

сформируется автоматически.

1

Авторизуйтесь в личном кабинете налогоплательщика на сайте ФНС.

2

Заполните заявление на получение имущественного вычета, указав банковские реквизиты.

3

Заявление сформируется автоматически.

Автоматизированная система налоговой службы сама обработает информацию, например, обратится в банк, который

выдал ипотеку. Налоговая инспекция проведёт камеральную проверку всей информации в течение 30 дней.

Если вам

одобрят налоговый вычет, деньги перечислят в течение 15 дней.

В какие сроки можно оформить возврат налогов?

Вернуть НДФЛ можно только за последний календарный год, в котором право на вычет появилось,

а также за

последующие годы. Ограничений по срокам давности нет, поэтому можно оформить имущественный вычет даже

спустя 15

лет после покупки недвижимости. База для исчисления возврата подоходного налога —НДФЛ, уплаченный

в последние 3

года. Исключение есть только для пенсионеров, так как они имеют право после оформления собственности вернуть

сразу всю сумму, положенную к вычету.

Если вы приобрели жильё в новостройке, то можете оформить налоговый вычет только после сдачи дома

в эксплуатацию

и подписания акта приёма-передачи. При покупке недвижимости на вторичном рынке вернуть НДФЛ можно

сразу после

того, как сделку зарегистрируют.

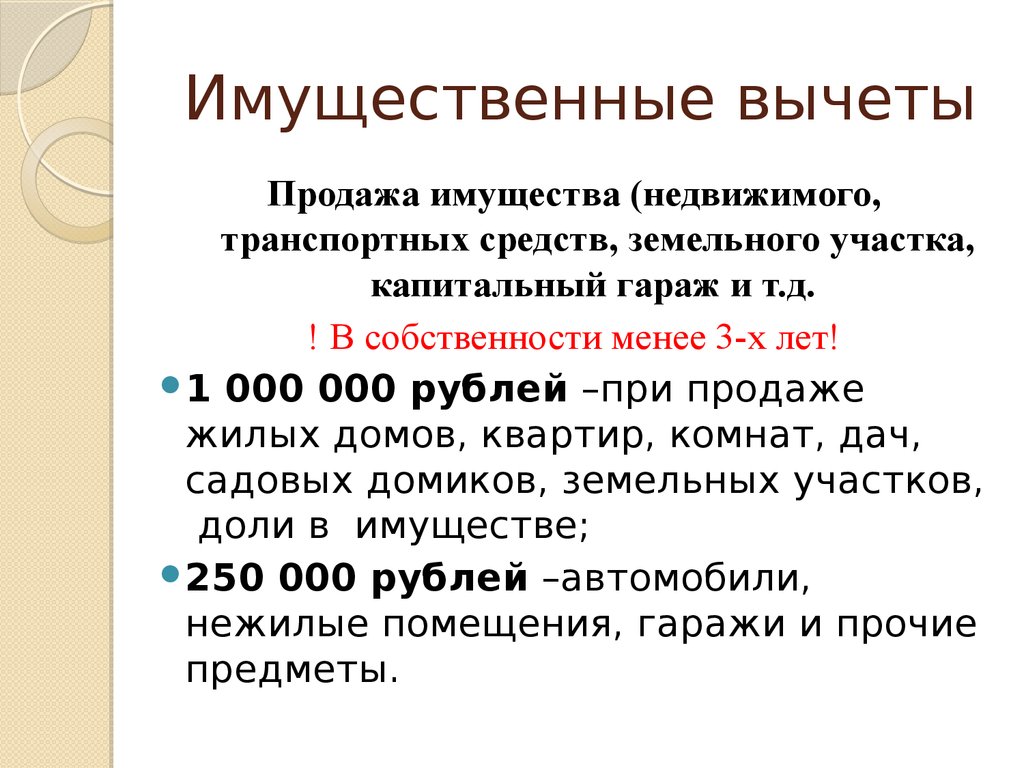

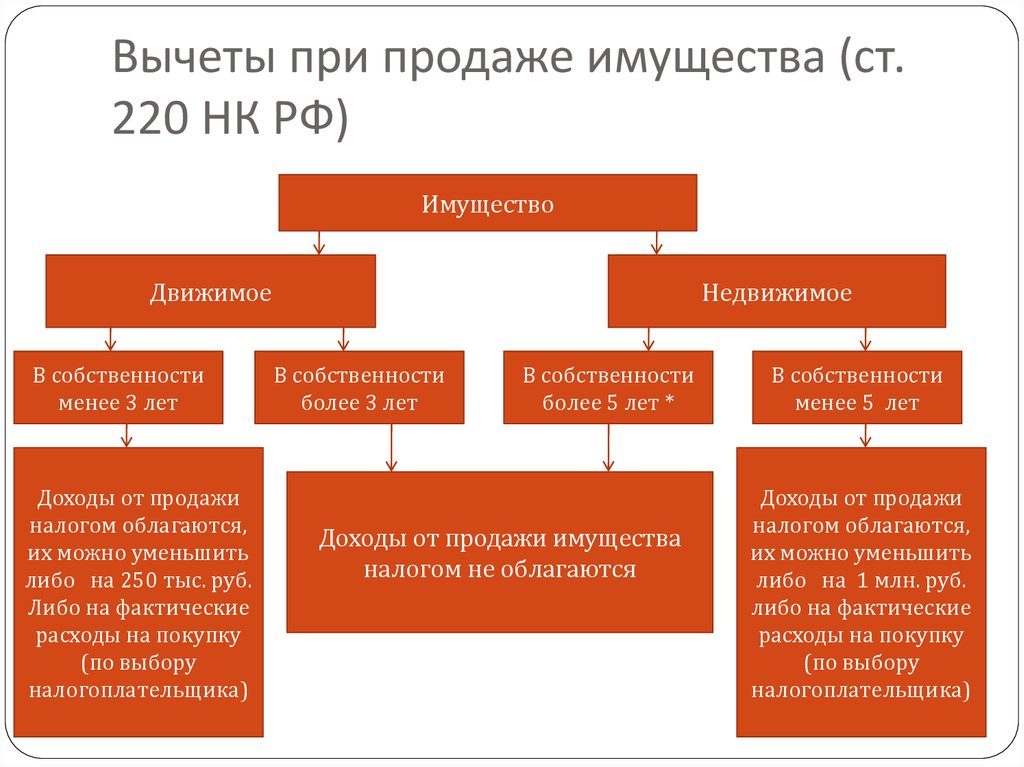

Как получить налоговый вычет при продаже жилья?

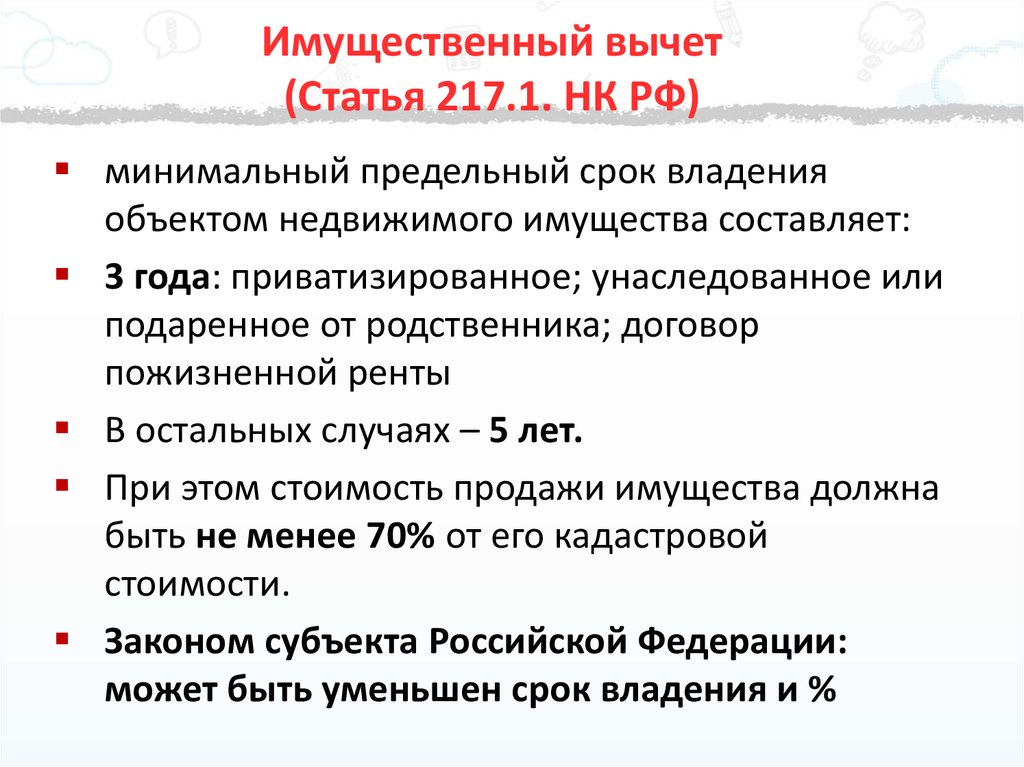

Продавец обязан заплатить подоходный налог, если жильё находится в собственности меньше 5 лет. Если

недвижимость

была получена в наследство или подарена, то срок сокращается до 3 лет.

В таком случае у него появляется право на возврат НДФЛ. Максимальная сумма, с которой можно

получить налоговый

вычет ограничивается:

1 млн ₽ — для комнат, квартир и домов

250 тыс. ₽ — для нежилых помещений, например, гаражей

Если за 1 год вы продали несколько объектов, то указанные лимиты применяются

в совокупности по всем проданным

объектам, а не по каждому в отдельности.

При этом налогооблагаемой базой при расчёте налога считается максимальное из 2 значений:

цена продажи недвижимости

70% кадастровой стоимости недвижимости на 1 января года, в котором продаётся объект

Иногда выгоднее не получать вычет, а уменьшать доход от продажи недвижимости на сумму

документально

подтверждённых расходов.

Например, если вы купили квартиру за 7 млн ₽, а через 3 года продаёте

её за 8 млн ₽, то:

При налоговом вычете

Вы уменьшаете облагаемый доход (8 млн ₽) на 1 млн ₽. По итогу

вы заплатите 13% с 7 млн ₽ (8 млн ₽ — 1 млн

₽).

В этом примере налог составит 910 тыс. ₽.

При уменьшении доходов на расходы

Ваш доход равен 8 млн ₽, документально подтверждённые расходы составляют 7 млн ₽.

Разница между ценой

продажи и

покупки недвижимости — 1 млн ₽ (8 млн ₽ — 7 млн ₽), именно

с этой суммы вы и заплатите НДФЛ.

В этом примере

налог составит 130 тыс. ₽ (1 млн ₽ * 13%).

Вывод:

Налоговый вычет — законный способ сэкономить до 1,3 млн ₽ при покупке недвижимости.

Постоянные нововведения ФНС

делают этот процесс проще и быстрее. Однако при продаже жилья мы советуем посчитать экономию двумя

способами,

так как уменьшение доходов на расходы может оказаться гораздо выгоднее имущественного вычета.

Налоговый вычет при покупке квартиры у брата \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Налоговый вычет при покупке квартиры у брата

Подборка наиболее важных документов по запросу Налоговый вычет при покупке квартиры у брата (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- НДФЛ:

- 1 ндфл

- 1-НДФЛ

- 18210102010011000110

- 18210102010012100110

- 18210102010013000110

- Ещё…

- Купля-продажа жилья:

- 3 ндфл при продаже квартиры

- 3-НДФЛ покупка квартиры 2018

- 3-НДФЛ покупка квартиры 2019

- 3-НДФЛ покупка квартиры в ипотеку

- 3-НДФЛ покупка квартиры документы

- Ещё…

Судебная практика: Налоговый вычет при покупке квартиры у брата

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2020 год: Статья 1 «Основные начала семейного законодательства» СК РФ

(Р.Б. Касенов)Суд отказал в удовлетворении требования истца о признании незаконным решения Межрайонной инспекции Федеральной налоговой службы по субъекту РФ об отказе в предоставлении имущественного налогового вычета; возложении обязанности произвести выплату имущественного налогового вычета в связи с приобретением недвижимого имущества. Как указал суд, оспариваемый отказ мотивирован тем, что истец и продавец квартиры были признаны взаимозависимыми лицами. Согласно подп. 10 и 11 п. 2 статьи 105.1 Налогового кодекса РФ таковыми признаются лица, если одно физическое лицо подчиняется другому физическому лицу по должностному положению, а также лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. В соответствии с п. 2 ст. 1 Семейного кодекса РФ признается брак, заключенный только в органах записи актов гражданского состояния. Фактические брачные отношения без государственной регистрации брака не являются браком в юридическом смысле. Вместе с тем особенности таких отношений между лицами могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц. Таким образом, суд признал истца и продавца квартиры взаимозависимыми для целей налогообложения независимо от того, что брак между ними не заключен.

Как указал суд, оспариваемый отказ мотивирован тем, что истец и продавец квартиры были признаны взаимозависимыми лицами. Согласно подп. 10 и 11 п. 2 статьи 105.1 Налогового кодекса РФ таковыми признаются лица, если одно физическое лицо подчиняется другому физическому лицу по должностному положению, а также лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. В соответствии с п. 2 ст. 1 Семейного кодекса РФ признается брак, заключенный только в органах записи актов гражданского состояния. Фактические брачные отношения без государственной регистрации брака не являются браком в юридическом смысле. Вместе с тем особенности таких отношений между лицами могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц. Таким образом, суд признал истца и продавца квартиры взаимозависимыми для целей налогообложения независимо от того, что брак между ними не заключен.

Статьи, комментарии, ответы на вопросы: Налоговый вычет при покупке квартиры у брата

Нормативные акты: Налоговый вычет при покупке квартиры у брата

Определение Конституционного Суда РФ от 23.03.2010 N 447-О-О

«Об отказе в принятии к рассмотрению жалобы гражданки Федорак Елены Сергеевны на нарушение ее конституционных прав положениями подпункта 2 пункта 1 статьи 220 Налогового кодекса Российской Федерации»Как следует из жалобы и приложенных к ней материалов, Е.С. Федорак по договору купли-продажи у брата приобретена квартира. Решением инспекции Федеральной налоговой службы на основании приведенной нормы заявительнице отказано в предоставлении имущественного налогового вычета, поскольку сделка совершена между лицами, состоящими в отношениях родства, а следовательно, по мнению налогового органа, являющимися взаимозависимыми. Е.С. Федорак обратилась в суд с требованием о признании решения налогового органа незаконным. Решением Соликамского городского суда Пермского края от 31 июля 2009 года, оставленным без изменения определением судебной коллегии по гражданским делам Пермского краевого суда от 8 сентября 2009 года, заявительнице отказано в удовлетворении ее требования.

Приказ ФНС России от 10.09.2015 N ММВ-7-11/387@

(ред. от 28.09.2021)

«Об утверждении кодов видов доходов и вычетов»

(Зарегистрировано в Минюсте России 13.11.2015 N 39705)Сумма, направленная на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования) кредитов на новое строительство либо приобретение на территории Российской Федерации указанных объектов

Есть ли налоговые вычеты для арендаторов?

Это устройство слишком маленькое

Если вы используете Galaxy Fold, рассмотрите возможность развернуть телефон или просмотреть его в полноэкранном режиме, чтобы оптимизировать работу.

Редакционная информация

Мы не рассмотрели все доступные продукты или предложения. Компенсация может повлиять на порядок отображения предложений на странице, но компенсация не влияет на наши редакционные мнения и рейтинги.

Мори Бэкман |

Опубликовано 6 февраля 2022 г.

Многие или все продукты здесь от наших партнеров, которые платят нам комиссию. Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.

Источник изображения: Getty Images

Вот что вам нужно знать, если вы арендуете дом.

Ключевые пункты

- Домовладельцы имеют доступ к множеству налоговых вычетов.

- Хотя это обычно не относится к арендаторам, есть одно преимущество, на которое вы можете иметь право.

- Если вы работаете не по найму и у вас есть домашний офис, вы можете потребовать вычет.

Преимущество аренды дома, а не владения им, заключается в том, что вы ежемесячно выписываете чек своему арендодателю и заканчиваете работу. С другой стороны, домовладельцы несут ответственность за множество расходов помимо выплат по ипотеке, от налогов на имущество до технического обслуживания и ремонта.

Если вы снимаете квартиру, вам может быть интересно, предусмотрены ли для вас какие-либо налоговые льготы. К сожалению, вы, как правило, не можете вычесть стоимость аренды из ваших налогов. Но есть одна связанная с этим налоговая льгота, которой вы можете воспользоваться.

Имеете ли вы право на вычет домашнего офиса?

Если вы работаете не по найму и работаете за счет арендной платы, вы можете потребовать налоговый вычет на домашний офис. Но давайте проясним: этот вариант только относится к тем, кто работает не по найму. Многие люди работали удаленно во время пандемии, но если вы являетесь наемным работником, вы не можете претендовать на домашний офис, даже если вы не были в офисе своей компании весь 2021 год.

Многие люди работали удаленно во время пандемии, но если вы являетесь наемным работником, вы не можете претендовать на домашний офис, даже если вы не были в офисе своей компании весь 2021 год.

Откройте для себя: Эта кредитная карта имеет редкий приветственный бонус в размере 300 долларов США

Подробнее: Эти кредитные карты с нулевой процентной ставкой вошли в наш список лучших

Теперь давайте поговорим о том, какие арендаторы могут претендовать на домашний офис. Если вы работаете не по найму, вы можете получить вычет из домашнего офиса, если:

- Ваш домашний офис является вашим основным местом работы.

- У вас есть отдельное помещение в вашем доме, которое служит вашим офисом.

Итак, допустим, вы арендуете коворкинг, который используете три дня в неделю, но два раза в неделю работаете из своей квартиры. К сожалению, это означает, что вычет из домашнего офиса вам не подходит, поскольку это не ваше основное место работы. Точно так же, если вы обычно работаете дома за кухонным столом, вычет домашнего офиса не применяется, поскольку это не единственная функция этой комнаты.

К сожалению, это означает, что вычет из домашнего офиса вам не подходит, поскольку это не ваше основное место работы. Точно так же, если вы обычно работаете дома за кухонным столом, вычет домашнего офиса не применяется, поскольку это не единственная функция этой комнаты.

Однако, предположим, вы снимаете квартиру, в которой работаете полный рабочий день. Предположим также, что это квартира с двумя спальнями, и одна из этих комнат используется исключительно как домашний офис. В этом случае вычет на столе. Вам нужно будет выяснить, сколько места ваш домашний офис занимает в вашей аренде. Оттуда вы можете вычесть часть вашей арендной платы на ваши налоги.

Допустим, площадь вашей квартиры составляет 1200 квадратных футов, а ваш домашний офис занимает 300 квадратных футов, или 25% вашей жилой площади. Если ваша ежемесячная арендная плата составляет 1600 долларов, вы можете вычесть 400 долларов за домашний офис. Кроме того, если у вас есть страховка арендатора, вы также можете иметь право на вычет части вашего страхового взноса (хотя это может не составлять большого вычета, учитывая, что страховка арендатора, как правило, не дорогая).

Другой вариант — использовать упрощенный метод, при котором вы можете требовать 5 долларов США за квадратный фут офисной площади до 300 квадратных футов. В этом случае вы получите вычет в размере 1500 долларов. Если ваша арендная плата не очень высока, можно было бы использовать упрощенный метод для ваших налогов, но для уверенности запустите оба набора чисел.

Знать налоговые правила

Хотя аренда дома не дает вам слишком много вариантов, когда речь идет об экономии денег на налогах, вы можете получить некоторые преимущества. Если вы не уверены, на какие налоговые льготы вы имеете право, стоит проконсультироваться со специалистом, который поможет вам сориентироваться в этом процессе. Это особенно имеет смысл, если вы новичок в самозанятости и требуете определенных вычетов в первый раз.

Предупреждение: самая большая карта с кэшбэком, которую мы когда-либо видели, теперь имеет 0% годовых до 2024 года

Если вы используете неправильную кредитную или дебетовую карту, это может стоить вам серьезных денег. Нашему эксперту нравится этот лучший выбор, в котором есть 0% годовых до 2024 года, безумная ставка возврата денег до 5%, и все это каким-то образом без годовой платы.

Нашему эксперту нравится этот лучший выбор, в котором есть 0% годовых до 2024 года, безумная ставка возврата денег до 5%, и все это каким-то образом без годовой платы.

На самом деле, эта карта настолько хороша, что наш эксперт даже использует ее лично. Нажмите здесь, чтобы бесплатно прочитать наш полный обзор и подать заявку всего за 2 минуты.

Прочитайте наш бесплатный обзор

Об авторе

Мори Бэкман пишет о текущих событиях, затрагивающих малый бизнес, для The Ascent и The Motley Fool.

Поделиться этой страницей

Значок электронной почтыПоделиться этим сайтом по электронной почте

Мы твердо верим в Золотое правило, поэтому редакционные мнения принадлежат только нам и не были ранее рассмотрены, одобрены или одобрены включенными рекламодателями.

Ascent не охватывает все предложения на рынке. Редакционный контент The Ascent отделен от редакционного контента The Motley Fool и создается другой командой аналитиков.

В «Пестром дураке» действует политика раскрытия информации.

Избранные статьи

The Ascent — это служба Motley Fool, которая оценивает и анализирует товары первой необходимости для решения повседневных финансовых вопросов.

Copyright © 2018 — 2022 Восхождение. Все права защищены.

О Восхождении

О нас

Свяжитесь с нами

отдел новостей

Как мы зарабатываем деньги

Редакционная честность

Методология рейтингов

Узнать

Кредитные карты

Банковское дело

Брокерские услуги

Криптовалюта

Ипотека

Страхование

Кредиты

Последние статьи

Каким образом небольшая квартира может претендовать на вычет из домашнего офиса

То, как вы организуете и используете пространство, имеет ключевое значение для получения права на вычет из домашнего офиса, особенно в небольшой жилой площади.

Стивен Фишман, J.D.

Если вы занимаетесь бизнесом самостоятельно, вычет из домашнего офиса может быть одним из самых больших налоговых вычетов. Это особенно вероятно, если вы арендатор, потому что это позволяет вам вычесть часть арендной платы, которую вы платите за свою квартиру или дом, расходы, которые обычно не подлежат вычету вообще.

Это особенно вероятно, если вы арендатор, потому что это позволяет вам вычесть часть арендной платы, которую вы платите за свою квартиру или дом, расходы, которые обычно не подлежат вычету вообще.

Для арендаторов, проживающих в районах с высокой стоимостью аренды, таких как Нью-Йорк или Сан-Франциско, вычет из домашнего офиса может быть существенным. В одном недавнем случае специалист по связям с общественностью, который работал из домашнего офиса в своей квартире-студии на Манхэттене, имел право на ежегодный вычет из домашнего офиса в размере 9 293 долларов.

Однако существуют некоторые ограничения на получение вычетов из домашнего офиса, из-за чего людям, живущим и работающим в малогабаритных квартирах, может быть трудно получить право на получение таких вычетов. Вы не можете воспользоваться вычетом домашнего офиса, если только вы не используете часть своей квартиры или дома исключительно для своего бизнеса. Другими словами, вы должны использовать свой домашний офис только для своего бизнеса. (Однако это требование не применяется, если вы храните инвентарь дома или управляете домашним детским садом).

(Однако это требование не применяется, если вы храните инвентарь дома или управляете домашним детским садом).

Если вы используете часть своего дома, например, комнату или студию, в качестве рабочего офиса, но при этом регулярно используете это же пространство в личных целях, вы не имеете права на вычет домашнего офиса.

Самый простой способ пройти тест на исключительное использование — это выделить целую комнату в вашем доме для вашего бизнеса, например, используя свободную спальню в качестве офиса. Однако не у всех есть лишняя свободная комната, и IRS признает это. Вы по-прежнему можете претендовать на вычет, даже если вы используете только часть комнаты в качестве своего офиса, если вы используете эту часть исключительно для бизнеса.

Однако на практике людям, которые живут в очень маленьких квартирах, может быть трудно убедить IRS или налоговый суд в том, что они используют часть своей площади только для бизнеса. Одна налогоплательщица, психолог из Сан-Франциско, потребовала вычета из домашнего офиса за четверть ее квартиры. Вся квартира представляла собой студию площадью 400 квадратных футов, состоящую из открытой площадки (примерно 13 на 15 футов), оборудованной письменным столом и диваном, а также небольшой столовой и кухни (каждая примерно семь на восемь футов). Площадь квартиры, которую, по словам этой налогоплательщицы, она использовала исключительно в служебных целях, также являлась основным проходом через квартиру. Учитывая планировку этой крошечной квартиры, ни IRS, ни налоговый суд не поверили ее утверждению о том, что она использовала 100 квадратных футов исключительно для своего психологического бизнеса, и ей не разрешили получить вычет. ( Mullin v. Comm’r , TC Memo 2001-121.)

Вся квартира представляла собой студию площадью 400 квадратных футов, состоящую из открытой площадки (примерно 13 на 15 футов), оборудованной письменным столом и диваном, а также небольшой столовой и кухни (каждая примерно семь на восемь футов). Площадь квартиры, которую, по словам этой налогоплательщицы, она использовала исключительно в служебных целях, также являлась основным проходом через квартиру. Учитывая планировку этой крошечной квартиры, ни IRS, ни налоговый суд не поверили ее утверждению о том, что она использовала 100 квадратных футов исключительно для своего психологического бизнеса, и ей не разрешили получить вычет. ( Mullin v. Comm’r , TC Memo 2001-121.)

С другой стороны, другой налогоплательщик, владеющий квартирой-студией площадью 700 квадратных футов на Манхэттене, имел право на вычет из домашнего офиса. Она была специалистом по связям с общественностью и разделила свою квартиру на три равные части: (1) прихожую, ванную комнату и кухонную зону; (2) офисное помещение, включающее письменный стол, два стеллажа, книжный шкаф и диван; и (3) спальная зона с кроватью на платформе и комодами. Она призналась, что ей пришлось пройти через служебные помещения, чтобы попасть в спальню. Тем не менее, налоговый суд установил, что служебная площадь ее квартиры удовлетворяет требованию исключительности для вычета домашнего офиса. В нем говорилось, что «ее личное использование пространства было минимальным и полностью объяснялось практичностью проживания в однокомнатной квартире таких скромных размеров». ( Миллер против Comm’r , T.C. Сводное мнение 2014-74.)

Она призналась, что ей пришлось пройти через служебные помещения, чтобы попасть в спальню. Тем не менее, налоговый суд установил, что служебная площадь ее квартиры удовлетворяет требованию исключительности для вычета домашнего офиса. В нем говорилось, что «ее личное использование пространства было минимальным и полностью объяснялось практичностью проживания в однокомнатной квартире таких скромных размеров». ( Миллер против Comm’r , T.C. Сводное мнение 2014-74.)

Если вы используете одну и ту же комнату (или комнаты) для своего офиса и для других целей, вы должны расставить свою мебель и вещи так, чтобы часть комнаты была посвящена исключительно вашему бизнесу. В офисной части комнаты размещайте только свою деловую мебель и другие деловые предметы. Деловая мебель включает в себя все, что вы используете для своего бизнеса, например, стандартную офисную мебель, такую как письменный стол и стул. В зависимости от вашего бизнеса сюда могут входить и другие предметы — например, психологу может понадобиться кушетка, художнику — рабочие столы и мольберты, а консультанту — место для встреч с клиентами.