Витрина залогового имущества банков. Залог 24 втб 24

Витрина залогового имущества Сбербанка, ВТБ24, Альфа Банка: недвижимость

Одним из направлений функционирования коммерческих банков является работа с залоговым имуществом. Многие граждане даже не подозревают о таком направлении в деятельности данных учреждений.

Банки работают по специальной программе, получившей название Витрины залогового имущества. На основании указанной программы клиенты получают возможность приобретать объекты недвижимости, оборудование и транспортные средства в соответствии со специальными условиями.

Данная Программа была принята банками во времена кризиса, когда неплатежи по кредитам достигали огромных размеров. Такая мера позволила банкам решить проблему невозврата кредитов путем продажи имущества, находящегося в залоге. Сбербанк, занимая ведущее место в рейтинге банков в Российской Федерации, также занимается такой деятельностью.

Реализация залогового имущества

Отличительная особенность программы Витрина залогового имущества – то, что банками проведена полная проверка юридической чистоты документов на реализуемое имущество. Примечательно, что продажа залогового имущества осуществляется по рыночной цене. Причем залоговое имущество добросовестные и надежные клиенты банка могут приобрести в кредит.

Надо отметить, что реализацией залогового имущества банк занимается вынужденно, поскольку это имущество кредитуемых лиц, которые по каким-либо причинам оказались неплатежеспособны и не могут погашать свои обязательства по кредитам.

Процедура реализации имущества несложная. Заемщик, имеющий имущество в залоге, может обратиться в банк, где сделает заявку на реализацию имущества. Клиент предоставляет необходимые для продажи документы, а банк составляет соглашение. Банк проводит проверку имущества, продавцу присваивают регистрационный номер и процедура продажи получает ход.

Покупатели подают заявки на покупку имущества. Банк сводит продавца и покупателя, которые заключают договор купли-продажи. Если покупатель и продавец пришли к соглашению по сделке, то далее следует связаться с представителем банка, где имущество находится в залоге. Сопровождать сделку должен кредитный менеджер банка-кредитора.

Банк может прокредитовать покупателя при отсутствии у него достаточного количества денежных средств. Таким образом, банк-заемщик осуществляет полное юридическое сопровождение сделки и следит за ее законностью.

Залоговое имущество банков: рейтинг-обзор

Инвесторы в настоящее время проявляют большую заинтересованность к залоговому имуществу банков. Не секрет, что в условиях кризиса, платежеспособность заемщиков начинает снижаться. Соответственно, увеличивается количество имущества, находящегося в залоге банков, которое выставляют на продажу.

Заинтересованность инвесторов очевидна – можно приобрести имущество по низким ценам.

Рейтинг банков на предмет того, насколько они готовы к реализации имущества, находящегося в залоге, проводится по следующим критериям:

- насколько популярен банк среди пользователей;

- есть ли витрина залогового имущества на страничке официального сайта;

- насколько быстро могут найти информацию потенциальные покупатели;

- насколько профессионально и удобно оформлена страница;

- насколько удобно пользоваться страницей;

- предоставляет ли банк льготы по кредитованию покупателям при покупке залогового имущества;

- насколько актуальна информация и как часто она обновляется.

Исходя из данных критериев, все поисковые системы присваивают первое место в рейтинге Сбербанку. В первой пятерке далее места распределяются между ВТБ24, Россельхозбанком, Альфа банком и Банком Москвы. Шестую и седьмую позиции заняли Уралсиб и Росбанк. И три последние в десятке принадлежат МДМ банку, Банку МТС и Бинбанку.

Залоговое имущество Сбербанка России

- Географически присутствие залоговой недвижимости Сберегательного банка приходится на 21 регион страны.

- Залоговое имущество Сбербанк реализует через свой специальный сайт. Ранее витрина залогового имущества располагалась на отдельной страничке официального сайта. Информация на сайте представлена в удобном виде. Интерфейс интуитивно понятен и доступен.

- Все залоговое имущество представлено на данной площадке очень подробно. Дано описание участков земли, жилых и нежилых помещений, транспорта, торговой недвижимости и прочего имущества. перечень объектов достаточно широк.

- Специальных предложений Сбербанка по кредитам для потенциальных покупателей нет.

Залоговое имущество банка ВТБ24

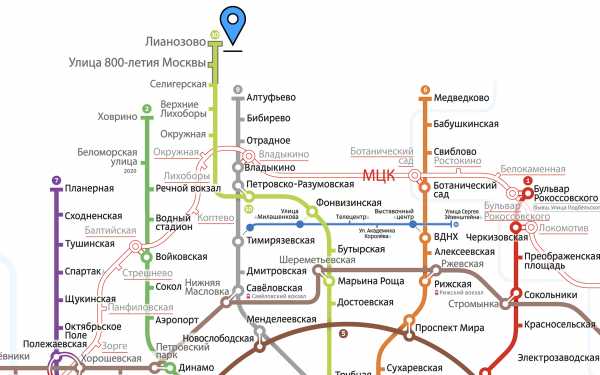

- На официальном сайте ВТБ24 витрина есть. Данную страничку непросвещенному человеку отыскать проблемно, поскольку ссылка на нее расположена во вкладке «Услуги» в нижней части страницы.

- Открывшаяся вкладка содержит перечень залогового имущества. Информация представлена в деловом стиле, несколько суховато. Покупателей должны порадовать предложения по жилищному кредитованию.

- Перечень имущества ВТБ24 включает в себя жилые и нежилые помещения, транспортные средства, есть даже суда и оборудование. Список достаточно большой, но несколько уступает перечню, представленному на витрине Сбербанка.

- Очень удобна система гиперссылок, которая позволит отфильтровать искомые позиции. Практически на все объекты есть фотографии.

- Ставки для приобретения залогового имущества – от 15,95% в год. По условию предоставления кредита необходимо внести первый взнос в размере 20% от стоимости объекта.

Залоговое имущество Россельхозбанка

- А вот витрина залогового имущества Россельхозбанка видна сразу же. Расположена она на главной странице официального сайта и имеет соответствующее название.

- Но на этом все хорошее заканчивается. Список представлен в фале XLS, который доступен для скачивания.

- География объектов ограничена Краснодарским краем и республикой Дагестан.

- Список объектов аналогичен предыдущим описаниям, но несколько скромнее. В списке указаны цены и контактные телефоны.

- Специальных предложений Россельхозбанк для покупателей не разработал.

Залоговое имущество Альфа Банка

- Реализация имущества в залоге от Альфа банка осуществляется по информации со странички официального сайта.

- Перечень объектов, выставленных на торги, представляется в виде фильтра. Можно отобрать информацию по городам и по ценовым диапазонам. Имущество не разделяется по видам.

- Каждый объект имеет фотографию и дается его полное описание.

- Альфа банк предлагает покупателям ипотеку на квартиры в залоге, гарантирует, что все объекты прошли юридическую проверку. Есть контактные данные специалистов, занимающихся залоговым имуществом.

Залоговое имущество Банка Москвы

- Витрина залогового имущества этого банка спрятана далеко. Чтобы ее найти, надо включить логическое мышление. С главной странички нужно выполнить переход на вкладку «Физические лица», далее догадаться, что следует выбрать «Все продукты», где перейдя на заголовок услуг, добраться до вожделенного залогового имущества.

- Фильтрации информации нет, фотографии выполнены в плохом качестве, информации недостаточно. Предложений банка о кредитовании покупателей тоже нет.

Залоговое имущество Уралсиб банка

- В отличие от Банка Москвы, Уралсиб банк к залоговому имуществу относится серьезно, на главной страничке находится ссылка на указанный ресурс.

- Фильтр простой, но удобный, поскольку предполагает разделение по видам имущества.

- На сайте дается описание имущества, а вот, к сожалению, фотографии имеют не все объекты. Контактные телефоны сотрудников представлены. Объявления периодически обновляются.

Залоговое имущество Росбанка

- Витрину Росбанка по имуществу в залоге можно отыскать на официальном сайте, ниже указателя о продаже недвижимости.

- На страничке даны подробные контакты ответственных сотрудников.

- Очень привлекательно, что список с подробным описанием можно скачать, он дополнительно дан в формате PDF. В файле представляется полный перечень имущества с подробным описанием и данными контактного лица.

- Минусом, который портит впечатление является отсутствие фотографий.

Залоговое имущество МДМ банка

- На главной странице во вкладке «О банке» есть ссылка на продажу имущества в залоге. Страница оформлена стильно и доступно. Дано описание услуги по реализации залогового имущества и данные сотрудника, который сам перезвонит после обращения клиента.

- Интерфейс странички дружелюбный и располагающий к действиям. Описание объектов исчерпывающее. Несомненным плюсом следует отметить магазин на AVITO по непрофильным активам банка.

- Недостаток – это отсутствие предложений по ипотеке.

Залоговое имущество МТС банка

- Ссылка на витрину залогового имущества расположена на главной страничке.

- При переходе по ссылке представлены два файла в формате XLS – один с базой данный недвижимого имущества, а другой – транспорта. В файлах имеются ссылки на объявления, но при переходе оказываются неактуальными. Описание довольно скромное. Кредитных предложений нет.

Залоговое имущество Бинбанка

- На главной странице есть две ссылки на залоговое имущество. При переходе по ссылке открывается список, где дается краткое описание телефон и адрес почты специалиста. При клике по объекту недвижимости, из-под спойлера покажется описание с фото.

- А вот серьезная недоработка – это отсутствие цен на объекты. Узнавать цены придется или по электронной почте, что абсолютно не удобно, или по контактному телефону, что помимо неудобства для покупателя затратно. Создается впечатление, что при таком подходе информация на сайте обновляется нечасто. На сайте нет никаких предложений по кредитованию покупателей залогового имущества.

Рейтинг витрин залогового имущества банков

Подведя итоги обзора витрин залогового имущества десятки самых рейтинговых банков России, работающих с залоговым имуществом, следует констатировать, что оформление страничек с предложениями практически всех банков оставляют желать лучшего.

Пожалуй, выделить стоит Сбербанк, который имеет специальный сайт, а также витрины МДМ банка и ВТБ24, cамая печальная ситуация с оформлением витрины у Росбанка и Банка МТС.

Недостатки витрин залогового имущества банков

- Трудно отыскать страницу с витриной;

- Отсутствие предложений по льготному кредитованию покупателей;

- Интерфейсамипользоватьсянекомфортно;

- Практически везде нет обратной связи;

- Оформление страниц очень скромное;

- не разрабатывается маркетинговая стратегия продвижения имущества в залоге. Кажется, будто банки не имеют интереса в сбыте непрофильных активов и возвращении кредитов;

- Банки слабо используют уже готовые площадки для рекламы. Мало объявлений по имуществу в залоге от банков на АВИТО.

Дмитрий Баландин

Специалист по недвижимости. Автор публикаций по вопросам ипотеки, материнского капитала, покупки и продажи квартир. Консультирует по юридическим вопросам, связанным с ТСЖ и ЖКХ

property911.ru

Ипотека в ВТБ 24 калькулятор, условия в 2018 году

ВТБ 24 признается одним из самых лучших российских банков благодаря своей компетенции в вопросе быстрого совершения нужных для вас операций. Основной задачей банка является оказание соответствующих услуг физическим лицам и малому бизнесу. В режиме онлайн вы можете воспользоваться совершенно бесплатной и простой в использовании услугой – ипотечным калькулятором ВТБ 24.

Калькулятор ипотеки

Калькулятор ипотеки

Тип платежей

Аннуитетные

Дифферинцированные

Тип платежей

Аннуитетные

Дифферинцированные

Результаты расчета:

Ежемесячный платеж:

Сумма выплат банку за весь период с учетом процентов:

Величина переплаты:

Процентные ставки по ипотеке Рефинансирование ипотекиПроцентные ставки в ВТБ 24 по ипотеке

| «Больше метров – ниже ставка» | от 9,5% |

| «Покупка жилья» | от 9,7% |

| «Победа над формальностями» | от 10,7% |

| «Рефинансирование ипотеки» | от 9,7% |

| «Ипотека для военных» | от 10% |

| «Залоговая недвижимость» | от 10% |

| «Кредит под залог имеющегося жилья» | от 11,45% |

Ипотека от банка ВТБ24 – это выгодные программы кредитования населения, нуждающегося в покупке вторичного жилья или желающих приобрести квартиру в новостройке. На официальном сайте банка можно рассчитать сумму ипотеки. Результатом расчета станет информация о размере:

- ежемесячного платежа;

- общей выплаты за весь срок кредита с учетом процентов;

- переплаты.

Для определения применяется 2 типа платежа – аннуитетный или дифференцированный.

Первый предполагает расчет одинаковой суммы ежемесячных платежей для всего периода и требует ввода следующих данных:

- срока кредитования;

- общей цены недвижимости;

- величины уже внесенной оплаты;

- размера процентной ставки.

Второй, дифференцированный ежемесячный платеж образуется путем сложения одной части тела кредита + процентов, начисленных на оставшуюся сумму задолженности. Для этого расчета потребуется те же данные, что и для первого. Онлайн калькулятор ипотеки ВТБ 24 – это удобный сервис, предоставляющий возможность получить информацию с учетом персональных данных конкретного заемщика. Сумма не является окончательной, и это связано с возможными изменениями в ставках банка, условиях кредитования.

В 2018 году предусмотрен размер процентной ставки от 9,25%

2017 год ознаменован снижением процента по ипотечным кредитам в ВТБ 24. Теперь для приобретения вторичной недвижимости и квартиры в новостройке от 9,5%. Банк предлагает одинаковые условия для кредитования во всех регионах РФ и для населения предусмотрены оптимальные и целесообразные условия по кредиту.

Продукты банковского учреждения по ипотеке отличаются ставками, сроком кредитования, размером первоначального взноса и т.д. Сегодня каждая семья может подобрать наиболее выгодные для себя условия. С кредитными программами, предназначенными для приобретения объектов недвижимости можно ознакомиться в статье: «Процентные ставки и условия ипотеки в ВТБ 24»

Благодаря тщательно спланированным условиям по ипотечным займам многим семьям удалось решить собственную жилищную проблему. Размер ежемесячного платежа в банке часто не отличается от суммы арендной платы, что подтвердят данные ипотечного калькулятора ВТБ 24. Воспользовавшись одной из программ банка, вы оплачиваете уже собственное жилье.

Залогом для получения кредитных средств является приобретаемое имущество, предусмотрена система его страхования от порчи, утраты или повреждений. При покупке частного дома оформление залога осуществляется на земельный участок.

calc-ipoteka.ru

образец, условия ипотечного кредитования 2018

Когда наступает время брать кредит, покупателям необходимо ознакомиться с условиями сделок разных банков для поиска оптимального варианта. Сегодня мы поговорим о договоре ипотеки ВТБ 24, образец которого стоит внимательно изучить перед подписанием.

Какие сведения содержит документ?

Договор ипотечного кредитования содержит:

- полную информацию о продавце и покупателе недвижимого имущества,

- сведения о продаваемом/приобретаемом объекте,

- основание возникновения права собственности продавца,

- стоимость жилья,

- условия оплаты покупки покупателем - часть собственных средств и величина ипотечной ссуды,

- право залога банка на оговоренный договором объект недвижимости.

Структура договора

Образец ипотечного договора ВТБ 24 в 2018 году состоит из нескольких частей.

Часть 1. Индивидуальные условия кредитного договора:

- Персональные данные заемщика. Здесь указываются фамилия, имя, отчество покупателя недвижимости, его паспортные данные, место его проживания, а также банковские реквизиты.

- Индивидуальные условия кредита. Данный пункт предусматривает описание всех основных сведений о выдаваемом кредите: целевое назначение, величина ипотечного займа, процентная ставка, срок кредитования и т.д.

- Предмет ипотеки. Здесь полностью описывается приобретаемый заемщиком объект недвижимости, а именно: адрес его расположения, общая и жилая площади, количество этажей, комнат, наименование собственника на дату заключения договора, а также цена объекта.

- Обеспечение кредита. Данный пункт оговаривает передачу имеющегося у потенциального заемщика объекта недвижимости в залог по кредиту. Причем срок залога помещения совпадает со сроком самого кредита.

Так как ипотечный договор располагается на нескольких страницах, его целесообразно сначала скачать в электронном виде и попытаться самостоятельно заполнить. Именно так вы сможете углубиться в смысл юридического текста и заранее подготовить по нему вопросы.

Ориентироваться в тексте подписываемого договора ипотечного кредитования ВТБ 24, образец которого будет заблаговременно заполнен, намного проще. В противном случае вы можете пропустить мимо глаз некоторые важные детали:

- Страхование. Так как страхование жизни заемщика и объекта недвижимости - важное условие при заключении сделки, внимательно ознакомьтесь со всеми его подпунктами. Чтобы в случае наступления форс-мажорных для вас обстоятельств, вы четко знали, как поступать дальше.

- Условия предоставления кредита. Заемные средства передаются заемщику только после сбора следующих документов: договор купли-продажи, выписка из Единого госреестра прав на недвижимое имущество и сделок с ним, платежное поручение, подтверждающее факт оплаты заемщиком первоначального взноса бывшему собственнику жилья.

- Прочие условия. Здесь оговариваются дополнительные сведения об обязательствах сторон. Например, если вы хотите досрочно погасить ипотеку, вы должны уведомить об этом представителей ВТБ24 заранее.

- Обязанности заемщика. Вот этот пункт должен занять основную долю вашего внимания, ведь он практически полностью прописывает порядок ваших действий на ближайшие «кредитные» года. Невыполнение одного из условий может привести к наложению штрафа.

Часть 2. Общие условия кредитного договора

Вторая глава ипотечного договора содержит теоретическую информацию и раскрывает основные моменты кредитных обязательств. Состоит она из следующих пунктов:

- Общие положения.

- Термины и определения.

- Предмет договора.

- Порядок предоставления кредита.

- Порядок использования кредита и его возврата.

- Размер процентной ставки.

- Права и обязанности сторон.

- Ответственность сторон.

- Прочие условия.

- Подписи сторон.

Перед тем как подписывать договор

Будьте внимательны при заполнении бумаг и чтении кредитного документа. Обязательно разбирайтесь в его деталях и двусмысленных предложениях. Особое внимание стоит уделить всем имеющимся в договоре реквизитам, а также информации по приобретаемому объекту недвижимости. Кроме того, обязательно сверяйте суммы, прописанные цифрами и буквами, ибо даже одна запятая может обязать вас выплатить непомерно большой кредит. Обратившись в суд, вы также можете проиграть, ведь на договоре будет стоять ваша подпись, а, значит, на момент его заключения вы были полностью согласны с условиями кредитования.

До тех пор, пока заемщик будет выплачивать основной долг и проценты по нему, жилье будет находиться в залоге ВТБ 24. При погашении ипотеки, обременение можно будет снять.

frombanks.ru

Кредит под залог недвижимости ВТБ 24, онлайн заявка

Прежде чем ознакомиться с предложениями по кредитам, которые можно получить под залог недвижимости во многих банках, в том числе и ВТБ 24, необходимо внести некую ясность по этому продукту.

Залоговые кредиты выдаются по двум направлениям:

- Целевое — это всем известная ипотека на приобретение жилой площади, строительство дома, где залогом будет приобретаемое жилье либо в некоторых случаях уже имеющееся в собственности;

- Нецелевое — потребительский кредит на любые нужды под залог имеющегося у заёмщика или другого заинтересованного лица недвижимого имущества.

У нецелевого направления есть положительные моменты:

- Воспользовавшись кредитом под залог квартиры можно получить более крупную сумму (до 80% от оценочной стоимости заложенной недвижимости).

- Выгодные процентные ставки, поскольку риски банка по неуплате кредита снижаются наличием залога.

- Высокий процент одобренных заявок, возможно положительное решение даже для клиентов с плохой кредитной историей.

В 2016 году кредиты под залог недвижимости в ВТБ 24 на любые цели не предоставляются. Возможно, это временное явление и есть смысл следить за новостями этого учреждения. Но на сегодняшний день в банке существует пять программ по целевому направлению — классической ипотеке.

Какие ипотечные продукты предлагает ВТБ:

- Покупка готового жилья — приобретение жилплощади на вторичном рынке;

- Квартира в новостройке — на приобретение жилплощади в строящемся доме. Новую квартиру также можно выбрать в аккредитованных банком объектах, тем самым получить более привлекательные условия по ипотеке;

- Залоговая недвижимость — программа выдачи ипотеки с наиболее выгодными условиями на приобретении объекта недвижимости из находящихся в залоге у банка;

- Ипотека для военных — в соответствии с государственной программой предлагает кредит на приобретение нового жилья или на вторичном рынке. Покупка возможна как без участия собственных средств, так и с возможностью дополнительного использования личных накоплений для приобретения дорогостоящей недвижимости;

- Победа над формальностями — возможность оформления ипотечного кредита по двум документам: паспорт и СНИЛС. Но ставка здесь будет немного выше, чем при кредитовании с предоставлением полного пакета документов;

- Также здесь можно взять кредит на покупку жилья от фирмы-застройщика в новостройке или в строящемся доме по программе с государственной поддержкой, под фиксированную процентную ставку на весь период действия договора 11.4%;

- Рефинансирование ипотеки, взятой в других банках, не принадлежащих к группе ВТБ, под фиксированную процентную ставку 13.5%.

Изучая процентные ставки по ипотеке необходимо помнить, что они указаны с учётом комплексного страхования залогового имущества. В случае оформления страховки только по одному из рисков, ставка увеличивается на 1%.

Куда обращаться за ипотекой

Для того чтобы взять ипотечный кредит в ВТБ 24 можно обратиться в ближайший офис за консультацией специалиста по существующим программам, а также узнать какие документы нужны для подачи онлайн заявки и процедуры оформления.

Также на сайте банка можно посмотреть все предлагаемые программы и условия. Здесь же заполняется онлайн-заявка на ипотеку сотрудниками организаций, участников зарплатных проектов банка. В случае если зарплатный счёт в этом учреждении не ведётся, отправляется заявка на подробную консультацию.

Для проведения предварительного расчёта платежей по ипотеке или возможной к получению суммы, на сайте банка предоставлен кредитный калькулятор.

Несмотря на отсутствие в ВТБ банке сегодня действующих предложений по кредитованию под залог имеющейся недвижимости, документы о наличии её желательно предоставить в качестве дополнительных сведений о заёмщике. Отзывы многих клиентов банка свидетельствуют о том, что в таком случае процент одобрения заявки гораздо выше.

kreditvbanke.net

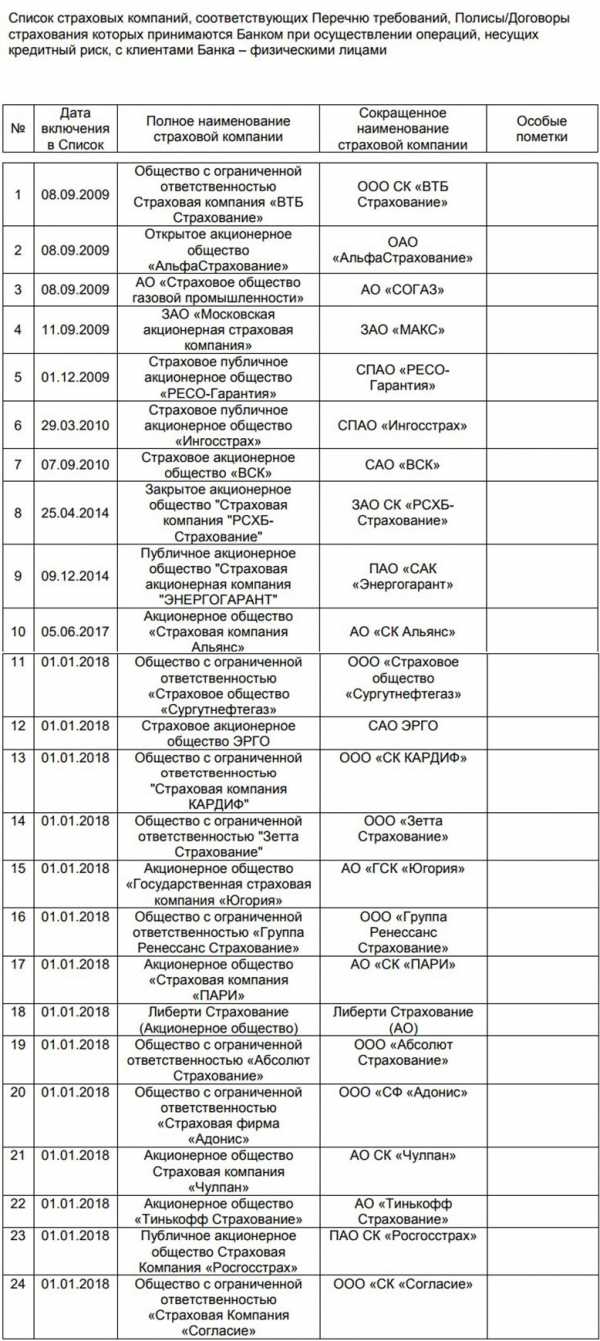

Аккредитованные страховые компании ВТБ 24 по ипотеке (список)

Для оформления некоторых кредитов, например, на приобретение автомобиля, банки могут потребовать заключения страхового договора (КАСКО - самый распространенный). Этот полис, стоимость которого может доходить до 20% от цены автотранспортного средства, можно приобрести в различных организациях. К счастью, существует альтернатива – полисы от партнерских компаний ВТБ 24. Аккредитованные страховые компании предоставляют полноценные страховки и компенсируют финансовые потери при угоне или аварии, но обходятся дешевле привычного КАСКО.Аккредитация страховых компаний в банке ВТБ

Финансовые структуры берегут свою репутацию и деньги клиентов, поэтому внимательно относятся к потенциальным партнёрам. Чтобы получить аккредитацию в банке, необходимо отвечать определённым критериям. Отбор кандидатов в ВТБ очень строгий, поэтому мошенничество исключено. Автокредит требует особой внимательности, потому что любой автомобиль могут повредить или украсть. Аккредитованные компании составляют небольшой список, но их количества вполне хватает, чтобы сделать свой выбор и получить на руки надёжный и недорогой полис. ВТБ строго подходит к аккредитации. Среди основных требований к претендентам, стоит отметить следующие:

ВТБ строго подходит к аккредитации. Среди основных требований к претендентам, стоит отметить следующие:- рабочая лицензия по нужному спектру услуг;

- время активной работы в области должно составлять не менее 3 лет;

- отсутствие задолженностей перед другими участниками рынка или государственными органами;

- определённый размер уставного капитала;

- внимательное отношение руководства к выбору объектов инвестирования полученных от клиентов средств, наличие резервов от возможных рисков;

- доля выплат по полисам ОСАГО и КАСКО не превышает 75% от общего количества;

- требования клиентов по выплате компенсации должны быть меньше 10% уставного капитала.

Не исключён вариант самостоятельного поиска страховщика, которого нет пока в списке ВТБ. В такой ситуации сотрудники банка внимательно проверяют претендента по своим критериям отбора и выносят решение по аккредитации. В случае полного соответствия нормам, страховщик пополняет список ВТБ.

к содержанию ↑Наиболее выгодные условия для КАСКО

Неопытному клиенту сложно разобраться, без определённых знаний, в предлагаемых ВТБ 24 аккредитованных страховых компаниях и программах страхования. Этим часто пользуются недобросовестные менеджеры ВТБ, предлагающие услуги «своей» очень выгодной компании, которая оказывается на проверку не самой дешёвой (о страховых предложениях по КАСКО - в статье). Чтобы сделать оптимальный выбор, разработано несколько основных критериев, по которым можно выбрать наиболее выгодный вариант:- Размер страховой выплаты. Нужно сопоставить этот параметр для разных компаний и выбрать менее затратный вариант.

- Периодичность внесения платежей. Существует большой разброс по этому вопросу у разных компаний. Некоторые требуют полной предоплаты, другие разбивают страховку на ежемесячные взносы. Бывают и варианты по выплате раз в квартал, полугодие или год.

- Набор страховых случаев по полису. Чаще всего, компании страхуют автотранспортные средства от угона или повреждения в аварии. В большинстве случаев, этого бывает достаточно. Существует и расширенный список рисков, но за такой полис придётся выложить больше денег.

ВТБ выдаёт автокредиты по такой схеме: после предварительных консультаций и одобрения, на протяжении 60 дней следует собрать необходимые бумаги и подобрать транспортное средство. За этот период лучше оформить и страховой полис у компании из списка.

ВТБ выдаёт автокредиты по такой схеме: после предварительных консультаций и одобрения, на протяжении 60 дней следует собрать необходимые бумаги и подобрать транспортное средство. За этот период лучше оформить и страховой полис у компании из списка.Если выбрана сторонняя фирма для страхования, то на проверку может уйти до 21 дня. Решение по аккредитации выносится на основе соответствия вышеуказанным требованиям. Такой порядок предусмотрен для кредитов на покупку автотранспортных средств. Список аккредитованных страховых компаний ВТБ 24 по ипотеке находится на официальном сайте.

к содержанию ↑Список аккредитованных страховых компаний в ВТБ 24

Любой желающий может познакомиться с перечнем ВТБ 24 аккредитованных страховых компаний, занимающихся выдачей полисов. Ознакомиться со списком можно непосредственно в отделении банка или на странице официального ресурса ВТБ перейти в справочный раздел и выбрать нужный подраздел. Среди аккредитованных компаний можно встретить очень известные имена: Росгосстрах, Ингосстрах, Согласие, СК ВТБ-Страхование и другие. Также в списке имеются дочерние компании известных банков: Альфа, Тинькофф, Группа Ренессанс и многие другие.

Ознакомиться со списком можно непосредственно в отделении банка или на странице официального ресурса ВТБ перейти в справочный раздел и выбрать нужный подраздел. Среди аккредитованных компаний можно встретить очень известные имена: Росгосстрах, Ингосстрах, Согласие, СК ВТБ-Страхование и другие. Также в списке имеются дочерние компании известных банков: Альфа, Тинькофф, Группа Ренессанс и многие другие. к содержанию ↑

к содержанию ↑ Заключение

Пользование услугами проверенных страховщиков снижает риски банка и клиента. Большое количество аккредитованных страховых компаний от ВТБ 24 способствует здоровой конкуренции, что положительно влияет на расходы при оформлении страховки.vtb24-gid.ru

Ипотека на земельный участок в ВТБ 24

Желая приобрести земельный участок, можно оформить ипотеку на земельный участок в ВТБ 24. Если искать нужную информацию, используя Интернет, то можно прочитать отзывы, что такой вид кредита проблемный. Но все не так сложно, как указывают большинство источников. Заемные деньги готовы предоставить даже крупнейшие банки страны, что говорит о том, что указанный вид кредитования доступен.Условия на покупку земли

Средства на покупку земли дают многие банки, но их условия схожи.Взять ипотеку можно:

- сроком до 20 лет, это вполне привычные для России условия при покупке квартир и другой востребованной недвижимости;

- сумма достаточная для приобретения любого участка даже элитного, в пригороде столицы;

- ставка устанавливается от 11,1% годовых;

к содержанию ↑

к содержанию ↑ Снижение процентной ставки

Предлагаемую процентную ставку можно снизить, подойдя ответственно к выбору самой недвижимости. К примеру, банки вполне лояльно относятся к земле, находящейся в пригородах крупных городов, за подобные участки придется платить по минимальной ставке.Чтобы понизить ставку на участок не в пригороде, а дальше, следует учитывать следующее:

- нужный объект должен находиться в пределах 100 км от крупного города;

- возле участка должна проходить дорога, отмеченная на любой карте России. Доступность очень важна;

- отсутствие каких-либо недостатков. Понравившийся участок должен быть выделен в натуре, внесен в кадастр, а также быть предназначенным для жилищного строительства или другого нужного вида деятельности.

Важно, чтобы земля находилась в безопасном районе, это касается сейсмологической, криминогенной обстановки и др.

Если хотя бы одно условие не соблюдается по программе «Ипотека на земельный участок в ВТБ 24», банк автоматически поднимет ставки. Чтобы не переплачивать, можно отдать в залог какую-либо другую ликвидную недвижимость, стать зарплатным клиентом кредитора, внести существенный первоначальный взнос.к содержанию ↑Программа ипотеки под залог имущества

Практически всегда достаточно отдать в залог сам участок. Если нужно снизить ставку или выбранный объект имеет ряд недостатков, то нужно отдать в залог какую-либо другую недвижимость (при желании). к содержанию ↑

к содержанию ↑ Банки, предлагающие кредиты под залог земли

Сегодня готовы предоставить нужные заемные деньги многие банки: Сбербанк, Россельхозбанк, Банк Москвы, Московский кредитный, Росевробанк и десятки других, как крупных, так и поменьше.к содержанию ↑Ипотечные программы ВТБ

На данный момент, ВТБ 24 предлагает несколько программ ипотечного кредитования, в том числе и «под залог имущества». Подробности - на странице сайта банка или по телефону «горячей» линии. к содержанию ↑Выводы

Оформить ипотеку на земельный участок в ВТБ 24 не сложнее, чем при покупке квартиры, но нужно учитывать особенности такого вида ипотеки.vtb24-gid.ru