Как получить налоговый вычет через МФЦ или личный кабинет налогоплательщика на Госуслугах. Мои документы налоговый вычет

Налоговый вычет через Госуслуги и МФЦ

Получение налогового вычета через Госуслуги и МФЦ

Часто бывает так, что граждане, купившие квартиру, соприкасаются с финансовыми трудностями. В помощь таким людям законодательно утвержден налоговый вычет от приобретенной квартиры. С 2018 года отделения многофункционального центра предоставляют возможность подать заявление на получение данной услуги.

Налоговый вычет можно вернуть за:

- образование;

- лечение;

- благотворительность;

- покупку или продажу недвижимости;

- пенсионный вычет.

Получение услуги через портал Госуслуги

Для того что бы получить вычет, необходимо иметь подтвержденную учетную запись. С ней нужно авторизоваться на портале Госуслуг. После авторизации, выберите вкладку «Налогов и финансов», нажмите «Прием декларации» после этого «Предоставить 3-НДФЛ».

Если вы первый раз оформляете декларацию, то заполните ее и нажмите вкладку «Отправить».

Через МФЦ

Чтобы подать заявление на вычет через многофункциональный центр, Вам необходимо посетить ближайшее к дому отделение, там взять талон у терминала, затем ожидать свой очереди. После того, как на электронном табло высветится Ваш номер с талона, пройдите к сотруднику «Мои документы».

Помимо этого, в МФЦ существует предварительная запись. Для этого позвоните по номеру горячей линии, Вам ответит ее сотрудник и запишет Вас на прием, предварительно сообщив дату и время посещения. Получить результат услуги можно будет в ФНС.

Список документов

Для подачи заявления требуется совсем небольшой пакет документов:

Отказ в исполнении услуги

В случае безосновательного отказа ведомства, Вы можете подать жалобу в управление ФНС, суд, однако, рекомендуем предварительно проконсультироваться с юристами многофункционального центра, или же Вы можете навести справки у специалистов горячей линии.

Срок и стоимость

Стоимость услуги – бесплатно. Срок получения решения налоговой службы – 3 месяца. При отрицательном решении, на указанный при подаче заявления адрес электронной почты придет документ с мотивированной причиной отказа.

Похожие статьи:

Дорогие посетители!

У Вас остались вопросы? Вопрос юристу с гарантией быстрого ответа? Мы понимаем, что каждый случай уникален и мы описываем не полное решение Вашей проблемы.

Для быстрого решения вашей проблемы мы рекомендуем обратиться к опытным и квалифицированным юристам нашего сайта.

uslugi-mfc.ru

Налоговый вычет через МФЦ или Госуслуги

Государство готово оказывать материальную поддержку своим гражданам по снижению ставок налогообложения на полученные доходы, если они постоянно проживают в России, регулярно оплачивают налоги в казну государства и проводили в отчетном периоде социально значимые затраты на себя или членов своей семьи.

Получить налоговое послабление можно разными путями, например, оформить налоговый вычет через МФЦ, в личном кабинете налогоплательщика или подать заявление на возврат налогового вычета через Госуслуги. Налогоплательщик вправе сам определить удобный для него способ получения государственной помощи, но для многих удобно подать документы на налоговый вычет через МФЦ, ведь они обычно находятся поблизости с домом.

Напомним, за что возможно вернуть налоговый вычет:

- На собственное обучение или членов семьи.

- На покупку жилья.

- Оплачено лечение в платной клинике или приобретены дорогостоящие лекарственные средства.

Можно ли оформить налоговый вычет через МФЦ

Цель многофункциональных центров одного окна в оказания помощи нашим гражданам в оформлении различного рода справок и документов от государственных структур без обращения к ним. Ежегодно спектр предоставляемых услуг населению расширяется, уже сегодня можно получить или оформить различные пособия и государственные льготы, но можно ли оформить налоговый вычет в МФЦ, без обязательного посещения инспекции по налогам и сборам?

Да, такая услуга доступная всем нашим гражданам, без привязки к адресу регистрации и действительного проживания, любой гражданин имеет право подать документы на налоговый вычет через службу взаимодействия государственных структур с населением (МФЦ).

Условия для получения вычета

Граждане могут рассчитывать на государственную льготу, если они:

- Постоянно проживают на российской территории и являются ее гражданами.

- Регулярно делают отчисления подоходного налога в размере 13% со всех своих доходов в государственную казну

- Являются резидентами, т.е. более 183 дней постоянно проживают в России и отчисляют налог со всех видов заработка.

- Заявитель сможет документально подтвердить совершенные расходы на социальные нужды.

Граждане имеют право на льготное налогообложение, если траты сделаны в отношении самого налогоплательщика, на своих детей, ближайших родственников, приемных или усыновленных детишек.

Также государством снимается часть налогового бремени, если налогоплательщик потратил свои средства на покупку квартиры, дома для всей семьи, вложил деньги в жилищное строительство, оформил ипотечный кредит на покупку квартиры или земельного участка для возведения дома. Также льгота распространяется на приобретение части жилого помещения в многоквартирном доме или частном строении.

Правила оформления

Претендент должен собрать необходимые бумаги, подготовить заявление и подать документы в ближайшее подразделение МФЦ.

На официальном сайте инспекции по налогам и сборам можно скачать образцы и бланки с примерами заполнения, например:

- Форму заявления в налоговый орган.

- Пример декларации о полученных доходах с указанием права на вычет.

- Письменное ходатайство от имени налогоплательщика на налоговый вычет.

Кроме основных бумаг, налогоплательщик должен представить:

- Финансовые документы, подтверждающие проведенные расходы.

- Справку из бухгалтерии о сумме перечислений подоходного налога за текущий год.

Подача налоговой декларации в МФЦ и остальной документации может осуществляться как самим налогоплательщиком, так и его законным представителем по нотариально оформленной доверенности.

Также заявитель должен приложить к комплекту банковскую выписку с номером дебетового счета, куда поступят перечисления из казны.

Цель сотрудников межгосударственной структуры в передаче всех документов в ИФНС, поэтому срок рассмотрения заявления в МФЦ может увеличиться примерно на 10 суток.

После получения инспекцией документов будет проведена камеральная проверка, если ошибки не обнаружатся, то заявителю будут перечислены средства на указанный им банковский счет. В противном случае оформляется корректирующая декларация, ее также можно подать через МФЦ.

Но это не единственный способ получения зачета по ранее уплаченным налогам, подать декларацию 3-НДФЛ допускается и другими способами, а можно ли сделать это через интернет?

Да, это доступно через сайт ИФНС или Госуслуги, если заявитель имеет учетную запись любого из этих электронных сервисов.

Получение вычета через ЛК налогоплательщика

На официальном сайте ИФНС есть опция входа в личный кабинет налогоплательщика для физических лиц, при условии, что он заранее обратился в свое отделение, получил в инспекции логин и пароль для авторизации в ЛК налогоплательщика для физических лиц.

Порядок оформления

Последовательность действий:

- Чтобы получить налоговый вычет, пользователь сервиса вначале должен запросить создание сертификата электронного ключа для подписи всех подаваемых документов. Совет: наиболее удобный вариант создание сертификата ключа, хранящегося на сервере Инспекции, в этом случае необходимо будет создать и запомнить пароль к сертификату.

- Затем необходимо подготовить и загрузить на сайт файл декларации о полученных доходах (в ней необходимо в отдельной строке заявить о возможности применения вычета по налогам).

Совет: чтобы не наделать ошибок, лучше воспользоваться специальным программным обеспечением, его можно скачать со своей личной страницы. Программа будет давать подсказки в выпадающем меню о правилах заполнения сведений. По окончанию оформления декларации она проверит ее, в случае обнаружения ошибок подскажет, что необходимо исправить. По окончанию проверки сохраняем созданный файл, например, на рабочем столе компьютера, он нам потребуется для дальнейшей работы.

- На личной странице вверху есть панель управления, выбираем опцию «Документы». В перечне есть ссылка «Подать декларацию 3-НДФЛ», кликните по ней.

- Здесь необходимо загрузить в специальное окно созданный ранее файл, и заранее отсканированные финансовые документы (в выпадающем списке будут варианты, для каждого вычета они могут разниться).

- Основная работа проделана, теперь нужно ввести пароль от личного сертификата электронного ключа, подписать всю документацию, и кликнуть на функцию «Отправить…»

После загрузки через некоторое время в разделе «Документы» можно будет увидеть информационное сообщение о поступлении бумаг в указанную вами инспекцию на проверку.

Если ошибок не будет, то на электронную почту придет сообщение об изменении данных по вашему заявлению, то есть учтут вычет при расчете льготного налога.

Аналогичным способом налогоплательщик может вернуть проценты по ипотеке через налоговую, компенсировать часть затрат на лечение или обучение.

Другие варианты

Активный пользователь интернета может со своего компьютера записаться в ФНС через Госуслуги, либо оформить заявление на возврат имущественного вычета, если им потрачены собственные средства на ипотечное кредитование.

Но чтобы заявление приняли в работу, необходимо наличие электронной подписи, ее можно оформить в любом офисе компании Ростелеком или специализирующихся на подобной деятельности компаниях. На руки вам выдадут запоминающее устройство (обычно это флэш накопитель), на котором будет создана ваша личная электронная подпись. Ею можно пользоваться для отправки от своего имени самых различных документов в государственных интернет сервисах.

mirmfc.ru

Налоговый вычет через личный кабинет налогоплательщика

Данная инструкция составлена для тех, кто решил сэкономить свое личное время и оформить свой социальный (лечение, обучение) или имущественный вычет (за покупку квартиры, комнаты или дома) через интернет.Для этих целей налоговой был создан личный кабинет, в котором Вы в режиме онлайн можете подать свою декларации, подтвердив данные указанные в ней скан-копиями необходимых документов. Где и как это правильно сделать? Об этом и много другом читайте ниже.

Пошаговая инструкция отправки декларации и заявления на возврат денежных средств

1 шаг

В первую очередь Вам необходимо перейти на сайт личного кабинета налоговой службы: https://lkfl.nalog.ru/lk/

Перейдя по ссылке, Вы попадаете на страницу авторизации. Как войти в личный кабинет налоговой? У вас есть 2 варианта:

- Необходимо обратиться в любую ФНС. При себе необходимо иметь паспорт и Ваш ИНН (можно копию или оригинал). В случае, если Вы обращаетесь в налоговую по месту прописки, то достаточно иметь при себе только паспорт.

- Если у вас есть учетная запись на сервисе Госулуги: https://esia.gosuslugi.ru/, которая подтверждена в авторизованном центре, то можно воспользоваться ей для входа. Правда, если Вы подтверждали учетную запись через почту России (то есть логин и пароль присылали по почте), то этого может оказаться не достаточно, так как Ваша учетная запись может быть не полноценной. Для того чтобы получить полный доступ достаточно обратиться в центр, где можно сделать повторное «подтверждение личности», найти такой можно по ссылке на официальном сайте: https://esia.gosuslugi.ru/public/ra. Для этого потребуется оригинал СНИЛС и паспорт. После «подтверждение личности» Вы сможете с помощью учетной записи зайти в Ваш личный кабинет.

2 шаг

Войдя в личный кабинет первое, что Вам требуется сделать, для возможности оформления налогового вычет через личный кабинет: получить сертификат ключа проверки электронной подписи. Данным ключом Вы подпишете комплект документов, которые прикрепите на 10 шаге.

Для этого в правом верхнем углу нажимаем: профиль.

3 шаг

Далее нажимаем: получение сертификата ключа проверки электронной подписи.

4 шаг

На странице создания ключа Вы Выбираете один из двух способов, их отличия Вы увидите на картинке:

- Ключ электронной подписи хранится на Вашей рабочей станции

- Ключ электронной подписи хранится в защищенной системе ФНС России.

5 шаг

Я рекомендую использовать: Ключ электронной подписи хранится в защищенной системе ФНС России. Первый вариант более сложный, и в нем нет необходимости для физических лиц.

6 шаг

Проверяем заполненные данные. Если все указано правильно, то формируем пароль в соответствии с требованиями.

7 шаг

В течении 10-15 минут подпись будет формироваться, обновите страницу, и у вас появится зеленая галка. Данный атрибут является подтверждением того, что подпись сформирована и ее можно использовать для работы.

8 шаг

Далее переходим в раздел: Налог на доходы ФЛ и страховые взносы. Выбираем раздел: Декларация по форме 3-НДФЛ.

9 шаг

Выбираем наверху: заполнить/отправить декларацию онлайн

10 шаг

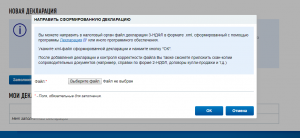

Теперь мы попали на страницу заполнения и представления налоговой декларации 3-ндфл. Далее нам предоставляется 2 варианта:— сформировать новую декларацию— направить сформированную декларацию.Так как в нашем случае файл подготовлен в программе декларацию 2016 в формате xml, то мы выбираем: направить сформированную декларацию.

11 шаг

Нажимаем выбрать файл, на комптютере переходим в раздел, где у нас сохранен предварительно подготовленный в программе декларация файл в формате XML (название начинается NO_NDFL_***). Далее жмем открыть и ОК.

12 шаг

Теперь наша декларация подгружена на сайт и личный кабинет ее определил. Далее жмем: сформировать файл для отправки.

13 шаг

Все наша декларация загружена, теперь нам необходимо добавить необходимые подтверждающие документы. Список документов для каждого вычета свой (список для каждого типа по ссылке обучение, лечение или имущественный вычет). В данном случае мы оформляем вычет за квартиру, поэтому подгрузить надо будет соответствующие документы. Для каждого документа нам необходимо нажать кнопку: добавить документ.

14 шаг

Суммарный объем прикрепляемых документов не должен превышать 20 мегабайт, а размер одного документа не должен быть более 10 мегабайт (если необходимо уменьшить размер документа, допустим pdf, то можно воспользоваться данным сервисом https://smallpdf.com/ru/compress-pdf или любым другим). Для каждого документа требуется написать описание, из разряда: ИНН, Договор обучения, Договор купли продажи квартиры и т.д. Прикрепив файл, добавив описание, жмем: сохранить.

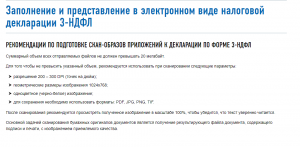

Рекомендации по подготовке скан-образов документов к декларации по форме 3-НДФЛ

15 шаг

После того, как мы добавили все документы. Внизу страны вводим пароль от нашей подписи, который мы формировали вместе с подписью (смотрим 6 шаг). Вводим пароль, жмем кнопку: подписать и направить.

16 шаг

Далее Вы получаете уведомление о том, что декларация была подписана и направлена в Вашу ИФНС. В правом верхнем углу Вы можете увидеть индивидуальный номер отправленной декларации. Это значит, что декларация и подтверждающие документы успешно отправлены.

17 шаг

Если Вы хотите проконтролировать, что происходит с Вашей декларацией, в каком виде она дошла до ифнс, то необходимо перейти в раздел: Декларация по форме 3-НДФЛ (смотрим 8-9 шаг). Внизу Вы видите раздел мои декларации. После того, как будет статус с зеленой галкой и фразой: «получена квитанция о приеме», то можно быть уверенным, что комплект документов дошел до ИФНС.

18 шаг

После того, как декларация дошла до ИФНС (в данном случае 5040 — налоговая инспекция по г. Раменское и близлежащим территориям), Вы можете в режиме онлайн отслеживать ход Вашей камеральной проверки. Для этого необходимо снова зайти перейти на вкладку декларация по форме 3-нфдл (смотрим 8 шаг) . Здесь можно увидеть, что отправленная 2-3 дня назад декларация успешно зарегистрирована в инспекции, а в столбце ход камеральной проверки видим статус: «Зарегистрирована в налоговом органе» (в случае, если этого не произошло, рекомендую позвонить в налоговую. При условии что прошло 3 рабочих дня с момента отправки.)

Пример успешно пройденной камеральной проверки

Как понять что проверка пройдена и Вы можете рассчитывать на вычет? В разделе личного кабинета 3-ндфл (смотрим 8 шаг) у вас изменится статус хода проверки на : завершена, а так же появится дата завершения проверки. Обращаем Ваше внимание, даже если проверка завершилась раньше 3 месяцев с даты предоставления документов в налоговую службу. Это не значит, что в ближайшее время Вы получите деньги. В любом случае потребуется ждать даты, когда пройдет 3 месяца (90 дней с учетом праздничных дней) с даты подачи, данная процедура регламентирована законодательством.

Вот таким образом мы отправили нашу декларацию, не ходя в налоговую и не теряя времени в очереди.Также в личном кабинете Вы можете отправить заявление с реквизитами, по которым налоговая перечислит причитающиеся вам денежные средства.

Подача заявления с реквизитами на возврат налога

Кнопка подачи заявления на возврат вычета становится активной после того, как статус проверки становится: завершен. Для этого снова выполняем 8 шаг, находим нашу проверку, прокручиваем страницу вниз, и находим кнопку: сформировать заявление на возврат.

Заполняем заявлением. Ваша задача заполнить только реквизиты в последнем разделе: указанную сумму необходимо перечислить на счет по следующим реквизитам. Реквизиты Вы получаете в банке, далее жмете: сохранить и продолжить.

В данном разделе Вы просматриваете еще раз документ, правильно ли был внесены реквизиты, вводите пароль Вашего сертификата ключа, который мы формировали в (смотрим 6-7 шаг)) и жмем отправить.

Всё. Ваша декларация и заявление готовы и отправлены. В соответствии со статьей 78 Налогового кодекса c момента подачи заявления в течение 10 рабочих дней налоговая принимает решение по вашему заявлению. После принятия решения вы увидите ваше заявление в списке (сведения по решениям на возврат), в течении 30 рабочих дней с даты решения по Вашим реквизитам поступят денежные средства. Данные сведения можно просматривать в самом низу страницы: декларация по форме 3-ндфл.

verny-nalog.ru

Как подать документы на налоговый вычет онлайн 2018

Благодаря возможности оформления налогового вычета, налогоплательщики могут после совершения некоторых операций вернуть часть уплаченного ранее НДФЛ. Еще несколько лет назад совершить возврат можно было только через налоговые органы и работодателя.

Однако на данный момент всем совершеннолетним гражданам РФ предоставляется возможность подать документы на налоговый вычет онлайн. Сделать это можно через портал государственных услуг (gosuslugi.ru). Этот сервис представляет собой хорошую альтернативу посещения налоговой инспекции.

Заявитель может подать документы из дома, главное ‒ иметь устройство с доступом в интернет.Также возможность подачи документов онлайн предусматривается на официальном сайте ФНС.

О возврате средств

Граждане могут оформить онлайн налоговый вычет следующих видов:

- Имущественный. Возврат НДФЛ предоставляется гражданам после приобретения жилой недвижимости либо участка под застройку. Собственники могут оформить как основной вычет, так и вычет с уплаченных ипотечных процентов.

- Социальный. Данный вычет предоставляется с целью компенсировать затраты граждан на обучение, а также лечение (в том числе приобретение медикаментов). Также на возврат средств в этой категории могут претендовать лица, делающие добровольные пенсионные отчисления в негосударственные фонды и ПФР.

- Инвестиционный. Вычет этого вида предоставляется гражданам при некоторых операциях и получении доходов при вложении финансов на персональный инвестиционный счет.

- Стандартный. На вычет данного вида могут претендовать военнослужащие, инвалиды, обучающиеся граждане до 24 лет. Также стандартный вычет могут оформить родители лиц младше 18 лет.

- Профессиональный. Льгота предоставляется специалистам в области науки или творчества, а также некоторым категориям ИП.

Кто имеет право?

На возмещение НДФЛ претендуют все налоговые резиденты РФ, получающие официальный доход и отдающие 13% с заработка в качестве подоходного налога. Имеют возможность вернуть налог и юридические лица, а также индивидуальные предприниматели, ведущие бизнес на ОСНО.

Не могут претендовать на возврат НДФЛ граждане, которые при совершении операций воспользовались государственными льготами и программами (к примеру, материнским капиталом).

Условия

Условием подачи документов на налоговый вычет в режиме онлайн является наличие у гражданина личного кабинета на портале Госуслуги. У пользователя должна быть подтвержденная учетная запись. Если обращение происходит через сайт ФНС, то у заявителя также должен быть создан личный кабинет.

Еще одним условием является наличие у заявителя сертификата ключа электронной подписи. Его может получить любое физическое лицо, отправив заявку через Госуслуги. Пользование сертификатом является бесплатным. Действует он 1 год с момента получения.

Законодательство

Вопросы предоставления вычета регулируются в 2018 году Налоговым кодексом РФ. В статьях 219 и 220 изложены отдельные нюансы, касающиеся разных видов вычетов.

Сроки, отводящиеся на оформление, представлены в ст. 88 НК РФ.

Как подать документы на налоговый вычет онлайн?

Подавая документы онлайн, гражданин экономит личное время на посещении налоговой инспекции. Заполнение формы, необходимой для подачи заявки, осуществляется на сайте.

Если у пользователя возникнут затруднения, он может воспользоваться бесплатными услугами онлайн-консультанта, которые предоставляются в разделе «Помощь и поддержка».

Через личный кабинет на сайте ФНС

Как получить услугу через сайт ФНС:

- Необходимо войти в свой личный кабинет на сайте nalog.ru. Ввести свой пароль, а также ИНН.

- Из меню в разделе «Налог на доходы НДФЛ и страховые взносы» следует выбрать пункт с декларацией 3-НДФЛ.

- Приступить к заполнению документа в режиме онлайн. После нажатия соответствующей кнопки перед пользователем откроется окно, где необходимо будет заполнить поля. Перед формированием документа система спросит, за какой календарный год подаются бумаги. Установленный на законодательном уровне срок давности по возврату денег составляет 3 года.

- В процессе заполнения документа сайт будет выдавать подсказки. Во время формирования заявки сервис предложит внести данные из справки 2-НДФЛ.

- В разделе с вычетами следует указать необходимый вид вычета. Далее система предложит заполнить поля в соответствии с выбранным имущественным, социальным или другим видом вычета.

- После внесения пользователем всей необходимой информации система в автоматическом режиме рассчитает сумму возврата.

- После этого пользователю остается лишь сформировать файл и отослать его в налоговую инспекцию. Перед этим стоит загрузить на сайт сканы всех документов, подтверждающих право на налоговый вычет: справок, квитанций, чеков и т. д. Вся информация должна быть заверена с помощью электронной подписи.

- После этого налоговая служба начнет проведение камеральной проверки по документам. О ходе ее продвижения можно узнать из личного кабинета.

Также в личном кабинете налогоплательщика должно появиться предложение заполнить заявление на возврат. Его не стоит игнорировать, поскольку, в противном случае, ФНС не сможет вернуть средства. В этом заявлении необходимо указать реквизиты счета. В случае благоприятного исхода дела ФНС переведет туда деньги.

Через Госуслуги

Как обратиться через сайт Госуслуги:

- Необходимо авторизоваться в личном кабинете пользователя на сайте gosuslugi.ru.

- Перейти в каталог услуг и выбрать там раздел «Налоги и финансы».

- Перейти на пункт с приемом налоговых деклараций.

- Выбрать тип услуги ‒ предоставление декларации 3-НДФЛ.

- Указать, каким образом будет подаваться декларация. По умолчанию выбирается электронный вариант подачи.

- Заполнить предложенные поля декларации.

- Загрузить отсканированные документы, дающие право на получение вычета.

- Отправить документы на сайт. Портал Госуслуги автоматически проверит их на присутствие ошибок.

- Ход проведения проверки документов пользователь может отслеживать в личном кабинете.

Заявление

При заполнении заявления на возврат средств на сайте ФНС рекомендуется тщательно проверять указанную информацию.

Предоставление некорректных реквизитов может привести к тому, что пользователь лишится возможности получить средства по НДФЛ.

Образец заявления на налоговый вычет здесь.

Декларация 3-НДФЛ

Портал Госуслуги предоставляет возможность сформировать декларацию 3-НДФЛ в режиме онлайн, либо записаться в отделение ФМС для личной подачи этого документа.

Декларация заполняется за календарный год. Поэтому выбор вкладки с заполнением нового документа возможен не чаще раза за год. Гражданин может начать оформление декларации, а затем сохранить изменения и вернуться к ней немного позже.

В отчет при заполнении онлайн требуется внести следующие данные:

- ФИО заявителя;

- место и дату рождения;

- данные из паспорта;

- адрес временной либо постоянной регистрации;

- вид вычета.

После заполнения декларация заверяется с использованием электронной подписи и отправляется в ФНС. Применение сертификата ключа электронной подписи требуется для подтверждения факта того, что документы подает именно владелец учетной записи.

Образец декларации 3-НДФЛ здесь.

Сроки выплаты

Налоговое законодательство установило следующие сроки:

- 3 месяца отводится на проведение камеральной проверки налоговой инспекцией;

- 10 дней занимает получение налогоплательщиком уведомления, свидетельствующего о положительном или отрицательном решении ФНС;

- 1 месяц отводится на перевод средств на указанные гражданином реквизиты.

Указанные сроки действуют как при личной подаче документов в ФНС, так и обращении через Госуслуги.

Основания для отказа

Налоговая инспекция не во всех случаях предоставляет вычет гражданам. Отказы чаще всего случаются по следующим причинам:

- заявитель предоставил неполный комплект документов;

- в бумагах имеются ошибки;

- заявителем были предоставлены документы для компенсации лечения лиц, которые не относятся к его родственникам.

ФНС в случае отрицательного решения всегда предоставляет мотивированный отказ в вычете. Заявитель имеет право обжаловать его, обратившись в вышестоящий отдел налоговой инспекции либо в суд.

На видео о подаче документов на возврат налога

realtyurist.ru

Налоговый вычет через личный кабинет налогоплательщика

Чтобы сдать декларацию 3-НДФЛ в налоговый орган часто приходится отстаивать огромные очереди (особенно, «в сезон»), а можно ли не посещать Инспекцию и получить Налоговый вычет через личный кабинет налогоплательщика?

Оказывается, можно! Подать документы для получения вычета, помимо традиционных способов, таких как личное представление в налоговую и направление бумаг по почте, можно воспользовавшись личным кабинетом налогоплательщика (ЛКН), расположенным на сайте Федеральной налоговой службы.

Рассмотрим более подробно, что же такое ЛКН, как его зарегистрировать и самое главное — как направить через него документы в ИФНС. Для удобства каждый шаг будет сопровождаться скриншотами.

Оглавление статьи

Шаг 1. Подключение личного кабинета

Создать ЛКН самостоятельно гражданин не может. Для регистрации ему необходимо обратиться в любой налоговый орган с паспортом и ИНН. Налоговый инспектор введет данные о вас и выдаст лист с указанными в нем логином и паролем.

К сведению: пароль в течение месяца с даты регистрации в ЛКН необходимо сменить на свой.

Шаг 2. Вход в ЛКН

После того, как кабинет будет создан, необходимо открыть сайт ФНС РФ — www.nalog.ru и на главной странице под разделом «Физические лица» нажать на «Войти в ЛК»:

Затем в специальном окне справа нужно ввести выданные в ИФНС логин и пароль. После того, как вход будет осуществлен, система попросит сменить пароль. Лучше это сделать сразу, не дожидаясь окончания месяца.

После того, как пароль будет сменен, перед вами откроется главная страница личного кабинета налогоплательщика с указанием перечня принадлежащего вам имущества, наличии переплаты или задолженности и указанием операций по уплате налогов.

Шаг 3. Цифровая подпись

Для направления документов на вычет через ЛКН необходимо создать цифровую подпись, которой они будут впоследствии подписаны. Для это в правом верхнем углу нажимаем на кнопку «Профиль»:

Затем выбираем «Получение сертификата ключа проверки ЭП»:

Система предложит проверить личные данные и ввести пароль. Пароль вводится тот, что выдан в налоговой (если при первом входе он сменен не был) или уже низменный вами на новый. Если данные верны, нажимаем «Подтвердить данные и направить запрос на получение сертификата»:

После того, как это будет сделано, система начнет обработку запроса, которая в среднем занимает около пяти минут. Но в случае, если сервер ФНС перегружен или на нем ведутся работы, процесс получения ЭП может затянуться до суток.

После того, как ЭП будет создана, в ЛКН отобразиться следующее сообщение:

Шаг 4. Загрузка или создание декларации 3-НДФЛ

Для создания или загрузки уже готовой декларации переходим в раздел «Налог на доходы ФЛ» и выбираем «3-НДФЛ»:

Система предложит несколько вариантов действий, выбираем «Заполнить/отправить декларацию» онлайн:

Затем необходимо выбрать: заполнить декларацию тут же в личном кабинете или же загрузить уже сформированную (заполненную с помощью программы «Декларация»).

Если нажать кнопку «Заполнить новую декларацию» система в начале предложит указать год за который будет заявляться вычет. Это нужно чтобы определить действующую на год заявления вычета форму отчетности.

Затем следуя указаниям системы необходимо внести данные в нижеприведенные поля. Если следовать указаниям системы процесс не вызовет никаких сложностей.

Рассмотрим как оправить в налоговую уже готовую декларацию. Для этого выбираем «Направить сформированную декларацию», далее указываем год за который подается отчетность и загружаем файл (кнопка «Обзор»).

После того, как файл будет загружен, формируем файл для отправки:

Последовательно загружаем все ранее отсканированные документы на вычет (кроме файла декларации, естественно):

После того, как все документы будут загружены в систему, подписываем их цифровой подписью:

Проверяем еще раз все ли документы были загружены и нажимаем «ОК».

Готово! Декларация вместе с пакетом документом направлена в налоговый орган. После проведения камеральной проверки в ЛК появится возможность написать заявление на возврат налога.

После этого, на счет, указанный в заявлении, должна поступить сумма подтвержденного вычета.

Следить за статусом проверки декларации можно также в личном кабинете налогоплательщика.

Если Вам нужна консультация или помощь в оформлении декларации 3-НДФЛ, смело оставляйте заявку на нашем сайте. Мы работаем быстро и с удовольствием! И в подтверждение этому отзывы наших любимых клиентов! 🙂

Если информация была полезна для Вас, поделитесь этой статьей со своими друзьями! Кнопочки социальных сетей находятся чуть ниже.

nalog-prosto.ru

оформить онлайн декларацию 3-НДФЛ и заявление на возврат налога

Для того, чтобы подать документы на вычет на сайте налоговой у вас должен быть создан личный кабинет и получен сертификат ключа проверки электронной подписи. При соблюдении этих условий вы можете оформить и подать декларацию 3-НДФЛ и заявление на возврат денег через интернет.

Входим в личный кабинет на сайте налоговой nalog.ru. Вводим свой ИНН и пароль. В меню «Налог на доходы НДФЛ и страховые взносы» выбираем раздел «Декларация по форме 3-НДФЛ».

В меню «Налог на доходы НДФЛ и страховые взносы» выбираем раздел «Декларация по форме 3-НДФЛ». И затем «Заполнить/отправить декларацию онлайн». Открывается дополнительное окно. Здесь вы можете приступить к заполнению документа или заказать ЭЦП (если до этого момента ее еще не сделали). Обычно ЭЦП готова к моменту окончания заполнения документа.

И затем «Заполнить/отправить декларацию онлайн». Открывается дополнительное окно. Здесь вы можете приступить к заполнению документа или заказать ЭЦП (если до этого момента ее еще не сделали). Обычно ЭЦП готова к моменту окончания заполнения документа. Когда вы нажимаете на кнопку «Заполнить декларацию» система предлагает вам выбрать год, за который вы хотите подать документы.

Когда вы нажимаете на кнопку «Заполнить декларацию» система предлагает вам выбрать год, за который вы хотите подать документы.

Внимание! Срок давности по обращению за возвратом средств – 3 года.

Проверяете заполнение полей. На сайте присутствуют подсказки. Если заполняете документ впервые, то указываете номер корректировки – 0, если вы вносите изменение в ранее поданный документ – 1.

Проверяете заполнение полей. На сайте присутствуют подсказки. Если заполняете документ впервые, то указываете номер корректировки – 0, если вы вносите изменение в ранее поданный документ – 1.

Наиболее распространенный случай, когда документ подается по доходам, облагаемым по ставке 13%. Далее данные заполняются согласно справке 2-НДФЛ, полученной от работодателя. В примере указаны возможные источники дохода:

2000 – заработная плата,

2012 – отпускные,

2300 – больничный лист,

2760 – материальная помощь работодателя. По закону 4000 из нее не подлежат налогообложению (вычет 503). Общая сумма дохода заполняется автоматически. Данные о налоговой базе и уплаченном налоге тоже берутся из 2-НДФЛ.

Общая сумма дохода заполняется автоматически. Данные о налоговой базе и уплаченном налоге тоже берутся из 2-НДФЛ.

В разделе «Вычеты» заполняются данные в зависимости от вида вычета. В примере указаны максимальные суммы расходов по социальным вычетам. Если вы добровольной перечисляете суммы в пенсионный фонд и страхуете жизнь, то с суммы, потраченную на страховку также можно вернуть 13%.

Если вы добровольной перечисляете суммы в пенсионный фонд и страхуете жизнь, то с суммы, потраченную на страховку также можно вернуть 13%. В разделе ценные бумаги можно заявить о сумме, переведенной на индивидуальный инвестиционный счет.

В разделе ценные бумаги можно заявить о сумме, переведенной на индивидуальный инвестиционный счет. И самый популярный возврат — за приобретенное или построенное жилье.

И самый популярный возврат — за приобретенное или построенное жилье. После того, как все необходимые данные заполнены, в системе происходит автоматический расчет суммы, подлежащей возврату. Остается сформировать файл для отправки.

После того, как все необходимые данные заполнены, в системе происходит автоматический расчет суммы, подлежащей возврату. Остается сформировать файл для отправки. На данном этапе надо добавить скан-образы документов, подтверждающих право на возврат: договора, чеки, справки медучреждений, договора ипотечного займа, договор купли-продажи и т.д. Все документы подписываются электронной подписью и отправляются в налоговую инспекцию.

На данном этапе надо добавить скан-образы документов, подтверждающих право на возврат: договора, чеки, справки медучреждений, договора ипотечного займа, договор купли-продажи и т.д. Все документы подписываются электронной подписью и отправляются в налоговую инспекцию. Ниже вы увидите историю вашего документооборота.

Ниже вы увидите историю вашего документооборота.

Полезно помнить, что статья описывает наиболее частые ситуации и не учитывает многие тонкости и нюансы. Для решения именно вашей проблемы получите юридическую консультацию через форму онлайн-консультанта или по телефону:

Звоните прямо сейчас, это быстро и бесплатно.

Как подать заявление на налоговый вычет через личный кабинет налогоплательщика

Первым делом было сдать документы. Камеральная проверка длится до 3-х месяцев. О ходе проверки можно узнать в личном кабинете налогоплательщика в разделе «Декларация по форме 3-НДФЛ». Второй важный шаг — когда появится поле «Сформировать заявление на возврат», надо заполнить заявление. Без него даже при положительном решении по декларации вам не вернут деньги.

Второй важный шаг — когда появится поле «Сформировать заявление на возврат», надо заполнить заявление. Без него даже при положительном решении по декларации вам не вернут деньги. В открывшейся форме ваши личные данные уже буду заполнены. Останется внести реквизиты счета, куда вы хотите получить перевод.

В открывшейся форме ваши личные данные уже буду заполнены. Останется внести реквизиты счета, куда вы хотите получить перевод.

Данное заявление подписывает ЭЦП и статус его рассмотрения можно проверить в разделе «Документы налогоплательщика — Электронный документооборот». С момента регистрации вашего заявления срок зачисления средств на счет доходит до одного месяца. В целом, с момента подачи документов на вычет до момента получения денег проходит до четырех месяцев.

С момента регистрации вашего заявления срок зачисления средств на счет доходит до одного месяца. В целом, с момента подачи документов на вычет до момента получения денег проходит до четырех месяцев.

Полезно помнить, что статья описывает наиболее частые ситуации и не учитывает многие тонкости и нюансы. Для решения именно вашей проблемы получите юридическую консультацию через форму онлайн-консультанта или по телефону:

Звоните прямо сейчас, это быстро и бесплатно.

vse-posobia.ru

Оформление имущественного вычета через Госуслуги

Электронный портал Государственных услуг – удобный способ взаимодействия граждан с официальными органами. Пользователям сервиса не нужно посещать офисы федеральных служб, стоять в очередях, терять драгоценное время. Дистанционное обслуживание позволяет получать услуги в удобное время из любой точки мира, где есть подключение к интернету. Оформление налогового вычета через Госуслуги — одна из наиболее востребованных опций веб-ресурса.

Правила получения имущественного вычета

Покупая, квартиру, дом, участок или другое жилье, граждане могут уменьшить сумму уплачиваемого налога на доходы физических лиц (НДФЛ). Льгота предоставляется путем уменьшения доходов (налогооблагаемой базы) на сумму покупки и уплаченных процентов по займам и кредитам, если недвижимость приобреталась за счет заемных средств. Получить имущественный вычет можно двумя способами:

- Предоставить отчетность в Федеральную налоговую службу (ФНС) по окончании года и вернуть налог, взысканный в течение финансового периода. Подтверждающие документы предоставляются вместе с годовым отчетом.

- После покупки недвижимости получить в ФНС уведомление о праве на имущественный вычет и не платить НДФЛ у работодателя, не дожидаясь окончания года. Подтверждающий покупку пакет бумаг передается в инспекцию по месту жительства вместе с заявлением на получение уведомления.

Второй вариант получения налогового вычета при покупке квартиры через Госуслуги не оформляется и не будет рассматриваться в рамках статьи. Далее представлена последовательность действий по возврату подоходного налога путем подачи годовой декларации.

Пошаговая инструкция

Последовательность действий по возврату подоходного налога через электронный портал состоит из нескольких этапов.

Шаг 1. Регистрация.

Сервис по сдаче отчетности доступен только для зарегистрированных пользователей. Если нет учетной записи на портале, необходимо пройти регистрацию. Процесс включает заполнение формы на сайте Госуслуг и подтверждение личности в любом обслуживающем центре.

Перейти в окно регистрации можно по ссылке на главной странице портала gosuslugi.ru.

Для создание учетной записи пользователю нужно указать:

- фамилию;

- имя;

- контактный телефон;

- email.

После нажатия кнопки «Зарегистрироваться» на указанный телефонный номер будет направлен цифровой код. Ввод проверочных чисел завершит процедуру.

Справка. Для входа на сайт, потребуется создать пароль. В качестве логина используется СНИЛС (после заполнения профиля) или номер телефона.

Шаг 2. Получение справок 2-НДФЛ.

Отчитываться нужно по всем доходам налогоплательщика за год. Для правильного ввода сведений, требуются справки о заработной плате от всех работодателей. Форма 2-НДФЛ выдается работнику по его запросу бухгалтерией предприятия.

Сведения о доходах обязательно получить у всех источников выплат (в банках, у организаторов лотерей, в брокерских конторах и т. п.). Информация о сделках между физическими лицами, не являющимися предпринимателями, вносится на основании договоров, контрактов, соглашений, справок-счетов.

Шаг 3. Заполнение декларации.

Годовой отчет по налогу на доходы физлиц – форма 3-НДФЛ. Электронный вариант отчетности создается при помощи специальных программ. Есть два программных средства, бесплатно распространяемых налоговой службой:

- «Декларация»;

- «Налогоплательщик ЮЛ».

Обе программы можно найти на официальном сайте ФНС nalog.ru.

Полезно! Сайт Госуслуг предлагает скачать приложение «Налогоплательщик ЮЛ». Но этот программный комплекс разработан для бухгалтеров компаний, в котором 3-НДФЛ — лишь один отчет из огромного количества форм, предлагаемых для заполнения. Для обычных граждан лучше адаптирована программа «Декларация». У нее удобный пользовательский интерфейс, для использования приложения не обязательно обладать специальными знаниями.

После того, как файл будет готов его можно загрузить в личный кабинет Госуслуг и отправить в инспекцию.

Другой вариант – заполнить отчет на сайте.

Заполнение годовой отчетности по НДФЛ с помощью программы «Декларация»

В отличие от «Налогоплательщика ЮЛ», программа «Декларация» разработана для конкретного отчета и только для одного года. То есть для каждого финансового периода действует своя версия. Скачивать нужно тот вариант, который подходит налогоплательщику. Например, чтобы отчитаться за 2017 год скачивается программа «Декларация 2017».

Для правильного заполнения формы нужно последовательно вносить сведения в разделы. В программе они расположены в правой части окна. Некоторые вкладки открываются только после указания определенной информации. Например, раздел «Предприниматели» станет активным, если подтвердить наличие доходов от предпринимательской деятельности в окне «Задание условий».

Сведения о льготе с недвижимых объектов располагаются в разделе «Вычеты», на вкладке «Имущественный». Нужно добавить квартиру, участок, дом – нажать «+», и заполнить данные по объекту.

Полезно. Файл можно в сохранить в любой момент. Это позволит в дальнейшем продолжить заполнение или исправить ошибки. После подготовки отчета с помощью кнопки «Проверить» можно проконтролировать правильность заполнения бланка.

Для отправки в ФНС используется специальный формат файлов. Чтобы подготовить электронный документ, следует нажать кнопку «Файл xml» и сохранить файл в указанном формате.

Заполнение декларации на сайте Госуслуг

Портал предусматривает заполнение отчетности по подоходному налогу в онлайн-режиме. Оформление 3-НДФЛ через Госуслуги на имущественный вычет доступно прямо на сайте без скачивания дополнительных программ на компьютер. Для этого нужно авторизоваться и перейти к услуге «Представление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)».

Возможный вариант перехода:

- В разделе меню «Услуги» выбрать категорию «Налоги и финансы». Сразу нажать на ссылку «Прием налоговых деклараций (расчетов).

- В открывшемся окне выбрать требуемую услугу.

Будут представлены 4 варианта получения услуги:

- Сформировать декларацию онлайн.

- Отправить заполненный отчет в электронном виде.

- Отправить по почте.

- Личное посещение инспекции.

Для заполнения онлайн-документа выбирается 1-й вариант. Кнопка «Получить услугу» откроет форму.

Сервис попросит выбрать год, за который заполняется бланк.

Справка. Вернуть налог можно за 3 последних года. Например, в 2018 году оформляется возврат за 2015, 2016, 2017 годы.

Сведения, указанные в профиле пользователя, будут автоматически внесены в документ. Это существенно упрощает процесс и позволяет избежать ошибок.

Доходы

Вначале в отчетной форме отражаются доходы за год. Они переносятся из справок о доходах по каждому работодателю и налоговому агенту. Указываются:

- наименование источника выплаты;

- ИНН/КПП;

- ОКТМО;

- доходы и некоторые виды вычетов (из 3-го раздела формы 2-НДФЛ) по месяцам.

Здесь же отражаются доходы от физических лиц, полученные при продаже имущества, сдаче квартиры в аренду и т. п.

Вычеты

Следующим этапом вносятся стандартные, социальные, имущественный вычеты, положенные налогоплательщику. Для получения льготы по покупке недвижимости внести:

- сведения о приобретенном объекте;

- размер уплаченных за год процентов по целевым кредитам и займам на покупку жилья.

Итог

После заполнения отчета можно рассчитать результаты. Если налог, уплаченный за год, больше рассчитанного по декларации, будет указана сумма к возврату из бюджета. Именно такая картина характерна для отчетности на получение вычетов.

Сайт Госуслуг предложит сформировать заявление на возврат налога, переключив пользователя на веб-ресурс ФНС.

Готовую декларацию можно:

- «Скачать»;

- «Экспортировать»;

- «Сформировать файл для отправки».

Первая кнопка создаст печатную форму. Ее можно распечатать и сдать в инспекцию по месту жительства лично или отправить по почте. Вторая ссылка сформирует xml-файл, который можно направить в инспекцию через государственный сайт или загрузить в другие программы. Последняя кнопка используется для непосредственной отправки файла в налоговую службу.

Шаг 4. Отправка 3-НДФЛ в налоговую инспекцию

Подать документы на налоговый вычет через Госуслуги или сайт ФНС можно только при наличии Усиленной квалифицированной или неквалифицированной электронной подписи. Ею подписываются отчеты и прилагаемые к ним файлы. Документы, подписанные такой подписью, считаются юридически значимыми и приравниваются в бумагам, заверенным лично.

Получить сертификат ключа можно в личном кабинете на сайте nalog.ru. Он храниться на компьютере пользователя или в защищенном хранилище ФНС. Сертификат действует один год, затем должен быть заменен.

Перед отправкой 3-НДФЛ, сервис Госуслуг предложит подписать документ. Передача готовой отчетности оформляется через услугу «Представление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)». Для загрузки и отправки файла применяется тип «Отправить заполненную декларацию в электронном виде». После перехода по ссылке откроется окно из нескольких разделов.

Загрузка файла осуществляется во второй части формы. Сюда переносится отчет в xml формате. Файл можно просто перетащить мышкой или загрузить с помощью сервиса.

Отчет подписывается электронной подписью и направляется в налоговую службу. Уведомление об отправке и получении файла приходят в личный кабинет.

Налогоплательщику придется посетить инспекцию для представления документов, подтверждающих вычет, а также в случае возникновения вопросов у инспекторов.

Справка. Средства зачисляются на банковские реквизиты, указанные в заявлении на возврат налога после камеральной проверки. Она может продолжаться до 3 месяцев. Еще месяц осуществляется перевод денег. В возврате откажут, если у налогоплательщика есть задолженность перед ФНС. Деньги будут перечислены после погашения долга.

Оформление имущественного вычета на сайте ФНС

Порядок действий налогоплательщика на официальном ресурсе налоговой службы, в целом, совпадает с последовательностью подачи декларации через портал Госуслуг. Однако, личный кабинет ФНС более функционален.

Здесь доступна не только сдача отчета, но и такие функции, как:

- отслеживание этапов проверки 3-НДФЛ;

- оперативный обмен информацией с территориальной инспекцией;

- подача заявления на возврат налога;

- зачет налогов;

- просмотр отчетности за прошлые периоды.

Для оформления доступа к личному кабинету необходимо посетить любое подразделение ФНС и получить логин, пароль. При себе иметь паспорт.

Заключение

Сервисы государственных органов позволяют оформить налоговые вычеты прямо из дома. Немного терпения и деньги поступят на счет. Электронный документооборот не только экономит время, но и позволяет избежать необоснованных претензий, представления лишних документов, ошибок при заполнении форм.

infogosuslugi.ru