Можно ли взять ипотеку на вторичное жилье. Можно ли оформить ипотеку на вторичное жилье

Ипотека на вторичное жильё в 2018 году

Mnogo-Kreditov.ru › Ипотека

02.08.2018

02.08.2018

Возможность решить финансовые проблемы и купить квартиру в кредит — это реальный шанс для многих семей улучшить условия проживания, избавившись от необходимости копить долгие годы на реализацию своей мечты. Особенно актуальна тема — как получить ипотечный кредит на вторичное жильё. Многие в силу различных причин отдают предпочтение именно такому варианту недвижимого имущества. Каковы шансы получить материальную помощь от банка на приобретение квартиры не в новостройке?

Дают ли ипотеку на вторичное жильё?

Можно ли вообще купить вторичное жильё в ипотеку? Сегодня этот вопрос волнует многих россиян. И несмотря на то, что все финансовые организации предъявляют слишком высокие требования и накладывают целый ряд ограничений на долгосрочное кредитование населения, получить такой заём можно. Если выбранный объект недвижимости будет полностью соответствовать стандартам, продиктованным банком, то у заявки есть все шансы на одобрение.

Потенциальным клиентам необходимо при выборе компании рассматривать крупные и известные банки РФ — у них есть интересные программы ипотечного кредитования. Здесь можно получить более низкую ставку и выгодные условия.

Конечно, возможен и отказ в получении денежной ссуды на недвижимость вторичного рынка. Но мотив такого решения заключается часто не в самой площади, а в других факторах — например, не слишком безупречной кредитной репутации или отсутствии официальной работы.

Читайте также: Почему банки отказывают в кредите?

Условия получения ипотеки на вторичное жильё

Кредит на покупку вторичного жилья можно получить только при соответствии следующим требованиям:

- Объект должен быть ликвидным.

- Не иметь обременения и быть чистым с юридической точки зрения.

- Строение не может находиться в аварийном состоянии, не должно быть признанно ветхим или идти под снос.

- Соблюдён принцип этажности — на крайние этажи получить одобрение банка почти невозможно.

- Предыдущий собственник должен владеть жильём не менее трёх лет.

- Жильё не должно иметь незаконных перегородок, перепланировок, пристроек.

- Если владелец квартиры умер, оформить сделку можно только спустя 6 месяцев от даты его смерти.

- Коммунальная и долевая недвижимость не оформляется в ипотеку – на это не даст согласия ни один банк.

- Наличие централизованных систем обязательных коммуникаций – канализация, водопровод, свет, газ.

Кроме основных условий финансовые компании требуют от потенциального клиента:

- хорошей кредитной репутации;

- наличия стабильного дохода;

- возможности внести стартовый платёж;

- наличия официального трудоустройства.

Кроме того, при рассмотрении заявок на получение ссуды кредиторы отдают предпочтение тем заявителям, кто состоит в официальном браке и уже имеет детей.

Первоначальный взнос

Когда берётся ипотека на вторичку, величина стартового платежа достаточно велика. Причём внести его необходимо уже на этапе подписания договора. Каждая финансовая компания вправе самостоятельно определять сумму, которая станет первоначальным платежом — но в рамках действующих нормативных документов, регламентирующих следующее:

- размер взноса, который имеют право требовать кредиторы, варьируется в диапазоне 15-30% от общей суммы взятых в долг средств;

- если сделка оформляется при минимальном пакете документов и отсутствии гарантий финансовой стабильности плательщика — не более половины.

Процентные ставки

Тем, кто планирует прибегнуть к ипотечному кредитованию вторичного рынка недвижимости, нужно быть готовым к тому, что вернуть банку придётся намного больше, чем составит тело займа. Причём переплата может быть в 2 или даже 3 раза выше величины взятых в долг денег. Всему виной высокие процентные ставки, которые значительно выше, чем за приобретение квартиры в новом доме. Таким образом финансовые учреждения страхуют себя от возможных рисков и материальных потерь.

Ещё на данный показатель оказывают влияние:

- основная ставка Центробанка — это фиксированная величина на конкретный момент времени;

- действие государственных федеральных и региональных проектов, способных регламентировать уровень процентных ставок для отдельных категорий граждан путём субсидирования финансовых компаний, участвующих в подобных проектах;

- общая экономическая ситуация в стране.

Справка! Процент за пользование кредитом на протяжении всего срока действия договора остаётся фиксированным, хотя законом не запрещено использование плавающих ставок. На практике методику плавающего процента почти не применяют.

Необходимые документы

Вместе с заявкой на предоставление ипотечного займа соискатель собирает стандартный пакет документов:

Обратите внимание! Данный перечень распространяется и на каждого созаёмщика по ипотеке. От того, насколько полным будет пакет бумаг, зависит, одобрят ли заявку.

По квартире необходима следующая документация:

- копия паспорта собственника жилья;

- кадастровое свидетельство;

- паспорт, подтверждающий право владения;

- выписка о количестве лиц, зарегистрированных на данной площади;

- справка ЕГРП;

- при наличии детей младше 18 лет требуется согласие попечительских структур на проведение сделки.

Читайте также: Необходимые документы для получения ипотеки.

Порядок оформления

При оформлении в ипотеку квартиры из вторичного жилого фонда порядок действий заёмщика должен выглядеть следующим образом:

- Проводим самостоятельный мониторинг ведущих финансовых компаний — это позволит оценить кредитную политику. Оцениваем ставки, переплаты, дополнительные услуги — это позволит выбрать наиболее выгодное предложение. Очень часто именно скрытые услуги и комиссии способны значительно увеличить долг перед банком.

- Собираем необходимые документы — их перечень рассмотрен в предыдущем разделе. Подаём в банк заявку на получение кредита. Обратите внимание! Подтверждающие платёжеспособность бумаги потребуются и на созаёмщиков. Чем убедительнее будет доказательная база, тем больше шансов получить одобрение от руководства компании.

- При положительном решении банка переходим к следующему этапу оформления — поиску квартиры своей мечты. Максимальный запас времени — от 3-х до 4-х месяцев. Можно искать вариант самостоятельно, а можно обратиться к услугам риелторских агентств. Если нашли достойное предложение, необходимо удостовериться, что все бумаги и документы в порядке. Также нужно убедиться, что за объектом недвижимости не числится обременение. Кадастровое свидетельство и паспорт собственника должны быть обязательно.

- Вызываем оценщика и проводим экспертизу — эта обязанность ложится на плечи потенциального покупателя. Пройти процедуру можно всего за несколько дней.

- Непосредственно оформление займа. Подписание ипотечного договора, составление закладной с актом имущественной передачи заинтересованными в сделке лицами. На данном этапе оплачивается стартовый взнос.

- Проведение процедуры страхования здоровья и жизни заёмщика и всех поручителей по кредиту. Полис придётся погашать равными суммами в течение всего периода действия долговых обязательств по ипотеке. Как правило, числа, когда нужно оплачивать страховку, указаны в общем графике. Для удобства клиента эти даты идут в нём отдельной строчкой.

- Регистрация прав владения. Документы передают в Единый государственный реестр сделок. Через несколько суток участники купли-продажи получат на руки свой договор. С этого момента недвижимость официально переходит в собственность покупателя.

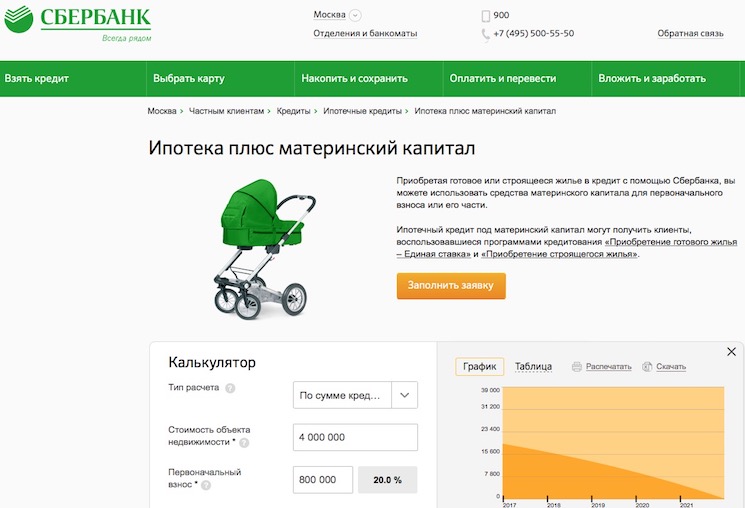

Читайте также: Условия получения ипотеки в Сбербанке на вторичное жилье.

Преимущества и недостатки приобретения вторичного жилья

Недвижимость, купленная на вторичном рынке жилья, даёт своему владельцу ряд преимуществ:

- Минимум вложений в объект — как правило, такие строения находятся в жилом состоянии и не требуют капитального ремонта. Максимум, что может потребоваться — косметическая отделка.

- Возможность не только выбрать подходящий район, но и на предварительном этапе понять все «прелести» инфраструктуры путём личного общения с соседями — чего нельзя сказать о первичке. На практике часто происходит так, что застройщик намеренно может приукрасить ситуацию, а спустя несколько лет вместо обещанных торговых центров под окнами квартиры появляется, например, заправочная станция или промышленное предприятие.

- Большой выбор — вторичного жилья предлагается в несколько раз больше, чем новых объектов. Это даёт возможность подобрать идеальный вариант исходя сразу из нескольких критериев — район, этаж, удалённость от работы, магазинов, метро.

Имеет вторичка и свои недостатки:

- Высокая цена — застройщик предложит такой же по квадратуре вариант, но с новым ремонтом и значительно дешевле по цене. В среднем эта разница составляет около 20%.

- Дополнительные затраты по времени. На переезд бывшего владельца могут повлиять независящие от него обстоятельства, и заселение нового собственника может быть отложено на неопределённый срок.

- Перепланировка — делать её в такой квартире намного труднее, чем в новой. Мало того, что придётся брать специальные разрешения, при переносе стен могут повредиться те участки, которые не планировалось ремонтировать.

Читайте также: Возврат налога при покупке квартиры в ипотеку.

Видео по теме

Еще статьи по теме:

Метки: Ипотека, Кредит на недвижимостьОформите подписку на свежие материалы блога

mnogo-kreditov.ru

Можно ли взять ипотеку на вторичное жилье

8 апреля 2018

Покупка недвижимости - дело сугубо индивидуальное, и что одному хорошо, то для другого неприемлемо. Не все готовы приобретать квартиры в новостройках, а на рынке вторичной недвижимости, несмотря на строительство все новых и новых домов, все время идет активный процесс купли-продажи. В связи с этим актуальным является вопрос о возможности оформления ипотеки на вторичное жилье.

По статистике ипотека на вторичное жилье в России занимает лидирующую позицию по сделкам на рынке недвижимости. Для банков данная практика является предпочтительной, так как в случае невыполнения условий договора заемщиком, квартиру из вторичного жилого фонда проще реализовать.

В связи с тем, что риски банка при работе с подобными объектами снижаются, ставка по ипотеке на вторичное жилье ниже, чем на аналогичное, но в новостройке.

Оформление ипотеки на вторичку»: пошаговая инструкция

Если вы решили оформлять ипотеку на жилье во вторичном жилом фонде, то начать свои действия стоит с поиска банка, который выдаст кредит. Где лучше взять ипотеку на вторичное жилье невозможно сказать, но алгоритм действий уже отработан. Первым делом следует подобрать несколько банков, которые не только подходят вам, но и готовы предоставить займ на максимально выгодных условиях.

Лучше всего обращаться в крупные финансовые учреждения, так как у них богатый опыт в подобной практике. При этом у молодых банков могут быть более лояльные программы с целью привлечения клиентов, поэтому их тоже не следует списывать со счетов.

Выбор банка может быть не только по процентной ставке по самому кредиту, но и по условиям кредитования и дополнительным платежам. Так, многие банки в настоящее время требуют дополнительную сумму на страхования объекта недвижимости. Кроме того, у банков имеются комиссии на предоставление услуг, которые также различаются. Поэтому прежде, чем отдать предпочтение тому или иному финансовому учреждению, следует досконально изучить условия сотрудничества с ними.

Подготовка документов

Далее следует подготовить пакет документов, который потребуется в любом банке, среди них:

- паспорт гражданина РФ;

- справка 2-НДФЛ;

- документы, подтверждающие право собственности.

Эти документы обязательны для предоставления, но каждое финансовое учреждение вправе запрашивать и другие бумаги, подтверждающие вашу кредитоспособность.

Кроме документов для банка важны еще такие моменты, как

- Гражданство и возраст заемщика. Предпочтение отдают лицам с российским гражданством в возрасте от 23 до 60 лет. Хотя при особых обстоятельствах могут рассматриваться и иные варианты.

- Трудовой стаж и место работы. Банки отдают предпочтение тем заемщикам, место жительства и работы которого совпадают с регионом присутствия самого банка. Тут же имеет место быть и трудовой стаж, минимальный ценз - 1 год.

- Отсутствие судимости и хорошая кредитная история. Таким образом кредитор старается минимизировать свои риски.

Решение о предоставлении ипотеки на вторичное жилье может быть принято в течение нескольких дней с момента подачи анкеты-заявления, но бывают ситуации, когда вопрос рассматривается на протяжении трех, а в худшем случае и шести месяцев. Только после того, как вы узнаете на какую сумму можете рассчитывать, можно заняться поисками квартиры для покупки.

Требования к вторичному жилью

Ни один банк не даст кредит, не ознакомившись с тем объектом, на который заемщику требуются деньги. Регламентируются требования, предъявляемые банками, статьей 5 ФЗ «Об ипотеке (залоге недвижимости)». Так, ипотеку не одобрят, если дом, в котором планируется приобретение, подлежит сносу, реконструкции или в ближайшее время планируется капитальный ремонт.

Помимо этих вполне логичных условий имеется еще целый перечень нюансов, при которых кредитор неохотно идет на заключение договора по ипотечному кредитованию:

- Коммунальные квартиры или жилье гостиничного типа. Банки предпочитают самостоятельные квартиры с подведенными коммуникациями.

- Высокая степень износа объекта недвижимости. В связи с тем, что ипотека обычно берется на достаточно длительный срок, банк должен убедиться, что жилье за это время не утратит своих функций и не потеряет в цене.

- Незаконная реконструкция или перепланировка. Все работы по внутреннему благоустройству приобретаемой квартиры должны быть согласованы в БТИ, а лучше, чтобы таких нюансов у объекта не было.

- Полуподвальные, цокольные этажи и жилье старше пятидесяти лет. Это жилье может быть приобретено в ипотеку, но банки соглашаются на них с большой неохотой.

Как только ваш банк одобрит намеченное вторичное жилье, вы подпишите с ним договор об ипотеке, где будет указан период кредитования, ежемесячный платеж, размер процентной ставки и первоначальный взнос. Если вы имеете соответствующий доход, то ипотека на вторичное жилье достаточно удобный способ приобретения недвижимости в собственность.Для тех, кто не имеет желания или возможности самостоятельно заниматься вопросом подбора банков и квартир, но хочет приобрести вторичное жилье по ипотеке, компания «Фонд Квартир» предлагает помощь специалистов. Мы имеем богатый опыт в подборе и реализации недвижимости в разных условиях, поэтому сможем удовлетворить даже самый сложный запрос.

На нашем сайте вы найдете большой перечень банков партнеров и тысячи объектов недвижимости, доступных для приобретения в ипотеку. По всем вопросам, касающимся приобретения вторичной квартиры, вы можете обратиться по номеру телефона +7 (812) 407-31-31 или через форму обратной связи.

flatfond.ru

Как оформить ипотеку на вторичное жилье, порядок покупки

Несмотря на количество новостроек, вторичное жилье всё также пользуется огромной популярностью, поэтому многих интересует вопрос, как оформить ипотеку на вторичное жилье без каких-либо проблем. Если посмотреть на статистику, то более 70% россиян предпочитают покупать именно вторичное жилье. Возможно, это связано с недоверием к новостройкам. Из данной статьи вы узнаете, как взять ипотеку на вторичное жилье – порядок действий и рекомендации.

Преимущества и недостатки

Сейчас взять ипотеку может каждый, если есть стабильный доход с официальной работой. Именно поэтому многих интересует, как купить жилье в кредит. Прежде чем узнать, с чего начать оформление ипотеки, следует ознакомиться со всеми тонкостями. Если вы решили пробрести квартиру именно на вторичном рынке в ипотеку, то вам стоит узнать обо всех преимуществах и недостатках такого приобретения. Если вы изучите все нюансы, то вы точно не столкнетесь ни с какими проблемами. К преимуществам можно отнести следующие пункты:

Сейчас взять ипотеку может каждый, если есть стабильный доход с официальной работой. Именно поэтому многих интересует, как купить жилье в кредит. Прежде чем узнать, с чего начать оформление ипотеки, следует ознакомиться со всеми тонкостями. Если вы решили пробрести квартиру именно на вторичном рынке в ипотеку, то вам стоит узнать обо всех преимуществах и недостатках такого приобретения. Если вы изучите все нюансы, то вы точно не столкнетесь ни с какими проблемами. К преимуществам можно отнести следующие пункты:

- Выбор будет намного больше, чем в случае с новостройками. В особенности это касается не очень больших городов, где строительство новых домов продвигается не самыми быстрыми темпами.

- В квартиру вы сможете въехать сразу же после того, как будет проведена сделка. Дело в том, что это не всегда возможно в случае с новостройками. Иногда покупка квартиры производится в доме, который будет сдан в эксплуатацию только через некоторое время. Кроме того, иногда дом так и не сдается в указанную дату и приходится ждать дольше, что, конечно же, не очень удобно для некоторых покупателей.

- Вторичное жилье чаще всего находится ближе к центру города, вокруг уже развита инфраструктура. Новые дома чаще всего строятся на окраине города, где практически ничего нет. Если для вас играет важную роль, где, в какой части города вы будете жить, то, конечно же, лучше выбирать жилье на вторичном рынке. Если это для вас не имеет принципиального значения, то выбирать можно уже абсолютно любую квартиру, которая вам приглянется.

- У вас, практически, не будет рисков, что вы попадете в какой-нибудь плохой дом, где, например, не очень хорошо работает отопление. Сейчас, достаточно, часто можно встретить недобросовестных застройщиков, которых не заботит, как люди будут дальше жить в их квартирах. Если вы покупаете жилье на вторичном рынке, то оно будет уже проверенным.

- Стоимость более доступная.

Важно! Многие банки предлагают более приятные условия при покупке вторичного жилья в ипотеку, например, пониженную процентную ставку. Связано это с тем, что если квартира уже построена, то ее можно взять в качестве залога. Если же покупается жилье в строящемся доме, то банки берут на себя, достаточно, большие риски, вместе с которыми поднимается и процентная ставка.

Конечно же, у вторичного жилья есть не только свои преимущества, но и свои недостатки, о которых тоже нужно учитывать:

- Далеко не все собственники соглашаются на продажу своей квартиры по ипотеке. Связано это с налогами, ведь в документах нужно будет указать реальную стоимость жилья, что не очень выгодно продавцу.

- Собственники квартир часто занимаются различными перепланировками, что обычно происходит незаконно. В таком случае могут возникнуть проблемы с переоформлением документов. Процедура иногда затягивается на долгое время.

- Жилье может находиться не в самом хорошем состоянии. Обычно это касается перекрытий и коммуникаций. Также нередко в старых домах очень плохие подъезды.

Отказ

Дают ли ипотеку на вторичное жилье? Стоит учитывать, что банк может просто отказать вам в покупке вторичного жилья в ипотеку. Причин на это может быть несколько:

Дают ли ипотеку на вторичное жилье? Стоит учитывать, что банк может просто отказать вам в покупке вторичного жилья в ипотеку. Причин на это может быть несколько:

- Если сделка совершается между близкими родственниками, тот банк вряд ли захочет принимать в этом участие. Однако в некоторых организация ипотека в таких случаях всё-таки выдается.

- Если собственник умер, а с момента его смерти еще не прошло шести месяцев. Именно за это время происходит передача наследства другим лицам.

- В предоставлении ипотеки может быть отказано в том случае, если в семье есть инвалиды или другие «особые» граждане. Банки не очень любят давать ипотечные кредиты таким семьям. Связано это с тем, что даже если будут просрочки, то семью с инвалидом будет очень сложно выгнать на улицу, а значит, банк может потерять свою выгоду.

- Нередко банки отказывают тем, кто хочет купить в ипотеку квартиру в очень старом доме.

Можно ли взять в России в ипотеку вторичку? Да, конечно. Тем более, что теперь вы знаете обо всех проблемах, с которыми можно столкнуться при покупке вторичного жилья в ипотеку. Если вы уверены в своем решении, то можно приступить к сбору всех необходимых документов и обращению в банк.

Какие банки дают ипотеку на покупку квартиры на вторичном рынке? Банков, дающих кредит на вторичное жилье, много. Главное, чтобы не было никаких препятствий. Порядок покупки квартиры в Сбербанке или, например, в ВТБ 24 – одинаковый. Купить вторичную недвижимость можно именно через эти организации. Там выдавались уже подобного рода кредиты.

Оформление

Как происходит оформление ипотеки в банке на вторичное жилье? Получить ипотеку – это не самое простое дело, так как вы должны соответствовать многим требованиям. Кроме того, это является очень ответственным решением. Всё-таки вы будете выплачивать кредит несколько лет, а значит, вы должны быть уверены в своем финансовом состоянии на все 100%. Как правильно подготовить документы, чтобы квартира была куплена? Необходимый пакет выглядит следующим образом:

Как происходит оформление ипотеки в банке на вторичное жилье? Получить ипотеку – это не самое простое дело, так как вы должны соответствовать многим требованиям. Кроме того, это является очень ответственным решением. Всё-таки вы будете выплачивать кредит несколько лет, а значит, вы должны быть уверены в своем финансовом состоянии на все 100%. Как правильно подготовить документы, чтобы квартира была куплена? Необходимый пакет выглядит следующим образом:

- Паспорт. Если ипотека на вторичное жилье оформляется на двух супругов, то паспорта требуются от каждого.

- Свидетельство о браке.

- Бумаги, которые подтверждают ваш доход. Если кроме официальной работы у вас есть еще какой-то дополнительный доход, то и о нем также стоит упомянуть. Все эти бумаги дадут вам гарантию, что ипотеку, действительно, одобрят без особых проблем.

- Документы о залоге, если такой будет.

Следующий этап покупки квартиры в ипотеку – выбор банка, в котором вам будет выдаваться ипотека. Стоит отметить, что выбрать организацию, достаточно, сложно. Здесь нужно учесть множество факторов:

- Процентная ставка по ипотеке. Всё-таки нужно выбирать тот банк, который предлагает самую невысокую процентную ставку. Брать квартиру под высокий процент невыгодно, ведь вы очень много переплатите.

- Если вам еще немного лет, то нужно смотреть, с какого возраста тот или иной банк выдает ипотечный кредит. Обычно возрастной порог – 21 год. Однако у некоторых организаций он достигает и 25 лет.

- Минимальный первый взнос. У некоторых банков он, достаточно, большой, что может быть вам не по карману.

Старайтесь выбирать только крупный и проверенный банк, в котором вы уверены. Порядок оформления ипотеки во всех банках стандартный.

Процесс оформления ипотеки, достаточно, простой. Если рассматривать его пошагово, то этапы там следующие:

- Вы обращаетесь в выбранный вам банк и подаете свою заявку на получение ипотеки. К заявке вы прилагаете все необходимые документы, которые были описаны выше.

- Кредитный работник рассматривает вашу заявку и принимает решение – дать кредит или нет. Если данное решение будет положительным, то можно приступать к следующим этапам.

- Вам нужно выбрать подходящую квартиру. При этом нужно помнить, что у вас есть только 3 месяца на это. По истечению срока заявку придется подавать заново. Если вы проживаете в крупном городе, то проблем с выбором жилья у вас не возникнет. Однако в маленьких населенных пунктах иногда, достаточно, сложно найти квартиру за три месяца.

- После того, как вы выбрали квартиру, которую хотите приобрести по ипотечному кредиту, ее потребуется оценить. Делает это специальный человек. Важно помнить, что данная процедура проводится за счет заемщика, а не покупателя. Однако некоторые банки берут оплату экспертизы на себя.

- Последним этапом является оформление договора купли-продажи.

Этапы оформления договора купли-продажи следует описать отдельно, чтобы у вас в дальнейшем не появилось никаких дополнительных вопросов. Процедура покупки недвижимости по ипотечному кредиту выглядит следующим образом:

- Подписывается договор страхования. Если вы берет квартиру в кредит, то ипотеку обязательно нужно застраховать.

- Подписывается предварительный договор по внесению залога. Сразу же оформляется и кредитный договор. Давайте свое согласие на определенные условия.

- Продавцу перечисляется залог. Он равен первому взносу покупателя.

- Оформляется сам договор купли-продажи.

- В течение 7 дней квартира будет регистрироваться. После того, как будет получено регистрационное свидетельство, продавцу будут отправлены оставшиеся денежные средства. Вы берете ключи и въезжаете в квартиру.

Как можно увидеть, покупка вторично жилья в ипотеку несильно отличается от покупки квартиры в новостройке. Однако всё-таки здесь есть свои нюансы, которые обязательно нужно учитывать. Теперь вы знаете, можно ли взять ипотеку на вторичное жилье, и как это происходит. В какой именно последовательности необходимо действовать, и какие могут быть трудности.

kvadmetry.ru