Блог Александра ИЗОТОВА Основателя сервиса «ВЕЛЕС». Что делать если нет денег платить за ипотеку

Нет денег — нет жилья. Что делать, если нечем платить за ипотеку | Цены и рынок | Недвижимость

Потеря работы — не самое страшное

Чаще всего проблемы с платежеспособностью возникают не из-за кризисов или других экономических проблем в государстве, а из-за того, что заёмщики неправильно оценивают свои силы.

«Распространённое заблуждение потенциального заёмщика: "хочу кредит на 20 лет, самому мне 25, зарплата растёт каждый год, и так будет всегда". Не факт. Оценивая платежеспособность на много лет вперёд, принципиально важно правильно понимать своё место на рынке труда не сегодня-завтра, а в долгосрочной перспективе. Есть классические ориентиры: суммарная кредитная нагрузка не должна превышать 40 % дохода, при этом при обслуживании кредита заёмщик должен иметь финансовую подушку безопасности в размере дохода не менее чем за 3–6 месяцев, в зависимости от востребованности профессии и квалификации специалиста», — рассказал АиФ.ru Лев Плецельман, руководитель Службы ипотечного кредитования «ИНКОМ-Недвижимость».Однако увольнение с работы — не самое страшное: инвалидность и потеря трудоспособности могут привести к тому, что найти новое место станет просто невозможно, и в таком случае не лишиться квартиры может помочь только страховка.

«Как правило, при получении кредита банк настоятельно рекомендует заёмщику страховать свою жизнь и трудоспособность на сумму кредита в пользу банка, где, согласно условиям договора страхования, выгодоприобретателем является банк-кредитор, и в случае потери трудоспособности страховая компания погашает частично или полностью задолженность клиента перед банком по ипотечному кредиту. В пользу страховки говорит и то, что при страховании данного вида клиент получает скидку по процентной ставке в размере от 1 % до 3 %, в зависимости от банка», — считает Мария Литинецкая, генеральный директор компании «Метриум Групп».

От банка лучше не прятаться

В случае потери работы рассчитывать на то, что банк обязательно пойдёт вам навстречу, не стоит: такая ситуация не считается форсмажорной и не должна быть для заёмщика катастрофической. Однако ни в коем случае не стоит просто переставать платить по кредиту, избегая любых контактов с банком. «Да, можно обратиться в банк с просьбой рефинансировать кредит. Чаще всего банк, если и соглашается на это, то предлагает увеличить срок займа, чтобы сократить размер ежемесячного платежа. Эта схема подходит тем, у кого есть созаёмщики по ипотеке, то есть платёжное бремя ляжет на их плечи, пока вы будете искать новую работу. Если созаёмщиков нет, то рассчитывать на кредитные каникулы самонадеянно, банку невыгодно ежемесячно терять проценты», — рассказала Ирина Доброхотова, председатель совета директоров компании «БЕСТ-Новострой». Важно отметить, что, хотя бы один раз пропустив оплату ежемесячного взноса, вы автоматически попадаете в разряд неплательщиков и никаких поблажек со стороны банка ждать в этом случае не стоит.

Банк всегда будет исходить из собственной выгоды, а не из выгоды заёмщика, и если он и согласится на предоставление кредитных каникул, то только в том случае, когда будет иметь уверенность в том, что заёмщик через определённое время будет в состоянии заплатить. Значит, обращаясь в банк с просьбой о снижении кредитного бремени, нужно озаботиться о том, чтобы иметь на руках документы, свидетельствующие о том, что вы не сидите сложа руки, а ищете работу.

Нужно помнить, что в этой ситуации именно банк ваша последняя надежда: ждать помощи от государства в погашении ипотеки не стоит. «При наличии уважительных причин (болезнь, нетрудоспособность и т. д.) банк может пойти на уступки и на некоторое время освободить должника от выплат. Однако нужно помнить, что каких-либо послаблений в законе для указанных случаев (потеря кормильца, форс-мажор, нетрудоспособность и др.) не существует, в данной ситуации риски ложатся на заёмщика», — рассказал юрист коллегии адвокатов «Юков и партнёры» Юлий Ровинский.

Страховка — не пустой звук

Согласно статье 446 Гражданского процессуального кодекса РФ, на жилое помещение не может быть наложено взыскание, если оно является для гражданина-должника и членов его семьи единственным. Однако далее по тексту есть оговорка: «если оно является предметом ипотеки и на него в соответствии с законодательством об ипотеке может быть обращено взыскание». Таким образом, банк имеет полное право выселить из квартиры неплательщика на улицу.

Происходит выселение следующим образом: после того, как заёмщик допустил просрочки по оплате кредита, банк обращается в суд с иском о взыскании задолженности по кредитному договору и обращении взыскания на заложенное имущество — квартиру. После того, как суд удовлетворяет это взыскание, устанавливается способ реализации заложенного объекта недвижимости (квартиры) — публичные торги. Чаще всего продать квартиру с судебным обременением сразу не получается (если только заёмщик самостоятельно не находит покупателя, который готов выплатить сразу всю сумму), и тогда она переходит на баланс банка и последний становится её владельцем, имеющим право продавать квартиру когда угодно, кому угодно и по любой цене.

После этого банк как новый владелец квартиры сможет в судебном порядке выселить из неё всех проживающих в ней людей. При этом наличие в семье инвалидов и нетрудоспособных граждан, малолетних детей и пенсионеров не является основанием для того, чтобы суд отказал в выселении. Апелляция в таком случае может помочь только отсрочить выселение на несколько месяцев.

Продажа квартиры

С выручки, полученной от продажи квартиры, удерживаются проценты и пени за просрочку выплат, а остаток средств получает заёмщик. Стоимость недвижимости необходимо в случае необходимости оспаривать в суде: она может быть указана на момент заключения договора ипотеки, а недвижимость, как известно, растёт в цене. Кроме того, оспаривать стоимость недвижимости можно и в том случае, если в квартире был сделан ремонт, а в загородном доме — пристройки.

Стоит отметить, что продажа квартиры через суд — худший вариант не только для заёмщика, но и для банка. Во-первых, заёмщик должен будет оплатить не только пени за просроченные платежи, но и судебные издержки. Во-вторых, банк в такой ситуации будет вынужден заниматься продажей недвижимости — совершенно не профильным бизнесом. В-третьих, если эта ситуация происходит в условиях падения цен на недвижимость, продажа квартиры станет для банка просто невыгодной, а массовое изъятие у неплательщиков квартир может обрушить рынок. Например, во время ипотечного кризиса в США в 2009 году многие банки США временно приостановили выселение ипотечных должников для того, чтобы у правительства было время для подготовки программы по спасению рынка недвижимости.

www.aif.ru

Что делать если нет денег платить кредит и взять их неоткуда

Приветствую тебя, мой дорогой друг! Сегодня я хочу обсудить с тобой типичную ситуацию, которая может возникнуть у каждого из нас. Допустим, резко изменилась твоя жизненная ситуация и у тебя нет возможности вносить ежемесячный платеж по кредиту. Ты понимаешь, что в ближайшее время ты не сможешь найти выход. Что делать если нет денег платить кредит?

Оценить свое финансовое положение на ближайшие 3 месяца

При ситуации, когда у тебя уменьшился доход, тебе необходимо объективно проанализировать все твои доходы и возможность заработка в ближайшее время. Конечно правильнее найти работу и начать платить согласно графика. Однако ситуации бывают разные: болезнь, потеря работы, потеря кормильца, выход на пенсию, декрет. И в зависимости от твоей конкретной ситуации, тебе надо идти по своему личному пути.

Рефинансирование, реструктуризация

Если ты понимаешь, что твоя ситуация временная, то тебе необходимо обратиться в банк с заявлением о реструктуризации. Обязательно письменное обращение в банк. Многие банки идут на встречу: кто-то дает месяц отсрочки, так называемые кредитные каникулы, некоторые банки уменьшают сумму ежемесячного платежа, но увеличивают срок кредита, и вы в результате переплачиваете.

Или же вы можете сделать рефинансирование, то есть получить новый кредит уже в другом банке на более выгодных условиях с целью погасить старый кредит. Такие программы последнее время проводят многие известные банки.

Не хватает платить кредиты что делать

Если ты все-таки понял, что никак не сможешь платить кредит как минимум в ближайший год, то первая рекомендация: при первом просроченном платеже не перечисляй в банк на свой счет хоть какую-нибудь сумму. Любые суммы, которые ты будешь вносить частично, будут списываться на пени и штрафы, а сумма основного долга уменьшаться не будет, а будет только увеличиваться общая сумма задолженности за счет штрафов и пеней. Вам это надо? Уверен, что нет. А кому это выгодно? Только банку.

Узнать Способы Списания Долгов

Для чего нужна кредитная история

Если у тебя просрочка более месяца, то твоя кредитная история будет испорчена. И что это значит? Тебе больше большинство банков не выдадут кредит. И тебе решать нужна тебе хорошая кредитная история или ты сможешь прожить всю свою жизнь без займов. Конечно, сейчас помимо банков есть много предложений взять займы, но они под очень высокие проценты, просто фантастические и в них лучше точно не залезать.

Звонят с банка требуют погасить долг

Приготовься к тому, что первые три месяца с тобой будут активно пытаться связаться служба взыскания банка. И в этом нет ничего страшного.

- Во-первых, ты имеешь полное право с ними не общаться.

- Во-вторых, если ты и захочешь с ними поговорить, то весь разговор необходимо сводить к тому, что будешь общаться с ними только через суд.

- А как только у тебя будет 4 месяца задолженности, тебе достаточно написать в их адрес отказ от взаимодействия и после этого банк не имеет право тебе звонить до момента решения суда.

Суду быть или не быть – вот в чем вопрос?

Однозначно суду быть и это единственно верный выход. И чем быстрее будет суд, тем быстрее ты зафиксируешь сумму долга. Многие мои клиенты бояться суд. А зря! Ведь многие банки целенаправленно затягивают досудебный этап, и подают в суд на заемщика спустя год – полтора, когда штрафы и пени выросли в разы. Банку так выгоднее.

Самое главное написать на исковое заявление грамотное возражение с требованием минимизировать штрафы, пени и проследить за тем, чтоб кредитный договор был расторгнут.

Что происходит после суда?

Далее начинается работа с судебными приставами. На этапе исполнительного производства самое главное обезопасить свое имущество (второе жилье, автомобиль, дачу, гараж, ценные вещи). Как это сделать, ты сможешь всегда узнать это лично у меня.

Если у тебя есть официальный доход: пенсия, зарплата, то с него приставы смогут списывать до 50% от официального дохода. Конечно есть законные варианты уменьшения размера удержания, о которых ты сможешь узнать у меня на бесплатной консультации.

P.S. Так что если тебе нечем платить кредит, нет денег, и у тебя не получается решить вопрос рефинансированием или реструктуризацией, а тебя мучает вопрос что же делать, то я хочу тебе сказать смело – действуй, с холодной головой и спокойным сердцем, действуй пошагово.

Не бойся звонков коллекторов, от них реально избавиться; не бойся судиться, суд в твоем случае — это спасение; изучи свои права, почитай информацию, ее сейчас везде в изобилии; запишись ко мне на бесплатную консультацию и я расскажу что тебе именно сейчас надо делать и в каком направлении двигаться; а сам ты это будешь делать или поручишь ведение своих проблем кредитным юристам, определяться тебе.

Надеюсь статья была тебе интересной и полезной. Оставь свой комментарий ниже.

С уважением, Александр Изотов.

Сервис Велес.

Понравилась статья? Поделись с друзьями:

onfinanson.ru

Что делать, если нет денег заплатить за кредит

- Если деньги будут, но не сразу

- Если денег не будет долго

- Если денег не предвидится и у вас уже много кредитов

- Если нет денег платить за ипотеку

Когда заемщик берет кредит, он примерно рассчитывает, за какие средства будет расплачиваться по долгу. Однако случаются и форс-мажорные обстоятельства, которые трудно предвидеть, вроде потери работы, тяжелой болезни или кризиса. Выплачивать кредит становится невозможно, и долговое бремя усложняет и без того тяжелое положение.

Разбираемся, как можно решить эту проблему и не совершить ошибок.

Не паниковать и действовать уверенно

">

Первым делом должник впадает в смятение и считает, что проще будет убежать от проблемы и в последующем игнорировать напоминания банка о сроках оплаты кредита. Однако это в корне неверное решение. Начисляемая пеня за просрочку оплаты и штрафные проценты буду только расти, увеличивая размер долга. Вместе с тем звонки от менеджеров колл-центра станут все более навязчивыми.

Даже если заемщик отключит телефон, через месяц данные о неплательщике попадут к коллекторам. Эти ребята не ограничатся звонками, а будут уже стучаться в двери и надоедать друзьям и родственникам заемщика в соцсетях. Последней стадией станет передача дела в суд. А приставы, описывающие имущество, уже вряд ли будут слушать какие-либо оправдания.

Поэтому стоит помнить, что банки не забывают долги. Пока заемщик скрывается, его кредитная история теряет в доверии. Лучше рассказать банку о своих проблемах напрямую. Тогда банк и не подумает включать должника в базу сомнительных заемщиков, а посчитает его добропорядочным клиентом. Но при этом не допускайте в переговорах с кредитором сильных эмоций, а договаривайтесь о новых условиях с холодной головой.

Таким образом, ищите решение и выстраивайте диалог, отталкиваясь от первопричины проблемы.

Деньги будут, но не сразу

Такая ситуация может произойти у заемщиков, работающих в качестве фрилансеров или по крупным заказам. Срок выплаты приближается, но средства за выполненную работу перечислят через несколько недель или месяц. В таком случае клиент банка может договориться о корректировке графика выплат.

Для этого будет достаточно обратиться в колл-центр и разъяснить возникшую проблему. Если есть какие-то документы, подтверждающие финансовые трудности, то можно ими подкрепить просьбу.

Денег не будет долго

Потеря работы, тяжелая болезнь или продолжительная невыплата зарплаты могут значительно подпортить кредитную историю заемщика. В этой ситуации также наилучшим решением будет обратиться напрямую в банк и предложить пересмотреть кредитный договор. Но для того, чтобы кредитор пошел на уступки, нужно точно сказать, когда вы сможете вновь выплачивать долг. Временную неплатежеспособность желательно подтвердить документами.

Однако каждый подобный случай рассматривается банком отдельно и многое зависит от политики кредитной организации. Если должник давно пользуется услугами банка и у него отсутствуют просрочки по платежам, то кредитор вероятнее всего пойдет на уступки.

Однако стоит помнить, что кредитный договор может предусматривать наличие временных финансовых проблем у клиента. Как правило, банк в таком случае предоставляет отсрочку по уплате процентов или тела кредита: либо временное погашение только долга по телу кредита, либо временная выплата процентов.

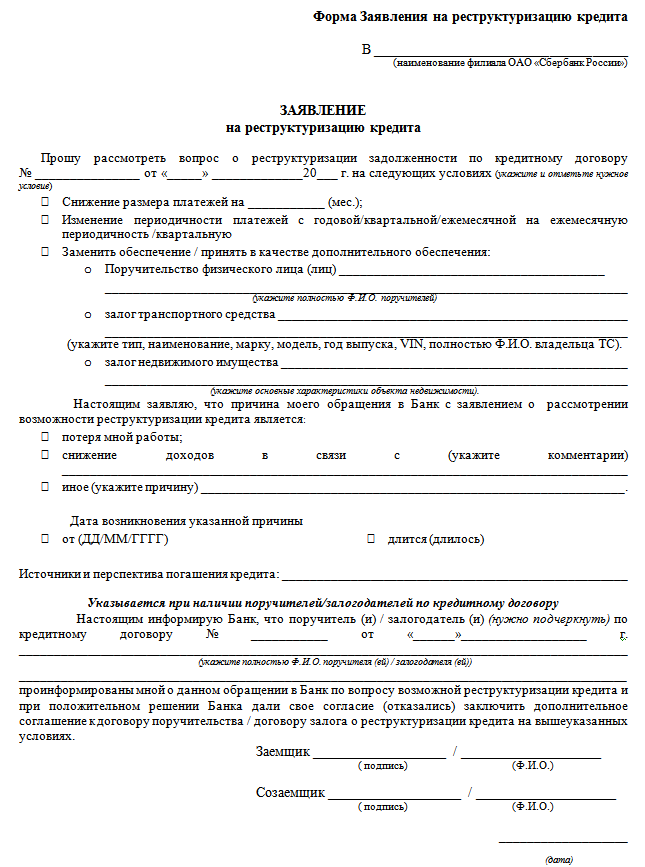

В половине случаев прошений об отсрочке заемщикам отказывают, тогда можно попробовать договориться о реструктуризации долга. Фактически это тот же пересмотр условий кредита. Для этого заемщику нужно сообщить банку о временной неплатежеспособности и написать заявление с просьбой об изменении срока действия или графика выплаты кредита. Заявление выглядит следующим образом:

Также банк может предоставить приостановку начисления штрафов или пени либо смену валюты.

Но нельзя забывать, что условия реструктуризации рассматриваются в зависимости от общей суммы кредита (если она небольшая, то вряд ли клиенту пойдут на встречу) и кредитной истории плательщика.

В крайнем случае заемщик может составить досудебную претензию в банк. По крайней мере, это может помочь клиенту оттянуть время для поиска денежных средств.

Денег не предвидится и много кредитов

Как только заемщик понимает, что не в силах обеспечивать свои долги, то лучше сразу самостоятельно объявить о своей неплатежеспособности. Затем можно попробовать консолидировать долги и попытаться их рефинансировать, если удастся найти кредиты с меньшей процентной ставкой.

Если плательщик решиться продать залоговое имущество, то лучше это сделать своими силами. Но перед этим стоит предупредить банк о продаже залога.

Тот же случай, но только с ипотекой

Для начала можно попросить отсрочку или перекредитоваться в другом банке под меньший процент либо на больший срок. Это поможет уменьшить долговую нагрузку.

Если же платить совсем нечем, то обязательно нужно заявить об этом банку. При оформлении ипотечного договора банк получает квартиру заемщика в залог. Кредитная организация выставит жилпощадь на продажу и попытается реализовать ее по меньшей цене, поскольку кредитору важно покрыть остаток долга на дату просрочки. Рекомендуем поучаствовать в продаже и попытаться найти покупателя, готового приобрести квартиру по рыночной цене.

Когда ипотечная квартира будет продана и залог будет снят, банк заберет деньги для покрытия долга.

Источник: Bankiros.ru

Присоединяйтесь к нам и становитесь успешными!

bankiros.ru

Что делать, если нет денег платить ипотеку?

Жизнь переменчива, и каждый может оказаться в ситуации нехватки финансов. Такая ситуация становится особенно напряженной, когда предстоит выплачивать ежемесячный платеж по кредиту или ипотеке. Но что же делать, если нет денег платить ипотеку?

Первым делом следует внимательно ознакомиться со всеми пунктами договора, которые описывают те ситуации, когда клиент становится неплатежеспособным или не в состоянии выплачивать ежемесячный платеж.

Не стоит забывать, что условия ипотечного кредитования сильно отличаются от потребительских. Купленное с помощью ипотеки жилье переходит в частную собственность только после полного погашения кредита. До этого момента недвижимость является залогом в банковской организации.

Существует несколько способов, которые могут помочь выйти из непростого финансового положения.

- Для начала следует встретиться с сотрудниками банковской организации и описать им сложившуюся ситуацию. Специалисты банка помогут найти оптимальный выход из ситуации. Возможно, требуемую сумму по погашению кредита перенесут на следующий месяц, но на такое готов пойти не каждый банк

- В тех случаях, когда банковская организация не готова пойти на уступки и требует взыскания приобретенной недвижимости, смело обращайтесь в суд. Как бы абсурдно это не звучало, но на каждый заключенный ипотечный кредит распространяется действие закона “Об ипотеке”. Суть его состоит в том, что суд может отказать банковской организации взыскать недвижимое имущество клиента, но только в случае незначительного нарушения. Опираться на указанный закон не стоит тем, кто имеет систематические нарушения и задержки при выплате ежемесячного платежа.

- При обращении банковской организации в суд с целью взыскать заложенное имущество, вас может обезопасить тот же закон “Об ипотеке”. В данном законе прописано, что взыскание может быть отложено сроком до одного года. Это распространяется на людей, которые оформив ипотеку, приобрели земельную собственность сельскохозяйственного назначения. Отложить взыскание могут только по уважительной причине, которые в рамках закона не описаны, поэтому каждый случай рассматривается индивидуально.

В заключении следует отметить, если финансовые трудности не позволяют оплатить месячный платеж, но при этом вы уверены, что в следующем месяце платежеспособность вернется – не стоит задаваться вопросом: что же делать, если нет денег платить ипотеку? Стоит обратиться в банковскую организацию за рассрочкой.

Еще по теме:

wrema.ru

Что делать если нечем платить по ипотеке?

Что делать если я не могу внести очередной платёж по ипотечному кредиту? Можно ли каким-то образом получить отсрочку по ипотеке? Что делать, если нечем платить ипотеку?В жизни может случиться всякое. Никто не застрахован от ухудшения финансового положения. Если вам нечем платить по ипотечному кредиту, то возьмите договор, который был подписан вами и сотрудником банка, и прочитайте его. Найдите те пункты, в которых говорится о последствиях просрочки платежей. В договоре должно быть сказано, как вам следует поступить, если вы не можете внести ежемесячную сумму или оказались неплатежеспособны. Если вам не понятны условия договора, то обратитесь к юристу. Профессионал разъяснит вам, какие санкции может применить банк, если вы не можете продолжать выплачивать ипотечный кредит.

Стоит отметить, что ипотека имеет существенные отличия от иных видов кредитования. Ее особенность заключается в том, что предметом сделки выступает недвижимое имущество, и оно находится у банка в залоге до тех пор, пока клиент полностью не погасит взятую сумму.

Что делать, если нет денег для внесения на счет необходимой суммы по кредиту? Какие могут быть последствия просрочки? Давайте разберемся в этих непростых вопросах.1. В первую очередь поговорите с сотрудниками банка и объясните сложившуюся ситуацию. Они вам посоветуют, как следует поступить. Например, они могут перенести необходимую к уплате сумму на следующий месяц. Однако такие условия предлагают не в каждом банке.

2. Бывают случаи, когда переписка и переговоры с банковской организацией не приводят к положительному результату, и она требует взыскания заложенной жилплощади. В данном случае вам может помочь суд, как бы странно это ни звучало. Не бойтесь обращаться за помощью. В федеральном законе «Об ипотеке», а именно в п. 1 ст. 54.1 указано, что в обращении взыскания суд может отказать банку. Это возможно в том случае, если должник допустил незначительное нарушение, а размер требований держателя залога несоразмерен цене заложенного дома или квартиры. Вы и сами знаете, что разница между стоимостью вашего приобретенного недвижимого имущества и размером ежемесячного платежа по ипотечному кредиту огромная. Указанное выше правило не невозможно применить в том случае, если клиент банка игнорирует условия подписанного кредитного договора и систематически нарушает их. Таким образом, если вы должны банку небольшую денежную сумму и у вас есть возможность погасить задолженность, используя различные источники доходов, то с вас заложенное недвижимое имущество не будет взыскано в судебном порядке.

3. У банка, обратившегося в суд с обращением взыскания заложенного имущества из-за образовавшейся у клиента задолженности, возникает один существенный риск. Он указан в п. 3 ст.54 ФЗ «Об ипотеке». Оказывается, взыскание может быть отсрочено на срок до года, если должник сообщит суду уважительные причины, по которым он не может в настоящее время выплачивать кредит. Это условие распространяется на залогодержателей, у которых предмет сделки не имеет отношения к ведению предпринимательской деятельности, а также на тех людей, у которых предметом ипотеки выступает земельный участок, расположенный на территории сельскохозяйственного назначения. В законе не указывается, какие причины можно считать уважительными. Как показывает судебная практика, этот вопрос решается по усмотрению суда.

В заключение стоит отметить, что при невозможности выплачивать ипотечный кредит можно найти выход. Если вы не можете заплатить в текущем месяце, но уверены, что в следующем месяце ваше финансовое положение улучшится, то обратитесь к сотрудникам банка. Возможно, они сделают вам отсрочку. Если же вы не знаете, когда сможете снова выплачивать кредит, а банк настаивает на взыскании имущества, то обратитесь с заявлением в суд для предоставления вам отсрочки по уважительной причине. В большинстве случаев должнику идут навстречу. Особенно это наблюдается в тех случаях, когда предмет ипотечной сделки является единственным местом жительства заемщика. Вряд ли у банка получится за короткий срок отнять у вас жилую площадь, поэтому у вас есть время решить свои финансовые проблемы и начать выплачивать задолженность по ипотечному кредиту.

Подборка выгодных предложений:

Похожие материалы:mskred.ru