Залог в силу закона на недвижимость – что это значит? Это залог недвижимости

Особенности кредитов под залог недвижимости

Как правило, порой жизненные ситуации бывают настолько сложными, что хочется отыскать наиболее подходящий и эффективный способ, который и позволит разрешить те или иные проблемы, особенно если они финансовые. Нужно понимать, если срочно нужны деньги, но вы не желаете занимать у родных и родственников, то всегда можно воспользоваться такой услугой, как кредит под залог недвижимости. Можно смело заявить, что сегодня кредит под залог недвижимости это и есть одна из актуальных, распространенных и безопасных услуг, которая поможет решить финансовые трудности, проблемы.

Особенности кредита под залог недвижимости. Что это такое?

Никто не отрицает, что всегда можно обратиться за помощью в банк, но как известно, такие учреждения, как правило, предъявляют высокие требования к своим клиентам, и прежде всего, высокий уровень заработной платы. Что касается одного из наиболее эффективных способов, позволяющих разрешить возникшую проблему, то знайте, что он заключается в том, чтобы предоставить залоговое имущество. Сюда можно отнести, как квартиру, так и частный дом, дачу за городом, и т.д.

Важно отметить, что многие заемщики воспользовались такой процедурой по той простой причине, что здесь не нужно подтверждать уровень дохода. Но опять же, здесь есть некоторые детали, «подводные камни», с которыми следует внимательно ознакомиться и изучить.

Теперь, что касается требований, которые выдвигаются к недвижимости. Вы должны знать, далеко не любое недвижимое имущество, может быть использовано в качестве налога. Квартира или же, дом, в обязательном порядке должны быть ликвидными, а именно – таковыми, чтобы в случае необходимости можно было быстро продать жилую недвижимость и погасить кредит, если вдруг возникнут просрочки со стороны заемщика.

Важно добавить, что недвижимость должна быть без обременений, то есть и квартира и дом, не должны находиться в залоге по другому кредиту, на них и вовсе не должен быть наложен арест, и т.д. Поэтому прежде чем воспользоваться такой процедурой, естественно важно внимательно изучить все нюансы и ее «подводные камни».

на Ваш сайт.

zhenskaja-mechta.ru

Почему деньги под залог недвижимости – это не страшно

Почему деньги под залог недвижимости – это не страшно

С финансовыми трудностями сталкиваются многие. Теоретически система кредитования доступна всем гражданам РФ, достигшим совершеннолетия, но взять крупную сумму в банке удается немногим. Самый быстрый и простой способ решения финансовых проблем – получение кредита под залог недвижимости. Большинство людей опасаются брать ссуду, чтоб не остаться без имущества. Давайте разберемся так ли опасно брать кредит под залог недвижимости.

Опасно ли брать ссуду под залог квартиры, дома, участка

Перед обращением в банк заемщик, как правило, анализирует возможные риски. Сможет ли он своевременно вносить ежемесячный платеж? Что будет, если не погасить кредит вовремя? Возможно ли при форс-мажорных обстоятельствах реконструировать долг? Безусловно, необходимо взвесить все за и против. Нельзя бездумно отдавать собственность под залог.

Для большинства финансовых учреждений выдача займов под залог недвижимости – основной вид деятельности. Любая компания заинтересована в получении прибыли и возврате средств.Нет сомнениям и страхам – 4 фактора вселяющих уверенность:

- Обращение к инвесторам не унизительная просьба о материальной помощи, а сделка взаимозаинтересованных сторон.

- Кредитору необходимо лишь обеспечить сохранность и возврат собственных денег.

- Платежеспособность клиента давно не тайна, а доступная информация, поэтому заемщик должен сам адекватно оценивать свои возможности.

- Заемщик вправе беспрепятственно пользоваться закладной недвижимостью, но не может осуществлять с собственностью регистрационные действия: продать, подарить, оформить в наследство.

Опасность лишится собственности существует только в ситуации, когда заемщик не выплачивает долг без веских на то оснований и скрывается от кредитора. Если вы имеете стабильный доход, планируете расширение бизнеса, уверены в стабильном поступлении средств – ваши риски потерять недвижимость равны нулю. Все финансовые сделки осуществляются в соответствии с законодательством РФ и абсолютно прозрачны.

Где выгодно и быстро получить кредит под залог недвижимости

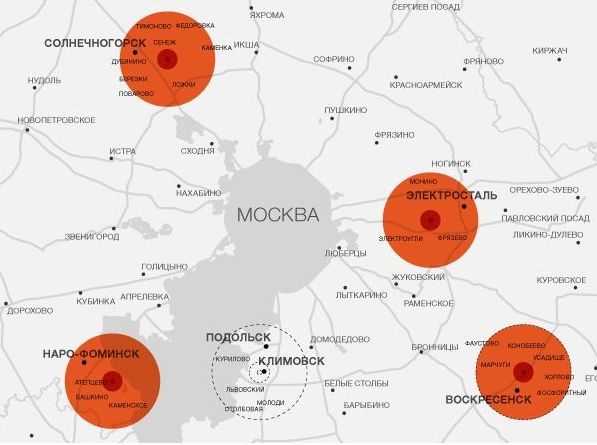

В Москве более 200 банков, предоставляющих обширный спектр финансовых услуг. Но для выдачи большой суммы наличных под залог имущества необходимо собрать пакет документов, иметь хорошую кредитную историю, платежеспособных поручителей. Как правило, одобрение на взятие ссуда приходится ждать не менее 2 недель.

Что делать, если деньги нужны срочно? Инвестиционные компании готовы решить проблему в день обращения. При этом от заемщика необходим лишь паспорт и свидетельство на право собственности.

Почему выгодно обращаться к инвестиционным компаниям:

- низкая процентная ставка от 12% годовых;

- экспертная оценка недвижимости специалистом;

- сумма кредита 50-70% от стоимости имущества;

- срок погашения до 15 лет.

Залогодержателю неинтересна цель займа, кредитная история и статус доходов. Решение о выдаче кредита принимается на основе технических характеристик объекта недвижимости: месторасположение, год постройки, фактическое состояние.

Не стоит также думать, что если вы просрочили платеж, то кредитор тут же бросится забирать квартиру, дом или офис. Финансовой компании неинтересно заниматься реализацией объекта, поисками потенциальных покупателей и судебными процессами. Организация до последнего будет стараться восстановить график платежей. Инвесторы всегда готовы к конструктивному диалогу и предложат возможные уступки, входя в положение заемщика. Это может быть реструктуризация долга или кредитные каникулы.

Кредит под залог недвижимости – финансово выгодная программа с минимальной процентной ставкой и длительным сроком погашения. За этот период времени возможны кардинальные перемены в жизни каждого гражданина: рождение детей, смерть близких, потеря работы и многое другое. Поэтому решаясь на такой шаг необходимо создать подушку безопасности. Это может быть отложенная на депозит сумма, дополнительная недвижимость, автомобиль и прочие материальные ценности.Компания «Финанс кредит» предлагает выгодные условия кредитования под залог недвижимости для частных лиц и коммерческих организаций. Обращайтесь за консультацией к нашим специалистам – мы умеем решать финансовые проблемы быстро и без бюрократических проволочек.

srochnyj-kredit.ru

Займ под залог недвижимости. Опасно ли это?

Всем привет. Сегодня хочу в очередной раз поделиться с читателями своим мнением по поводу одного из вида кредитования, а именно займа под залог недвижимости.Эта тема сейчас особенно популярна, потому что люди уже слишком привыкли брать деньги в долг не задумываясь над тем, чем собственно эти деньги будут отдавать. А ужесточение ЦБ условий для микрофинансовых организаций привело к тому, что последние стали выдавать деньги под залог чего-либо. И вот на рынке появились такие услуги как займ под залог автомобиля и займ под залог недвижимости.

Появились услуги, появились и первые бедолаги. Люди попали в беду незамедлительно. Виной тому сама идея или речь идет только о мошенниках? Давайте для начала озвучу несколько фактов. Такими кредитами пользуются люди в большинстве своём от 25 до 30 лет, целью кредита они указывают неотложные нужды в 59% случаев, в 6% ремонт, в 5% покупка бытовой техники. Доход этих граждан чаще всего не превышает 40 000 в месяц, но близок к этой цифре.

Если вы внимательно проанализируете эту информацию, то поймете, что это люди трудоспособного возраста, имеющие определенные доходы, а деньги им нужны на самом деле не на экстренные покупки. А самое главное мы понимаем, что это люди совершенно не знакомые с финансовой грамотностью и не желающие с ней знакомиться. Что значит неотложные нужды? Если это неожиданные проблемы со здоровьем, нужна операция или иная ситуация в которой деньги решают вопрос жизни и смерти, то возможно есть смысл, да и то следует поискать другие варианты. Но лично я не верю, что 59% заёмщиков вдруг оказались на грани жизни и смерти.

Скорее всего эти люди не имеют накоплений, не хотят их создавать, не думают о будущем, не научились управлять своими доходами и позволяют себе неоправданные расходы. Ведь бытовая техника это иногда телевизор или игровая приставка, а не то о чем вы подумали. То есть нужно понимать, что такими кредитами пользуются люди финансово неграмотные, а чаще всего безрассудные, просто желающие получить что-то здесь и сейчас, совершенно не думая о последствиях. При этом такие заёмщики обычно с плохой кредитной историей, а займ под залог их привлекает скоростью получения денег. Подписывают документы не читая, лишь бы скорее получить то, за чем пришли.

Именно такую категорию граждан проще всего обмануть. Это понимали мошенники, они то и появились не заставляя себя долго ждать. И самый главный фокус в том, что большинство микрофинансовых организаций выдающих займы под залог недвижимости, вообще не являются микрофинансовой организацией, не входят в СРО, а сфера деятельности у ООО совершенно иная, банком России они толком не регулируются. Самый известный случай, когда девушку с тремя детьми выселили на улицу после займа под залог недвижимости и его просрочки, был связан как раз с организацией не являющейся МФО.

При подписании документов люди чаще всего и вовсе не читают что подписывают. Самая наглая ловушка для необразованных это соглашение об уступке прав квартиры с открытой датой! Запомните — это прямой путь к выселению!

Еще важно понимать, что квартира будет у вас изъята, даже если она единственная и жить вам негде. Если вы брали потребительский кредит и перестали его платить, приставы не отберут у вас единственное жильё и люди ошибочно полагают, что в ситуации с залогом им также ничего не угрожает. Но это не так. Если вы не сможете вносить платежи, как указано в договоре, к вам тут же придут и выселят вас на улицу. Маленькие дети, естественно, тоже не помеха.

Я хочу призвать своих читателей быть немного разумнее. Микрозаймы, кстати говоря, в этом случае не такие ужи микро. Женщина, которая своим необдуманным поступком фактически оставила свою дочь и трех внуков без жилья, задолжала 1 000 000. Куда ушли деньги неизвестно, но очевидно погасить долг нечем. Вот вам и беда, а виной тому отсутствие финансовой грамотности.

Не попадайте в беду, пока!

xn--80aabfdbpwxwcgdbe6ahikj6g.xn--p1ai

Что такое кредит под залог недвижимости

Что такое кредит под залог недвижимости? Подобным вопросом задается все большее количество людей. Недвижимость – ценный ресурс, особенно в таких городах как Москва и Санкт-Петербург. Под обеспечение таким имуществом можно взять действительно крупную сумму денег с длительным сроком погашения. Такой вид кредита всегда был популярен среди юридических лиц – большие суммы вкладывались в открытие или развитие бизнеса, модернизацию. В настоящее время кредит под залог недвижимости обрел популярность и у физических лиц: целевая ипотека позволяет приобрести желанную жилплощадь, а потребительский кредит с залогом недвижимости – получить крупную сумму денег на любые цели.

Что такое кредит с залогом недвижимости

Такой кредит в гражданском праве РФ называется ипотекой. Вообще, вопреки имеющемуся заблуждению, к ипотеке относят любой кредит с залогом. В понимании простых россиян: ипотека – целевой кредит, в котором целью и залогом выступает приобретаемая квартира.

Нецелевой потребительский кредит под залог недвижимости используется на любые цели, зачастую не требующие документального подтверждения. Залогом выступает любая ликвидная недвижимость, которая находится в собственности заемщика или его поручителя. Если такой займ оформляется с целью купить новый объект недвижимости – кредитор не затребует документов для покупки и внесения первоначального взноса.

Имущество в таком кредите является гарантией, что даже при нарушении договорных обязательств кредитор не понесет убытков. Поэтому с повышенной требовательностью относятся к объекту залога и оценки его ликвидности, то есть уровня спроса на рынке недвижимости. Если имущество находится в сельской местности и представляет собой дом «на курьих ножках» — ни один кредитор не даст под такое обеспечение деньги. Коммерческая недвижимость тоже должна быть ликвидной, в какой-то мере к такой собственности предъявляется даже больше требований, чем к жилой. Потому что реализовать ее сложнее.

Что выступает залогом в кредите

Как уже писалось выше, в зависимости от категории лица заемщика (физическое или юридическое лицо) залогом может стать жилая и коммерческая собственность. Если физическое лицо выступает собственником капитального строения коммерческой недвижимости – такое имущество может стать залогом для займа частному лицу.

Залогом может стать любая жилая площадь:

- квартиры, их отчужденные части, отдельные комнаты, оформленные на правах собственности;

- дома, их блокированные части и отдельные комнаты;

- таунхаусы;

- различная загородная недвижимость: коттеджи, апартаменты, дачи.

Обратите внимание! Более охотно берут под залог кредита квартиры. Более крупные суммы доступны владельцам квартир в больших городах типа Москвы и Санкт-Петербурга.

Сложнее взять кредит под залог дома, в особенности – загородного. Собственность должна находиться на удаленности от города, не превышающей 10-30 км. Требований к такому имуществу предъявляется больше.

Залогом становится коммерческая собственность:

- офисные помещения;

- склады;

- производственные строения;

- торговые площадки.

Если на недвижимость есть спрос (к примеру, офисы в здании в центре Москвы) и она отвечает основным требованиям использования такого помещения – кредитор готов дать кредит под такой залог.

Какие требования ставят к недвижимости

Для определения суммы кредита и степени ликвидности объекта – проводится специализированная оценка недвижимости. Данная процедура осуществляется специалистами банка (если кредит берется там) или независимой финансовой компанией. Оценивается внешний вид и внутреннее составляющее (материалы фундамента и стен), проводится инвентаризация, оценивается техническое состояние внутри помещения (наличие коммуникаций, их рабочее состояние, минимальный ремонт). Исходя из того и устанавливаются основные требования к предмету залога:

- наличие минимального ремонта;

- хорошее техническое состояние;

- наличие на имущество оформленного права собственности и всех необходимых документов;

- отсутствие незаконных перепланировок;

- нахождение в городе в перспективном микрорайоне, наличие инфраструктуры.

Полный перечень условий уточняется непосредственно у кредитора. Что касается оценки – лучше всего заказать ее в специализированной компании, пусть за это и придется заплатить. Зато можно быть уверенным, что оценят недвижимость реально.

На каких условиях взять кредит под залог недвижимости

Условия и предоставляемые тарифы разительно отличаются и зависят как минимум от того, с каким кредитором готов сотрудничать заемщик.

Если клиент предоставляет кроме ликвидной недвижимости подтверждение определенного уровня заработка и стабильность материального положения – можно взять кредит под залог недвижимости в банке. Это стандартно:

- от 9,9-12% — минимальная ставка;

- срок кредитования до 25-30 лет;

- суммы физическим лицам не превышают 10-30 млн. р.

Проводится полный анализ потенциального заемщика, поэтому требуется хорошая кредитная история и достаточный уровень дохода. Во многих случаях дополнительно привлекаются поручители.

Если у заемщика нет возможности и времени собирать кучу справок, а кредитный рейтинг желает быть лучшим – всегда можно обратиться к кредитованию частных лиц. Это стандартно:

- от 2-3% в месяц;

- небольшие (в сравнении с банками) суммы кредитования до 2-3 млн. р.;

- небольшие сроки погашения – до 1-2-х лет.

Требуется минимальный набор документов, не проверяется кредитная история и не нужны поручители. Если обращаться к проверенному кредитору – можно надеяться на установление гибких условий и даже выгодных тарифов. По похожей схеме работают некоторые финансово-кредитные компании, но кредитуют на более выгодных условиях.

Конкретные предложения для оформления кредитов под залог недвижимости

Для получения залогового кредита определенные требования ставят не только предмету залога, заемщик также должен отвечать установленным критериям. В основном, это:

- совершеннолетний возраст. Зачастую кредит под залог могут оформить лица старше 21-го года;

- российское гражданство. Иностранным гражданам можно взять ипотеку с целевым уклоном;

- кредит под залог недвижимости готовы дать лицам с постоянной или временной регистрацией на территории присутствия офиса кредитора.

Если кредитование происходит в банке – определенные критерии ставятся по поводу платежеспособности и стажа работы. Исходя из этого, требуется официальный доход и стаж работы на текущем месте не менее 4-6-ти месяцев.

Сбербанк

Несмотря на обилие ипотечных программ с достаточно низкими ставками, Сбербанк предлагает кредит под залог имеющейся недвижимости.

Для зарплатных клиентов, как обычно бывает, процентная ставка чуть ниже – от 12%, для остальных – от 12,5%. Сумма достаточно стандартная для банковского рынка – до 10 млн. р. и это не более 60% от стоимости имущества. Программа рассчитана исключительно для физических лиц. Период погашения не превысит 20-ти лет.

ВТБ

Частному лицу предлагается кредит под залог недвижимости на более крупную сумму, чем в Сбербанке – можно взять кредит до 15 млн. р. (не более 50% от стоимости квартиры) с таким же сроком погашения (20 лет). Правда, годовая процентная ставка будет немного ниже: от 11,7% зарплатным и от 12% — остальным заемщикам.

Банк Жилищного финансирования

Нет разграничения на физических лиц и ИП, думаем, что кредит под залог недвижимости можно получить и начинающему предпринимателю для открытия своего дела или покупку коммерческой собственности. Сумма до 8 млн. р. (не более 60% от стоимости квартиры) выдается по двум документам, погашать долг можно в течение 20-ти лет. Базовая ставка – 12,99%.

Кредитная компания ➤ МойЗалог

Рассматривается недвижимость исключительно в Москве и МО, Санкт-Петербурге и Ленинградской области, это позволяет выдать до 90% от ее стоимости и заключить сделку быстро. Зачастую деньги выдаются в день обращения или авансом до 60% от одобренной суммы. До 100 млн. р. позволяют использовать кредитные ресурсы на совершенно любые цели: от потребительских до бизнеса. Поэтому заемщиками могут стать физические лица (в том числе ИП) и юридические лица. Базовая ставка – 6,5% годовых, задолженность погашается вплоть до 30-ти лет. Кредит выдается по 2-м документам без подтверждения дохода и проверки кредитной истории.

Банк Уралсиб

До 60 % от стоимости имущества (не более 6 млн. р.) можно получить на срок до 15-ти лет. Кредитоваться могут частные лица и индивидуальные предприниматели. Правда, для последних ставка увеличивается на 0,5% годовых. Базовая величина – 13,5%. Кроме того, возможны надбавки при отказе от страхования (+1% — при отказе от страхования и +0,5% — без подтверждения дохода). Также насчитываются надбавки за любое несоответствие установленным требованиям.

Видео: для хорошего настроения!

Что такое кредит под залог своей недвижимости и как его оформить? was last modified: Апрель 5th, 2018 by Виктория Мельчук

credithistory24.ru

Кредит под залог недвижимости – рискуйте с умом

В наше время взять кредит под залог недвижимости – не проблема. Получить кредит наличными под залог сейчас можно не только в любом банке, но и во многих ломбардах. Популярность схемы «кредит под залог недвижимости» объясняется просто – этот вид кредитования весьма привлекателен как для заемщиков, так и для кредиторов. Заемщик получает денежные средства, которые он может использовать по своему усмотрению, а кредитор – гарантию возврата кредита и процентов по нему.Где лучше взять кредит под залог недвижимости – в банке или в ломбарде? Условия кредитования под залог недвижимости в банках и ломбардах сильно различаются. Сроки кредитования в ломбардах не превышают полгода, сумма кредита гораздо меньше, а процентные ставки по кредиту выше, чем в банках. То есть в ломбарде можно взять кредит под залог на короткий срок – всего несколько месяцев, а в банке можно получить кредит долгосрочный. Вследствие этого банки и ломбарды не являются конкурентами в кредитовании под залог недвижимости, – у них просто разная целевая аудитория.Взять потребительский кредит можно под залог любой недвижимости: домов, квартир, земельных участков, объектов коммерческой недвижимости. Главное условие – чтобы это была высоколиквидная недвижимость. Низколиквидной считается недвижимость, расположенная более чем в 30км от областных центров (50км – от столицы), а также старые дома, квартиры в старых домах, коммерческая недвижимость в плохом состоянии и т.п.Многие банки не требуют, чтобы заемщик являлся собственником залоговой недвижимости, и выдают кредит под залог недвижимости давшего на это согласие залогодателя.Сумма кредита зависит от оценочной стоимости недвижимости и в среднем составляет 65-80%. Существует ограничение по максимальной сумме кредита, которое в разных банках может быть разным. Процентные ставки по кредиту могут варьироваться в пределах 12-15% годовых в долларах США и от 18% в местной валюте, что в среднем чуть больше, чем при классическом ипотечном кредитовании, но гораздо меньше, чем при беззалоговом кредитовании.Теоретически максимальным сроком кредитования считается 25 лет, но обычно этот срок меньше – 7-20 лет. Важным достоинством кредитования под залог недвижимости является то, что получить кредит можно без предоставления справки о доходах. Нет ограничений по целевому использованию кредита, сроки его оформления меньше, чем при классическом ипотечном кредитовании.Если заемщик хочет взять кредит под залог недвижимости для приобретения жилья, то большим плюсом является то, что не требуется уплата первоначального взноса, как при классическом ипотечном кредитовании.Таким образом, кредит под залог недвижимости имеет массу преимуществ перед другими видами кредитования, а недостаток у него только один – риск потери заложенной недвижимости, который при отсутствии стабильно высоких доходов может быть весьма высоким. Следует учесть, что помимо ежемесячных платежей по кредиту и процентам, необходимо также выплачивать страховку жилья и страховку жизни заемщика (не во всех банках). Чтобы избежать риска потери собственности, перед тем, как взять кредит под залог недвижимости, нужно тщательно взвесить свои финансовые возможности.

finanskredit.ru

Залог в силу закона на недвижимость – что это значит?

Актуальные данные о залоге недвижимости

Любая недвижимость может быть куплена как за счет собственных сбережений, так и за счет привлеченных денежных средств. В случае покупки недвижимости путем привлечения кредита в банке, последний становится как Вашим кредитором, так и залогодержателем приобретаемого имущества. Возможен также вариант предоставления рассрочки самим продавцом, что также не отменяет механизма, описанноговыше.

На деле это означает следующее — Вы становитесь собственником желаемой квартиры/дачи/земельного участка с учетом большого ограничения, а именно, обременения данного объекта залогом.

Ваш объект недвижимости является гарантом исполнения Ваших обязательств перед банком (продавцом), то есть в случае просрочки ежемесячных платежей согласно графику, фактической неуплаты, несоблюдения иных обязательств согласно договору банк (продавец) имеет право реализовать в согласованной в договоре форме Ваше имущество для погашения Вашей задолженности.

Юридически ипотека в силу закона определена в пункте 2 статьи 1 Федерального закона № 102-ФЗ «Об ипотеке (залоге недвижимости)», процедурно она заключается в следующем: между продавцом и покупателем заключается договор купли-продажи с использованием кредитных средств, между банком и покупателем — кредитный договор.

В первом оговариваются и письменно фиксируются права и обязательства сторон, ключевыми из которых являются описание объекта недвижимости, его кадастровый (или условный) номер, площадь объекта и — самое важное — порядок уплаты.

Таким образом, уже в самом договоре купли-продажи фиксируется факт приобретения имущества за счет кредитных средств, сам кредитор и делается связка с кредитным договором. В кредитном договоре описываются условия предоставления средств для приобретения недвижимости (указание целевого использования является обязательным в конкретном случае), срок, сумма кредита, график платежей и штрафы за несоблюдение условий.

В нашем кейсе также важным являются условия, при которых банк имеет полное право продать на торгах или иным другим согласованным способом Ваше имущество для погашений Вашей же задолженности.

На практике банки не заинтересованы в применении мер по реализации Вашей заложенной недвижимости, поскольку основной деятельностью банков не является купля-продажа имущества, которая также несет определенные расходы для банка, такие как оценка имущества, агентские расходы и прочие комиссии, расходы по налогу на добавленную стоимость, которые невозможно зачесть из-за необлагаемых НДС доходов.

Однако наличие обеспечения под предоставленную ссуду позволяет банку нести меньшие расходы по резервам на данную ссуду, что в конечном итоге повышает прибыль банка. Для покупателя (заемщика) залог недвижимости в силу закона является своего рода ограничителем, поскольку осознание риска потери недвижимости заставляет относиться к своим денежным обязательствам самым серьезным образом.

Среди дополнительных расходов для заемщика стоит также отнести обязательное страхование приобретаемого имущества и необходимость оценки для определения залоговой стоимости.

В отличии от ипотеки в силу договора, когда объект недвижимости является Вашей собственностью и получаемый кредит не имеет четкого использования денежных средств под покупку недвижимости, стороны не несут расходов за регистрацию обременения объекта.

Обременение объекта фиксируется как в заключенных с банком и продавцом договорах, так и в регистрации в официальном органе, осуществляющем регистрации сделок с недвижимостью — Федеральной службе государственной регистрации, кадастра и картографии.

Стоит обратить внимание, что регистрация обременения не требует отдельной подачи, а образуется в процессе подачи документов на регистрацию купли-продажи недвижимого имущества. То есть для регистрации в органе присутствие банка не требуется, достаточно покупателя и продавца или их представителей соответственно.

Документально факт обременения объекта может быть подтвержден выпиской из Единого государственного реестра недвижимости.

Данную выписку можно получить платно, сделав запрос в ближайшем к Вам Многофункциональном центре представления государственных и муниципальных услуг при наличии паспорта.

Сам факт обременения можно подтвердить и бесплатно через сервис «Справочная информация по объектам недвижимости в режиме online» на сайте Росреестра — для этого достаточно знать полный адрес объекта либо его кадастровый (условный) номер, как правило, данная информация есть как в кредитном договоре, так и договоре купли-продажи.

Факт обременения зафиксирован в графе «Права и ограничения», где в разделе ограничения будет информация о номере и дате записи обременения объекта.

После полного погашения обязательств перед банком или продавцом собственнику имущества необходимо подать документы на погашение обременений в виде записи об ипотеке в силу закона, что в дальнейшем позволит собственнику использовать своё имущество в полном объеме без оглядки на ранее заключенные договоры с продавцом и кредитором.

fit-book.ru

когда допускается, договор, взыскание, риски, законы

По преимуществу предметом залоговой стоимости становится недвижимое имущество.

По преимуществу предметом залоговой стоимости становится недвижимое имущество.

На этом основании граждане вправе запрашивать крупные кредиты и приобретать новые объекты.

Иногда допускаются случаи использовать таковые повторно, при выстраивании кредитных отношений с новым заёмщиком.

Когда допускается последующий залог недвижимости

Последующий залог допускается, если цена недвижимости превышает сумму кредита или ипотека на квартиру частично погашена – появляется дополнительный ресурс, которым допустимо распорядиться, вложив остаточную стоимость объекта в новые вливания инвестиций.

Например, выплаченная в объёме 2/3 ипотека за трёхкомнатную квартиру допускает приобретение комнаты в коммунальной квартире так же – в ипотеку. В этом случае комната непосредственно оформляется в собственность покупателей, без обременения. Но первичный объект – квартира, обеспечивает ипотечный кредит на приобретение комнаты.

Комната допускается к участию в имущественных сделках и иному беспрепятственному распоряжению. Погашение первичного долга по кредиту за покупку квартиры, не предоставит условий для снятия обременения, как это произошло бы в случае без покупки комнаты.

Обременение снимется только при условии расчёта с платежами за приобретение второго объекта.

Если инвестором второй покупки станет другой банк, потребуется дополнительное документальное обеспечение гражданско-правовой процедуры. Эта сделка приобретает характер трёхсторонней, так как каждый из залогодержателей включается в процесс взаимодействия с покупателем недвижимости.

Согласие залогодержателя

Кредитор, у которого в обременении находится объект или ценная бумага на него в виде закладной, должен быть оповещён о намерении должника включиться в новые кредитные отношения.

Кредитор, у которого в обременении находится объект или ценная бумага на него в виде закладной, должен быть оповещён о намерении должника включиться в новые кредитные отношения.

Он проводит анализ сложившейся ситуации и даёт согласие. Предоставление согласия – право, а не обязанность банка. Оформленное в его сторону имущество выступает в роли гарантий, предоставленных плательщиком. Если ситуация вызывает сомнение в платёжеспособности заёмщика – допускается отказ.

В случае согласия банк выдаёт официальную бумагу, в которой удостоверяет не только собственное согласие на повторное оформление ипотеки, но и определяет собственное преимущество перед вторым инвестором в официальной форме, в случае возникновения риска.

Эта бумага прилагается к новому договору, составленному по объекту второй ипотеки, и констатирует преимущественное право погашения кредита в счёт недвижимости, находящейся в ипотеке.

Составление договора на последующий залог недвижимости

После получения согласия, граждане вправе распорядиться закладной недвижимостью во второй, а иногда – в третий раз.

Перезалог недвижимости происходит на основании составления договора, отвечающего критериям и требованиям, предъявляемым для данного вида контрактной документации. Главное условие – достоверное определение объекта, выступающего гарантом сохранности имущественных прав кредиторов.

Кадастровые и технические характеристики фиксируются на основании:

Сведения, характеризующие предмет договора, согласовываются между собой и не допускают разночтений.

После того как таковой определён в качестве предоставляемых гарантий, устанавливается положение о сторонах, с предоставлением сведений о них и определении роли и места в гражданско-правовой процедуре.Далее следуют пункты, положения которых определяются в подпунктах. В них даются лаконичные ссылки на положения составляющегося и предшествующего договора. Они определяют нюансы, которые регламентируют действия тех или иных положений на основании установленных гражданско-правовых отношениях.

В число пунктов, отражающих существенные положения, требуется включать:

- Права и обязанности сторон. Таковые требуется ориентировать на сохранение имущественных интересов контрагента.

- Условия страхования недвижимости или титульное страхование имущественной сделки на рынке вторичного жилья.

- Дополнительные условия, гарантирующие соблюдение прав сторон и связанные с нюансами конкретной ситуации.

- Ответственность сторон в случае неисполнения обязательств или нарушения прав контрагента. Допускает внесения штрафных санкций и пени за просрочку платежей и т.п.

- Срок действия договора.

- Обстоятельства неодолимой силы.

В заключение даются реквизиты сторон и ставятся подписи. Банк скрепляет документацию печатью. Составляется в трёх экземплярах и проходит регистрацию в Росреестре, где в кадастровые записи вносятся сведения о вновь возникшем обременении.

Взыскание убытков

На случай понесённых убытков составляются как соглашение с первым кредитором, так и с последующими, по числу оформленных займов.

В каждом из документов определяется первоочерёдность компенсации ипотечного кредитора, в сравнении с иными займодавцами.

Под убытками следует понимать не только критическое финансовое состояние должника, которое покрывается сбытом закладной недвижимости.

Главное – возместить убытки, причинённые порчей или гибелью объекта, которые могут возникнуть при пожаре или затоплении помещения.

На этот случай банки требуют предоставления дополнительных гарантий, обеспеченных за счёт страхования имущества, под который граждане получают кредит.

В таком случае допускается замена погибшего объекта на иной. Например, при пожаре в квартире, которая находится в залоге и перезалоге, банк вправе затребовать замену объекта.

Если у должника в собственности имеется земельный участок или комната в долевом владении, стоимостью ниже квартиры – он в первую очередь гарантирует финансовую безопасность первому инвестору. А из средств, полученных после прохождения по инстанциям страховых компаний, отчуждает сумму долга по перезалогу.

Иногда при нарушении вещных прав путём гибели объекта, банки требуют погашения долговых обязательств, невзирая на платёжеспособность клиента.

По преимуществу вопросы, связанные с материальным ущербом, решаются в судебном порядке, за редким исключением, когда должник, утративший имущество, проявляет инициативу по аннулированию ущерба, грозящего банку на фоне сложившихся проблем.Риски последующего залога недвижимости

Порча и гибель имущества, выступающего гарантом платежа – главный риск, который ударит по финансовому состоянию вторичного кредитора.

Порча и гибель имущества, выступающего гарантом платежа – главный риск, который ударит по финансовому состоянию вторичного кредитора.

Если при гибели здание придёт в негодность на 100%, что повлечёт в качестве юридических последствий его аннулирование и уничтожение в кадастровых записях, то незастрахованное имущество может утратить гарантии в тех же пропорциях.

Застрахованное имущество возмещается, но сумма страховки может не покрыть расходов второго инвестора.

Кроме материального ущерба, которое может понести помещение или участок, существуют и иные нюансы. Например, сделка по второму приобретению жилья в ипотеку аннулируется, титульного страхования при её проведении предусмотрено не было. Этот риск полностью падает так же на второго и последующих инвесторов.

Если при оформлении второй ипотеки и перезалоге не получено согласие первого займодателя – договор признаётся ничтожным. Но при взыскании выплаченных денежных средств возникнут сложности, связанные с отсутствием юридических оснований.

По преимуществу, такие риски связаны с недобросовестным оформлением ипотечного кредита и составления договора без опоры на его существенные положения, которые определяют имущественные позиции сторон. Следование законодательным положениям поможет их избежать или свести к минимуму.

При добросовестном отношении инвестора к вопросу кредитования, любой риск компенсируется по решению суда.

При наличии соответствующих положений в контракте – суд представит резолюцию к их исполнению.Законы о последующем залоге недвижимости

К таковым относятся локальные нормативные документы банка, основанные на федеральных положениях законодательства. А так же статьи кодексов РФ, в том числе:

- П.1 ст. 342 ГК РФ определяет допустимость данного вида процедуры и условия, когда устанавливается запрет на неё.

- Ст. 337 ГК РФ предусматривает объёмы требований по обеспеченному займу.

- Ст. 339 ГК РФ регламентирует правила составления договора.

- П.5 ст. 448 ГК РФ – юридические полномочия продавца на распоряжение имуществом, проданным в кредит.

- Ст. 352 ГК РФ – прекращение действия кредитного договора.

Федеральный Закон об ипотеке, от 16.08.98 г, под № 102-ФЗ:

- ч.1 п.1 ст. 43 – разрешение повторного залога или запрет;

- ч.2 п.1 ст. 43 – очерёдность права на получение выплат кредиторами, после сбыта объекта;

- п. 5-6 ст. 20 – момент возникновения прав;

- п.5 – не допустимость составления повторной закладной.

Перечень объектов, не допускающихся к гражданско-правовой процедуре:

- п. 4 ст.27 ЗК РФ – некоторые виды земельных участков;

- ст. 133 ГК РФ – неделимые вещи;

- п.2 ст.336 ГК РФ и ст.446 ГПК РФ – запреты и ограничения законодательства;

- п.5 ст. 21 Закона о Свободе совести в сторону недвижимости богослужебного назначения.

myestate.club