Каким будет налог при дарении квартиры близким родственникам в 2018 году. Налог на дарственную близких родственников в 2018 году

Каким будет налог при дарении квартиры близким родственникам в 2018 году: размер

Вопрос жилья – это наиболее актуальный вопрос для каждого человека. У некоторых этот вопрос стоит наиболее остро, а кто-то обеспокоен им не так сильно по причине того, что есть крыша над головой и есть где проживать. Очень часто бывает, что недвижимость дарят, и преимущественно это распространенно внутри семьи. Многие родители обеспокоены тем, где будут проживать их дети после того, как они обзаведутся своей семьей, поэтому стараются обеспечить им хотя бы минимальную жилплощадь. Чаще всего недвижимость дарят детям, внукам, братьям или сестрам, то есть кровным родственникам, однако встречается дарение и вне семейных уз.

Подлежит ли налогообложению дарение жилья

Дарение недвижимости представляет собой сделку, при которой даритель передает в полное пользование и владение жилплощадь без какой-либо платы или обещает передать недвижимость в ближайшем будущем.

Принимая в дар жилое или нежилое помещение, получатель автоматически становится лицом, получившее доход, то есть экономическую выгоду.

Доходом считается та финансовая выгода, что выходит у получателя за счет сэкономленных средств, которые он потратил бы, лично приобретая подаренное имущество.

После регистрации подаренного жилья в Едином росреестре, согласно статье 217 НК РФ, не платить налог можно только в двух случаях:

- Если недвижимость была подарена близкому родственнику.

- Если дарение произошло консульскими работниками или их членами семьи.

Все остальные граждане, что получили в дар недвижимость, обязаны оплатить налог.

Процесс дарения между родственниками

Прежде чем утвердить, подлежит ли подаренное имущество обложению НДФЛ, необходимо выяснить, являются ли участники сделки родственниками:

- супруги;

- родители и дети;

- внуки и бабушки/дедушки;

- братья и сестры.

Вышеперечисленные лица не обязаны оплачивать налог на подаренное жилье.

Стоит помнить, что сделки между дядей/тетей и племянниками, двоюродными, троюродными братьями и сестрами, а также другими родственниками, которые не связаны родственными узами, не являются не облагаемыми налогами сделками.

Согласно ст. 208 Налогового кодекса, причислять лица, которые не указаны выше, к составу близких родственников, с целью освободить их от налогообложения противозаконно. При этом также не берется в расчет, факт того, что ведется совместное хозяйство или лица проживают на одной жилплощади.

Поэтому заключая договор на дарение недвижимости между членами семьи, получатель жилья не обязан оплачивать налог или подавать налоговую декларацию 3-НДФЛ. В будущем собственник оплачивает только налог на имущество.

Частичное дарение жилья

Собственник недвижимости, в распоряжении которого находится часть жилья, вправе распорядиться своей долей, так же как и единоличный владелец, то есть продать свою часть или подарить. При этом ставить в известность других собственников жилья нет необходимости, так как данная сделка считается безвозмездной.

Чтобы подарить часть недвижимости необходимо:

- Составить договор, в котором будет точно указана доля подаренного жилья.

- Получить разрешение супруга или, если в роли дарителя выступает несовершеннолетний – разрешение от органов опеки.

- Оформить договор и уведомить Росреестр соответствующим документом.

В случае когда получатель подаренной недвижимости не является близким родственником, он оплачивает НДФЛ.

Какие налоги при дарении квартиры близким родственникам предусмотрены на 2018 г.

Налоговый кодекс в текущем 2018 году не подвергался каким-то изменениям касательно подаренного имущества, поэтому порядок и исчисление НДФЛ остается прежним.

Для того чтобы грамотно осуществить оплату налога на жилье, нужно:

- Просчитать сумму НДФЛ, учитывая стоимость недвижимости.

- Оформить и представить в ИФНС налоговую декларацию.

- Произвести оплату налога в бюджет государства.

Если не осуществить оплату в четко установленные сроки, то налогоплательщик может понести наказание в виде:

- штрафа, в размере 5% от суммы налога, если декларация была не подана или подана с опозданием;

- санкции в размере 20% от суммы налога, если он не был оплачен, и не была подана декларация;

- когда декларация была подана своевременно, но оплата НДФЛ произведена с задержкой, предусмотрена пеня вместо штрафа.

Читайте также: Нужен ли нотариус при дарении доли квартиры

Также если платеж был просрочен, то к штрафу прибавляется пеня за просрочку оплаты.

Получить недвижимость в дар, даже если это предусматривает оплату НДФЛ, вполне выгодная сделка для получателя. Однако законом предусмотрен отказ получателя от «подарка», не доводя процедуру до оформления договора. Поэтому лица, дающие согласие на принятие в собственность недвижимости, должны четко понимать, что будут обязаны оплатить налог, которым облагается подаренное жилье. Ближайшие родственники могут не волноваться касательно данного вопроса. Подаренное имущество с налогообложением не имеет дела.

Рассчитывая сумму НДФЛ, стоит помнить, что:

- от данного вида налога не освобождаются льготные категории граждан;

- размер НДФЛ зависит от рыночной стоимости недвижимости;

- при дарении доли жилья или всей жилплощади, налоговые вычеты не ведутся.

nasledsovet.ru

Налог на дарение квартиры родственнику 💵, нужно ли платить в 2018 году?

В настоящее время между близкими родственниками широко распространено дарение квартиры. Надеясь таким способом решить имущественную проблему и сэкономить на переоформлении недвижимости, многие считают, что платить налог при оформлении данного соглашения не нужно. Так ли это на самом деле, или же подобных расходов все же можно избежать?

Что такое дарственная?

Дарение квартиры — это вид безвозмездной сделки. Оформляется в виде соответствующего договора. Согласно ему, даритель и одаряемый не производят между собой каких-либо расчетов. Цель таких взаимоотношений — путем указания квартиры в контракте дарения бесплатно передать права на нее близкому родственнику

Подписывается данный контракт в случаях, когда в сделке купли-продажи необходимости нет. Несмотря на то, что денежные средства в договоре не фигурируют, за недвижимость, упоминаемую в нем, платить налоги придется.

Как 2018 году можно передать близким свою недвижимость?

Еще не так давно в стране действовал закон, по которому в случае дарения квартиры или ее наследования предусматривалась выплата соответствующего имущественного налога. Данный нормативный акт был отменен, однако вопросы налогообложения, связанные со сделками дарения объектов недвижимости, теперь регламентирует НК Российской Федерации.

Имущественный налог на дарение квартиры был заменен на НДФЛ — налог на доходы физических лиц. Изменилось наименование сбора и нормативный документ, на основании которого он взимался, но смысловая направленность осталась прежней. Все связанные с этим вопросы регулирует 217 статья Налогового кодекса.

Для того чтобы понять, какой придется платить налог на дарение квартиры родственнику в 2018 году, — обычный или НДФЛ, следует владеть информацией о том, каким именно способом по дарственному контракту можно передать собственность близкому родственнику. В 2018 году недвижимость может быть оформлена на родных следующими путями:

- Составление дарственной в пользу гражданских лиц;

- Передача объекта по письменному обещанию;

- Получение помещения близким родственником в виде пожертвования.

Какие налоги придется платить при решении подарить недвижимость?

В соответствии с положениями российского Налогового кодекса, величина налоговой выплаты, предусмотренной при дарении квартиры, равна 13 процентам от ее цены на рынке недвижимости. Стоимость подтверждается в ТКО на момент подписания контракта.

Если лицо является нерезидентом, то в этом случае ставка существенно выше — 30 процентов. 2018 год практически никаких изменений по сравнению с прошлым не принес.

Оформить в дарение родственнику можно следующие недвижимые объекты:

- Дом;

- Комнату в коммунальном жилье;

- Квартиру;

- Участок земли.

Оформивший передачу своей квартиры на основании дарения, собственник государству не должен ничего. Законодательство определяет, что налог на дарение квартиры оплачивает одаряемое лицо.

Кто может быть освобожден от налога?

Зарегистрировав право владения недвижимым объектом в Росреестре, новый владелец по закону обязан оплатить налог на дарение в ФНС. Однако существует исключение, согласно которому это не делается в случаях, когда:

- Оформляется договор дарения между близкими родственниками либо лицами, которые признаются членами семьи, в соответствии с п. 18.1 статьи 217 российского НК;

- Одаряемым, согласно контракту, является сотрудник консульства либо член его семьи. Данное положение прописано в Венской конвенции о дипломатических и консульских отношениях.

Все остальные граждане должны платить соответствующий налог.

Налог на дарение квартиры родственнику

В зависимости о того, кто в чью пользу решил оформить контракт дарения своей квартиры, государство определяет, придется ли платить налоги ее новому владельцу или нет. Существуют разные степени родственной связи. К примеру, при дарении квартиры отцом дочери налог не платится. Если же недвижимость пожелал своему племяннику подарить дядя, то и НДФЛ, и налог при дарении за сделку выплатить придется в полном объеме.

Законодательно, на основании статей 2 и 14 Семейного кодекса РФ, к близким родственникам относятся:

- Супруг/а;

- Родители и дети, без разницы, родные или усыновленные;

- Дедушки, бабушки, внуки;

- Сестры и братья, как полнородные, так и неполнородные.

Данные граждане налог при дарении квартиры в 2018 году не оплачивают. Все необходимые расходы — это госпошлина и услуги нотариуса, в случае обращения к нему.

Стоит отметить, что если гражданин, входящий в выше перечисленную категорию, примет решение продать жилье, полученное в дар, раньше чем через три года после сделки, вместо налога на дарение квартиры родственнику ему придется внести в фонд государства НДФЛ — 13 процентов за продажу своего имущества.

Льготных условий касательно налогообложения при передаче недвижимости в дар не предусмотрено. Налогом при дарении квартиры облагаются все граждане, в том числе малоимущие и пенсионеры и пр. Процедура оформления такого договора и вытекающие из нее обязательства одинаковы для всех граждан.

Как рассчитывается сумма и когда ее следует вносить?

Налог на дарение квартиры в 2018 году следует оплачивать после того, как предмет обсуждения был переоформлен на нового владельца. Срок выплаты налога на дарение дальнему родственнику равен четырнадцати дням после информирования Федеральной налоговой службы о состоявшейся сделке и перерегистрации прав на данный объект.

По закону налог при дарении квартиры необходимо оплатить до 15.07 следующего, после оформления дарственной года. Если данные требования не будут соблюдены, возникают штрафные санкции в виде 20 процентов от размера налога на подаренную квартиру либо 40 процентов, в случае если финансовые органы смогут доказать, что деньги не были перечислены преднамеренно.

Если получатель недвижимости проживает за рубежом, то он должен налог на дарение выплатить до того, как получит свидетельство на право собственности.

Расчет налога производит ФНС, на основании таких показателей, как:

- Рыночная цена теперь приравнивается к оценке кадастрового органа;

- Стоимость квартиры в контракте дарения. Следует учитывать, что эта цифра не должна быть ниже либо выше рыночной цены больше чем на 20 процентов и кадастровой на 70.

Если в контракте дарения своим родственникам собственник указал только долю (часть) жилья, то налог начисляется именно на ее стоимость.

Следует учесть, что финансовые органы могут настаивать на оплате налога на дарение с рыночной цены. Если подобное произошло, отстоять свои права можно через суд.

2017 год внес некоторые изменения в налоговое законодательство. Одно из них касается срока владения недвижимым объектом и расчетов с государством. Если гражданин является собственником недвижимости меньше пяти лет, независимо от того, жилой это фонд или нет, то налога при дарении он может избежать, как и НДФЛ.

sudovnet.ru

Налог на дарственную близких родственников в 2018 году

Размеры налога на дарение недвижимости родственнику

- Резиденты РФ, находящиеся на территории нашей страны больше, чем 183 дня, признаются резидентами и облагаются 13-процентным налогом от стоимости дара;

- Нерезиденты, т.е. российские или иностранные граждане, которые прожили 183 дня вне пределов РФ, облагаются 30-процентной ставкой.

При оформлении дарственной в адрес лиц, не являющихся родственниками дарителю, могут возникнуть неприятные моменты, связанные с недовольством более близких дарителю лиц, находящихся с ним в родственных отношениях. Так как основанием для оформления дарственной является добрая воля дарителя, собственника недвижимости, причины передачи в дар постороннему лицу имущества могут быть совершенно разными, однако с точки зрения законодательства данный вариант вполне легитимен. Тем не менее, ввиду того, что посторонний человек, не имеющий родственных связей с собственником квартиры, получает дополнительный доход в виде недвижимости, регистрируемой на его имя, законом определяется единая для всех налоговая ставка в 13%.

Какие есть налоги при дарении недвижимости близким родственникам в 2018 году

В случае если получатель дара не выполнил в установленный срок свои обязательства перед государством, по законодательству на него могут быть наложены штрафные санкции. К слову, после вступления в право собственности после дарения он должен подать составленную им декларацию о доходах. Он обязан это сделать в период после составления договора до 30 апреля следующего года, а полная сумма сбора подлежит оплате до 15 июля. В 2018 году нарушителей такого порядка могут ждать следующие санкции:

После окончательного оформления договора между дарителем и получателем налоговый инспектор производит окончательный расчет суммы к уплате в качестве налога. После этого получатель дара получает официальное уведомление о том, что у него возникли обязательства по уплате налога, а также квитанцию, по которой следует такой налог оплатить. Оплату можно произвести в любом банке в срок, который указан в упомянутой квитанции.

Налог на квартиру по дарственной 2018

ДатскийЗулуИвритИгбоИдишИндонезийскийИрландскийИсландскийИспанскийИтальянскийЙорубаКазахскийКаннадаКаталанскийКитайский (Упр)Китайский (Трад)КорейскийКреольский (Гаити)КхмерскийЛаосскийЛатинскийЛатышскийЛитовскийМакедонскийМалагасийскийМалайскийМалайяламМальтийскийМаориМаратхиМонгольскийНемецкийНепалиНидерландскийНорвежскийПанджабиПерсидскийПольскийПортугальскийРумынскийРусскийСебуанскийСербскийСесотоСингальскийСловацкийСловенскийСомалиСуахилиСуданскийТагальскийТаджикскийТайскийТамильскийТелугуТурецкийУзбекскийУкраинскийУрдуФинскийФранцузскийХаусаХиндиХмонгХорватскийЧеваЧешскийШведскийЭсперантоЭстонскийЯванскийЯпонский Звуковая функция ограничена 200 символами Настройки : История : Обратная связь : Donate Закрыть Добавить комментарий Популярные статьи Документы на дарственную на квартиру между близкими родственниками Обеспечить жильем своих детей и внуков – естественное желание для…

Во всех остальных случаях налог взимается с полной стоимости. Никакого имущественного вычета при дарении не предусматривается. Важно! В некоторых регионах лицам, получившими недвижимость в дар от близких родственников, может потребоваться подача декларации. В качестве документа, подтверждающего освобождение от налога, требуется представить документальное свидетельство подтверждения родства. Уточнять необходимость декларирования следует в ФНС по месту жительства. Как быть при продаже квартиры Если одаряемый, освобожденный от выплаты налога в силу близкого родства, решит продать квартиру раньше, чем по истечении трех лет владения, то он не освобождается от выплаты налога. Потребуется уплатить 13% от продажной цены. Но при этом применяется имущественный вычет.

Подарить квартиру родственнику 2018

- оформить дарственную с точным указанием размера доли и описанием всей квартиры;

- если даритель состоит в браке и это общее имущество – получить согласие мужа или жены;

- если даритель находится в возрасте 14-18 лет – согласие его законного представителя и органов опеки.

- Проставляется номер инспекции, куда подается декларация.

- В разделе о признаках налогоплательщика указывается «иное лицо».

- В пункте об имеющихся доходах указывается «доходы физлица, учитываемые в результате заключения гражданско-правовых договоров».

- Указывается источник дохода.

- Ставится дата заполнения, подпись с расшифровкой.

Налог на дарение квартиры родственнику

Для того чтобы понять, какой придется платить налог на дарение квартиры родственнику в 2018 году, — обычный или НДФЛ, следует владеть информацией о том, каким именно способом по дарственному контракту можно передать собственность близкому родственнику. В 2018 году недвижимость может быть оформлена на родных следующими путями:

- Оформляется договор дарения между близкими родственниками либо лицами, которые признаются членами семьи, в соответствии с п. 18.1 статьи 217 российского НК;

- Одаряемым, согласно контракту, является сотрудник консульства либо член его семьи. Данное положение прописано в Венской конвенции о дипломатических и консульских отношениях.

Налог на дарение недвижимости — квартиры, дома, как платить, кто освобождается от уплаты

Чтобы у прочих претендентов не возникало желания отсудить подаренное вами имущество у того, кому вы его подарили – дарственную оформляйте грамотно, в срок уплатите налог при дарении квартиры, уточните дееспособность участников сделки. Если вдруг на момент ее оформления даритель состоял на учете в медицинских учреждениях, принимал сильнодействующие лекарства или был под воздействием алкоголя – другие родственники или лица, претендующие на этот объект недвижимости, вполне смогут доказать ее ничтожность – т. е. недействительность.

После того, как переход права собственности зарегистрируется Регистрационной палатой, у получившего в дар квартиру (одаряемого) возникнет обязательство по декларированию полученного дохода и уплате налога. Именно с этого момента налоговыми органами будут отслеживаться сроки предоставления декларации и уплаты НДФЛ.

Платится ли налог на дарение квартиры

Неисполнение законодательно оговоренных обязанностей всегда влечет за собой применение мер ответственности. Несвоевременная подача декларации, равно, как и несвоевременная уплата НДФЛ, не являются исключением из общего правила, в связи с чем, к нарушителям правовых норм, со стороны государства применяются меры законодательного воздействия.

В случаях, когда получателями дара выступают двое и более лиц, каждый из них обязан осуществить процедуру по предъявлению декларации и уплате налога, индивидуально. С целью подтверждения информации, отраженной в заполненной декларации, со стороны получателя дара необходимо приложить:

Какие есть налоги при дарении недвижимости близким родственникам в 2018 году

Существует целый ряд категорий лиц, которые теоретически могут быть освобождены от уплаты налога на дарение имущества, в том числе и недвижимости. Например, в соответствии с положениями Венской конвенции, подписантом которой является Российская Федерация, в текущем году от уплаты упомянутого налога освобождаются сотрудники консульств иностранных государств в РФ, а также члены их семей.

Согласно действующему законодательству РФ, дарением в настоящее время считается передача прав на то или иное имущество на безвозмездной основе. Такие операции подпадают под налогообложение и имеют за собой массу юридических нюансов и последствий. Как отмечают специалисты, наиболее частыми вариантами дарения являются операции с недвижимостью.

Нужно ли платить налог при дарении

Для примера возьмем квартиру стоимостью 2500 т.р. В данном случае подоходный налог будет высчитан с суммы 1500 т.р. (2500-1000 т.р.). Следовательно, его размер будет значительно (на 130 т.р. в данном примере) ниже, чем, если бы оформлялся договор дарения. При совершении этого типа сделки налог выплачивает даритель.

Договор дарения можно заключить практически на любое лицо, но с некоторыми исключениями, прописанными в законодательстве РФ. Так, нельзя подарить имущество служащему государственных структур (если вы не являетесь ближайшими родственниками) и ребенку (если такая ситуация возникла, интересы дарителя будет предоставлять доверенное лицо).

Дарение квартиры между близкими родственниками 2018 год налоги

Договор о передаче недвижимости в качестве подарка будет признан законным, а сделка завершенной, после регистрации бумаг в Росреестре. Подать документы можно напрямую в регистрационную палату. Чтобы ускорить и облегчить процесс, в 2018 году жители РФ могут обратиться за регистрацией в многофункциональные центры, расположенные на всей территории страны.

В этом случае, лучше всего, отправить письмо в налоговой орган, в котором объяснить, что сделка совершена между близкими родственниками и не должна декларироваться и облагаться налогом. К письму приложите подтверждение родства (например, свидетельства о рождении).Также бывает, что налоговый орган присылает письмо не получателю подарка, а дарителю, предположив при этом, что была совершена продажа. В этом случае мы рекомендуем дарителю написать в налоговой орган объяснительную записку и приложить к ней копию договора дарения.Пример объяснительного письма Вы можете скачать здесь: Формы и бланки. Налогом облагается только дарение недвижимости/транспорта/долей/акций Если дарение произошло от родственника, который не относится к близким (см.

svoijurist.ru

Дарение недвижимости между близкими родственниками в 2018 году

Содержание

(кликните, чтобы открыть)

Для начала определим степень родства между дарителем и одаряемым, а именно являются ли субъекты сделки близкими родственниками.

Гражданский кодекс определяет близких родственников как граждан, состоящих в следующем родстве: супруги, братья/сестры, дети, внуки, родители, бабушка/дедушка.

Важно

Нюанс в том, что при переходе права на объект недвижимости посредством дарения между близкими родственниками, не возникает налога на доходы физических лиц в размере 13% (Налоговый кодекс РФ ст.271). Поэтому для близких родственников передача недвижимости через дарение является наиболее оптимальным вариантом. Для подтверждения родства требуется справка из ЗАГС.

В остальных случаях, налоговый кодекс интерпретирует получение в дар объекта недвижимости как прибыль в объеме рыночной стоимости объекта сделки, и соответственно требует оплаты НДФЛ. Важно, что расчёт налога нужно рассчитать самостоятельно, лицом, получившим прибыль. Поэтому, при совершении дарения необходимо предоставить документ от экспертов подтверждающий рыночную стоимость объекта сделки.

Дарение недвижимости между близкими родственниками в 2018 году

Особо по сделкам между близкими родственниками нужно отметить следующее. Имущество полученное в дар одним из супругов, не признаётся совместно нажитым и не подлежит разделу при разводе (Семейный кодекс, статья 38).

Поэтому когда вы по каким-то соображениям, приобретаете квартиру на маму супруга, а та в свою очередь делает дарственную на ваших мужа или жену, то этот объект признаётся личной собственностью вашего супруга. В общем – предупреждён значит вооружен.

Читайте также: можно ли оспорить дарственную.

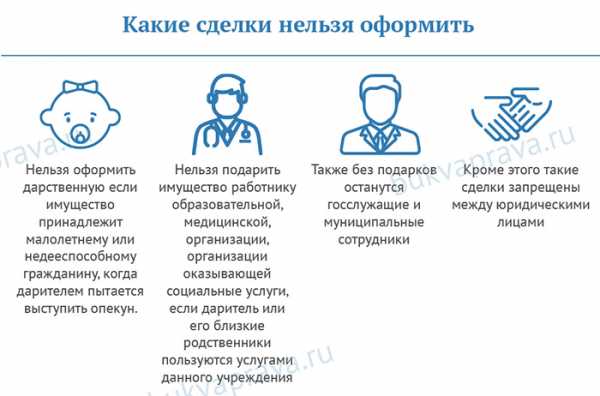

Какие сделки нельзя оформить

Теперь рассмотрим какие сделки точно не пройдут:

- Нельзя оформить дарственную если имущество принадлежит малолетнему или не дееспособному гражданину, когда дарителем пытается выступить опекун.

- Нельзя подарить имущество работнику образовательной, медицинской, организации, организации оказывающей социальные услуги, если даритель или его близкие родственники пользуются услугами данного учреждения.

- Также без подарков останутся госслужащие и муниципальные сотрудники (ГК РФ ст.575) Кроме этого такие сделки запрещены между юридическими лицами.

Как правильно оформить договор дарения недвижимости между родственниками

Довольно часто объект недвижимости имеет несколько собственников, в этом случае дарение происходит с согласия всех собственников, согласие на распоряжение имуществом должны быть оформлены нотариально.

При дарении доли в объекте недвижимости, необходимости в согласии других дольщиков не возникает. Если объект недвижимости находиться в совместной собственности и доли не выделены, то для регистрации дарения части объекта требуется выделение доли, выделение происходит при согласовании с остальными участниками совместной собственности.

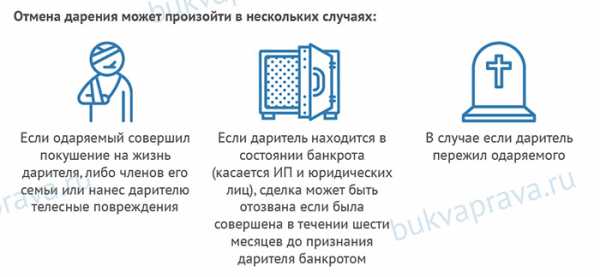

Когда осуществляется отмена договора дарения недвижимого имущества

Есть моменты когда зарегистрированное счастье ускользает из рук одаряемого и эти моменты прописаны в 578 статье Гражданского кодекса.

Отмена дарения может произойти в нескольких случаях:

- Если одаряемый совершил покушение на жизнь дарителя, либо членов его семьи или нанес дарителю телесные повреждения.

- Если даритель находится в состоянии банкрота (касается ИП и юридических лиц), сделка может быть отозвана если была совершена в течении шести месяцев до признания дарителя банкротом.

- В случае если даритель пережил одаряемого.

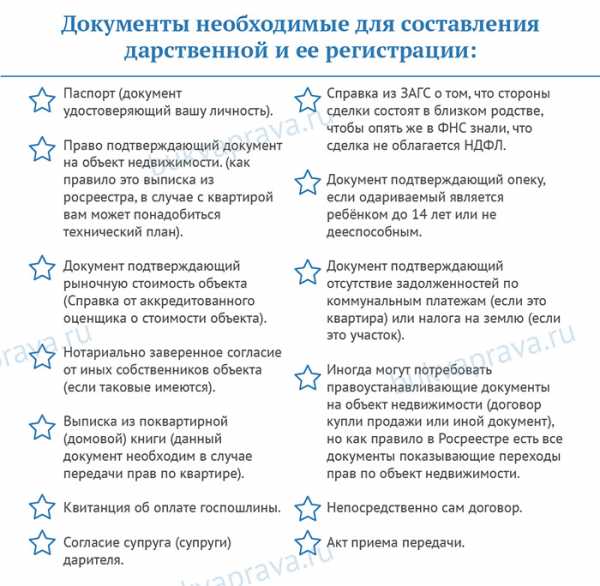

И так основные нюансы учтены, и мы переходим к сбору необходимых документов, составлению дарственной и регистрации. Несмотря на чёткость и слаженность работы росреестра и МФЦ, специалист специалисту рознь, поэтому должен быть собран полный комплект документов.

Документы необходимые для составления дарственной и ее регистрации:

- Паспорт (документ удостоверяющий вашу личность).

- Право подтверждающий документ на объект недвижимости. (как правило это выписка из росреестра, в случае с квартирой вам может понадобиться технический план).

- Документ подтверждающий рыночную стоимость объекта (Справка от аккредитованного оценщика о стоимости объекта).

- Нотариально заверенное согласие от иных собственников объекта (если таковые имеются).

- Выписка из поквартирной (домовой) книги (данный документ необходим в случае передачи прав по квартире).

- Квитанция об оплате госпошлины.

- Согласие супруга (супруги) дарителя (в отдельных случаях оператор МФЦ или регистратор Росреестра могут потребовать согласие супруга одариваемого, но тут можно объяснить что согласно статье 38 Семейного кодекса это не является совместно нажитым имуществом).

- СНИЛС который является дополнительным идентификатором личности.

- Справка из ЗАГС о том, что стороны сделки состоят в близком родстве, чтобы опять же в ФНС знали, что сделка не облагается НДФЛ.

- Документ подтверждающий опеку, если одариваемый является ребёнком до 14 лет или не дееспособным.

- Документ подтверждающий отсутствие задолженностей по коммунальным платежам (если это квартира) или налога на землю (если это участок).

- Иногда могут потребовать правоустанавливающие документы на объект недвижимости (договор купли продажи или иной документ), но как правило в Росреестре есть все документы показывающие переходы прав по объект недвижимости. На всякий случай лучше иметь данные документы под рукой.

- Непосредственно сам договор.

- Акт приема передачи.

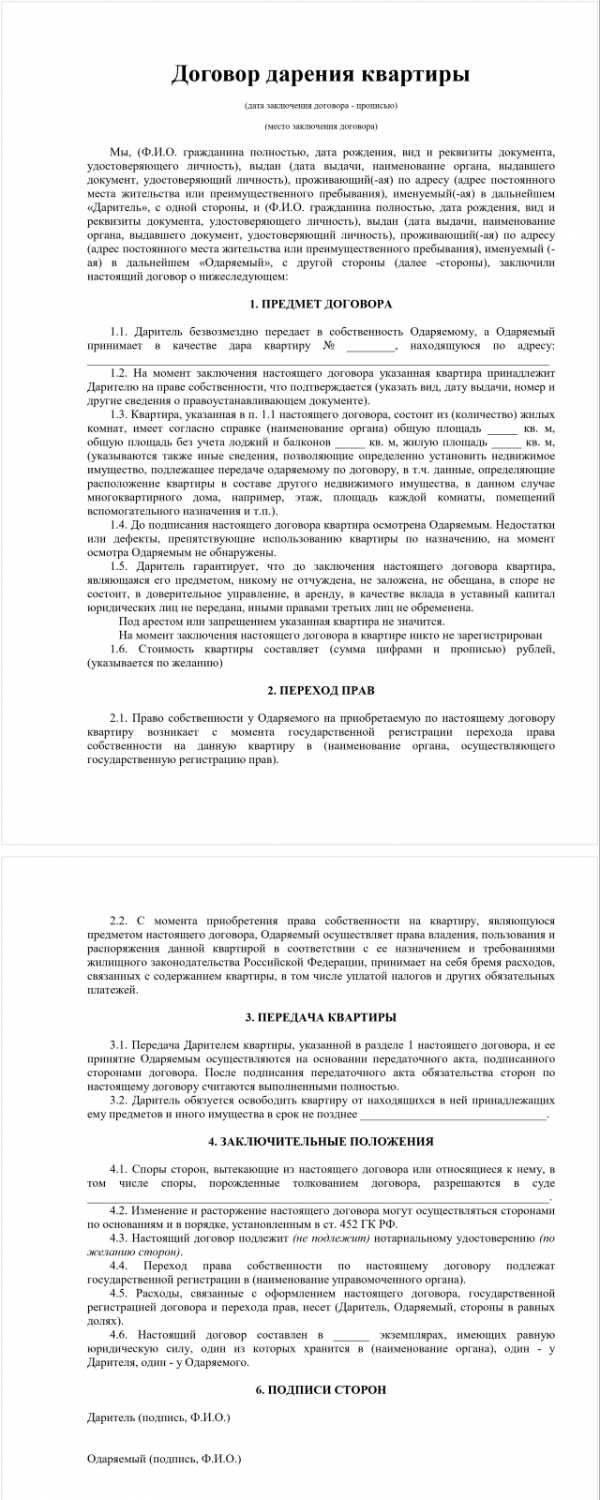

Типовой договор дарения должен содержать:

- Сведения о сторонах, даритель и одариваемый соответственно. Указываются паспортные данные сторон иные сведения если это необходимо. (Например, если одариваемый ребёнок до 14 лет, следует дополнительно указать сведения об опекуне)

- Действия производимые с объектом договора, даритель передаёт в дар безвозмездно, а одариваемый принимает в дар.

- Сведения об объекте дарения. Переписываете все характеристики объекта, указанные в свидетельстве или выписке. Для квартиры: площадь, номер квартиры, этаж, подъезд, адрес дома, кадастровый (условный) номер, номер присвоенный в реестре. Для земельного участка: площадь, адресное описание, кадастровый номер. В общем вам нужно указать всё характеристики объекта, позволяющие идентифицировать его, это важно так как сделка в которой невозможно идентифицировать объект может быть признана ничтожной.

- Условия договора. Указываются стандартные условия являющиеся существенными в соответствии с законодательством и условия, которые устанавливают участники сделки. Очень важно чтобы условия, устанавливаемые участниками сделки не противоречили действующему законодательству, при наличии таких противоречий сделка может быть признана ничтожной.

- Обязательно подготовить акт приёма передачи где опять же указаны стороны, характеристики объекта и указано действие где даритель передаёт, а одариваемый принимает объект недвижимости.

Пожалуй, этого достаточно, чтобы вы смогли подготовить документы и безболезненно и спокойно провести дарение объекта недвижимости, либо принять его в дар. Будьте внимательны и последовательны.

Скачать образец договора

Подпишитесь на свежие новости

Важно знать!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов.

- Знание базовых основ желательно, но не гарантирует решение именно вашей проблемы.

Поэтому, для вас работают бесплатные эксперты-консультанты!

Расскажите о вашей проблеме, и мы поможем ее решить! Задайте вопрос прямо сейчас!

- Анонимно

- Профессионально

bukvaprava.ru

Налог на дарение квартиры (недвижимости) родственнику в 2018 году

Налог на дарение квартиры родственнику в 2018 году волнует многих. Недвижимость остается самым ценным имуществом для граждан, и получить ее в дар считается большой удачей. Сделки по дарению чаще всего проводятся внутри семьи, но иногда встречаются исключения. Рассмотрим, нужно ли платить налог.

Дарение недвижимости и налогообложение

Дарение по отношению к недвижимости – одна из разновидностей сделок. Оформляют дарственную как договор, согласно которому одна сторона – это даритель. Она передает свое имущество второй стороне, не требуя материальной компенсации, то есть сделка проводится безвозмездно. Или владелец имущества обязуется осуществить передачу в ближайшем будущем. Платится сбор или нет, зависит от обстоятельств.

Получение имущества даром рассматривается в экономическом плане как выгода, только в натуральной форме, а не денежной. Законодатель считает это выгодой благодаря тому, что приобретение недвижимости прошло бесплатно. Возникает обязанность уплатить налог на дарение квартиры родственнику в 2018 году.

Когда регистрация на нового владельца завершена, освобождение от сборов возможно при следующих обстоятельствах.

- Действие проводится близкому родственнику.

- Сделка осуществлена консульским работником или членами их семей. Для них ответ на вопрос, облагается ли сделка налогом на недвижимость, отрицательный.

Остальные категории граждан налог при дарении квартиры обязаны оплачивать.

Совершение процедуры между родственниками

Чтобы понять, платится налог или нет, необходимо изучить степень родства между сторонами сделки. Налоги дарственной на квартиру не платятся, если она совершена:

- братьями и сестрами родной крови;

- с участием внуков, дедушек, бабушек;

- детьми и отцами с матерью;

- супружеской парой, в том числе при осуществлении пожертвования.

Категории граждан выше при приобретении квартиры налог не платят.

Без трат не обойтись, если сделку проводят между тетей и племянником, двоюродными братьями и сестрами, другими категориями граждан с таким родством. В этом случае налоги по договору дарения обязательны к уплате.

Семейное и Налоговое законодательство разные, но у последнего есть ссылка, запрещающая освобождать от трат других членов семьи, за исключением тех, о ком писалось выше. Дарственная на квартиру попадает под действие таких правил.

О дарении долей в квартире

Владелец доли имеет право распоряжаться объектом по своему желанию. Права возникают, как и при пользовании целым объектом. Возможно совершение сделок с участием долей. Дарение налоги предусматривает и при таких обстоятельствах. После их оплаты жилье переходит в собственность.

Запреты по проведению подобных действий наложены только на учителей по отношению к ученикам, а также на государственных служащих. Им нельзя составлять договор дарения квартиры.

Данные виды сделок относятся к безвозмездным, поэтому нет необходимости отдельно уведомлять о произошедшем других собственников, если они есть. Им не надо рассказывать и том, что выплачивается дарственный налог.

Чтобы подарить долю, необходимо совершить несколько действий.

- Составление договора дарения недвижимости с точным описанием данных по доле.

- Получение согласия от супругов или попечительных органов, если защищаются интересы лиц младше 18-ти. Облагаться сборами будет эта сделка, если кровные связи отсутствуют.

- Подписание договора, регистрация в Росреестре факта по переходу прав собственности. После, если обстоятельства соответствуют, требуется платить налог при дарении.

Если новый владелец не вписывается ни в одну категорию из описанных выше, то он попадает под требование, когда происходит дарение недвижимости.

О дарении не родственникам

Данное действие предполагает участие любых лиц, осуществляется не только между близкими родственниками.

Сделка подлежит налогообложению. Это общее правило процедуры, участники которой не находятся в близких родственных отношениях, когда фигурирует имущество. Законодательство не предусматривает льгот, налоги на дарение недвижимости платятся полностью. Облагаются сборами многие действия в этом направлении.

Согласно закону, близкие родственники составляют узкий круг. Многие совершают притворные сделки: по документам – дарение, а по факту – покупка и продажа. Но это может привести к проблемам с органами власти. Проведение проверок быстро выявит неточности и несоответствия. Нарушителям грозят административные наказания вплоть до отмены совершенного действия. Сборы необходимо заплатить в ближайшие сроки.

kvadmetry.ru

Налог на дарение квартиры родственнику в 2018 году не резиденту рф

Для большинства современных граждан России квартирный вопрос является одним из наиболее важных, так как обзавестись собственной недвижимостью сегодня крайне тяжело, а оформление ипотечного кредита слишком невыгодно. Некоторые же граждане получили собственное жилье в качестве подарка от своих родственников или других близких людей, но даже в таком случае не всегда получить жилье просто, ведь у многих возникает еще и вопрос, связанный с налогообложением. В частности, многие не знают, нужно ли платить налог при дарении квартиры и на кого вообще может накладываться такая обязанность. Льготы Если вы сомневаетесь в том, платится ли налог при дарении квартиры и относитесь ли вы к категории близких родственников дарителя, стоит просто рассмотреть, какой перечень лиц предусматривает действующее законодательство.

Каким будет налог при дарении квартиры близким родственникам в 2018 году

ВажноТаким образом, чтобы узнать размер налога, для резидента РФ следует определить рыночную стоимость квартиры и рассчитать 13% налог. Установление степени родства Третий параметр, определяющий обязательность налогообложения – степень родства.

В 2018 году только близкие члены семьи, которые могут документально подтвердить наличие близкой родственной связи, освобождаются от налога на дарение квартиры родственнику. Читайте также Особенности оформления дарственной на несовершеннолетнего ребенка Иная ситуация, если квартира передается в дар неблизкому родственнику:- Зять/сноха;

- Дяди/тети;

- Племянники;

- Двоюродные братья/сестры и т.д.

Данные лица, как и не родные одариваемые обязаны платить налог и не имеют никаких льгот.

Аналогично решается вопрос относительно имущественного вычета.Налог на дарение недвижимости родственнику и не родственнику в 2017-2018 году

ИнфоПри этом между сторонами не должно быть недопонимания: процедура безвозвратна, если передумаете — квартиру уже не вернуть. Существует еще одна форма договора, более мягкая, подразумевающая возможность сделать шаг назад, в особенности не с родственниками.

Это обещание. В документе прописывается намерение сделать дар определенному лицу. При составлении такого договора также нужно привлекать профессионала.Чтобы юрист мог четко прописать, при каких условиях может не произойти безвозмездная передача недвижимости (квартиры, земельного участка, дома, доли), автомобиля или части компании в собственность. Между сторонами не должно быть недопонимания и повода для оспаривания пунктов договора. Что может помешать осуществлению обещания? У дарителя может существенно ухудшиться материальное положение, и обещанная недвижимость может остаться единственным местом его проживания.

Налог с дарения квартиры близкому родственнику. новый закон в 2018

На практике в подобных ситуациях гораздо проще приобрести менее дорогостоящую недвижимость, и большинство людей именно так и поступает, попросту отказываясь от такого дорогостоящего подарка. Имущественный налог В соответствии с действующим законодательством для дальних родственников и третьих лиц подаренная квартира считается полученным доходом, который облагается соответствующим налогом. При этом сумма этой выплаты достаточно большая, несмотря на то, что составляет только небольшую часть от подаренного имущества, и поэтому далеко не все могут пойти на подобные траты, просто отказываясь от затратного подарка. Выход из ситуации заключается в имущественном налоговом вычете, который предусматривает возможность возвращения оплаченной суммы в виде 13% от стоимости подаренной недвижимости.

Размеры налога на дарение недвижимости родственнику

РФ, облагаются 30-процентной ставкой.Читайте также Договор дарения после смерти дарителя, одаряемого После регистрации прав на собственность в государственном регистрирующем органе, гражданин, ставший собственником жилья в результате дарения, обязан задекларировать квартиру в качестве дохода и заплатить налог, называемый также НДФЛ. Данное обязательство распространяется только на одариваемого, получившего жилье.

ВниманиеДаритель ничего платить не должен. Отдельного внимания заслуживает установление степени родства и возможность использования права на освобождение от уплаты налога при дарении квартиры. Основание для освобождения от уплаты Если стороны соглашения о дарении признаны близкими родственниками и могут подтвердить данный факт документально, они могут быть освобождены от выплаты.

Нужно ли в рф платить налог при дарении квартиры

Если Вы получили в подарок от родственника, который не относится к списку близких, квартиру, дом, транспорт, акции/доли, то появляется вопрос: можно ли как-то избежать налога или хотя бы уменьшить его? К сожалению, очевидных решений (таких как, например, налоговые вычеты при продаже имущества) нет. В тоже время нельзя не упомянуть, что люди часто прибегают к «нестандартным» / «черным» методам: 1) Дарение через близкого родственника.

Например, дарение квартиры тетей своей племяннице облагается налогом на доходы. Но если тетя подарит квартиру своей сестре, а та, в свою очередь, дочери, то налог платить не придется. В результате дарение произойдет, а налога на доходы не возникнет. 2) Заключение фиктивного договора купли-продажи. В случае, если тетя хочет подарить квартиру своему племяннику, то она может заключить с ним не договор дарения, а договор купли-продажи.

Налог на дарение

Тут сразу срабатывает несколько факторов: дарение между близкими родственниками налогом не облагается, формального договора не заключается и деньги не входят в перечень попадающих под налог подарков. Если же договор дарения заключается между дальними родственниками или людьми, которые вообще не состоят в каких-либо родственных связях, то получатель любой недвижимости (квартиры, земельного участка, дома, доли в этом недвижимом объекте), автомобиля или другого транспорта, бизнеса, пакета акций должен заплатить за подаренную роскошь налог на доход физических лиц в размере 13%. Нужно знать еще один важный момент. Часто бывает, что дарственная рассматривается как способ мошенничества или ухода от уплаты налога. Суды в несметном количестве рассматривают иски по оспариванию договора, заключенного не по правилам или просто вызывающего подозрения.

Налог на дарение недвижимости не родственнику и порядок его уплаты в 2018 году

В соответствии с положениями, прописанными в Семейном кодексе, от необходимости уплаты налогов при дарении освобождаются следующие лица:

- супруг и супруга;

- дедушка и бабушка;

- внучки и внуки;

- приемные и биологические родители;

- приемные и биологические дети;

- сестры и братья.

Также стоит отметить, что степень родства должна быть дополнительно подтверждена путем предоставления специальной документации. Если близкий родственник после получения квартиры решит продать ее ранее, чем через три года, ему все равно придется оплачивать налог в размере 13% от общей стоимости имущества Нужно ли платить налог при дарении квартиры в 2018 году В данном случае нельзя дать конкретного ответа, так как все здесь зависит от статуса одаряемого, то есть кем он приходится собственнику указанного имущества.

Налог на дарение недвижимости не родственнику

Обязанность уплаты, а также размер зависит от параметров сделки и участников процесса. Согласно Налоговому Кодексу физические лица с российским гражданством облагаются налогом на доходы в размере 13%.

Иная ставка предусмотрена для иностранных лиц, не являющихся резидентами нашей страны. Нужно ли платить налог при оформлении дарственной? Ввиду того, что при дарении получатель получает доход в виде принимаемого дара, а даритель передает дар безвозмездно, законом не предполагается никаких иных финансовых обязательств, кроме необходимости уплатить налог с дохода от стоимости квартиры.

Лица, являющиеся иностранными резидентами, должны будут заплатить налог в сумме 30 % от стоимости. В некоторых случаях ставка может несколько меняться, в зависимости от международных соглашений. Как подарить долю в квартире? Владелец части квартиры, также имеет полное право подарить ее как родственнику, так и постороннему человеку. Поскольку сделка считается безвозмездной, получать согласие или сообщать об этом другим совладельцам жилья не нужно.

Налог на дарение квартиры родственнику в 2018 году yt резиденту рф

Рассчитывая сумму НДФЛ, стоит помнить, что:

- от данного вида налога не освобождаются льготные категории граждан;

- размер НДФЛ зависит от рыночной стоимости недвижимости;

- при дарении доли жилья или всей жилплощади, налоговые вычеты не ведутся.

Добавить комментарий × 2 = Популярные статьи Как правильно составить договор дарения недвижимости между родственниками Объектом дарения служит не только недвижимость, но и любые другие… Дарение квартиры между близкими родственниками в 2018 году Процесс регулируется ГК РФ гл. 32 ст. 572, ее смысл…

Налог на дарение квартиры родственнику в 2018 году не резиденту рф

Платится ли с нежилого помещения? Под нежилым помещением понимают коммерческую недвижимость, на которую также взимается налог, как это делается и на квартиру. Для решения данного вопроса следует привлечь специалиста.

Консультант выполнит все возможные проверки полномочия представительства ООО, и ключевые требования. Также, юристом будет проведена работа по предостережению отмены такой сделки, как дарение квартиры родственнику.

Как избежать? Существует два способа избежать системы налогообложение дарения квартиры родственнику. Первое – воспользоваться договором купли – продажи. Когда можно продать, чтобы обойти налогообложение? Облагаться не будет, если данный продавец прожил там минимум 3 года.

В противном случае, продавцу приходится уплатить должный налог. Под вторым способом подразумевают получение имущества по наследству.

zakonbiz.ru

Налог при дарении недвижимости близкому родственнику в 2018 году

Кто и какую недвижимость имеет право дарить?

С начала нынешнего года в Украине действует новый порядок регистрации прав собственности на недвижимое имущество. Теперь вся информация о доме или квартире обязательно вносится в единую базу данных — госреестр.Доступ к этим сведениям получили государственные регистраторы и нотариусы. В связи с нововведениями существенно изменилась и процедура перехода права собственности. «ФАКТЫ» уже рассказывали, как проводятся сделки купли-продажи недвижимости.

Договор дарения недвижимости

Дарение недвижимости – это процесс, регулируемый Гражданским кодексом РФ, благодаря которому собственник принадлежавшего ему имущества в добровольном порядке и безвозмездно передаёт его во владение и постоянное пользование другому физическому или юридическому лицу.Если вторая сторона произведёт минимальную оплату или выполнит любое иное встречное требование, то такой подписанный сторонами документ признаётся ничтожным и не повлечёт за собой правовых последствий. Договор дарения заключается между двумя сторонами (дарителем и одаряемым).

Порядок оплаты и расчет налога на дарение недвижимости в 2018 году

Согласно законодательству, если гражданину подарили квартиру или дом, это расценивается как получение дохода на сумму полной стоимости подарка.Соответственно, подаренная недвижимость должна облагаться подоходным налогом, который составляет 13% от ее полной стоимости. Подоходный налог высчитывается от стоимости недвижимости, которая была указана в акте дарения. Если же даритель не знает или не указал конкретную стоимость объекта, подоходный налог высчитывается в соответствии с инвентаризационной стоимостью недвижимости, которую можно узнать в БТИ.

К примеру, инвентаризационная стоимость квартиры составляет 3 млн.

Налог на недвижимость в Украине в 2018 году: разъяснения для владельцев домов и квартир

Первая новость касается базы налогообложения: теперь налоги платятся за всю недвижимость: не только за жилые дома и квартиры, но и за постройки хозяйственного назначения: хлев, сарай, гараж, мастерская, погреб и даже уборная. При этом налоги с дома или квартиры уплачиваются по ставке, которую местные органы власти определили на недвижимость жилого назначения, а с хозпостроек взимается налог на нежилую недвижимость.Дарение квартиры довольно часто встречается на практике.

Это довольно популярный вид сделки среди близких родственников .

которые таким способом чаще всего передают квартиру от старшего поколения младшему. Договор дарения между такими лицами отличается от стандартного только тем, что в нем указывается на родство сторон сделки. Дарственная представляет собой безвозмездную передачу имущества от одного лица другому.

Дарение квартиры близкому родственнику

Дарение — один из распространенных способов передачи недвижимого имущества между родственниками и супругами. Если такие сделки совершают лица, не состоящие в родстве, то с большой вероятностью можно утверждать, что такая сделка притворная, т.е.имеет целью скрыть под видом дарения обычную куплю-продажу с целью ухода от налогов, а при дарении долей в квартире — с целью обойти преимущественное право покупки доли другими совладельцами недвижимости.

Особенности дарения квартиры между близкими родственниками в 2018 году

Сделки по дарению недвижимости носят безвозмездный характер и, как правило, заключаются между людьми, связанными родственными узами. Естественно, что они заинтересованы в том, чтобы переход права произошёл как можно проще и с минимальными затратами.Когда возникает необходимость обеспечить родственника жильём, наиболее разумным с точки зрения закона, будет соглашение о дарении имущества.

Как и где оформить дарственную на долю в квартире

- какие документы потребуется собрать;

- кто может быть дарителем, одариваемым;

- во что обойдутся финансовые расходы и сколько времени уйдет на оформление.

- юридические риски;

- можно ли отказаться от дара, отозвать дарственную;

Договор дарения квартиры в 2018 году

В 2018 году договор дарения квартиры не теряет своей актуальности. От того, насколько верно будет составлен такой договор, будет зависеть успешный исход самой процедуры. Договор дарения квартиры заключается в письменной.Сделка такого формата исключает дополнительные условия. В рамках договора нельзя добавлять оговорки формата – я вам дарю квартиру, а вы мне дачу.

Отметим, что с 1 марта 2013 года государственная регистрация договора о дарении доли квартиры является не обязательной.

ruslanhasanov.ru