Обзор ипотечного кредитования в Англии для резидентов и нерезидентов. Ипотека в великобритании для россиян

Ипотека в Англии (Великобритании) для россиян: условия, процентная ставка

Ипотека в Англии довольно неизвестная процедура для наших граждан, которая вызывает много вопросов и удивления.

Ипотека в Англии довольно неизвестная процедура для наших граждан, которая вызывает много вопросов и удивления.

Вполне реально ее оформить, если вы нерезидент страны, но обладаете достаточным доходом.

Банки предлагают разные условия и не ограничивают заёмщиков в выборе типа недвижимости.

Особенности ипотеки в Англии

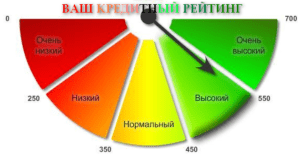

Выдается ипотека в зависимости от вашей кредитоспособности, об этом свидетельствует credit rating

Банки Англии при выдаче ипотечного кредита учитывают гражданство страны.

Принятие решения о сумме ипотеки зависит от размера вашего годового дохода.

Процентные ставки устанавливаются гораздо ниже, чем в России. Также приобрести жильё в ипотеку гораздо выгоднее, чем оплачивать аренду долгие годы.

Очень выгодно инвестировать накопленные средства в приобретение жилья, даже посредством оформления ипотечного кредитования, поскольку стоимость жилья в Англии увеличивается с каждым годом, соответственно и сумма прибыли увеличивается.

Также банки Великобритании предлагают рефинансирование своим клиентам через пару лет после выплаты задолженности, после чего существует возможность погашать ипотеку более выгодно.

к содержанию ↑Требования банков к заемщикам

Чтобы получить ипотеку в Великобритании, заёмщик должен пройти проверку банка на соответствие таким условиям:

Чтобы получить ипотеку в Великобритании, заёмщик должен пройти проверку банка на соответствие таким условиям:

- Доход заёмщика не менее 30 000 фунтов стерлингов или наличие на банковском счёте суммы, не менее 2 000 000 фунтов стерлингов;

- Хорошая кредитная история;

- Наличие постоянного места работы, что подтверждается справкой от работодателя.

Банки, в зависимости от своих программ и условий, могут устанавливать другие требования, ужесточая или упрощая их для заёмщиков.

к содержанию ↑Условия получения ипотеки

Сумма первоначального взноса должна составлять не менее 40% от стоимости жилья

Разные банки предлагают свои условия кредитования в Англии, но основные из них можно выделить:

- Срок выдачи ипотеки — до 25 лет;

- Предложения по рефинансированию каждые 2-3 года;

- Ипотека на приобретение жилья вторичного рынка недвижимости составит до 75% от стоимости такого жилья, на покупку квартиры в новостройке — до 70%, на приобретение другой недвижимости — до 60%;

- Процентные ставки делятся на фиксированные и плавающие. Первые составляют 4-6% годовых, а вторые пересматриваются на протяжении установленного времени раз или несколько раз в год, зависят от ставки Национального банка и выбранного банковского учреждения, которое добавляет к ней от 1 до 3% годовых;

- Комиссия банков обычно составляет до 1.5% от ипотеки.

Для резидентов Великобритании

Для резидентов Великобритании оформление ипотеки происходит более просто, чем для нерезидентов.

Для резидентов Великобритании оформление ипотеки происходит более просто, чем для нерезидентов.

Для них установлены те же требования к кандидатуре заёмщика, но условия по ипотеке будут менее жёсткими: вовсе не обязательно вносить первоначальный взнос в размере 40% от стоимости недвижимости, он может быть снижен, как и процентные ставки, в зависимости от дохода заёмщика.

Доход также может быть учтён более низкий, чем когда банк перестраховывается в случае с заёмщиками-нерезидентами.

к содержанию ↑Для россиян и других иностранцев

У многих россиян вызывает удивление сама мысль, что оформление ипотеки в Великобритании имеет место быть, ведь и в своей стране по сути эта процедура доступна не всем.

У многих россиян вызывает удивление сама мысль, что оформление ипотеки в Великобритании имеет место быть, ведь и в своей стране по сути эта процедура доступна не всем.

Но если у заёмщика есть достаточный доход, то почему нет? Многие банки Англии работают с иностранными заёмщиками, но следует помнить, что банк обязательно перестрахуется и обеспечит свои гарантии.

Чтобы оформить ипотеку в Англии нерезиденты должны соответствовать определённым условиям, с которыми порой очень сложно разобраться. Многие и вовсе слабо знают язык, тем более юридические и банковские термины.

Для того чтобы не допустить ошибок, можно воспользоваться услугами ипотечного брокера, которые обойдутся в сумму до 1.5% от суммы выдачи ипотеки. Но его можно и не нанимать, если заёмщик свободно владеет английским, а также хорошо осведомлён в программах и требованиях.

Все документы нерезидента, которые выданы страной гражданства, должны быть переведены на английский язык и официально заверены.

к содержанию ↑Варианты приобретаемой недвижимости

Банки в Великобритании не ограничивают заёмщика в выборе недвижимости. Они могут приобрести квартиру вторичного рынка недвижимости или инвестировать в строящийся объект. Также существуют коммерческие кредиты, позволяющие не указывать цель выдачи ипотеки.

Банки в Великобритании не ограничивают заёмщика в выборе недвижимости. Они могут приобрести квартиру вторичного рынка недвижимости или инвестировать в строящийся объект. Также существуют коммерческие кредиты, позволяющие не указывать цель выдачи ипотеки.

Недвижимость, которая приобретается в ипотеку, гарантировано будет обладать высокой ликвидностью, поскольку должна пройти процедуру оценки.

Примечательно то, что в Англии, как и в любой другой стране, самой дорогой является столичная недвижимость, о чем свидетельствует цена квадратного метра около 19-20 тысяч евро. На окраинах Лондона относительно хорошее жилье можно приобрести по 5-6 тысяч евро за метр квадратный.

Видео по теме:

Таким образом, средний уровень цен по Лондону при приблизительном подсчете может составлять примерно 12-13 тысяч евро.

Как пример — одноэтажный Дом в Лондоне с одной гостиной, одной ванной и одной спальней общей площадью 44 квадратных метра, из нее жилой 27 можно приобрести за 427500 фунтов стерлингов. Также, можно смело заявить, что данный дом — это один из дешевых вариантов приобретения недвижимости.

В отдаленных районах цена на жилье может существенно отличаться, как от столицы, так и между собой. Например, в Корнуолле цена квадратного метра загородного дома может составлять более 8000 евро.

Средняя стоимость элитного жилья в Дорсете приближается к уровню Лондона. В графствах Кембриджшир и Дербишир цена за квадратный метр жилья составляет в среднем 2-3 тысяч евро.

к содержанию ↑Какие существуют ипотечные программы в Англии?

Одним из вариантов классификации ипотечных программ в Англии является их разделение в зависимости от типа заёмщика, которому выдаётся кредит.

Одним из вариантов классификации ипотечных программ в Англии является их разделение в зависимости от типа заёмщика, которому выдаётся кредит.

Существуют такие виды ипотечных программ:

- Ипотека резидентам, которые проживают на территории страны не менее 3 лет и имеют постоянный или временный статус, вид на жительство, которые подтверждаются соответствующими документами. Они получают до 75% ипотеки от стоимости недвижимости в зависимости от дохода и типа выбранного жилья.

- Ипотека для нерезидентов. Требования к заёмщикам ужесточаются, они должны пройти комплекс проверок, в ходе которых можно получить до 60-70% от стоимости недвижимости.

- Смешанный тип кредитования на коммерческие цели. В этом случае условия определяются индивидуально, но максимальная сумма составит до 60% от стоимости жилья или другого объекта, который передаётся под залог банку.

Процентные ставки по ипотеке

В Англии банки предлагают два вида процентных ставок — фиксированные и плавающие.

В Англии банки предлагают два вида процентных ставок — фиксированные и плавающие.

Вообще они зависят от суммы первоначального взноса и срока кредитования, а также суммы ипотеки, которая определяется доходом заёмщика.

Фиксированные процентные ставки составляют от 4 до 6% годовых, что значительно ниже, чем в России (в среднем 14-15% годовых), но стоит помнить, что ипотека выдаётся в другой валюте, и учитывать свой доход.

Плавающие процентные ставки изменяются каждый год или в другой отрезок времени, который установлен в ипотечном договоре, и предусматривает пересмотр процентов по ипотеке. Банки к ставке национального банка Англии прибавляют свой процент, который составляет от 1% до 3% годовых.

Плавающие процентные ставки более выгодны для клиентов, которые рассчитывают на досрочное погашение ипотеки, так как оно тогда происходит более просто.Со сменой процентных ставок изменяется и сумма ежемесячного платежа, поэтому стоит внимательно следить за сообщениями банка.

к содержанию ↑Максимальная сумма займа

Максимальная сумма ипотеки определяется не стоимостью недвижимости, как в России, а доходом заёмщика.

Максимальная сумма ипотеки определяется не стоимостью недвижимости, как в России, а доходом заёмщика.

Она будет выше подтверждённого дохода заемщика в 4-5 раз.

К примеру, если вы предоставляете банку справку о доходах в размере 30 000 фунтов стерлингов, то сумма ипотеки будет составлять около 120 000 фунтов стерлингов.

к содержанию ↑Ипотечный калькулятор

Если вы хотите оформить ипотеку для приобретения жилья в Великобритании, даже если банк готов утвердить выдачу кредита, то вам необходимо оценить свои финансовые возможности самому.

Если вы хотите оформить ипотеку для приобретения жилья в Великобритании, даже если банк готов утвердить выдачу кредита, то вам необходимо оценить свои финансовые возможности самому.

Для этого можно воспользоваться ипотечным калькулятором.

Заполнив все необходимые строчки программы, которые включают сведения об условиях ипотеки, вы получаете детально построенный график платежей и общую сумму переплаты по ипотеке.

Следует отметить, что рассчитать точную сумму переплаты на весь период кредитования можно только для ипотеки с фиксированной процентной ставкой.

Вместе с суммой ежемесячного платежа будет изменяться и общая стоимость ипотеки.

Сумму, которую необходимо будет вносить каждый месяц при плавающей процентной ставке, можно рассчитать только на определённый период, на который известны проценты.

к содержанию ↑Предложения банковских учреждений

Многие банки в Англии сотрудничают с иностранными заёмщиками.

Банк Barklays широко разрабатывает новые программы для молодёжи и без первоначального взноса. Срок кредитования составляет до 25 лет, а первый взнос может быть уменьшен до 10% от стоимости жилья

Банк Coutts устанавливает стандартные для английских банков условия, но если заёмщик указывает целью приобретения недвижимости в ипотеку сдачу ее в аренду, то процентные ставки будут гораздо выше.

Credit Swiss — предлагает инвестировать в новостройки и на выгодных условиях плавающих процентных ставок (+2%) рефинансировать ипотеку через 2 года.

к содержанию ↑Пошаговое оформление ипотеки

Для клиентов, которые не очень владеют английским языком, единственной возможностью оформить ипотеку в Великобритании является пользование услугами ипотечных брокеров. В этой стране они разделяются на белых, серых и чёрных.

Для клиентов, которые не очень владеют английским языком, единственной возможностью оформить ипотеку в Великобритании является пользование услугами ипотечных брокеров. В этой стране они разделяются на белых, серых и чёрных.

Белые брокеры официально зарегистрированы и сотрудничают с банками на постоянной основе.

Наиболее популярными являются серые брокеры, это компании или юридические лица, которые берут на себя обязательства по оформлению документов и открытия ипотеки, независимо от выбранного банка.

К чёрным брокерам относятся неофициальные компании и физические лица, которые обещают быстрое и выгодное оформление ипотеки, но к ним лучше не общаться, поскольку можно попасть на мошенников и потерять свои деньги.

Стоит помнить, что оплата услуг ипотечного брокера осуществляется за счёт заёмщика, она может быть учтена в сумме ипотеки.

Заёмщики, которые хорошо разбираются в тонкостях кредитования и владеют английским на высоком уровне, могут оформить ипотеку самостоятельно.

Полезное видео:

Для этого им необходимо предоставить банку Англии следующие документы:

- Копию паспорта или загранпаспорта;

- Документы, свидетельствующие о прописке или временной регистрации;

- Справку об уплате налогов за последние 3 года или 6 месяцев в зависимости от статуса резидента или нерезидента;

- Справку о наличии вкладов и депозитов;

- Справку о доходах;

- Рекомендации от работодателя.

Помимо этого нужно заполнить анкету заявление заёмщика, в которой указываются личные данные. Банки могут потребовать и другие документы.

После этого кандидатура заёмщика утверждается и подбирается недвижимость для приобретения, которая устроит клиента и банк. Все процедуры занимают около 3 месяцев, зато жильё гарантировано будет высоколиквидным.

После этого ипотека на жильё выдаётся в порядке своеобразных торгов тому заёмщику, который готов заключить ее со всеми условиями и последствиями прямо сейчас.

После ипотечного договора подписывается и договор страхования, в котором заинтересован банк, но его стоимость оплачивает заёмщик. Страхуется недвижимость, что передаётся под залог.

к содержанию ↑Преимущества и недостатки

Приобретение жилья в ипотеку в Великобритании более выгодно, чем тратить те же деньги каждый год на аренду.

Проанализировав нюансы ипотеки в Англии, можно выделить следующие преимущества и недостатки:

| Увеличение дохода инвестированного капитала. | Длительность процедуры оформления. |

| Защита от инфляции и потери своих денег. | Дополнительные расходы. |

| Возможность скорого рефинансирования на более выгодные условия. | Необходимость обращения к посредникам, если заёмщик не владеет языком на достаточном уровне. |

| Отсутствие налогов на рефинансированные средства. | - |

ob-ipoteke.info

Как взять ипотеку в Великобритании для россиян в 2018 году

Среди россиян считается престижным иметь квартиру в Великобритании, и особенно в Лондоне. Это рассматривается как удачное вложение денег. Последнее время рынок недвижимости Лондона показывает стабильный рост. Она легко продается и быстро сдается в аренду.

До недавнего времени приобретение недвижимости в Великобритании на условиях ипотеки было достаточно распространено среди россиян. Оно остается таковым и теперь. Но с учетом различного рода санкций со стороны западных стран в отношении России, и ее граждан, такая категория покупателей, как русские студенты и работники российских компаний, существенно сократилась. Это объясняется тем, что за студентов первые взносы, а также последующие платежи по кредиту оплачивали их родители из России. Сотрудники российских учреждений не уверены, что им продлят разрешения на работу и визы.

Для всех остальных россиян, работающих в стране на иностранные и английские фирмы, ничего не изменилось.

В основном жилье приобретается в Лондоне в его центральных районах, таких как Кенсингтон, Ноттинг Хилл Гейт, Слоун Сквер, Холланд Парк. Спросом пользуется недвижимость, расположенная недалеко от высших учебных заведений.

Надеяться ли на получение ВНЖ?

Наличие собственности в Великобритании не дает право на получение ее собственнику вида на жительства. Также она не дает право на беспрепятственное или первоочередное получение визы. Только вложения в ценные бумаги 1000 000 фунтов может способствовать получению ВНЖ. Более того, чтобы просто открыть счет в банке (россиянину) нужно иметь адрес регистрации, разрешение на работу минимум года на три, или резидентство и доход в Англии.

За свои средства можно купить недвижимость, но это не дает никаких прав на визы.

Документы для ипотеки

Гражданам России дают ипотеку на тех же основаниях, что и гражданам других стран, не входящих в Европейский Союз.

Обратившийся за ипотекой, должен иметь следующие документы:

- паспорт;

- подтверждение адреса проживания в Великобритании в настоящее время и;

- подтверждение получаемых на ее территории доходов;

- выписку из английского банка, где заявитель имеет счет, за последние три месяца;

- всю информацию о покупаемой недвижимости.

Все вышеперечисленные документы россияне могут предоставить только, если они находится в Великобритании как студенты ВУЗа, по разрешению на работу или имеют вид на жительство.

Требования по документам едины для всех, включая граждан России, граждан Европы и граждан Великобритании.

Условия ипотеки

На сегодняшний день ставка по ипотечному кредиту составляет:

- 4-5% для тех, кто приобретает жилье для себя впервые;

- 5-6% для тех, кто приобретает в целях его сдачи в аренду.

Процент может быть банком немного увеличен (до 7%), если представленные заявителем источники доходов, по его мнению, являются «рискованными». Например, банки оценивают индивидуальных предпринимателей в качестве менее устойчивых клиентов, чем лиц, работающих в компаниях и получающих доход в виде ежемесячной зарплаты.

Проценты по ипотеке в Лондоне и в Англии практически одинаковые, поскольку напрямую зависят от ставки рефинансирования Банка Англии.

Для россиян, работающих в стране по разрешению на работу, при взятии кредита ставка может быть немного повышена в связи с тем, что срок разрешения на работу первоначально, как правило, не превышает трех лет.

Ипотека дается сроком максимум на 25 лет и зависит от возраста заемщика. На момент выплаты кредита он не должен быть старше 70 лет. При обращении за займом на жилье, покупатель объекта не должен быть старше 65 и моложе 18 лет.

При этом крупнейший банк Халифакс, занимающийся ипотечным кредитованием, с 2016 года повысил предельный возраст до 80, и стал выдавать кредиты лицам в возрасте 55 лет сроком на 25 лет.

| HSBC | HALIFAX | LLOYDS BANK | BARCLAYS |

| 4-6% | 5%-6,5% | 5%-7% | 4,5%-6,5% |

Оформление сделки

Для оформления сделки купли-продажи необходимо иметь юриста. Без участия юриста сделку оформить невозможно. Покупатель и продавец имеют собственных юристов.

Расходы

Услуги банка по оформлению ипотеки составляют от 750 до 2000 фунтов в зависимости от размера кредита и целей использования объекта недвижимости. Работа юриста оценивается по часовому графику. Можно поставить вопрос о фиксированной сумме. Это также зависит от стоимости объекта и сложности сделки.

При рядовой сделке со стоимостью квартиры не более 300 000 фунтов, за юридические услуги можно заплатить 1500-3000 фунтов.

При такой цене покупки не нужно платить госпошлину на сделку.

Собственник платит ежегодно местный налог, который зависит от района проживания и размера жилья. Его устанавливают местные власти каждый год. Отдельно платится налог на право парковать машину в районе проживания. Самая высокая ставка за парковку в Лондоне составила 785 фунтов в год.

Наследование

Наследование недвижимости, находящейся в Англии, и принадлежащее россиянину, будет оформляться по закону России и Англии, если наследодатель умер в России.

Сначала все документы будут оформлены у российского нотариуса, переведены на английский язык и заверены апостилем. После этого наследник с этими документами обращается к нотариусу Англии по месту нахождения наследственного имущества.

Если нет других наследников, признанных таковыми на территории Англии, или завещания, наследники получают английское свидетельство и вступают в права наследования. Прежде чем вступить полностью в права необходимо заплатить налог на наследство, если его размер превышает 325000 фунтов.

Если стоимость наследства до 325 000 включительно, налог не платится. Если выше, то платится 40% с суммы превышающую указанную. С апреля 2017 года, если наследниками являются дети, в том числе усыновленные и внуки, то они не платят налог на наследство, если он заключается в основном жилище наследодателя, и если его стоимость не превышает 2000 000 фунтов.

Если наследодатель умер в Англии, оформление всех документов на имущество, находящееся в этой стране, должно проходить здесь же без участия российских нотариусов.

Квартиры для сдачи в аренду

Самую высокую прибыль от сдачи недвижимости в аренду можно получить, если сдавать трехкомнатную квартиру, расположенную рядом с учебным заведением, студентам. Это широко распространенная практика, когда студенты живут вместе в одной квартире.

На этот вид недвижимости всегда есть спрос. Она не простаивает. Рентабельность такой аренды составляет 8-10% годовых.

Дорогие квартиры в центре сдаются быстро, но их рентабельность ниже.

ipoteka.finance

Взять ипотеку в Великобритании: особенности оформления, процентные ставки

Условия кредита на недвижимость в Великобритании

Каждый год покупатели английской недвижимости получают многомиллиардные займы. Во многом благодаря ипотеке местный жилищный сектор двигается вперед. По данным Council of Mortgage Lenders, в 2016-м тоже зарегистрирован прирост. Объем кредитов поднялся на 11% и превысил 245 млрд фунтов.

Ипотеку в Великобритании выдают не только банки (HSBC, Barclays, Lloyds и др.), но и многочисленные жилищно-строительные кооперативы и другие кредитные организации. У первых обычно условия более жесткие.

Получить ипотеку может гражданин любой страны. Конечно, банки предпочитают работать с иностранцами, которые имеют английский ВНЖ, особенно с инвесторами (виза Tier 1). Идеальный претендент должен иметь недвижимость и постоянный доход в Соединенном Королевстве. Впрочем, и без этого можно рассчитывать на ипотеку.

Банки Великобритании делят типовые ипотечные продукты на 2 большие группы в зависимости от целей заемщика:

- Жилищная ипотека (residential mortgage). Кредиты выдаются с целью покупки жилья для собственного использования – проживания или отдыха. Ключевой вопрос, который в этом случае будет интересовать банк, – подтвержденная платежеспособность клиента. Преимущество будет у заявителей с хорошей кредитной историей в Великобритании. Обычно банки соглашаются предоставлять такой кредит в объеме до 4 годовых доходов. Например, если за год вы получаете 200 000 фунтов, то можете рассчитывать на ипотеку в 800 000 фунтов.

- Инвестиционная ипотека (buy-to-let mortgage). Эти кредиты предназначены для тех, кто покупает недвижимость для сдачи в аренду. Здесь в расчет принимается не только собственный капитал заемщика, но и доход, который он будет получать от купленной недвижимости. Соответственно, в этом случае банк более тщательно изучит объект, чтобы убедиться, что он сможет генерировать нужный доход. Предполагаемая арендная плата должна превышать 125% от ежемесячного платежа по кредиту. Например, если платеж составляет 1000 фунтов, заработок должен быть – минимум 1250 фунтов.

Кроме того, распространены коммерческие кредиты – как правило, на крупные суммы и для покупки коммерческой недвижимости. Но в этом случае каждая заявка рассматривается индивидуально, и говорить о неких типичных условиях сложно.

Типичные условия кредитов на недвижимость для иностранцев

|

Валюта кредита |

Британский фунт |

|

Сумма займа |

До 70% от цены объекта |

|

Срок ипотеки |

5-35 лет *возможны краткосрочные займы – до 1-2 лет, но ставки будут выше |

|

Возраст заемщика |

От 18 лет |

|

Погашение кредита |

Как правило, ежемесячные платежи. Досрочное погашение или рефинансирование возможны. |

Процентные ставки при покупке недвижимости в ипотеку

Взять ипотеку в Англии можно на любой тип недвижимости – жилье (квартиры, таунхасуы, дома и т.п.) и коммерческие объекты (офисы, магазины, гостиницы и т.п.). Кредитуются как готовые, так и строящиеся здания. Статус недвижимости – свободное владение (freehold) или долгосрочная аренда (leasehold) – также не является препятствием для ипотеки.

И все же для иностранцев без ВНЖ будет одно ограничение – по цене. Из-за сложностей с проверками банкам невыгодно работать с нерезидентами на маленьких суммах. Поэтому, как ни странно, взять в ипотеку миллион вам будет проще, чем сто тысяч. Исключения возможны: если крупные банки не захотят рассматривать заявку на небольшую сумму, можно обратиться к мелким кредитным организациям.

Средние процентные ставки для иностранцев:

- Для резидентов – 2-5%

- Для нерезидентов – 4-6%

Ипотечный рынок в Британии очень хорошо развит. Для вас это значит – что можно выбирать из большого числа банковских продуктов наиболее подходящие условия.

Есть кредиты с фиксированными на весь срок ставками, плавающими (они меняются вместе со ставкой рефинансирования Банка Англии) или комбинированные (когда процент закрепляется на определенный срок). В некоторых продуктах можно в течение срока ипотеки выплачивать лишь проценты, а тело кредита гасить в конце. Это может быть выгодно тем, кто хочет снизить ежемесячные платежи.

Обязательно поинтересуйтесь у ипотечного брокера, можете ли вы рассчитывать на льготные ставки. Из-за высокой конкуренции многие банки их предлагают, особенно клиентам, которые располагают большим капиталом.

|

Россиянам, которые хотят получить ипотеку за рубежом, надо знать, что в России введен налог на материальную выгоду от экономии на процентах по кредиту. Проще говоря, если процентная ставка за границей намного ниже российской, разницу надо будет возместить налоговой службе. В Англии вам об этом не скажут, это не их забота, а в России – могут проверить. Подробнее читайте здесь. |

Документы для оформления ипотеки в Великобритании

Следует иметь в виду, что местные банки рассматривают страны бывшего СССР как «зоны повышенного риска». Это не значит, что ипотека в Великобритании для россиян недоступна, просто проверять претендента будут дольше и тщательнее, и ставки буду в 2-3 раза выше, чем для британцев или иностранцев с ВНЖ.

В Великобритании работает много кредитных брокеров, которые разбираются во всех предлагаемых продуктах и помогают собрать правильный пакет документов. Можно даже найти специалиста, который говорит на русском языке.

Стандартный список документов на ипотеку в Великобритании для россиян:

- Паспорт и другие документы, подтверждающие личность заемщика и его семейное положение.

- Справки НДФЛ за последние 2 года – в случае работы по найму.

- Отчетность по бизнесу и личные налоговые декларации за 2 года – в случае ведения бизнеса.

- Выписка с личного банковского счета за 6 месяцев.

- Свидетельства о собственности на недвижимость и другие активы.

- Справки об имеющихся финансовых обязательствах.

Как правило, заявки от иностранцев-нерезидентов рассматриваются два-три месяца.

Дополнительные расходы на ипотеку в Великобритании

В среднем, оформление кредита будет стоить 2-5% от цены объекта. Сэкономить можно на услугах ипотечного брокера, но в этом случае разбираться в продуктах и общаться с банками придется самостоятельно. Впрочем, некоторые агентства недвижимости оказывают такие услуги – не забудьте поинтересоваться у своего риэлтора.

|

Оценка объекта недвижимости |

500-2000 фунтов (для типовой квартиры в Лондоне). Оценщика выбирает банк. |

|

Нотариальный договор |

500-100 фунтов за услуги юриста |

|

Ипотечный налог / сбор банка |

1-1,5% - административный сбор за рассмотрение ипотеки |

|

Услуги ипотечного брокера |

0,5-1,5% от суммы займа. Можно найти специалиста, который берет плату только в случае успешного решения. |

|

Страхование недвижимости |

Обязательно, сумма зависит от цены объекта, суммы покрытия и других факторов. |

Если вы хотите приобрести дом, квартиру или коммерческую недвижимость в ипотеку, оставьте заявку на Prian.ru. Наши британские партнеры подберут объекты по вашим требованиям и помогут разобраться со всеми вопросами кредитования иностранцев.

Автор Анастасия Фалей Фото pixabay.com

Условия цитирования материалов Prian.ru

prian.ru

Ипотека в Великобритании: 10 правил получения

В 2016 году Банк Англии понизил базовую ставку до рекордно низкого уровня в 0,25%. Это отразилось и на ставках банковских кредитов, которые также упали до минимальных значений. Брать ипотечные кредиты стало выгодно как никогда – ведь фактически это означает бесплатные деньги под покупку недвижимости (о том, как купить дом в Англии, читайте здесь). Среднерыночная процентная ставка по ипотечным кредитам ныне составляет от 1 до 3%, в связи с чем интерес к получению ипотеки в Англии ощутимо возрос.

Среди выходцев с постсоветского пространства почему-то очень распространен миф о том, что получить ипотечный кредит в Европе – плёвое дело. Будто бы банкиры сами гоняются за потенциальными заемщиками, едва те сошли с трапа самолета.

Увы, но в реальности всё обстоит совсем не так. За всю Европу я вам не скажу, но вот, чтобы получить ипотеку в Англии, придётся изрядно потрудиться и выполнить ряд непреложных требований, изложенных в этой статье.

1. Обзаведитесь хорошей кредитной историей.

"Если тебе кажется, будто всем наплевать, жив ты или мёртв,попробуй просрочить платёж по ипотеке."

"Если тебе кажется, будто всем наплевать, жив ты или мёртв,попробуй просрочить платёж по ипотеке." Если вы прожили в Англии сколь-нибудь продолжительное время, у вас должна сформироваться кредитная история. Поэтому, перед подачей заявки на ипотечный кредит, весьма неплохо выяснить свой кредитный рейтинг, дабы оценить свои шансы на получение кредита.

В Англии действуют 2 крупных агентства, рассчитывающих кредитные рейтинги в баллах: Experian и Equifax. За небольшую плату вы можете выяснить свой кредитный рейтинг в обоих агентствах и просмотреть записи в своей кредитной истории. У них разные балльные системы, и потому не стоит удивляться, что ваш credit score отличается там и тут. Чем выше ваш рейтинг (то есть чем больше у вас баллов) – тем выше шансы получить кредит. В агентстве Experian рейтинг больше 700 баллов считается хорошим, а выше 800 – отличным. В Equifax хорошим считается рейтинг от 420 баллов, а отличным – от 467. Если же рейтинг критически низок, то ипотеку или не выдадут вовсе, или предложат ставку гораздо выше среднерыночной.

Досадно, но вашу кредитную историю может испортить любая мелочь – просроченная оплата по счету, частые переезды с места на место и даже сам факт проверки кредитного рейтинга (поэтому проверять его надо не слишком часто). Популярный совет для новоиспеченных иммигрантов – взять в банке кредитную карту, даже если она не нужна, дабы регулярно гасить задолженность по ней и тем самым строить позитивную кредитную историю. В этом есть несомненный смысл, если в будущем вы собираетесь обращаться в банк за крупным кредитом.

Если же вы обнаружили среди записей те, которых, по вашему мнению, там быть не должно – не беда, это поправимо. Можно попробовать связаться с компанией, сделавшей негативную запись, и попытаться ее оспорить. При удачном исходе дела запись будет удалена, а ваш рейтинг – поднимется.

2. Просчитайте свой бюджет.

С получением ипотечного кредита ваша жизнь неминуемо изменится. Если до этого вы жили в съемном жилье и имели относительную свободу съехать в квартиру подешевле, после получения ипотеки возможностей уменьшить свое финансовое бремя у вас практически не будет. Воспользуйтесь кредитным калькулятором, таким как этот, чтобы прикинуть свои будущие расходы. Хватит ли вам оставшихся после ежемесячных выплат средств на оплату других обязательных расходов – частной школы, коммунальных услуг, страховки на машину? Поскольку заранее предсказать ставку ипотечного кредита невозможно, «поиграйте» с цифрами: прикиньте, что будет, если кредит дадут по максимально высокой ставке. Сможете ли вы сохранить прежнее качество жизни? Быть может, было бы благоразумнее продолжить жить на съеме?

3. Не меняйте работу, если планируете взять ипотеку.

С точки зрения банков, чем дольше вы проработали на нынешнего работодателя – тем надёжнее вы как заемщик. Крайне нежелательно менять место работы, если в ближайшее время вы планируете обратиться за кредитом. Большинство кредиторов предпочитает, чтобы потенциальный заёмщик отработал на нынешнем месте не меньше 3, а лучше – 6 месяцев. Если вы всё еще на испытательном сроке (а в Англии он может длиться до полугода), дождитесь его окончания, чтоб не получить от ворот поворот.

4. Избавьтесь от долгов.

Вряд ли банки обрадуются кандидатам, имеющим внушительные долги по кредитным картам и другие финансовые обременения. Постарайтесь сократить их до минимума – это охарактеризует вас как ответственного заемщика, а, стало быть, повысит шансы на получение кредита.

5. Получите справку от работодателя.

Все банки захотят увидеть ваш заработок за последние несколько месяцев. Поэтому вам понадобится документальное подтверждение ваших доходов. Перед обращением за ипотекой обязательно обзаведитесь налоговой формой P60 (аналог справки 2-НДФЛ в России) – в ней показывается ваш суммарный заработок за год и налоги, которые были удержаны.

Кроме того, от вас наверняка потребуют подробные банковские выписки и квитанции о начислении зарплаты (так называемые payslips) за последние полгода.

6. Либо соберите собственную финансовую отчетность.

Если же вы работаете на себя как self-employed, ситуация немного усложняется. В этом случае форму P60 вы предоставить не сможете, но вместо этого придется раздобыть налоговую форму SA302 (Self Assessment tax return) либо полные финансовые отчеты за последние 3 года. Увы, но если ваш бизнес существует менее 3 лет, ваши шансы на получение ипотечного кредита весьма призрачны.

7. Накопите на первый взнос.

Общее правило гласит, что чем больше ваш начальный депозит – тем шире ваш выбор среди предложений от банков. Кредиторы благосклоннее относятся к тем, кому удалось скопить значительный первый взнос: для таких заемщиков, как правило, и ставки ипотечного кредита будут ниже.

8. Обзаведитесь партнером.

Фото dailymail.co.uk

Фото dailymail.co.uk Создать семью бывает полезно не только для души и тела, но и для целей совместного получения кредита. Если ваш кредитный рейтинг оставляет желать лучшего, а накопить на первый взнос никак не удается, вполне возможно, вас выручит ваш партнер. Так что, выбирая потенциальных кандидатов в супруги, нелишне будет узнать размер их кредитного рейтинга и счета в банке.

9. Не суетитесь.

Если вы уже подали в банк заявку на кредит, терпеливо дождись его ответа. Не стоит суетиться и корректировать цифры в надежде повысить свои шансы – скорее это произведет обратный эффект и отложит срок одобрения вашей заявки на неопределенное время.

10. Обратитесь к ипотечному брокеру.

Если вы устали перебирать предложения банков или не вполне уверены в своей финансовой ситуации, ипотечный брокер (mortgage broker) может стать вашим спасением.

Брокер поможет не только сэкономить время, но и найти для вас самое выгодное предложение на рынке ипотечных кредитов.

Услуги ипотечных брокеров могут быть бесплатны для заемщиков или оцениваться в пару сотен фунтов, что в любом случае окупится с лихвой.

Большинство моих знакомых получали ипотеку именно с помощью брокеров. Это устоявшаяся практика в Англии, и контакты лучших брокеров обычно передаются из уст в уста.

По материалам http://www.moneysupermarket.com

Если вам понравилась статья, поделитесь ею с друзьями:

www.ru-uk.net

Ипотека в Великобритании: 10 правил получения

В 2016 году Банк Англии понизил базовую ставку до рекордно низкого уровня в 0,25%. Это отразилось и на ставках банковских кредитов, которые также упали до минимальных значений. Брать ипотечные кредиты стало выгодно как никогда – ведь фактически это означает бесплатные деньги под покупку недвижимости (о том, как купить дом в Англии, читайте здесь). Среднерыночная процентная ставка по ипотечным кредитам ныне составляет от 1 до 3%, в связи с чем интерес к получению ипотеки в Англии ощутимо возрос.

Среди выходцев с постсоветского пространства почему-то очень распространен миф о том, что получить ипотечный кредит в Европе – плёвое дело. Будто бы банкиры сами гоняются за потенциальными заемщиками, едва те сошли с трапа самолета.

Увы, но в реальности всё обстоит совсем не так. За всю Европу я вам не скажу, но вот, чтобы получить ипотеку в Англии, придётся изрядно потрудиться и выполнить ряд непреложных требований, изложенных в этой статье.

1. Обзаведитесь хорошей кредитной историей.

"Если тебе кажется, будто всем наплевать, жив ты или мёртв,попробуй просрочить платёж по ипотеке."

"Если тебе кажется, будто всем наплевать, жив ты или мёртв,попробуй просрочить платёж по ипотеке." Если вы прожили в Англии сколь-нибудь продолжительное время, у вас должна сформироваться кредитная история. Поэтому, перед подачей заявки на ипотечный кредит, весьма неплохо выяснить свой кредитный рейтинг, дабы оценить свои шансы на получение кредита.

В Англии действуют 2 крупных агентства, рассчитывающих кредитные рейтинги в баллах: Experian и Equifax. За небольшую плату вы можете выяснить свой кредитный рейтинг в обоих агентствах и просмотреть записи в своей кредитной истории. У них разные балльные системы, и потому не стоит удивляться, что ваш credit score отличается там и тут. Чем выше ваш рейтинг (то есть чем больше у вас баллов) – тем выше шансы получить кредит. В агентстве Experian рейтинг больше 700 баллов считается хорошим, а выше 800 – отличным. В Equifax хорошим считается рейтинг от 420 баллов, а отличным – от 467. Если же рейтинг критически низок, то ипотеку или не выдадут вовсе, или предложат ставку гораздо выше среднерыночной.

Досадно, но вашу кредитную историю может испортить любая мелочь – просроченная оплата по счету, частые переезды с места на место и даже сам факт проверки кредитного рейтинга (поэтому проверять его надо не слишком часто). Популярный совет для новоиспеченных иммигрантов – взять в банке кредитную карту, даже если она не нужна, дабы регулярно гасить задолженность по ней и тем самым строить позитивную кредитную историю. В этом есть несомненный смысл, если в будущем вы собираетесь обращаться в банк за крупным кредитом.

Если же вы обнаружили среди записей те, которых, по вашему мнению, там быть не должно – не беда, это поправимо. Можно попробовать связаться с компанией, сделавшей негативную запись, и попытаться ее оспорить. При удачном исходе дела запись будет удалена, а ваш рейтинг – поднимется.

2. Просчитайте свой бюджет.

С получением ипотечного кредита ваша жизнь неминуемо изменится. Если до этого вы жили в съемном жилье и имели относительную свободу съехать в квартиру подешевле, после получения ипотеки возможностей уменьшить свое финансовое бремя у вас практически не будет. Воспользуйтесь кредитным калькулятором, таким как этот, чтобы прикинуть свои будущие расходы. Хватит ли вам оставшихся после ежемесячных выплат средств на оплату других обязательных расходов – частной школы, коммунальных услуг, страховки на машину? Поскольку заранее предсказать ставку ипотечного кредита невозможно, «поиграйте» с цифрами: прикиньте, что будет, если кредит дадут по максимально высокой ставке. Сможете ли вы сохранить прежнее качество жизни? Быть может, было бы благоразумнее продолжить жить на съеме?

3. Не меняйте работу, если планируете взять ипотеку.

С точки зрения банков, чем дольше вы проработали на нынешнего работодателя – тем надёжнее вы как заемщик. Крайне нежелательно менять место работы, если в ближайшее время вы планируете обратиться за кредитом. Большинство кредиторов предпочитает, чтобы потенциальный заёмщик отработал на нынешнем месте не меньше 3, а лучше – 6 месяцев. Если вы всё еще на испытательном сроке (а в Англии он может длиться до полугода), дождитесь его окончания, чтоб не получить от ворот поворот.

4. Избавьтесь от долгов.

Вряд ли банки обрадуются кандидатам, имеющим внушительные долги по кредитным картам и другие финансовые обременения. Постарайтесь сократить их до минимума – это охарактеризует вас как ответственного заемщика, а, стало быть, повысит шансы на получение кредита.

5. Получите справку от работодателя.

Все банки захотят увидеть ваш заработок за последние несколько месяцев. Поэтому вам понадобится документальное подтверждение ваших доходов. Перед обращением за ипотекой обязательно обзаведитесь налоговой формой P60 (аналог справки 2-НДФЛ в России) – в ней показывается ваш суммарный заработок за год и налоги, которые были удержаны.

Кроме того, от вас наверняка потребуют подробные банковские выписки и квитанции о начислении зарплаты (так называемые payslips) за последние полгода.

6. Либо соберите собственную финансовую отчетность.

Если же вы работаете на себя как self-employed, ситуация немного усложняется. В этом случае форму P60 вы предоставить не сможете, но вместо этого придется раздобыть налоговую форму SA302 (Self Assessment tax return) либо полные финансовые отчеты за последние 3 года. Увы, но если ваш бизнес существует менее 3 лет, ваши шансы на получение ипотечного кредита весьма призрачны.

7. Накопите на первый взнос.

Общее правило гласит, что чем больше ваш начальный депозит – тем шире ваш выбор среди предложений от банков. Кредиторы благосклоннее относятся к тем, кому удалось скопить значительный первый взнос: для таких заемщиков, как правило, и ставки ипотечного кредита будут ниже.

8. Обзаведитесь партнером.

Фото dailymail.co.uk

Фото dailymail.co.uk Создать семью бывает полезно не только для души и тела, но и для целей совместного получения кредита. Если ваш кредитный рейтинг оставляет желать лучшего, а накопить на первый взнос никак не удается, вполне возможно, вас выручит ваш партнер. Так что, выбирая потенциальных кандидатов в супруги, нелишне будет узнать размер их кредитного рейтинга и счета в банке.

9. Не суетитесь.

Если вы уже подали в банк заявку на кредит, терпеливо дождись его ответа. Не стоит суетиться и корректировать цифры в надежде повысить свои шансы – скорее это произведет обратный эффект и отложит срок одобрения вашей заявки на неопределенное время.

10. Обратитесь к ипотечному брокеру.

Если вы устали перебирать предложения банков или не вполне уверены в своей финансовой ситуации, ипотечный брокер (mortgage broker) может стать вашим спасением.

Брокер поможет не только сэкономить время, но и найти для вас самое выгодное предложение на рынке ипотечных кредитов.

Услуги ипотечных брокеров могут быть бесплатны для заемщиков или оцениваться в пару сотен фунтов, что в любом случае окупится с лихвой.

Большинство моих знакомых получали ипотеку именно с помощью брокеров. Это устоявшаяся практика в Англии, и контакты лучших брокеров обычно передаются из уст в уста.

По материалам http://www.moneysupermarket.com

Если вам понравилась статья, поделитесь ею с друзьями:

www.ru-uk.net

Ипотека в Англии – довольно востребованный механизм

Существует несколько причин, по которым российские граждане интересуются недвижимостью в Великобритании. Для определенной категории покупателей это, прежде всего, престиж и показатель статуса. Заиметь домик в старой доброй Англии должен каждый уважающий себя валютный миллионер. В то же время британскую недвижимость можно рассматривать и как надежный объект инвестиций: как для перепродажи, так и для получения стабильного дохода от сдачи в аренду. Еще одна категория покупателей – российские экспаты и студенты, обучающиеся в английских вузах (точнее, наверное, их родители). Но кто бы ни были "английские пациенты" – это всё весьма состоятельные люди. Недвижимость в Великобритании – одна из самых дорогих в мире. Впрочем, есть ипотека, которая помогает сделать ее более доступной, в том числе для наших сограждан.

Ипотечный рост

В целом ипотека в Англии – довольно востребованный механизм. По данным международного агентства недвижимости Gordon Rock, по итогам первого квартала 2014 года в Великобритании посредством ипотечного кредитования было приобретено 66,4% всей жилой недвижимости, что оказалось на 1,8% меньше, чем кварталом ранее. Общий объем новых ипотечных заимствований составил 31,3 млрд фунтов стерлингов. Вместе с тем достигнутый уровень заимствований оказался на 45,6% выше, чем год назад. При этом граждане, впервые приобретающие свое жилье, взяли ипотечных кредитов на сумму 9,4 млрд фунтов, что оказалось на 52% больше, чем в аналогичный период годом ранее.

Все не так сложно

Нерезиденты в Великобритании также имеют реальную возможность получить ипотечный кредит. Причем как для покупки дома или квартиры для собственных нужд, так и на приобретение доходной жилой или коммерческой недвижимости. Более того, в некоторых случаях условия ипотеки для нерезидентов и граждан страны могут быть практически равными – по словам президента Gordon Rock Станислава Зингеля, для этого иностранец должен иметь ВНЖ или ПМЖ, а также может потребоваться подтверждение наличия постоянного места работы. Нерезиденты ЕС, как говорит Станислав Зингель, сейчас могут рассчитывать на привлечение ипотечного кредита в размере 50–60% по фиксированной ставке 4–4,5%. Однако специалист добавляет, что при отсутствии "стажа" проживания в Великобритании условия кредитования будут менее привлекательными, а процедура одобрения кредита со стороны банков – более жесткой. Хотя при выдаче ипотеки для заключения инвестиционных сделок (в отношении доходной или коммерческой недвижимости) могут делаться исключения.

Руководитель отдела недвижимости компании Law Firm LTD Александр Шевляков приводит более широкий диапазон показателей, чем его коллега. По его данным, ставка ипотечного кредитования для нерезидентов может составлять от 2,25% до 6%. "Практически все банки отталкиваются от ставки Банка Англии, которая сейчас составляет 0,5% годовых, и к этой ставке банки добавляют свою маржу, – рассказывает Александр Шевляков. – Чем больше кредит, тем меньше процентная ставка. Сумма кредита, как правило, 65–80% от стоимости недвижимости. Ставка также зависит от финансовых возможностей заемщика и характеристик приобретаемой недвижимости. Для получения ипотеки нерезидентам достаточно показать источник доходов, причем не обязательно расположенный в Британии, и справки об уплате налогов. Обычно сумма кредита – это показатель годового дохода, умноженный на коэффициент 4–5".

В компании London Invest говорят, что в текущих условиях ежегодный доход заемщика должен составлять не менее 30 тыс. фунтов. Однако кредит могут предоставить и без доказательств дохода – для этого заемщик должен иметь свободные средства или активы на сумму от 2 млн фунтов. С такими заемщиками работают банки, специализирующиеся на богатых клиентах.

По данным London Invest, определенные отличия есть и в отношении вида приобретаемой по ипотеке недвижимости. Скажем, при совершении операции на вторичном рынке нерезидент может рассчитывать на кредит в размере до 75% от стоимости недвижимости, на первичном – до 70%. До 65% можно занять на приобретение коммерческой недвижимости. Срок кредита составляет обычно 25 лет, с возможностью досрочного погашения или рефинансирования на более выгодных условиях через два года.

Что касается специфики получения кредитов в странах, входящих в Соединенное Королевство, то специалисты не находят особых отличий. Правда, Александр Шевляков замечает, что есть некоторые значительные нюансы при совершении операций с недвижимостью в целом. Например, в Шотландии необходимо с первых дней поиска объекта привлечь адвоката, который будет вести сделку, проведет кредитные и другие исследования для покупателя.

Ряд ключевых показателей рынка ипотечного кредитования Великобритании (для резидентов):

|

Средняя стоимость жилья |

£ 257 951 |

|

Средний размер ипотечного кредита |

£ 118 750 |

|

Средний срок ипотечного кредита |

25-30 лет |

|

Средний размер месячного платежа |

£ 666 |

|

Средний размер ипотечной ставки |

3,24% |

В оценках разошлись

Эксперты не совсем однозначно характеризуют уровень интереса к английской ипотеки со стороны российских покупателей недвижимости. По словам Александра Шевлякова, в последнее время он заметно увеличился, что связано с невысокой процентной ставкой ипотечных кредитов и относительной легкостью их получения. А Станислав Зингель замечает, что россияне не очень активно пользуются ипотекой при покупке жилья в Великобритании. "Россияне в данный момент предпочитают приобретать жилье в Великобритании без использования ипотеки, – говорит он. – Это в немалой степени обусловлено достаточно жесткими требованиями к заемщику и предоставляемым им документам". Впрочем, несовпадение мнений может объясняться разными подходами к ведению бизнеса. Например, Александр Шевляков также признает, что сейчас английские розничные банки неохотно дают кредитование под доходы из Российской Федерации. "Однако в этих случаях мы имеем возможность прибегать к кредитованию через офшорные либо иностранные банки, которые с большим удовольствием кредитуют покупку английской недвижимости", – делится опытом специалист. Частным примером условий заимствований для иностранцев являются условия банка Scottish Widows (информация предоставлена Gordon Rock):

| Кредитный продукт | Срок проживания в Великобритании от 0 до 12 месяцев | Срок проживания в Великобритании от 12 до 24 месяцев | Срок проживания в Великобритании от 25 до 60 месяцев |

Срок проживания в Великобритании свыше 60 месяцев Проходной балл А (App Score Pass A) |

Срок проживания в Великобритании свыше 60 месяцев Проходной балл В (App Score Pass B) |

|

Ипотечный кредит на фиксированных условиях для лиц с постоянной занятостью Professional Mortgage (permanently employed) |

Не предоставляется | Кредит до 60% от стоимости недвижимости | Кредит до 75% от стоимости недвижимости | Кредит до 90% от стоимости недвижимости | Кредит до 75% от стоимости недвижимости |

|

Ипотечный кредит на фиксированных условиях для медицинских сотрудников Professional Mortgage (contracts – medical doctors only) |

Не предоставляется | Не предоставляется | Кредит до 60% от стоимости недвижимости | Кредит до 75% от стоимости недвижимости | Кредит до 60% от стоимости недвижимости |

|

Ипотечный кредит на фиксированных условиях для самозанятых лиц Professional Mortgage (self employed) |

Не предоставляется | Не предоставляется | Не предоставляется | Кредит до 75% от стоимости недвижимости | Не предоставляется |

|

Ипотечный кредит на гибких условиях для лиц с постоянной занятостью Flexible Mortgage (permanently employed) |

Не предоставляется | Кредит до 60% от стоимости недвижимости | Кредит до 75% от стоимости недвижимости | Кредит до 80% от стоимости недвижимости | Кредит до 60% от стоимости недвижимости |

|

Ипотечный кредит на гибких условиях для самозанятых лиц или работающих по контракту Flexible Mortgage (self employed or contract) |

Не предоставляется | Не предоставляется | Не предоставляется | Кредит до 60% от стоимости недвижимости | Не предоставляется |

www.ludiipoteki.ru

Ипотека в Англии - Квартиры в Лондоне

Средняя ставка по ипотечному кредиту в России составила 9,6% в 2018 году. Это – минимальное значение за последние 5 лет. Среднее значение в Великобритании – 2,34%. Крупнейшие европейские банки, такие как HSBC, Santander, Danske Bank предлагают займы в районе 1,35-2,3%

Ипотека в Англии – это возможность купить квартиру или инвестировать в недвижимость почти без переплат. Сами британцы берут ее даже когда у них достаточно собственных средств – при стоимости кредита менее 2,5% доход от инвестиций больше затрат на его погашение.

Проверьте вашу кредитоспособность сейчас: заполните анкету и узнайте — доступна ли вам ипотека в Англии.

ЗАПОЛНИТЬ АНКЕТУ

Ипотека в Англии: преимущества и недостатки

- Размер займа до 50%. Если вы живете в России или СНГ, не являетесь резидентом Великобритании, ипотека в Англии на условиях резидентов невозможна. Максимальная сумма для нерезидентов – 50% от стоимости недвижимости, иногда до 60%.

- Ставки по кредиту – от 1,19% в год.Это – минимальная ставка (от банка HSBC) при условии 40% депозита и сроке кредита на 2 года. При более длительном сроке, например 5 лет, ставка возрастет – от 1,99%.. Ставки разделяются на фиксированные и плавающие. Последние привязаны к базовой ставке Банка Англии, USD Libor или EURO Libor. Второй вариант менее предсказуемый, но может оказаться почти бесплатным, если ставка регулятора продолжит снижаться. Для нерезидентов проценты выше. Чтобы не было завышенных, а точнее заниженных ожиданий, рассчитывайте, что ипотека в Англии обойдется в 3-5%. Чем больше сумма займа – тем ниже процент.

- Длительный срок ипотеки.Максимальный срок, на который вы можете получить кредит, составляет разницу между средним возрастом выхода на пенсию (65 лет) и возрастом заемщика на момент подачи заявления.

- КредитоспособностьБанк сможет предоставить вам кредит в таком размере, который соответствует годовому доходу после вычета налогов, умноженному на 4. Доход для целей ипотеки формируют следующие источники: зарплата, бонусы, проценты по депозитам, прибыль от недвижимости (коммерческой и жилой), дивиденды и другой подтверждаемый доход.

- Можно погашать только проценты. Ипотека в Англии действует по двум схемам. Первая – классическая, когда заем и проценты выплачиваются аннуитетными платежами. Во втором случае выплачиваются только проценты, а тело займа погашается единовременным платежом в конце срока, чаще всего за счет продажи квартиры. Альтернативно, его можно погасить полностью или частично в любое время по истечении 1-3 лет, в зависимости от условий. Срок ипотеки, где погашаются только проценты – 5 лет.

- РефинансированиеВы можете рефинансировать ипотеку в любом банке, если ставка становится менее выгодной, чем средняя на кредитном рынке в данный момент, или рыночная стоимость вашей квартиры/дома выросла, в результате чего изменилось соотношение займа к располагаемому капиталу.

Возможна ли ипотека в Англии без посредников?

Ипотека в Англии гражданам России и других стран СНГ предоставляется только несколькими банками. Геополитические и экономические события последних лет наложили свой отпечаток. Банки, кредитующие нерезидентов, работают только через брокеров, поскольку именно брокеры досконально проверяют платежеспособность потенциального клиента.

Ипотека в Англии: пошаговый процесс

-

- ШАГ №1. Заполнение анкеты на проверку кредитоспособности. Требования кредиторов основательны, зачастую анкеты занимают по 15-20 страниц.

-

- ШАГ №2. Открыть расчетный счет в местном банке, что само по себе весьма непростой процесс, когда вы нерезидент. Если предварительный ответ на заявление положительный – это только благоприятное начало. Теперь нужно открыть расчетный счет в местном банке, без чего ипотеку вам никто не даст. Счет необходим для автоматического списания ежемесячных платежей.

-

- ШАГ №3. Подача официального запроса на ипотеку и документов. Как только счет открыт, можно готовить документы и подавать официальный запрос. Учитывая, что всего лишь несколько банков готовы кредитовать резидентов СНГ, желательно, чтобы ипотека в Англии была одобрена с первого раза. Каждое последующее обращение снижает шансы получения, но полностью не исключает.

-

- ШАГ №4. Координация и контроль. Две-три недели плотной работы и присутствия в Лондоне потребуется для прохождения всех формальных процедур. Альтернатива — обратиться к русскоязычным специалистам в Великобритании. Мы возьмем на себя все хлопоты: взаимодействие с брокерами, сертифицированный перевод документов, по возможности выступим поручителями. В этом случае вам не придется лететь в Лондон.

Если вам необходима ипотека в Англии, заказывайте бесплатную консультацию – ответим на ваши вопросы.

www.kvartiry-v-londone.com